- 更新日 : 2024年5月30日

法人向けカードローンの特徴は?ビジネスローンとの違いも解説

企業の経理担当者や自営業者の中には、資金調達の方法に悩んでいる方も多いのではないでしょうか。資金繰りに余裕がある場合は公的機関の融資制度を利用できますが、即日または数日で資金が必要な場合は調達方法が限られてきます。そこで、本記事では、法人向けカードローンの特徴について解説し、ビジネスローンとの違いについても紹介します。

目次

法人向けカードローンとは

法人向けカードローンとは、事業用資金の融資が受けられるサービスのことです。融資を実施している金融機関や会社によりサービスの名称は異なりますが、「事業者向けカードローン」や「ビジネスカードローン」としている場合が一般的です。

なお、「法人向けカードローン」と呼ばれていますが、法人用クレジットカード(法人カード)とは関係ありません。法人カードを利用して事業用資金を調達する場合はキャッシングを行うことになります。

法人カードでのキャッシングについては、下記の記事で詳しく説明しています。

法人向けカードローンを利用するメリット

法人向けカードローンを利用するメリットは、以下の通りです。

- 最短で即日に融資が受けられる

- 限度額内であれば何度も融資が受けられる

以下から、それぞれのメリットについて解説します。

最短で即日に融資が受けられる

事業用資金がすぐに必要な人は、法人向けカードローンを検討してみてはいかがでしょうか。公的機関や金融機関から融資を受ける場合は審査に1〜2週間ほど時間がかかりますが、法人向けカードローンでは最短30分で融資が受けられるからです。

ただし、法人向けカードローンは金利が高く設定されているものが多いため、資金繰りに余裕がある場合は、他の方法で資金調達することをおすすめします。

限度額内であれば何度も融資が受けられる

法人向けカードローンは利用限度額の範囲内であれば、何度でも融資が受けられます。一般的な事業用資金の融資は一括で融資を受けることになるため、事業用資金の必要額が読めない場合には法人向けカードローンが適しているでしょう。

仮に利用限度額が500万円だったとして200万円の融資を受けた場合は、残り300万円について必要なタイミングで融資が受けられます。クレジットカードのキャッシングをイメージするとわかりやすいのではないでしょうか。

法人向けカードローンとビジネスローンの違い

ビジネスローンは法人向けカードローンと同様、事業用資金の融資に利用できるサービスです。法人向けカードローンとの大きな違いは、審査のスピードや金利の高さにあります。ビジネスローンは法人向けカードローンほど早く融資を受けることはできません。とはいえ3〜5日程度で融資が受けられるため、基本的には法人向けカードローンより金利が低くされているビジネスローンの利用をおすすめします。

法人向けカードローンとビジネスローンの違いは、以下の表の通りです。

| 審査スピード | 審査の厳しさ | 借入限度額 | 総量規制 | 金利 | |

|---|---|---|---|---|---|

| 法人向け カードローン | 最短30分 | ブラックリスト入りでなければ通りやすい | 500万円 | 対象 | 3%台 〜18% |

| ビジネスローン | 3〜5営業日 | やや厳しい | 1億円 | 対象外 | 年1%台 〜18% |

1日でも早く資金が必要な場合は法人向けカードローンを利用し、少しでも資金に余裕がある場合は金利が低く設定されているビジネスローンを利用するといいでしょう。また、多くの事業用資金が必要な場合もビジネスローンをおすすめします。

すぐに資金が必要なら法人向けカードローンを利用しよう

事業を営んでいくためには、より多くの資金調達の方法を準備しておくことが大切です。資金繰りに余裕がある場合は、公的機関からの融資を優先して金利を低く抑えることをおすすめします。ただし、すぐに事業用資金が必要な場合は、法人向けカードローンやビジネスローンを利用するという選択肢もあります。

公的機関や金融機関、消費者金融など事業用資金の融資が受けられる場所は多くあるため、それぞれの特徴やメリットを知っておけば最適な資金調達ができるでしょう。

新設法人や個人事業主でもすぐに発行できる法人向けカード!

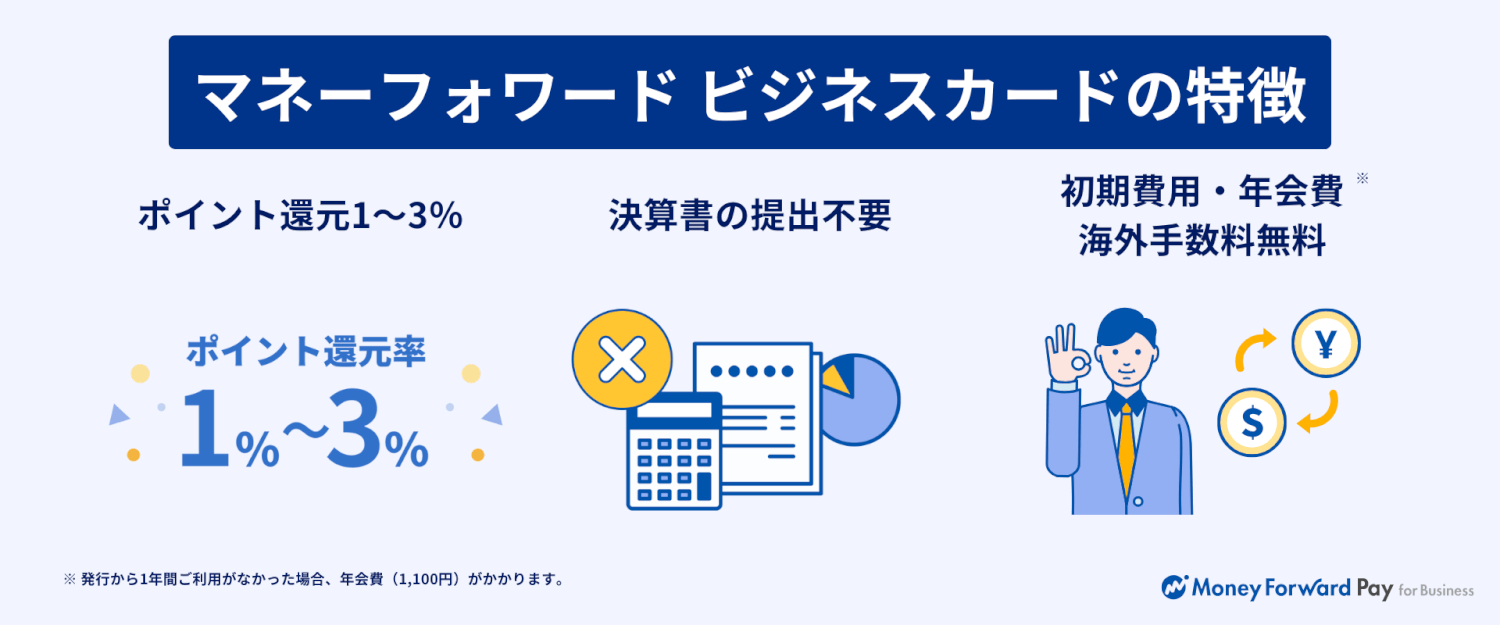

マネーフォワード ビジネスカードは、初期費用・年会費無料(※)で発行できる法人向けクレジットカードです。決算書の提出不要で、新設法人や個人事業主でもご利用いただけます。

※2年目以降、直前の1年間で1度も支払い実績がない場合は年会費が発生します。

①ポイント還元1~3%

通常1%、マネーフォワード関連サービスは3%をポイント還元。

貯まったポイントは1ポイント=1円として決済にご利用いただけます。

②決算書の提出不要

決算報告書の提出は不要、与信限度額に加えてウォレットチャージでのご利用も可能なため、お気軽に開始いただけます。

Web完結でお申し込みが完了します。

③初期費用・年会費

初期費用および年会費が無料のため、お気軽に利用を開始できます。

よくある質問

法人向けカードローンとは、どのようなサービスですか?

事業資金の融資が受けられるサービスです。利用限度額の範囲内であれば、何度でも融資が受けられます。詳しくはこちらをご覧ください。

法人向けカードローンとビジネスローンは何が異なりますか?

審査のスピードや金利に違いがあります。すぐにでも事業資金が必要な場合は法人向けカードローンを利用し、資金繰りに余裕がある場合は金利が低く設定されているビジネスローンを利用するといいでしょう。詳しくはこちらをご覧ください。

※ 掲載している情報は記事更新時点のものです。

法人カードの知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

Apple Pay対応の法人カードもある!メリットや注意点は?

法人カードを利用している方は、ご自身のカードがApple Pay(アップルペイ)に登録できるかどうか、気になるのではないでしょうか。多くの法人カードはApple Payに登録できま…

詳しくみるQUICPayは法人カードでも利用可能!メリットも紹介

法人カードでもQUICPay(クイックペイ)等の電子マネーを利用できるか気になる方も多いのではないでしょうか。現在利用している、もしくはこれから利用予定の法人カードでQUICPay…

詳しくみる法人カードのポイントやマイル還元率を徹底解説!効率よく貯める方法は?

法人カードの契約を検討する際は、日々の利用方法に合ったものを選ぶことをおすすめします。ポイント・マイルの還元率や、付帯サービスをほかの法人カードと比較する際は、実際の利用シーンを想…

詳しくみる法人カードの名義人が退職した際の対応をパターン別に解説

法人カードの名義人が退職した際は基本的に、貸与していた法人カードを回収し、解約の手続きをする必要があります。社員の退職後も法人カードを貸与し続けた場合、会社に利用代金の支払い義務が…

詳しくみる個人事業主がクレジットカード審査に落ちる理由は?審査通過のコツを紹介

個人事業主の方は、クレジットカードの審査に通過するコツを知っていると安心です。万が一審査に落ちてしまっても、適切な対応方法を知っていれば再度申し込むことができます。個人事業主の方が…

詳しくみる電子帳簿保存法の改正に合わせたクレジットカードの利用法

経理担当の方は、電子帳簿保存法の改正により、クレジットカードを利用した場合の対応がどのように変化するか気になっているのではないでしょうか。 本記事では、電子帳簿保存法改正の概要や、…

詳しくみる