- 更新日 : 2024年10月11日

個人事業主は開業前にクレジットカードを作るべき?メリットや注意点を紹介

個人事業主を目指す方は開業前にクレジットカードを作りましょう。開業したての頃は審査に通りにくいため、会社員としての年収や勤続年数を活かせるうちにクレジットカードを作るほうが無難です。開業前にクレジットカードを作るメリットや注意点を紹介します。

個人事業主やフリーランスになろうとしている方は、開業前に事業計画を立てて業務を開始する準備を進めましょう。やっておきたい開業準備の一つが、クレジットカードの作成です。

特に会社員として働いている方は、退職する前にクレジットカードを作っておくとよいでしょう。会社員時代の年収や勤続年数で申し込めば、カードの審査に通りやすくなります。また経費管理の効率化のため、個人カードと事業用カードの2種類のクレジットカード作成も検討しましょう。

本記事では、個人事業主やフリーランスの方が開業前にクレジットカードを作るメリットや、クレジットカード選びのポイント、審査を通過するためのコツを解説します。

目次

フリーランスが開業前にクレジットカードを作るメリット

事業用のクレジットカードがあれば、経費の支払いを一本化でき、会計処理が楽になります。

個人事業主やフリーランスの方は、なるべく開業前にクレジットカードを作成しましょう。クレジットカードを早めに申し込んでおくメリットは3つあります。

- 審査に通りやすい

- 資金繰りが安定する

- 経費管理を効率化できる

審査に通りやすい

1つ目のメリットは、開業後にクレジットカードを作成するよりも審査に通りやすくなる点です。

クレジットカード会社は、利用金額の貸し倒れを防ぐため、申込者の支払い能力を確認しています。開業して間もない個人事業主やフリーランスの方は、収入の安定性が低く、事業の継続期間も短いため、支払い能力の審査で不利になります。クレジットカードを在職中に作っておけば、会社員としての年収や勤続年数で審査を受けられます。クレジットカードの審査に通るか不安な方は、開業前に申し込みをしましょう。

資金繰りが安定する

2つ目のメリットは、あらかじめ事業用のクレジットカードを作っておくことで、開業後の資金繰りが安定する点です。

クレジットカードの代金は、締め日の翌月にまとめて引き落とされる仕組みになっています(以下一例)。

| 支払い方法の例 | 締め日 | 引き落とし日 |

| 10日払い | 15日 | 翌月10日 |

| 26日払い | 30日 | 翌月26日 |

経費をカード払いにすれば、支払い期日を翌月に延ばし、キャッシュフローを安定させられます。またクレジットカードには、現金を借りられるキャッシング枠があります。現金が不足した場合は、キャッシングローンを利用し、緊急時の支払いに充てることも可能です。

手元資金が乏しいときでも、クレジットカードを活用すればビジネスチャンスを逃す事態を防げるでしょう。

経費管理を効率化できる

3つ目のメリットは、経費の支払いをクレジットカードで一本化し、経費管理を効率化できる点です。

個人事業主やフリーランスの方は、会計の従業員を雇わない場合、会計処理を自分一人で行う必要があります。開業前にクレジットカードを作成し、個人カードと事業用カードを分ければ、事業のキャッシュフローを把握しやすくなります。

また事業用カードがあれば、会計ソフトと連携させ、経費の仕訳や帳簿の作成、青色申告などを自動で行うことも可能です。紙の領収書を一枚ずつ確認しながら会計ソフトに入力するよりも、ミスなく効率的に経費を管理できます。

開業前の個人事業主がクレジットカードを選ぶときの4つのポイント

クレジットカードによって、申込資格や利用枠、年会費、追加カードの枚数などは異なります。

これから開業予定の個人事業主・フリーランスの方は、以下の4つのポイントでクレジットカードを選びましょう。

- 申込資格を満たしているか

- 利用枠はどの程度か

- 年会費が負担にならないか

- 追加カードの年会費は適正か

申込資格を満たしているか

1つ目のポイントは、クレジットカードの申込資格を満たしているかという点です。

カード会社やカードランク(一般、ゴールド、プラチナなど)によって、申込資格が異なるため、条件をクリアできそうなクレジットカードを選びましょう。具体的には、年齢要件や収入に関する要件が設けられているため、事前に確認してみてください。

利用枠はどの程度か

2つ目のポイントは、クレジットカードの利用枠です。

クレジットカードの利用枠が少ないと、事業の資金繰りにゆとりを持たせる効果が不十分になることがあります。クレジットカードを作る前に事業で必要となる支出を見積もり、十分に賄えそうな利用枠のカードを選ぶと安心です。カードによっては、利用枠の上限をカード発行後に引き上げられるため、手続きの流れも確認しましょう。

年会費が負担にならないか

3つ目のポイントは、クレジットカードの年会費の支払いが負担にならないかという点です。

カード会社やカードランクによって、年会費の金額が変わってきます。年会費無料で利用できるカードもあれば、ポイント還元率や付帯サービスが充実している代わりに、数千円から数万円の年会費が発生するカードもあります。

年会費はコストであることを念頭に置き、利用できるサービスと負担するコストのバランスを吟味しましょう。

なお、事業用のクレジットカードの年会費は経費計上することが可能です。ポイント還元率や付帯サービスも考慮しつつ、事業活動に役立つクレジットカードを選びましょう。

追加カードの年会費は適正か

4つ目のポイントは、追加カードの年会費が適正かという点です。

事業用カード(法人カード)の場合、多くの場合で従業員用の追加カードや高速道路で使えるETCカードを発行できます。将来的に追加カードの作成を想定している場合は、追加できるカードの枚数や年会費などの条件もチェックしましょう。

個人事業主がクレジットカードの審査を通過するためのコツ

個人事業主やフリーランスの方は、一般的に在職中の方と比べてクレジットカードの審査が通りにくいとされています。会社員よりも収入の安定性がなく、独立して間もない頃は信用も不十分であるためです。

しかし、法人カードの中には、中小企業や個人事業主を対象としたビジネスカードもあります。つまり、開業したからといってクレジットカードを作れないわけではありません。

ここでは、個人事業主やフリーランスとしてすでに開業した方が、クレジットカードの審査を通過するためのコツを4つ紹介します。

- 固定電話を準備しておく

- 限度額を低めに設定しておく

- 事業内容を明確にしておく

- 虚偽申告を避ける

固定電話を準備しておく

可能であれば、固定電話を準備しましょう。固定電話があると住所や事業実態がはっきりするため、クレジットカードの審査において信用度が高まります。スマートフォンの電話番号だけで申し込むよりも審査に通りやすいため、固定電話の導入も検討しましょう。

限度額を低めに設定しておく

クレジットカードの審査に通るか不安な場合は、限度額を少し下げて申し込みを行いましょう。

一般的にクレジットカードの利用枠が大きいほど、カード会社にとって貸し倒れリスクの懸念が大きくなります。自分の支払い能力に見合わない利用枠のクレジットカードを申し込むと、審査に落ちてしまう可能性が高くなります。

開業後にクレジットカードを作る場合は、事業規模や毎月の必要経費も考慮しつつ、限度額を低めに設定しましょう。

事業内容を明確にしておく

クレジットカードの申し込みにあたって、カード会社に事業内容をはっきりと伝えることも大切です。事業内容が不透明な場合、カード会社側が申込者の支払い能力や事業の信頼性を判断できず、審査に通りにくくなります。

可能であれば、カード会社が事業内容を確認できるように公式サイトやサービスサイトを用意しましょう。

虚偽申告を避ける

年収や勤続年数(事業の継続期間)などの虚偽申告はやめましょう。カード会社は本人確認書類や信用情報などをチェックし、申告内容に嘘がないかをさまざまな手段で確認しています。

虚偽申告が発覚すると、審査に落ちるだけでなく、カード会社のブラックリストに登録される可能性もあります。意図せず虚偽申告になってしまうケースもあるため、申込内容に不備がないかどうかしっかりとチェックしましょう。

個人事業主やフリーランスの方は開業前にクレジットカードを作ろう

個人事業主やフリーランスの方は、開業前にクレジットカードを作っておくことをおすすめします。事業用のクレジットカードがあれば、資金繰りに利用したり、経費管理を一本化したりすることが可能です。開業する前のタイミングなら、在職中の年収や勤続年数を活かせるため、クレジットカードの審査に通りやすくなります。

すでに開業してしまった方でも、クレジットカードの審査を通過するためのコツを知っていれば審査に通過できる可能性が高まります。法人カードの中には個人事業主向けのビジネスカードもあるため、申込資格や利用枠、年会費などの条件を比較して自分に合ったクレジットカードを選びましょう。

個人事業主でもすぐに発行できる法人向けカード!

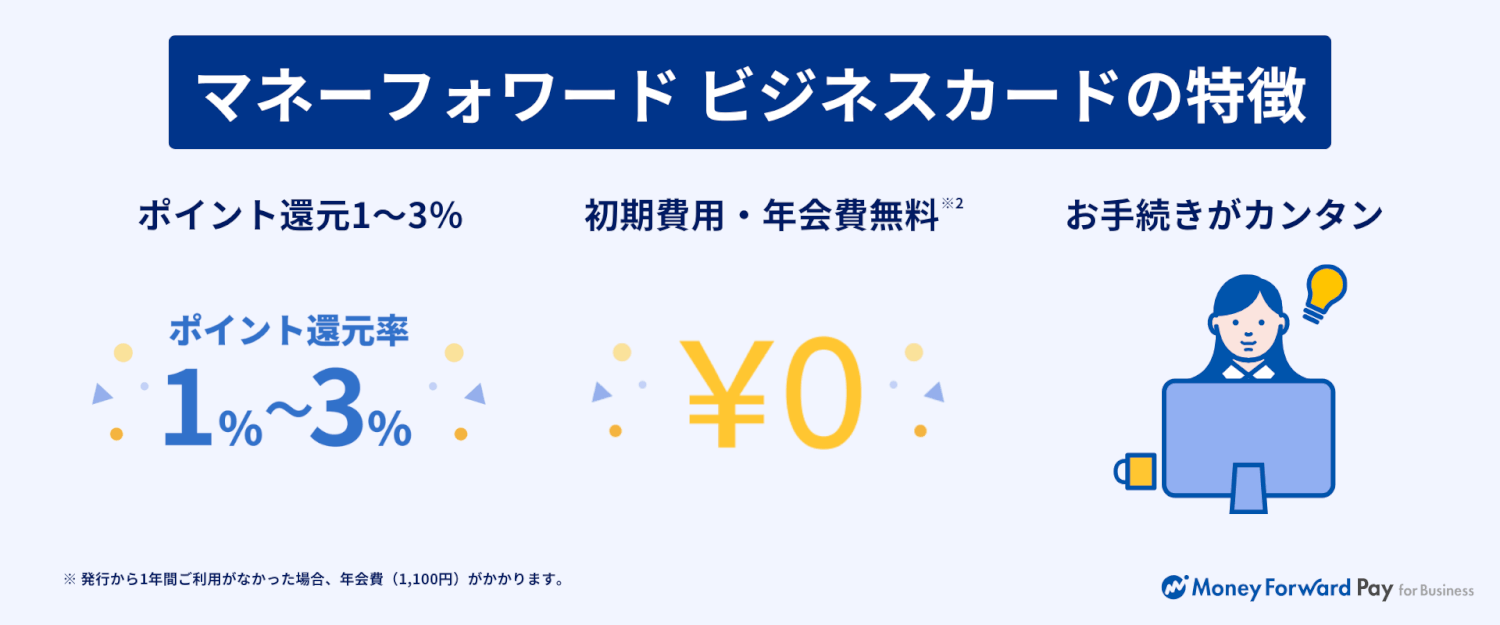

マネーフォワード ビジネスカードは、初期費用・年会費無料(※)で発行できるビジネスカードです。個人事業主の方なら本人確認のみですぐにご利用いただけます。

※2年目以降、直前の1年間で1度も支払い実績がない場合は年会費が発生します。

①ポイント還元1~3%

通常1%、マネーフォワード関連サービスは3%をポイント還元。

貯まったポイントは1ポイント=1円として決済にご利用いただけます。

②初期費用・年会費無料

初期費用および年会費が無料で、お気軽に利用を開始いただけます。

③お手続きがカンタン

個人事業主なら、本人確認のみでWeb でのお申込みが可能です。

※ 掲載している情報は記事更新時点のものです。

法人カードの知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

- # 法人カードの利用法

法人カードの付帯保険にはどんな種類がある?利用方法も解説

法人カードの付帯保険には、旅行傷害保険やショッピング保険などがあります。基本的にクレジットカードを所有しているだけで補償の対象となるため、事前の申請や手続きなどは不要です。今回は、…

詳しくみる - # 法人カードの利用法

法人カード導入で解決できる課題は?メリットやデメリットを解説

法人カードの導入によって、経費の支払処理の工数の削減や、キャッシュフロー改善を実現できるほか、経費削減のポイントが見つけられやすくなります。これらのメリットは、それぞれの企業が抱え…

詳しくみる - # 法人カードの利用法

法人カードのポイントが貯まりやすくなる工夫を紹介

法人カード(ビジネスカードやコーポレートカード)に支払をまとめて、より多くのポイントを貯めようと考えている方は多いでしょう。 本記事では、ポイント還元率を考慮した法人カードの選び方…

詳しくみる - # 法人カードの利用法

法人カードと個人カードの違いは?使い方やメリットを解説

法人カードとは、事業経費の支払いを前提とした法人・個人事業主向けクレジットカードです。カードのランクによって一般カードやゴールドカードと呼ばれることもあります。法人カードに対し、個…

詳しくみる - # 法人カードの利用法

個人事業主がクレジットカード審査に落ちる理由は?審査通過のコツを紹介

個人事業主の方は、クレジットカードの審査に通過するコツを知っていると安心です。万が一審査に落ちてしまっても、適切な対応方法を知っていれば再度申し込むことができます。個人事業主の方が…

詳しくみる - # 法人カードの利用法

法人カードでも空港ラウンジを使える!サービス内容など解説

本記事では、法人カードの付帯特典で利用できる空港ラウンジについて解説します。空港ラウンジでは、一部有料のサービスもありますが、無料でも十分にくつろぐことができます。航空会社ラウンジ…

詳しくみる