- 更新日 : 2024年9月25日

個人事業主がクレジットカードを分けないのはNG?分けるべき理由を徹底解説

個人事業主の方は経費処理の効率化のため、法人カードを用意しましょう。個人事業主の場合、クレジットカードを分けないと、どの支払いが事業に関するものかが一目で分からず、経費処理に時間がかかってしまいます。個人事業主がクレジットカードを分けるべき理由を詳しく解説します。

個人事業主やフリーランスの方は、事業用・プライベート用でクレジットカードを使い分けましょう。個人事業主やフリーランスでクレジットカードを使い分けないで仕入れや発注を行う場合、毎月の利用明細をチェックした上で事業の支払いとプライベートの支払いを振り分ける手間が発生します。

法人カードを用意すれば、事業の支払いを一本化し、経費処理を効率化することが可能です。また個人カード・法人カードそれぞれに利用枠が設定されるため、毎月の利用限度額を実質的に増やせるというメリットもあります。

本記事では、個人事業主がクレジットカードを分けるべき理由や、新しく法人カードを追加するときのポイントを解説します。

目次

個人事業主がプライベート・事業でクレジットカードを分けるべき理由

「経費処理にかかる時間を短縮したい」「毎月の利用明細を見ながら仕訳をするのが大変」という方は、事業用のクレジットカード(法人カード)を作りましょう。

個人事業主やフリーランスの方が、事業用・プライベート用でクレジットカードを分けるべき理由は5つあります。

- 経費処理を効率化できる

- 利用枠を大きくできる

- 年会費をそのまま経費計上できる

- 会計ソフトとの連携が楽になる

- 税理士へ相談しやすい

以下で、それぞれ詳しく解説します。

経費処理を効率化できる

1つ目のメリットは、経費処理の効率化につながるという点です。

クレジットカードを分ければ、事業に関する支払いを法人カードに一本化し、利用明細データの混在を防げます。毎月の利用明細をチェックし、どの取引が事業に関するものかを振り分ける必要がなくなるため、効率よく経費を精算できます。

また仕訳のミスも起きにくくなるため、帳簿を修正したり確定申告をやり直したりする手間もかかりません。

利用枠を大きくできる

2つ目のメリットは、クレジットカードの利用枠を実質的に拡大できるという点です。

個人カードと法人カードは、それぞれ利用枠が個別に設定されています。現在利用している個人カードに法人カードを追加すれば、利用枠を合算し、毎月使える金額を増やせます。

例えば、個人用カードで生活費決済と事業用決済を行う場合、個人用カードの枠内でそれぞれの支出をやりくりしなければなりません。

法人カードを持てば事業の支払いに充てられる利用枠が実質的に増えるため、資金繰りが今までよりも楽になるでしょう。

年会費をそのまま経費計上できる

3つ目のメリットは、事業専用カードの年会費が経費に計上できるため、節税につながるという点です。

個人カードを事業の支払いに使用する場合、年会費を全額経費計上することはできません。事業の支払い・プライベートの支払いの割合に応じて、年会費を按分(モノやお金などを一定の基準に従って分けること)して計上する必要があります。

つまり、個人カードの場合、事業の支払い・プライベートの支払いの割合を計算しなければなりません。

一方、事業の支払いにしか使わないクレジットカードを作れば、年会費を全額経費計上し、課税所得を減らせます。

会計ソフトとの連携が楽になる

4つ目のメリットは、会計ソフトとクレジットカードの連携が楽になるという点です。

クラウド型会計ソフトには、クレジットカードの明細データを連携し、仕訳や帳簿付け、確定申告などの作業を自動化する機能があります。しかし、会計ソフトと個人カードを連携すると、どの支出が事業に関するものかを会計ソフト側で判断できません。

結局、自分で事業の支払いかプライベートの支払いかを判別する手間が発生します。

会計ソフトとクレジットカードを連携し、経理業務を効率化しようと考えている方は、事業専用のカードを用意しましょう。

税理士へ相談しやすい

5つ目のメリットは、個人カードと法人カードを分けることで、顧問税理士に相談しやすくなるという点です。

事業用の決済を法人カードに集約すれば、相談がスムーズに進みます。

クレジットカードを分けていないと、税理士との相談がスムーズに進まないだけでなく、プライベートな支出項目まで見えてしまいます。

税務相談をスムーズに行いたい場合やプライベートな支出を見られたくない場合は、事業用・プライベート用でカードを分けましょう。

個人事業主がクレジットカードを分けることによるデメリット

個人事業主の方によっては、事業用・プライベート用でクレジットカードを分けることで、以下のようなデメリットが生じる場合があります。

- ポイントが貯まりにくくなる

- 年会費の負担が増える

- カードの使い分けを考える必要がある

- 支払い方法の選択肢が減るケースもある

以下で、具体的な内容を解説します。

ポイントが貯まりにくくなる

1つ目のデメリットは、ポイントが貯まりにくくなるという点です。

クレジットカードを分けると、個人カード・法人カードでポイントが分散するため、ポイントが貯まるスピードが遅くなります。また、ポイント管理の手間も煩雑になってしまうでしょう。

ただし、同じポイント制度を採用しているカードならポイントを合算して使うことも可能です。ポイントの利便性を重視している方は、個人カードと法人カードでポイントを合算できるカードかどうか、審査を申し込む前に確認しましょう。

年会費の負担が増える

2つ目のデメリットは、年会費の負担が増えるという点です。

個人カード・法人カードそれぞれに年会費が発生する場合、クレジットカード2枚分の年会費を支払うことになります。コスト管理にこだわっている場合、年会費が発生する点をデメリットと感じることもあるでしょう。

必要に応じて、個人カードを年会費が無料のカードに切り替えることも検討しましょう。また、年会費が無料の法人カードもあるため、自分に合ったカードを探してみてください。

カードの使い分けを考える必要がある

3つ目のデメリットは、カードの使い分けを考える必要があるという点です。

法人カードを新たに作ると、2種類のカードを持ち歩くことになります。万が一、法人カードでプライベートな支払いをしてしまうと、仕訳の際に余計な手間がかかります。

決済の際に「どちらのカードを使うべきか」を確認しなければならない点を、煩雑に感じることもあるでしょう。会計管理を正確に行うためには仕方がないとはいえ、使い分けを考える必要がある点は押さえておくべきです。

支払い方法の選択肢が減るケースもある

4つ目のデメリットは、支払い方法の選択肢が減る可能性があるという点です。

個人カードの場合、通常の一括払い(1回払い)に加えて、分割払いやリボ払いに対応したカードもあります。一方、法人カードの場合、一括払いしか選択できないカードも珍しくありません。

一括払いしかできないカードだと、一度の支払い負担が大きくなります。「場合によっては分割払いを選択して資金繰りに余裕を持たせたい」と考えている方は、一括払い以外の支払い方法に対応しているかを確認しておきましょう。

個人事業主がクレジットカードを分けるときのポイント

これから法人カードを追加しようと考えている方は、以下の3つのポイントでクレジットカードを選びましょう。

- 個人カードと法人カードの特徴を把握しておく

- 利用可能枠を確認する

- 付帯サービスを確認する

以下で、それぞれ詳しく解説します。

個人カードと法人カードの特徴を把握しておく

まずは個人カードと法人カードの違いを把握しておきましょう。

| クレジットカードの種類 | 個人カード | 法人カード |

|---|---|---|

| メリット |

|

|

| デメリット |

|

|

法人カードは、ビジネスでの使用を想定しているため、ビジネス向けの特典が利用できる特徴があります。また、屋号が入ったカードの作成も可能なので、事業実態を対外的にアピールしたい際にも役立つでしょう。

利用可能枠を確認する

法人カードは、個人カードよりも利用限度額が高く設定されているケースが一般的です。利用限度額が高ければ、毎月の仕入れや発注に使える金額が増えるため、事業を展開しやすくなります。

資金繰りに余裕を持たせつつ、ビジネスチャンスを逃す機会を失うリスクを軽減できるでしょう。事業を円滑に展開するためにも、自分の事業規模に合った利用限度額のクレジットカードを選ぶことが大切です。

付帯サービスを確認する

クレジットカードの付帯サービスを確認しましょう。

法人カードには、ホテルやレストランの割引、新幹線のチケットレス乗車、会計ソフトの優待などビジネスに役立つさまざまなサービスが付いています。

カード会社やカードランクによって、付帯しているサービスの充実具合やポイント還元率は異なります。自分のビジネスに役立つサービスが多ければ、さまざまな場面で恩恵を感じられるため、付帯サービスの内容を確認しましょう。

個人事業主としての支出はプライベートの支出と分けるのが基本

個人事業主やフリーランスで事業用とプライベート用でクレジットカードを分けない場合、経費計算のために利用明細を確認し振り分けなければなりません。そのため、個人事業主の方は、プライベート用のカードと事業用のカードを使い分けることをおすすめします。

また、使い分けることで、経費の支払いを法人カードに一本化して経費処理が簡単になるだけでなく、ビジネス向けの付帯サービスを利用できるというメリットもあります。

事業の資金繰りにゆとりを持たせて、ビジネスの機会損失を防ぐ上でも、個人カードと法人カードを使い分けることは有意義です。

新しく法人カードを申し込むときは、すでに所持している個人カードとの違いを把握し、既存のカードにはない付帯サービスを利用できるクレジットカードを選びましょう。

個人事業主でもすぐに発行できる法人向けカード!

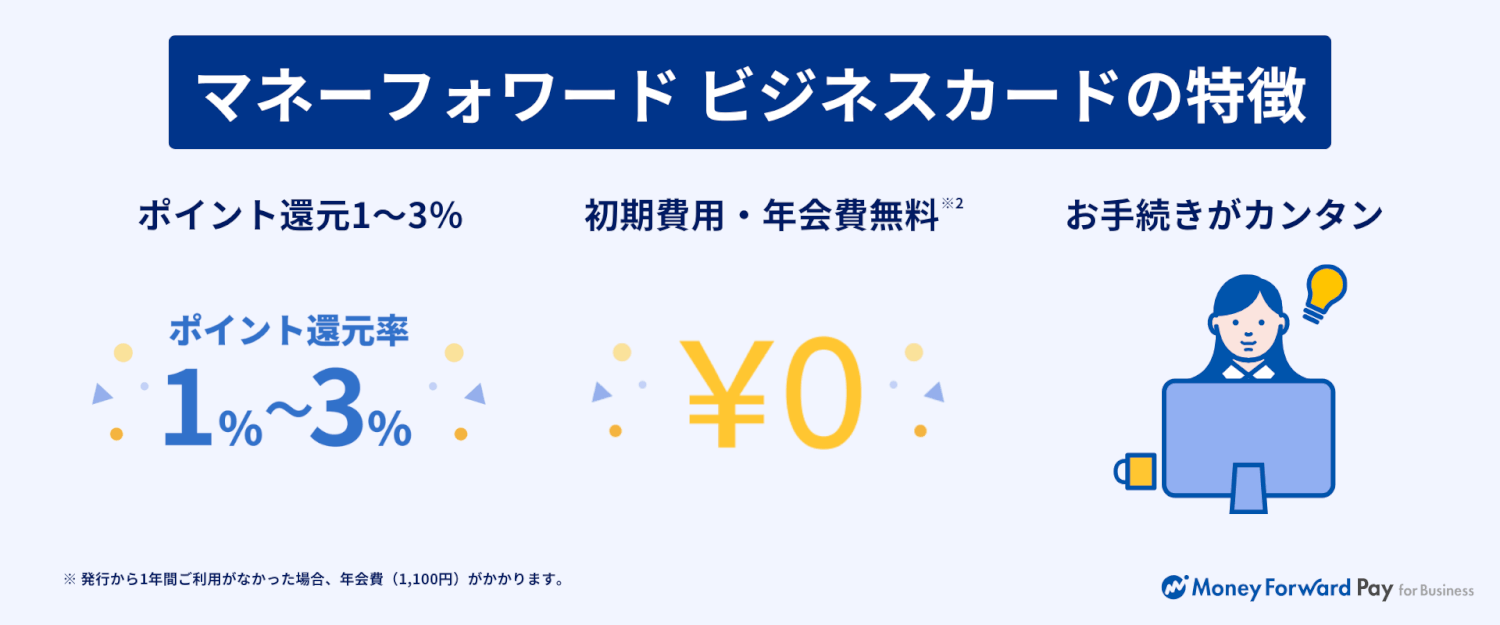

マネーフォワード ビジネスカードは、初期費用・年会費無料(※)で発行できるビジネスカードです。個人事業主の方なら本人確認のみですぐにご利用いただけます。

※2年目以降、直前の1年間で1度も支払い実績がない場合は年会費が発生します。

①ポイント還元1~3%

通常1%、マネーフォワード関連サービスは3%をポイント還元。

貯まったポイントは1ポイント=1円として決済にご利用いただけます。

②初期費用・年会費無料

初期費用および年会費が無料で、お気軽に利用を開始いただけます。

③お手続きがカンタン

個人事業主なら、本人確認のみでWeb でのお申込みが可能です。

※ 掲載している情報は記事更新時点のものです。

法人カードの知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

- # 法人カードの利用法

キャッシュバック型の法人カードはお得?仕訳はどうする?

法人カードの中には、ポイントやマイルではなくキャッシュバックによって利用金額の一部が現金として還元されるものもあります。キャッシュバック型の法人カードは、用途や利用額に制限はあるも…

詳しくみる - # 法人カードの利用法

法人カードと個人カードの違いは?使い方やメリットを解説

法人カードとは、事業経費の支払いを前提とした法人・個人事業主向けクレジットカードです。カードのランクによって一般カードやゴールドカードと呼ばれることもあります。法人カードに対し、個…

詳しくみる - # 法人カードの利用法

法人向けカードローンの特徴は?ビジネスローンとの違いも解説

企業の経理担当者や自営業者の中には、資金調達の方法に悩んでいる方も多いのではないでしょうか。資金繰りに余裕がある場合は公的機関の融資制度を利用できますが、即日または数日で資金が必要…

詳しくみる - # 法人カードの利用法

ガバナンス強化はなぜ重要?必要性や具体的な方法を徹底解説

ガバナンス強化とは、企業内の不正や不祥事を未然に防ぎ、健全な経営を行うための体制を整えることです。強化を怠ると、企業のイメージが低下して売上・業績が落ち込んだり、ステークホルダーか…

詳しくみる - # 法人カードの利用法

法人カードの限度額はどう決まる?必要なのはどのくらい?

法人カードの限度額は、一般的に審査やカードのランク、発行会社などの要素で決まります。限度額を引き上げるには、自分で申請をしたり、様々な支払いに法人カードを使ったりする方法などが有効…

詳しくみる - # 法人カードの利用法

プライオリティ・パスとは?空港で使える法人カードのサービス

法人カードによっては、プライオリティ・パスが付帯しているものもあります。プライオリティ・パスとは、VIPラウンジが利用できるようになる会員権のことです。 本記事では、ゴールドカード…

詳しくみる