- 更新日 : 2026年2月10日

白色申告とは?流れ・やり方・記帳方法を解説【個人事業主・フリーランスの確定申告】

確定申告には、白色申告と青色申告の2種類がありますが、「白色申告について実はあまりよく分からない」という方も多いのではないでしょうか?

この記事では、白色申告の記帳から決算、申告までの流れを、個人事業主・フリーランス向けに分かりやすく解説します。

目次

個人事業主・フリーランスの白色申告とは?

白色申告とは、節税のメリットが少ないものの、青色申告に比べて手続きや要件が比較的簡易な確定申告の方法です。青色申告の承認申請をしていない個人事業主やフリーランスの確定申告は、白色申告を行うことになります。

そもそも確定申告とは、1年間の所得とそれに対する税金を計算し、国に申告・納税する手続きのことです。個人事業主は、原則として翌年の2月16日から3月15日までに確定申告を行う必要があります。

白色申告では、1年間の収入と経費をまとめた「収支内訳書」と、所得税額を計算するための「確定申告書」を作成し、税務署へ提出する必要があります。

この記事をお読みの方におすすめのコンテンツ4選

続いてこちらのセクションでは、この記事をお読みの方によく活用いただいている人気のガイドや無料セミナーを簡単に紹介します。無料登録だけでもらえますので、ぜひお気軽にご活用ください。

※記事の内容は、この後のセクションでも続きますのでぜひ併せてご覧ください。

青色申告1から簡単ガイド

40ページ以上のガイドが無料でお得!図解でカンタン

「青色申告1から簡単ガイド」では、青色申告の基礎知識や、青色申告のやり方・書類の準備・記載方法、確定申告書の提出方法まで、分かりやすく解説しています。

白色申告1から簡単ガイド

これから初めて白色申告をする方や確定申告に不安がある方は、おすすめの1冊!

「白色申告1から簡単ガイド」では、白色申告の基礎知識や、白色申告のやり方・書類の準備・記載方法、確定申告書の提出方法まで、分かりやすく解説しています。

はじめての確定申告 不安解消セミナー

税理士法人 Five Starパートナーズ 代表「税理士Youtuberヒロ☆税理士」田淵 宏明 氏による、人気のセミナーを特別公開!

1時間以上の充実の内容を無料で公開しております。はじめて確定申告を行う方はもちろん、ご経験者の方にも参考になる内容です。

確定申告控除ハンドブック

確定申告で、正しく「控除」を活用できていますか?

「確定申告控除ハンドブック」では、確定申告の所得控除・税額控除を一覧表や必要書類の見本付きで分かりやすく解説しています

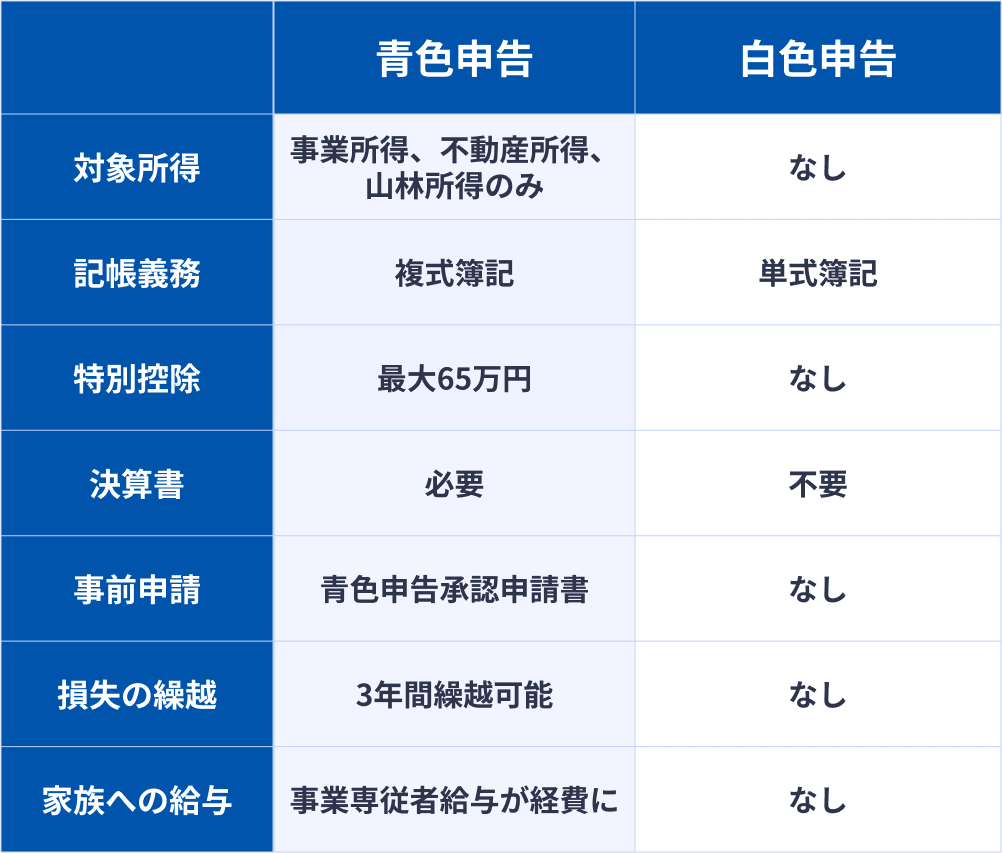

白色申告と青色申告の違い

白色申告と青色申告の最も大きな違いは、税制上の優遇措置(節税メリット)の有無です。

したがって、手続きの簡単さをとるなら白色申告、節税メリットを重視するなら青色申告、という選択になります。

青色申告と白色申告の違いについてより詳しく知りたい方は、以下の記事もご参照ください。

白色申告者の義務

白色申告者の義務は、以下の通りです。

- 日々の取引を記帳し、帳簿や書類を保存すること

- 期間内に確定申告書を提出すること

日々の取引を記帳し、帳簿や書類を保存すること

事業所得、不動産所得、山林所得を得るすべての事業者は、日々の取引を帳簿に記録し、その帳簿と取引に関する書類(請求書や領収書など)を一定期間保存することが法律で義務付けられています。

| 種類 | 内容 | 保存期間 |

|---|---|---|

| 法定帳簿 | 収入金額や必要経費を記載した帳簿 | 7年 |

| 任意帳簿 | 業務に関して作成した上記以外の帳簿 | 7年 |

| 書類 | 決算に関して作成した棚卸表、請求書、領収書など | 5年 |

※令和4年分以降、副業などで「業務に係る雑所得」がある方も、前々年分の収入金額が300万円を超える場合は、現金預金取引等関係書類(請求書や領収書など)を5年間保存する必要があります。

参考:個人で事業を行っている方の記帳・帳簿等の保存について|国税庁

期間内に確定申告書を提出すること

1年間の取引をまとめた帳簿にもとづき、「収支内訳書」と「確定申告書」を作成し、所轄の税務署に提出しなければなりません。所得控除を受ける場合は、各種控除証明書の添付も必要です。

確定申告の期間は、原則として所得を得た翌年の2月16日から3月15日までです。

白色申告のメリット

白色申告のメリットは、事前の申請が不要で、日々の帳簿付けが比較的簡単なことです。

青色申告のように「開業届」や「青色申告承認申請書」を事前に提出する必要がなく、確定申告をすれば自動的に白色申告となります。また、帳簿付けも簡易簿記(単式簿記)が認められているため、簿記の知識に自信がない方でも取り組みやすいのが特徴です。

- 「開業届」や「青色申告承認申請書」を事前に提出する必要がない

- 簡易簿記(単式簿記)が認められているため、専門知識が不要

- 収支内訳書と確定申告書の作成のみで申告ができる

白色申告のデメリット

白色申告のデメリットは、青色申告のような税制上の優遇措置を受けられないことです。

具体的には、最大65万円の特別控除が受けられる「青色申告特別控除」や、赤字を翌年以降3年間繰り越せる「純損失の繰越控除」、過去に申告した年度に発生した黒字と、当年度に発生した赤字を相殺して過去に支払った所得税の還付を受ける「繰戻還付」といった制度は、白色申告では利用できません。そのため、所得が多くなると青色申告に比べて納税額が高くなる可能性があります。

事業規模が小さいうちは白色申告を選択するデメリットが小さいものの、事業規模が大きくなった場合は青色申告を選択し、特別控除などを活用してうまく節税することをおすすめします。

なお、白色申告のメリット・デメリットについてより詳しく知りたい方は、以下の記事もご参照ください。

白色申告のやり方・流れ

白色申告の手続きは、以下のステップで完了します。申告期限(原則3月15日)の間際に慌てないよう、年間を通して計画的に進めることが重要です。

- 日々の取引を記帳する

- 年度末に決算作業を行う

- 確定申告書類の作成方法を決める

- 確定申告書と収支内訳書を作成する

- 控除証明書などの添付書類を準備する

- 税務署に提出する

1. 日々の取引を記帳する

まず、日々の売上や経費などの取引を帳簿に記録する「記帳」を行います。効率的な記帳は、確定申告全体の負担を大きく軽減します。

- 記帳回数を減らす

毎日同じような取引が発生する場合、1日の終わりにまとめて「売上高」「消耗品費」など科目ごとに記帳すると効率的です。 - 記帳済みの帳簿をチェックする

記帳を終えた領収書や請求書にはチェックを入れるなど、二重計上が起こらないよう管理しましょう。 - 簡易な方法でOK

白色申告の記帳は、複式簿記のような専門知識は不要です。単式簿記と呼ばれる形式で、取引の年月日、取引先、取引内容(現金売上、仕入など)、金額などを記録すれば問題ありません。

「マネーフォワード クラウド確定申告」などの会計ソフトを利用すると、銀行口座やクレジットカードと連携して取引明細を自動で取得し、仕訳まで行ってくれます。記帳の手間が省け、漏れも防げるためおすすめです。

2. 年度末に決算作業を行う

次に、1年間の帳簿を締めくくる「決算作業」を行います。決算作業は記帳とは異なり、年度末(12月31日)にのみ行う作業です。

主な決算作業は以下の2つです。

- 棚卸(在庫の確認)

商品や製品の在庫がある事業の場合、年末時点(原則12月31日)で在庫の数を数え、金額を計算する「棚卸」が必要です。作成した「棚卸表」は、5年間の保存義務があります。 - 減価償却費の計算

パソコンや車、高額な機材など、長期間使用する固定資産がある場合、その購入費用を耐用年数に応じて分割して経費計上する「減価償却」の計算が必要です。

減価償却費の計算は、1年分をまとめて行うことも、毎月計上することも可能です。所得税の計算においては、原則として毎年一定額を費用として計上する「定額法」という方法で計算します。

もし個人事業主がこの減価償却費の計上をせずに確定申告をしてしまうと、その分だけ経費が少なく計上されるため、結果的に税金を多く納めることになってしまいます。納めすぎた税金を取り戻すためには「更正の請求」という手続きが必要となり、非常に手間がかかるため、計上漏れがないよう注意が必要です。

また、年度の途中から使用を開始した減価償却資産については、利用した月数分のみをその年の償却費として算出します。具体的な計算式は「取得価額 × 耐用年数に応じた償却率 × その年中に使用した月数 / 12」となります。

例えば、取得価額50万円の資産で耐用年数が5年(定額法償却率20%)の場合、1年間での償却額は10万円です。しかし、もし購入した年に6ヶ月しか事業で使用しなかった場合は、「10万円 × 6ヶ月 ÷ 12ヶ月」で計算した5万円を、その年の減価償却費として計上します。

- 1年目の償却額:5万円

- 2~5年目の償却額:それぞれ10万円

- 6年目の償却額:5万円(実際には49,999円とし残存価額1円とする)

つまり、足かけ6年で資産の取得価額の全額を費用化する流れとなります。

減価償却についての詳細は、以下の記事をご参照ください。

なお、こうした決算作業のために作成した棚卸表や、減価償却の計算で使用した固定資産台帳は、法定帳簿や任意帳簿の根拠となる重要な書類です。そのため、対象となる年の申告期限の翌日(3月16日)から5年間、適切に保存することが義務付けられています。

参考:No.2100 減価償却のあらまし|国税庁、No.2106 定額法と定率法による減価償却(平成19年4月1日以後に取得する場合)|国税庁

3. 確定申告書類の作成方法を決める

決算作業が終わったら、申告書類(収支内訳書と確定申告書)を作成します。ご自身の状況に合わせて、最適な作成方法を選びましょう。主な方法は以下の3つです。

- 確定申告書等作成コーナーで作成する方法

- 確定申告ソフトで作成する方法

- 手書きで作成する方法

※他にも、税理士に依頼する方法がありますが、白色申告では自分で行う方が多いため、ここでは省略しております。

① 確定申告書等作成コーナーで作成する方法

国税庁が公式に提供している「確定申告書等作成コーナー」では、画面の指示に従って金額などを入力するだけで、自動で税額が計算され、白色申告に必要な書類を完成させられます。

作成した書類は、そのままe-Taxで電子申告ができるほか、印刷して郵送したり、税務署の窓口へ直接持参して提出したりすることも可能です。移動時間や郵送費用を考えると、メンテナンス時間を除いて24時間いつでも提出できるe-Taxの利用が便利です。

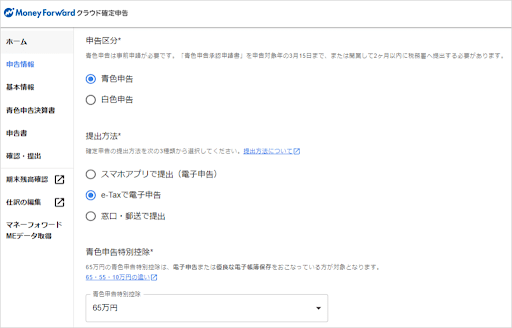

② 確定申告ソフト・確定申告アプリで作成する方法

引用:マネーフォワード クラウド確定申告(※執筆日時点のイメージ画像)

簿記の知識がない方でも直感的に操作できるよう設計されている、民間の確定申告ソフトやアプリを利用する方法です。白色申告が初めての方にとって操作が分かりやすく、便利な方法のひとつです。

確定申告ソフトの最大のメリットは、日々の記帳作業から申告書類の作成までを一気通貫で効率化できることです。銀行口座やクレジットカードを連携させれば、取引明細を自動で取得し、仕訳を自動提案してくれるため、記帳の手間が大幅に削減されます。もちろん、作成したデータはe-Taxでスムーズに申告できます。

PC(Windows/Mac)だけでなく、スマホでも確定申告ができます。

③ 手書きで作成する方法

税務署などで入手した紙の申告書に、手で直接書き込んでいく方法です。入手方法はさまざまですが、国税庁のサイトから様式をダウンロードして印刷することも可能です。

手書きで作成する場合、自分で計算や転記を行うため、計算ミスや記載ミスが起こりやすいというデメリットがあります。一方で、パソコン作業が苦手な方や、申告期間中に税務署の窓口で職員に一般的な内容について相談しながら慎重に作成を進めたい方にはメリットがある方法です。作成中に不明点があれば、申告書を持参して税務署で質問したり、国税局電話相談センターを利用したりすることもできます。

4. 確定申告に必要な書類を作成する

申告書類の作成方法を決めたら、いよいよ書類作成と添付書類の準備を進めます。

① 収支内訳書の書き方

収支内訳書とは、1年間の収入(売上)と支出(経費)の具体的な内訳を記入し、所得金額を計算するための書類です。

収支内訳書は国税庁のサイトからダウンロードするか、税務署で入手できます。書式は変更されることがあるため、必ずその年度の最新版を使用しましょう。

【収支内訳書(一般用)】

引用:確定申告書等の様式・手引き等(令和7年分の所得税及び復興特別所得税の確定申告分)|国税庁

- 給料賃金の内訳

- 税理士・弁護士などの報酬・料金の内訳

- 事業専従者の氏名など

- 売上(収入)金額の明細

- 仕入金額の明細

- 減価償却費の計算

- 地代家賃の内訳

- 利子割引料の内訳(金融機関を除く)

収支内訳書を効率よく作成するポイントは、先に売上や経費の明細・内訳のページから記入を始めることです。給料賃金や地代家賃、減価償却費などの各内訳を先に埋めてから、それらの合計金額を1ページ目の収支計算欄に転記していくと、スムーズに作成できます。

収支内訳書の書き方については、以下の記事で詳しく解説しています。

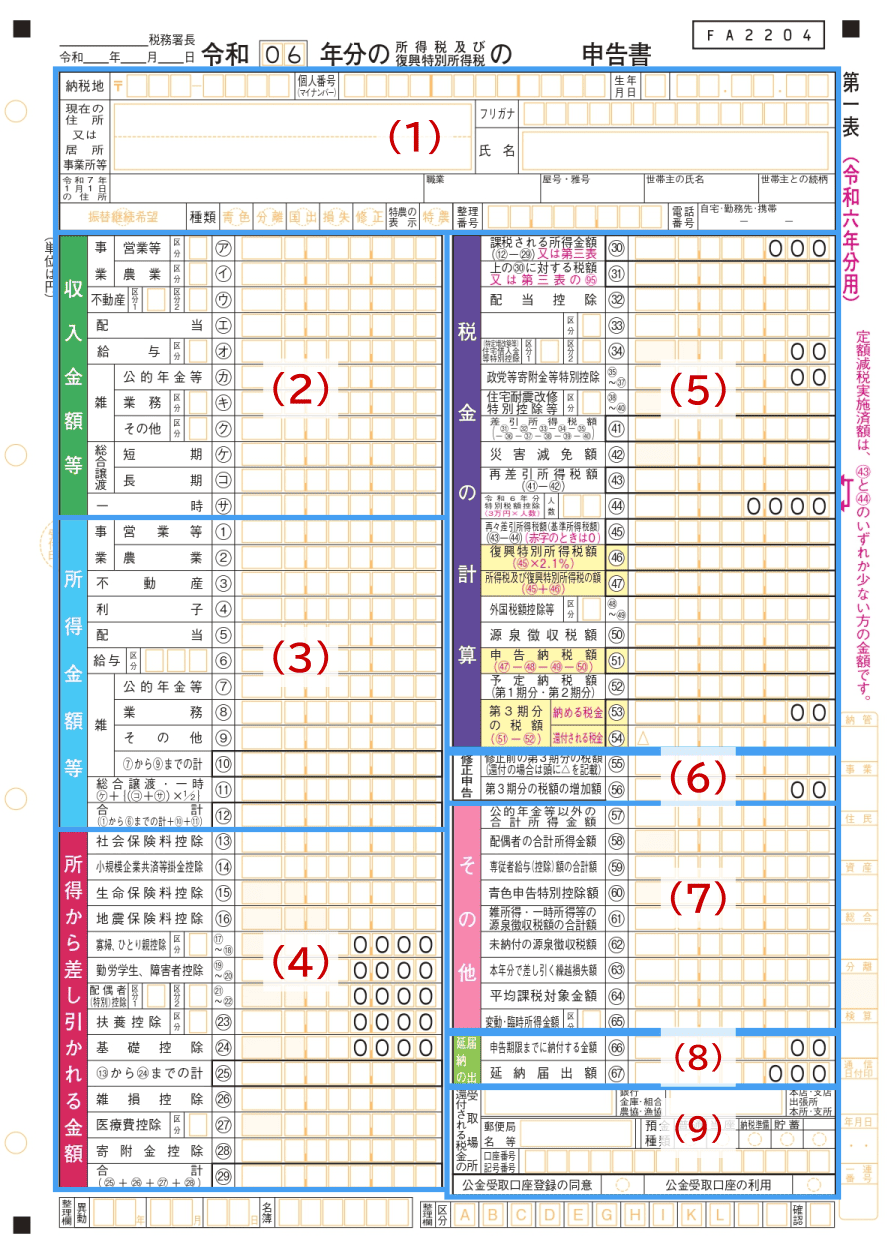

② 確定申告書の書き方(手書きの場合)

確定申告書は、収支内訳書で計算した所得金額や、各種控除の内容を記入して、最終的に納めるべき税額を算出する書類です。

確定申告書には「申告書A」と「申告書B」がありましたが、令和5年1月から廃止されて「確定申告書」に一本化されました。

出典:確定申告書等の様式・手引き等(令和7年分の所得税及び復興特別所得税の確定申告分)|国税庁

確定申告書の大まかな記入の流れは以下の通りです。

(1) 住所、氏名、個人番号などを記入します。印鑑は不要です。

(2) 該当する所得ごとの1年間の収入合計額を収支内訳書から転記します。

(3) それぞれの所得について、必要経費などを差し引いた所得金額を収支内訳書から転記します。合計欄についても求め、記入します。

(4) この1年に支払った社会保険料、生命保険料や扶養控除、基礎控除、医療費控除などについて、証明書などをもとに記入します。

(5) (3)の合計から(4)の合計を差し引いたものが課税対象となる所得金額で、これに所得税の税率を掛けて所得税額を求めます。

さらに、求めた所得税額には、令和19年分までは東日本大震災からの復興施策の財源を確保するため、復興特別所得税を所得税と併せて納付することとされています。

よって、所得税額に2.1%の税率を乗じて計算した金額を加算します。求めた所得税額から配当控除や住宅ローン控除などの税額控除があれば差し引き、源泉徴収や予定納税があればさらに所得税額から差し引きます。

(6) 修正申告を行う場合に使用する記載欄です。

(7) この欄は参考値を入れる部分で、配偶者控除などを受ける場合の配偶者の所得金額などを記入します。

(8) 期限内に納税できる見込みがない場合は「延納の届出」への記入が必要です。

(9) 還付請求の場合の税金の受取場所(金融機関の口座情報)を記入します。

確定申告書には第二表、第三表もありますが、詳細については以下の記事をご参照ください。

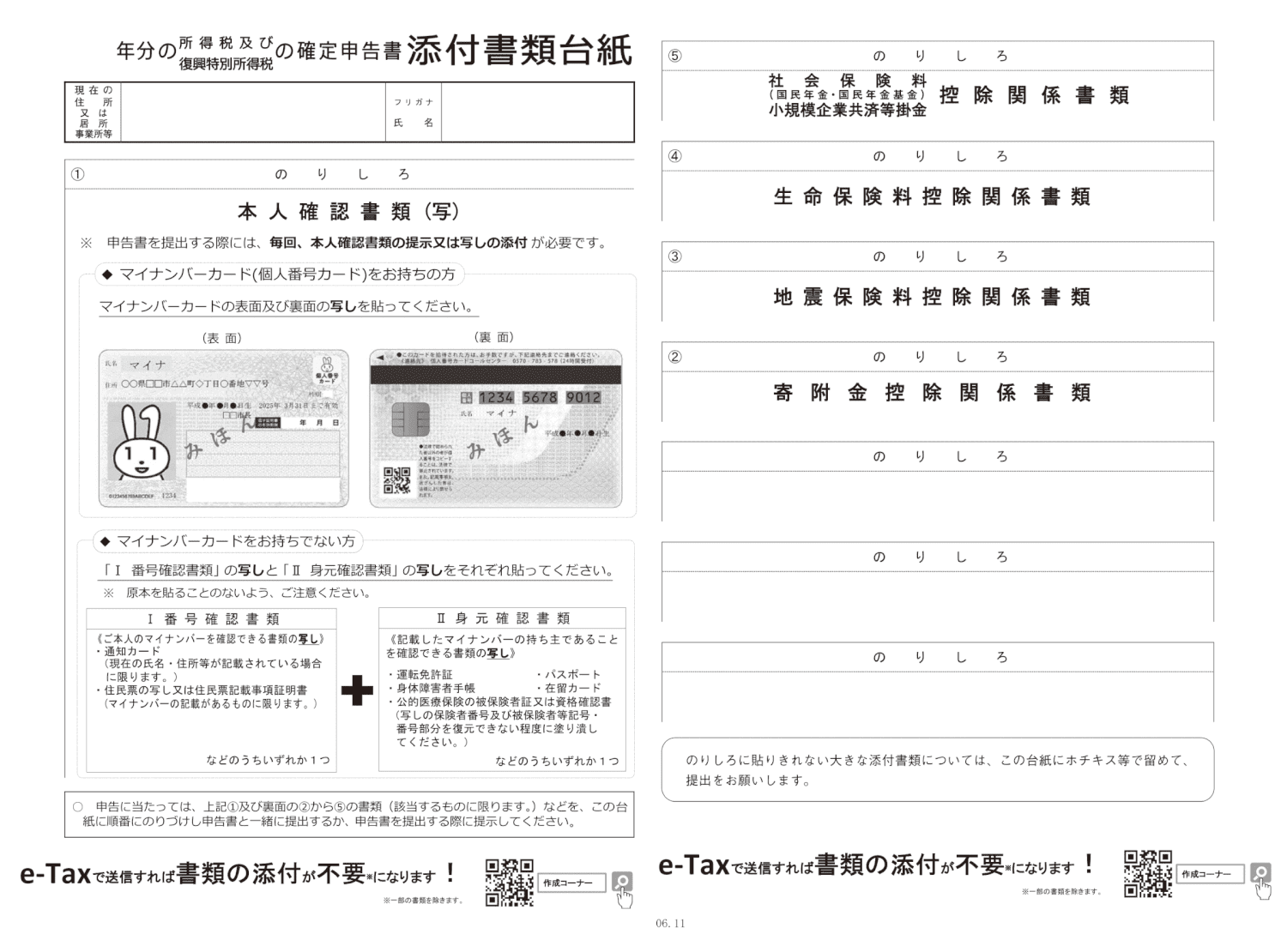

5. 本人確認書類や添付書類を準備する

最後に、作成した申告書に添えて提出する添付書類を準備します。提出方法は、申告書に直接貼り付けるか、添付書類台紙を利用するとよいでしょう。

本人確認書類

本人確認書類は、申告者本人の確認に必要な書類です。マイナンバーカードの有無によって準備するものが異なります。

| マイナンバーカードの有無 | 必要なもの |

|---|---|

| ある場合 | マイナンバーカードのみ(表・裏のコピー) |

| ない場合 | 【番号確認書類】 通知カード、住民票の写し(マイナンバー記載あり)など + 【身元確認書類】 運転免許証、健康保険証、パスポートなど |

添付書類

添付書類は、所得控除や税額控除の種類によって異なります。

| 控除の種類 | 必要な書類の例 |

| 社会保険料控除 | 国民年金保険料の控除証明書など |

| 小規模企業共済等掛金控除 | iDeCoの掛金払込証明書など |

| 生命保険料・地震保険料控除 | 各保険会社から送付される控除証明書 |

| 医療費控除 | 医療費控除の明細書(提出)、医療費通知(原本は自宅保存) |

| 寄附金控除 | ふるさと納税の寄附金受領証など |

| 住宅ローン控除 | 住宅借入金等特別控除額の計算明細書など |

e-Tax(電子申告)で提出する場合、上記のような控除証明書などの多くは提出を省略できます。ただし、提出を省略した書類は、申告期限から5年間は自宅等で保管する義務があり、税務署から提出を求められた際には応じる必要があります。

参考: e-Taxを利用して所得税の確定申告書を提出する場合の「生命保険料控除の証明書」などの第三者作成書類の添付省略の制度について教えてください。|e-Tax

また、郵送や窓口持参など紙で申告書を提出する場合には、次のような添付台紙を利用するとよいでしょう。

引用:確定申告書等の様式・手引き等(令和7年分の所得税及び復興特別所得税の確定申告分)|国税庁

6. 税務署に提出する

収支内訳書と確定申告書が完成し、添付書類の準備もできたら、いよいよ税務署へ提出します。提出方法は主に3つありますが、時間や場所を選ばず、最もスムーズに手続きを完了できるe-Tax(電子申告)がおすすめです。

① e-Tax(電子申告)

自宅のパソコンからインターネット経由で申告する方法です。確定申告期間中はメンテナンス時間を除き24時間いつでも提出できるため、日中忙しい方でも自分のタイミングで申告を済ませられます。

ただし、事業所得の申告をe-Taxで行う場合は、収支内訳書のデータも添付して送信する必要があります。現在はスマートフォンのみで進行できる方法もありますが、作業内容によってはパソコンの方が操作しやすい場合があります。確定申告は毎年のことですので、この機会にe-Taxでの申告に慣れておくと、翌年以降の手続きが格段に楽になります。

② 郵送

所轄の税務署宛に、申告書一式を郵送する方法です。この場合、提出日は郵便物の通信日付印(消印)の日付とみなされます。

③ 税務署の窓口へ持参

所轄の税務署の窓口へ直接持参して提出する方法です。閉庁している時間帯でも、税務署に設置されている「時間外収受箱」へ投函すれば提出が可能です。

白色申告のやり方は、日々の取引を一つひとつ正しく記帳し、その記録をもとに収支内訳書と確定申告書を作成するという、シンプルな流れで完了できます。

最も重要なのは、売上や仕入、経費の支払いが発生したその都度、コツコツと記帳を続けることです。そして、その記帳の根拠となる請求書や領収書といった書類をきちんと整理・保管しておくことが、正確な確定申告のポイントとなります。

例えば、バス代などの領収書が出ない交通費や、イベント出店時などの現金売上については、忘れないうちに「出金伝票」や「売上伝票」を作成しておく習慣をつけましょう。

一見すると面倒に感じるかもしれませんが、日々の少しの積み重ねが、年に一度の確定申告をスムーズに終わらせる何よりの近道です。

マネーフォワード クラウド確定申告の導入事例

データ連携機能を使って、銀行やクレジットカードの明細データを自動で取り込むようになってからは、会計ソフトへの入力作業が減ったので、作業時間は1/10くらいになりましたね。

ハンドメイド作家・ブロガー 佐藤 せりな 様

※ 掲載している情報は記事更新時点のものです。

確定申告の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

フリーランスの確定申告の関連記事

白色申告の関連記事

-

白色申告の事業専従者控除とは?条件や計算方法までわかりやすく解説!

-

白色申告のメリット・デメリットは?個人事業主向けにわかりやすく解説

-

【個人事業者向け】白色申告する際の必要書類は?提出方法も解説

-

白色申告で経費にできるもの

-

白色申告の基礎控除とは?控除額と納付額を解説

-

白色申告の収支内訳書とは?書き方を簡単に解説!提出不要のケースは?

-

白色申告の帳簿のつけ方や保存義務についてわかりやすく解説!

-

白色申告における所得税率の計算の方法を解説!損しないためのボーダーラインは?

-

青色申告と白色申告の違いは?メリットやどっちを選ぶべきかわかりやすく解説!

-

白色申告の消費税について

-

白色申告で税務調査を受ける可能性

-

白色申告の減価償却について

-

白色申告における領収書の取り扱い

新着記事

メルカリで儲けるためには?儲かるためのポイントも合わせて解説

メルカリは、フリマアプリの中でも人気があり、多くの人がメルカリを通して収入を得ています。不要品の販売だけでなく、商品を仕入れて販売したり、ハンドメイド雑貨を販売したりなど、メルカリ…

詳しくみる男性におすすめの副業10選!副業の選び方や見るべきポイントも合わせて解説

本業の収入にプラスしたい、将来のためにスキルを活かしたいなど、理由を始める理由は様々です。この記事では、男性が自分の強みを活かせるおすすめの副業を、在宅でできるものから、体力・時間…

詳しくみるIPO投資は儲かる?初心者でも始めやすいIPO投資の仕組みや始め方を解説

未上場企業が新規に株式を公開し、一般投資家がその株式を購入できる投資のことをIPO投資といいます。IPOの価格を決める需要調査のことを指すブックビルディングは、IPO投資で利益を狙…

詳しくみるステーブルコインで儲かる仕組みとは?安定資産で利回りを得るポイントを解説

米ドルや日本円などの法定通貨や、金などの資産を裏付けにして価値が安定するように設計されたステーブルコイン。ビットコインのような価格変動の大きい仮想通貨とは異なり、安定した価値を持つ…

詳しくみるGoogleアドセンスは儲からない?その理由と収益化のコツを解説

個人でブログを運営している人や、これからブログを始めようと思っている人の多くは、Googleアドセンスが儲からないという声を一度は聞いたことがあるのではないでしょうか。確かに、簡単…

詳しくみるインドネシア株が儲かると言われている理由や買い方・注意点をわかりやすく解説

新興国であり、今後の経済成長が注目されているインドネシアの株への投資は、大きな利益を上げることができる可能性があります。しかし、「本当に儲かるの?」「どうやって買うの?」といった疑…

詳しくみる