- 更新日 : 2024年3月5日

住民税とは?計算方法、いつから・いくら払うのかも解説

住民税はその市区町村(都道府県)に住む人たちが、地域社会で使用される費用、公共サービス費用を分担するためのもので、「市町村民税」と「道府県民税」に分かれます。また、住民税は「個人住民税」と「法人住民税」があり、サラリーマンの方であればお給料から天引きされるのが一般的です。

所得税(源泉徴収税)や固定資産税、国民健康保険税など、個人として納める税金にはさまざまなものがあります。住民税(個人住民税)も個人が納める税金のひとつです。

今回は住民税にスポットを当て、その概要と計算方法、非課税になるケース、いつ課税されるのか、滞納した場合はどうなるのかなど、疑問に感じやすい部分をまとめて解説していきます。

目次

住民税とは

住民税とは地方税の一種で、都道府県が課税する道府県民税(東京都は都民税)と、市区町村が課税する市町村民税(区市町村民税)の総称です。教育、福祉、救急、ゴミ処理など、地方自治体が提供する公共サービスをまかなうために使われます。

住民税には納税者で分類して、個人が負担する個人住民税と、会社などの法人が負担する法人住民税の2種類があります。この記事では、個人が納税する個人住民税について取り上げます。

なお、住民税についてはこちらの動画でも詳しく解説していますので、併せて参考にしてみてください。

住民税の税率

住民税の税率と均等割

| 所得割(標準税率) | 均等割(年額) | |

|---|---|---|

| 区市町村民税 | 6% | 3,000円(3,500円) |

| 道府県民税・都民税 | 4% | 1,000円(1,500円) |

| 合計 | 10% | 4,000円(5,000円) |

※()内の金額は防災施策のための臨時増税(2014年~2023年)後の額です。

個人住民税の税率は区市町村民税6%、道府県民税・都民税4%で、合計10%となります。所得割とは、課税所得(住民税の課税対象になる所得金額)に対する課税の割合です。計算方法の項でも詳しく説明しますが、課税所得が200万円なら、税率10%で所得割額は20万円になります。

また、住民税の計算には均等割と呼ばれるものもあります。均等割とは、所得金額にかかわらず、住民税の課税対象となる人に一律で割り当てられる税額のことです。年額4,000円ですが、2014年から2023年分については防災施策の財源に充てるため、区市町村民税500円、道府県民税・都民税500円で合わせて1,000円がプラス(年額5,000円)されています。

以上の所得割と均等割が、住民税額の計算のベースになります。

住民税の計算方法

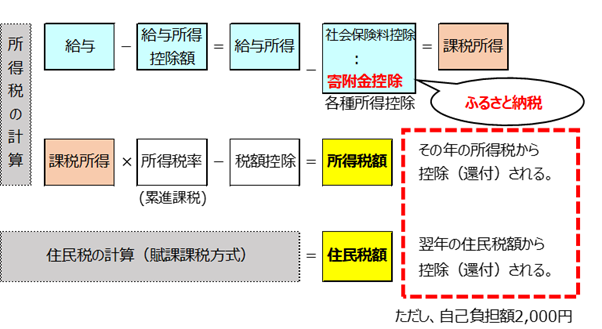

住民税の計算は、以下のフローで行います。順を追って計算方法を説明していきましょう。

1. 総所得金額の算出

合計所得金額とは、年間(1月1日~12月31日)の収入から経費や法的控除額を差し引いた額です(分離課税の所得を除きます)。所得税の確定申告をした人は、前年度の確定申告書の所得を見ると、合計所得金額(青色申告者は青色申告特別控除を差し引く前の金額)を知ることができます。給与所得者は、会社から交付された源泉徴収票から給与所得の額がわかります。

2. 所得控除

住民税の計算においても、所得税のように一定の所得控除(所得額より差し引ける額)が認められます。控除できる金額は所得税の所得控除とは異なり、以下の項目について控除が可能です。

3. 課税所得の算出

4. 所得割の計算

5. 税額控除

税額控除には、以下のようなものがあります。

6. 均等割の加算

【住民税額計算の例】

総所得金額300万円で住民税の所得控除の合計が100万円、税額控除はない場合

所得割の計算:200万円(課税所得)×10%=20万円

税額控除:なし

住民税額:20万円(所得割)+5,000円(均等割)=20万5,000円

※簡易的に示すため、ほとんどのケースで発生する調整控除の計算は除外しています。

※均等割は災害対策について加算された額で計算しています。

住民税はいつから払う?

住民税は、前年の1月から12月に一定以上の所得がある人が課税対象です。

「住民税は社会人2年目から」と言われるのは正しく、これは前述のように1年目は課税対象となる所得がないため、徴収されない仕組みです。

4月に入社した人は、その年の12月までの9カ月分に支払われた給与や賞与が翌年の住民税の課税対象となります。住民税の税額が決まって給与からの天引きが始まるのは、翌年すなわち2年目の6月からとなります。

住民税はいつ払う?

申告納税方式の所得税は、確定申告後すぐに納税するか、振替納税で指定の期日に金融機関の口座から引き落とされるかのいずれかの方法で納めます。給与所得者の場合は毎月給与から源泉徴収税として天引きされ、年末調整のときに過不足分が精算されるしくみになっています。

一方で住民税のしくみは所得税と違い、地方自治体が税額を計算して納税者に通知する賦課課税方式です。ここでは、住民税の納税方法である「普通徴収」と「特別徴収」について説明した上で、いくつかのケースにおける住民税の納め方を解説しましょう。

普通徴収

普通徴収とは、納税義務者が自身で住民税を納付する方法です。事業所得者(個人事業主やフリーランス)のほか、アルバイトやパートタイマーなどのうち特別徴収が適用されない人が普通徴収で納税します。

毎年5~6月にかけて区市町村から納付書が届くので、これに従って税金を納めます。4回に分けて納付できるようになっており、それぞれの納期限は例年、第1期6月末、第2期8月末、第3期10月末、第4期翌1月末です。月末が土・日・祝日のときは次の平日が納期限になります。納付書ではなく口座振替による納付も可能です。

特別徴収

特別徴収は、事業者(会社など)が従業員から住民税額を徴収し、従業員に代わって納税する方法です。所得税の源泉徴収などを受けている人が対象となります。所得税の源泉徴収のように給与から天引きされる形で徴収されるため、給与を受けている人から見れば、給料日に住民税が差し引かれることになります。

事業者は徴収した住民税額の総額を、給与支給日の翌月10日までに区市町村ごとに支払わなければなりません。住民税の額は普通徴収と同じく毎年6月に更新されます。

退職したとき

退職したときの住民税支払いのタイミングは、いくつかのパターンに分かれます。

1. 退職時にすでに転職先(次の勤務先)が決まっている場合

転職する本人が申し出ることで、新しい勤務先でも継続して特別徴収を受けられます。申し出を行わないときは、以下のように退職日によって対応が変わってきます。

2. 6月1日~12月31日の間に退職した場合

退職後の残りの期間については、原則として普通徴収となり、後日送付される納付書で住民税を支払います。納付は、残りの普通徴収の時期にあわせて行います。本人が退職する勤務先に対して申し出を行えば、翌5月までの住民税について、退職金や給与から一括徴収してもらうことも可能です。

3. 1月1日~5月31日の間に退職した場合

この期間に退職した場合、住民税は原則として一括徴収です。退職日から5月までの残りの期間の住民税について、退職月の給与や退職金から事業者が一括徴収して納税します。ただし、一括徴収で控除できない住民税がある場合は、控除できなかった分について普通徴収となります。

海外にいるとき

住民税は、各年の1月1日時点で住所のある区市町村について納付します。海外赴任や留学などで、1月1日よりも前に1年以上出国することとなったときは、1月1日時点で住所が国内にないため、新しい年度からの住民税は課されません。ただし、1年以上の出国でも住民税の異動を行わなかった場合や、観光ビザで滞在するワーキング・ホリデーの場合は、国内に住所があるとみなされ課税されます。

なお、出国前に納税通知書が届いた普通徴収の分については、出国前に全額納付する、口座振替の手続きをする、納税管理人を立てて納税を委託するという方法のうち、いずれかで納付しなければなりません。

1月1日時点で国内に住所があり、1月1日から納税通知書が送付されるまでの期間に海外へ転出する場合は、本人に代わり納税を実行する納税管理人の指定を区市町村に届け出る必要があります。

個人事業主の場合

個人事業主については、普通徴収により住民税を納めることになります。普通徴収の納税期限は前述したように年4回あり、1年間の住民税を4回に分けて納めなければなりません。

住民税が非課税になる場合

一定の収入があれば基本的に住民税が課されると考えて問題ありませんが、以下の条件のいずれかに該当する場合、住民税は非課税となります。所得割と均等割の両方が課税されないケース、所得割のみ非課税で均等割は課税されるケースの2パターンが考えられます。

所得割・均等割のどちらも非課税

- 生活保護法の生活扶助を受けている

- 未成年者、寡婦、ひとり親、障がい者のいずれかで前年の合計所得が135万円以下である

- 前年の合計所得が区市町村の条例で定められた額以下である

※東京23区の場合、単身者は45万円以下、扶養家族がいる人は次の計算式で算定

35万円×(本人・同一生計配偶者・扶養親族の人数)+31万円

所得割のみ非課税

- 単身者の場合、前年中の総所得金額等が45万円以下

- 同一生計の配偶者や扶養親族がいる場合は定められた額以下

※東京23区の場合は、次の計算式で算定

35万円×(本人・同一生計配偶者・扶養親族の人数)+42万円

住民税決定通知書で税額を確認

普通徴収の場合は6月ごろに納税者本人に納税通知書が届き、特別徴収の場合は5月ごろに事業者あてに住民税決定通知書が届きます。事業所あてに送付されるものには事業所用と本人用があり、本人用の住民税決定通知書も事業所を通して本人に届きます。

住民税決定通知書とは、以下のような書類です。おおまかな見方を確認してみましょう。

【出典】東京都北区掲載の決定通知書のサンプルを編集

住民税額の通知|東京都北区

※自治体によって決定通知書の書式等は異なることがあります。

(上の住民税決定通知書の画像から)

①総所得や所得控除、課税所得、扶養親族の数が記載されます。

②所得割や均等割などの税額の計算が記載されます。

③納付額の欄で、給与所得者の場合は6月~翌5月までの月々の納付額が記載されます。

住民税は確定申告をする必要がある?

そもそも確定申告とは所得税の申告のことであり、住民税の申告は住民税申告といいます。

所得税の確定申告を行う必要がある人は、所得税の確定申告を期限内に行えば、住民税申告は不要になります。

そのため、下記に該当する方は住民税の申告は不要です。

| 住民税申告(市民税申告)が不要なケース |

|---|

|

詳しく知りたい方は、下記の記事もご参照ください。

住民税を滞納したらどうなる?

住民税を滞納した場合、本来の税額のほかに延滞金がかかります。納税が遅れると、まず区市町村から督促状が届くことが多いでしょう。督促状が届いたら、すぐに納税または区市町村の担当窓口に連絡します。

督促状が届いてもなお滞納が続く場合は、電話での納税の連絡や催告書が届くこともあるほか、財産が差し押さえられるケースも考えられます。特別な事情があり納付できない場合、納税が猶予されることもあります。何の連絡もせずに滞納することだけは避けましょう。

ふるさと納税で住民税の負担が軽減される?

ふるさと納税は寄附金控除の1つで、自分の選んだ自治体に「ふるさと納税(寄附)」を行うと、寄附金のうち「2,000円を越える部分」について、控除上限額内で所得税と住民税から全額が控除される制度です。

例えば、税金控除限度額が50,000円の場合、自己負担額の2,000円を差し引いた48,000円分の節税ができるということです。

他にも、寄付金額の3割以内の「お礼の品」が、寄付金先の自治体から贈られるのもメリットのひとつでしょう。「お礼の品」を返礼品ともいいますが、返礼品の内容から寄付先の自治体を決める方法もあります。

詳しくは下記記事も併せてご参考ください。

ー個人事業主・フリーランスの方

ーサラリーマン・副業している方

住民税の額は納税通知書で確認しよう

住民税は所得税と異なり、賦課課税方式の税金です。所得税の確定申告書や年末調整の情報をもとに、区市町村で税額の計算が行われ納税者に通知されます。住民税の額を確認したい場合は、直接または会社を通して送付される住民税決定通知書などで税額を確認しましょう。なお、会社員の場合は給与から住民税が天引きされますが、普通徴収の個人事業主などは自身で納付しなければなりません。住民税を払い忘れないよう注意が必要です。

はじめての確定申告もラクラク安心に済ませる方法

確定申告がはじめての方や、簿記の知識に不安がある方、確定申告書類の作成を効率よく行いたい方は、確定申告ソフトの使用がおすすめです。

個人事業主向け会計ソフトの「マネーフォワード クラウド確定申告」は、確定申告の必要書類が自動作成でき、Windows・Macはもちろん、専用アプリも提供しています。

①取引明細は自動で取得

銀行口座やカードを登録すると、取引明細を自動取得します。現金での支払いに関しても、家計簿のようなイメージで、日付や金額などを自分で入力することが可能です。

②仕訳の勘定科目を自動提案

自動取得した取引明細データや、受領後にアップロードした請求書・領収書などの情報をAIが判別し、仕訳を自動で入力します。学習すればするほど精度が上がり、日々の伝票入力が効率化されます。

③確定申告必要書類の自動作成機能

白色申告・青色申告の両方に対応しており、確定申告に必要な書類が自動で作成できます。また、マネーフォワード クラウド確定申告アプリで、スマホから直接の提出も可能です。印刷しての提出やe-Taxソフトでの提出にも対応しています。

マネーフォワード クラウド確定申告の導入事例

データ連携機能を使って、銀行やクレジットカードの明細データを自動で取り込むようになってからは、会計ソフトへの入力作業が減ったので、作業時間は1/10くらいになりましたね。

ハンドメイド作家・ブロガー 佐藤 せりな 様

よくある質問

住民税とは?

個人や法人が都道府県や区市町村に対して納付する地方税の一種です。詳しくはこちらをご覧ください。

個人の住民税はいくら?

住民税の課税所得に対して10%の所得割、一律で課税される均等割をベースに計算します。詳しくはこちらをご覧ください。

個人の住民税はいつ支払う?

特別徴収の会社員は毎月の給与から天引きされ、普通徴収の個人事業主などは年4回(納期限は原則6月末、8月末、10月末、翌1月末)に分けて支払います。詳しくはこちらをご覧ください。

※ 掲載している情報は記事更新時点のものです。

確定申告の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談していただくなど、ご自身の判断でご利用ください。