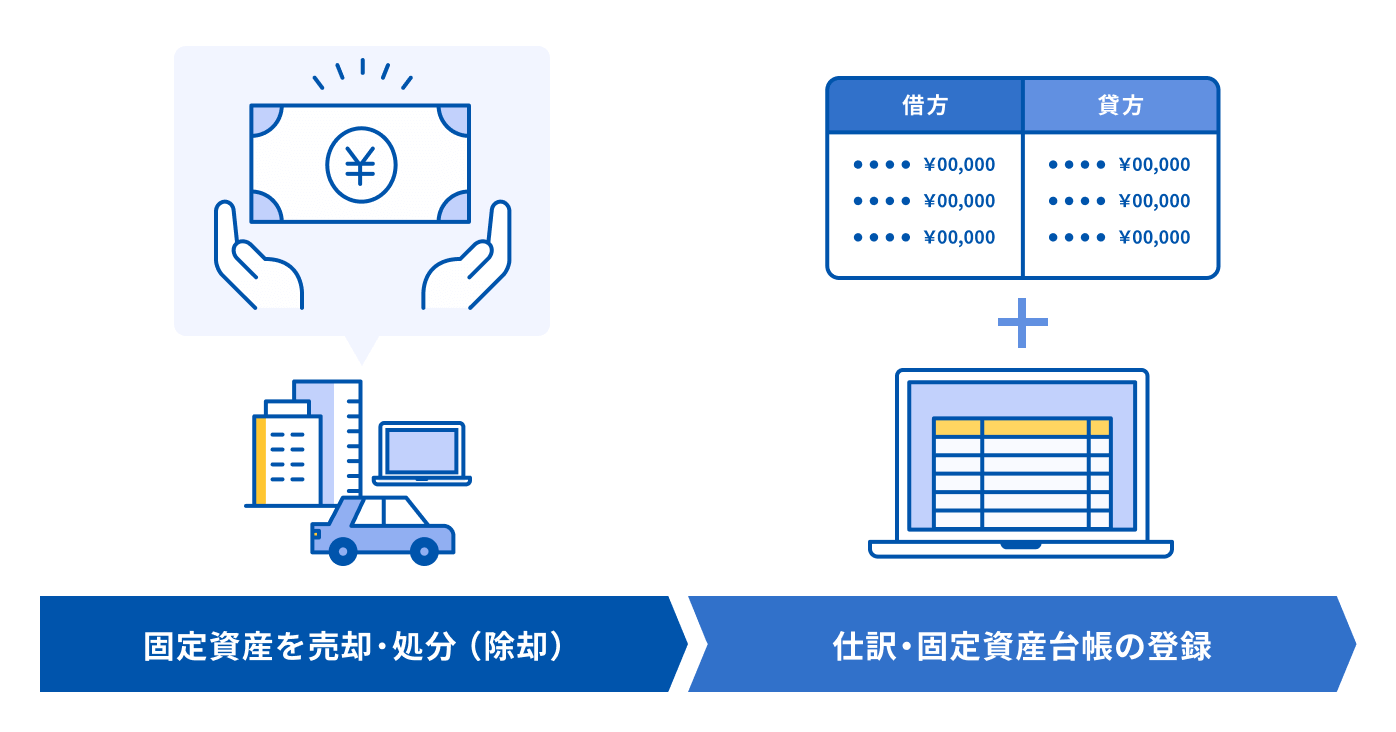

固定資産を売却・処分(除却)した場合は、仕訳と固定資産台帳の登録が必要です。

以下の3つの場合を例に、どのような処理を行うのか一緒に確認しましょう!

- 帳簿価額が80万円の機械を期首に「110万円」で売却した(売却して得をした)場合

- 帳簿価額が80万円の機械を期首に「77万円」で売却した(売却して損をした)場合

- 帳簿価額が80万円の機械が壊れたため期首に処分した(除却した)場合

本ガイドでは、個人の消費税課税事業者向けの一般的な仕訳内容を紹介しています。

個人の免税事業者の場合は「税区分」欄が表示されないため、「勘定科目」欄に関する記載内容をお役立てください。

法人事業者および各事業者における運用に対して、本ガイドの仕訳内容が適切かどうかの保証はできません。

仕訳内容に関するご不明点は、税理士などの専門家や税務署へご相談ください。

帳簿価額が80万円の機械を期首に「110万円」で売却した(売却して得をした)場合

固定資産の登録

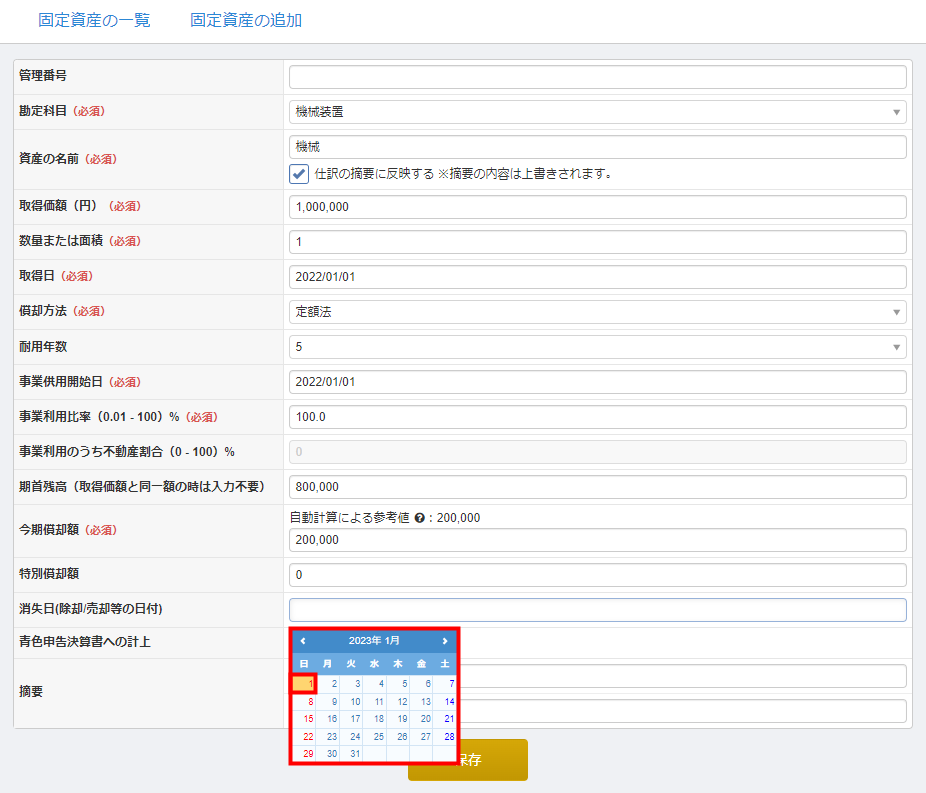

固定資産を売却・処分(除却)した場合は、「固定資産台帳」画面で対象の資産に「消失日」を登録する必要があります。

以下の手順では、「2023年1月1日(期首)」に売却した場合を例に説明します。

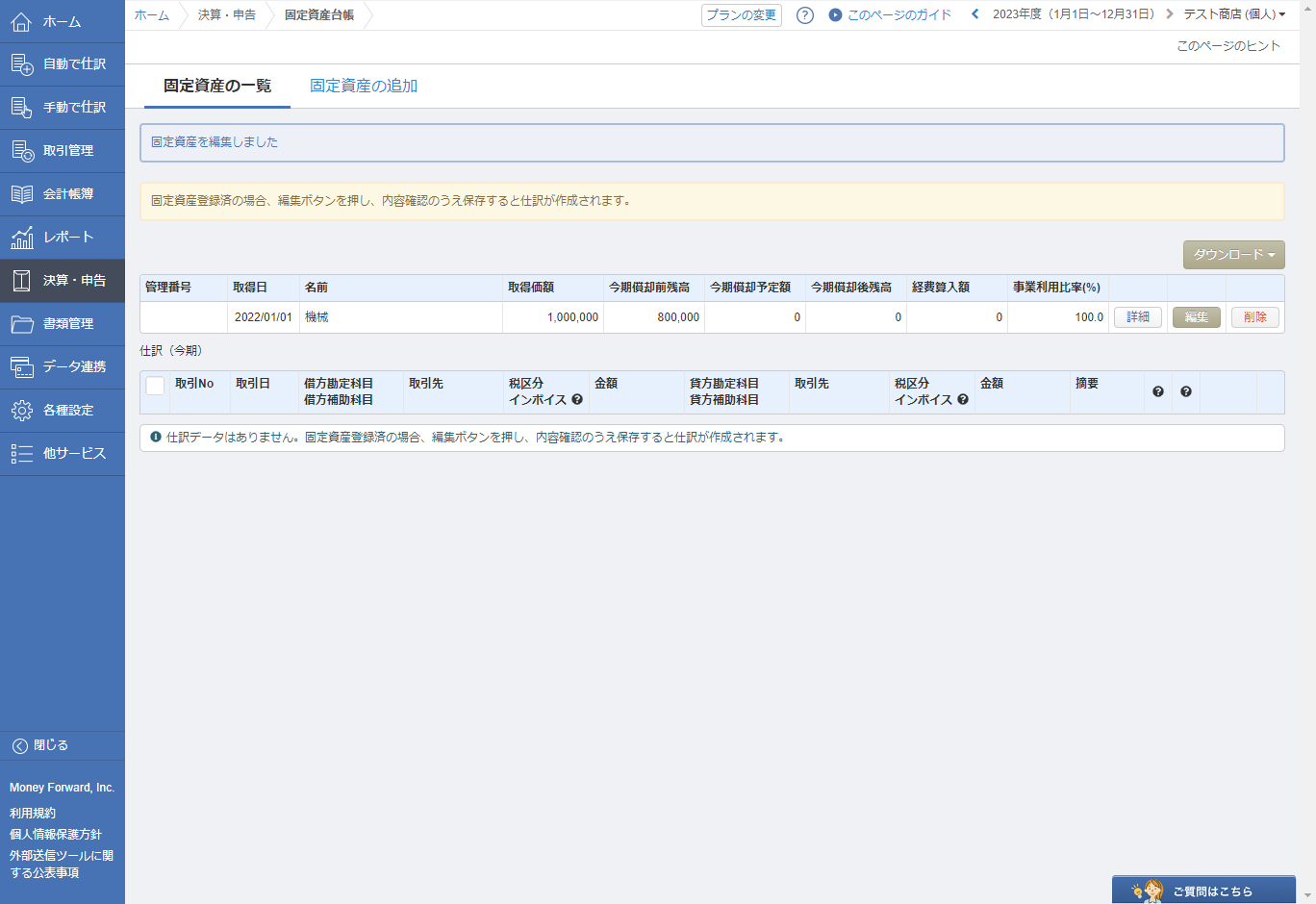

- 「決算・申告」>「固定資産台帳」画面を開き、売却・処分する資産の「編集」ボタンをクリックします。

- 「消失日(除却/売却等の日付)」をクリックし、「2023/1/1」を選択します。

- 「今期償却額」に今年度売却するまでの減価償却費を入力し、「保存」ボタンをクリックします。

今回の場合は「0」を入力します。

- 「固定資産台帳」画面に「固定資産を編集しました」と表示されたことを確認します。

仕訳の登録

具体例

以下の場合を例に仕訳の登録方法を説明します。

- 機械を売却したAさんは個人事業主。

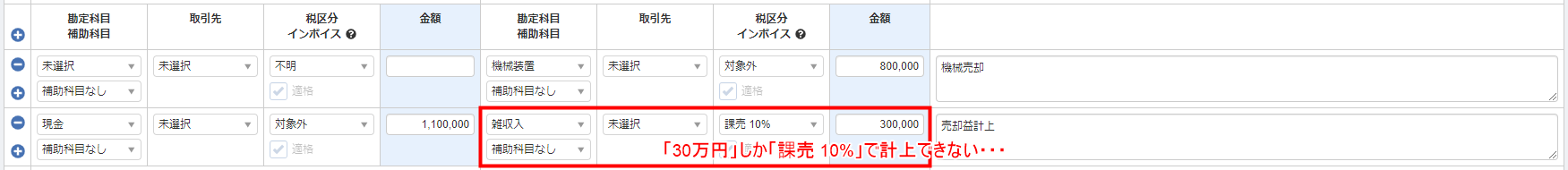

- 帳簿価額「80万円」の機械を「110万円」で売却し、「30万円」の得をした。

- 「2023年1月1日(期首)」に売却した。

- 課税形式は「原則課税(個別対応方式)」、経理方式は「税抜(内税)」を選択している。

登録方法

※課税方式が「簡易課税」の場合、税区分は「課売 10% ●種」のように末尾に「●種」と記載されている税区分を使用します。何種を選択すべきか不明な場合は、税理士などの専門家にご確認ください。

貸借差額は「不足額」で確認できます。

「不足額」は、貸借が一致していない場合に、借方・貸方の金額が不足している方に表示されます。

「雑収入」の金額欄をクリックしてキーボードの以下のキーを押すと、貸借差額を反映させることも可能です。

- お使いのPCが「Windows」の場合:

Ctrl+/ - お使いのPCが「Mac」の場合:

⌘+/

ですが、「雑収入」を1行で登録すると、計上できる金額が「30万円」となってしまい、「30万円」しか「課売 10%」で計上できません。

そのため、一度「110万円」を「雑収入」「課売 10%」で計上し、別の行で「雑収入」の差額を「対象外」で調整します。

ポイント

個人事業主の場合、税法上「期末時点」で手元にある資産を減価償却します。

そのため、期首もしくは期中で売却した場合、減価償却費は計上しません。

帳簿価額が80万円の機械を期首に「77万円」で売却した(売却して損をした)場合

固定資産の登録

固定資産を売却・処分(除却)した場合の登録方法はこちらをご確認ください。

仕訳の登録

具体例

以下の場合を例に仕訳の登録方法を説明します。

- 機械を売却したAさんは個人事業主。

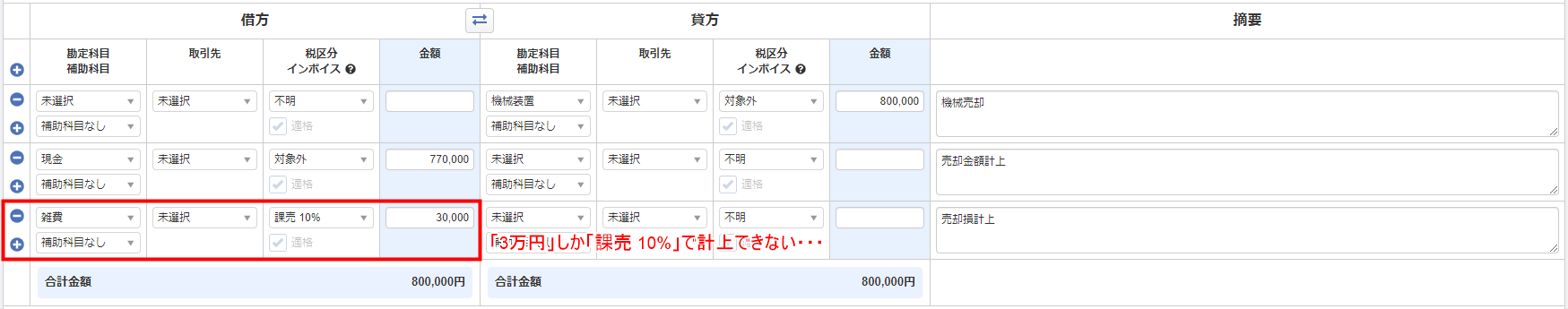

- 帳簿価額「80万円」の機械を「77万円」で売却し、「3万円」の損をした。

- 「2023年1月1日(期首)」に売却した。

- 課税形式は「原則課税(個別対応方式)」、経理方式は「税抜(内税)」を選択している。

登録方法

※課税方式が「簡易課税」の場合、税区分は「課売 10% ●種」のように末尾に「●種」と記載されている税区分を使用します。何種を選択すべきか不明な場合は、税理士などの専門家にご確認ください。

貸借差額は「不足額」で確認できます。

「不足額」は、貸借が一致していない場合に、借方・貸方の金額が不足している方に表示されます。

「雑費」の金額欄をクリックしてキーボードの以下のキーを押すと、貸借差額を反映させることも可能です。

- お使いのPCが「Windows」の場合:

Ctrl+/ - お使いのPCが「Mac」の場合:

⌘+/

ですが、「雑費」を1行で登録すると、計上できる金額が「3万円」となってしまい、「3万円」しか「課売 10%」で計上できません。

そのため、一度「77万円」を「雑収入」「課売 10%」で計上し、別の行で「雑費」の差額を「対象外」で調整します。

ポイント

- 固定資産を売却した場合、売却によって得をしたか損をしたかに関わらず、「売却」について消費税を申告する必要があります。そのため、損をして「雑費」で計上する場合も、税区分は「課売 10%」を選択します。

- 個人事業主の場合、税法上「期末時点」で手元にある資産を減価償却します。そのため、期首もしくは期中で売却した場合、減価償却費は計上しません。

帳簿価額が80万円の機械が壊れたため期首に処分した(除却した)場合

固定資産の登録

固定資産を売却・処分(除却)した場合の登録方法はこちらをご確認ください。

仕訳の登録

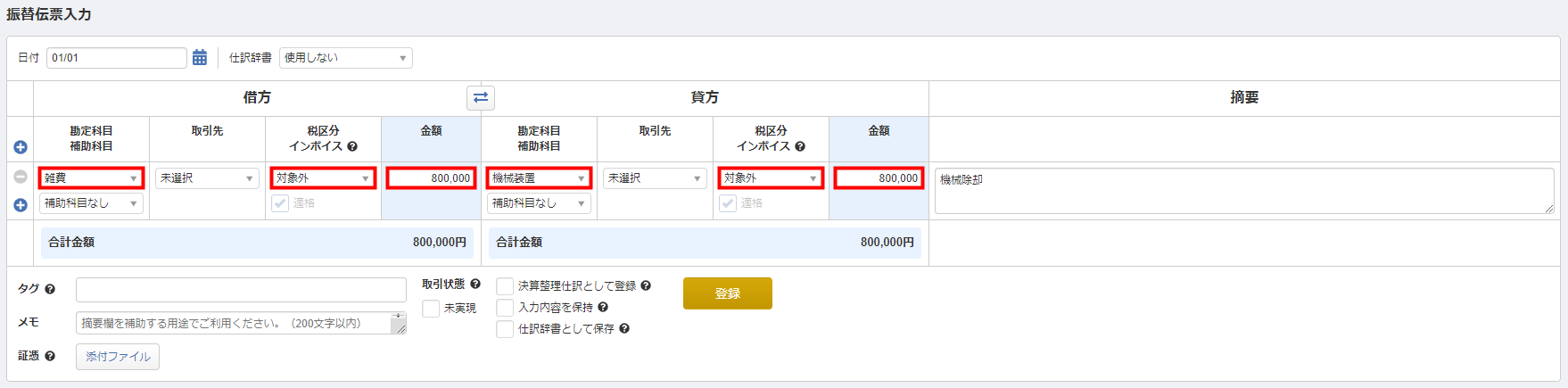

具体例

以下の場合を例に仕訳の登録方法を説明します。

- 機械を処分したAさんは個人事業主。

- 帳簿価額「80万円」の機械を処分した。

- 処分したため、売却価額は「0円」となった。

- 「2023年1月1日(期首)」に処分した。

- 課税形式は「原則課税(個別対応方式)」、経理方式は「税抜(内税)」を選択している。

「振替伝票入力」画面で以下の仕訳を登録します。

- 借方・・・勘定科目「雑費」・税区分「対象外」・金額「800,000円」

- 貸方・・・勘定科目「機械装置」・税区分「対象外」・金額「800,000円」

※本サポートサイトは、マネーフォワード クラウドの操作方法等の案内を目的としており、法律的またはその他アドバイスの提供を目的としたものではありません。当社は本サイトに記載している内容の正確性・妥当性の確保に努めておりますが、実際のご利用にあたっては、個別の事情を適宜専門家に相談するなど、ご自身の判断でご利用ください。

頂いた内容は、当サイトのコンテンツの内容改善のためにのみ使用いたします。