資産を購入した際の処理方法は、「資産をいくらで購入したか(取得価額はいくらか)」によって異なります。

以下の表にある「処理方法」列のリンクをクリックし、それぞれの処理方法を確認しましょう。

| いくらで購入したか(取得価額)※ | 処理方法 |

|---|---|

| 10万円未満 | 全額経費として計上 |

| 10万円以上20万円未満 | 一括償却資産 |

| 30万円未満 | 少額減価償却資産 |

| 30万円以上 | 固定資産計上 |

※経理方式が「税込」であれば税込金額、「税抜(内税)」「税抜(別記)」の場合は税抜金額を指します。

本ガイドでは、個人の消費税課税事業者向けの一般的な仕訳内容を紹介しています。

個人の免税事業者の場合は「税区分」欄が表示されないため、「勘定科目」欄に関する記載内容をお役立てください。

法人事業者および各事業者における運用に対して、本ガイドの仕訳内容が適切かどうかの保証はできません。

仕訳内容に関するご不明点は、税理士などの専門家や税務署へご相談ください。

取得価額が「10万円未満」の場合

取得価額が10万円未満の場合は、全額経費として計上します。

そのため、固定資産の登録は不要です。

仕訳登録のみを行いましょう。

| 仕訳の登録 | 固定資産の登録 |

|---|---|

| 必要 | 不要 |

仕訳の登録

具体例

44,000円でプリンターを1台購入した場合を例に説明します。

登録方法

「振替伝票入力」画面で以下の仕訳を登録します。

- 借方・・・勘定科目「消耗品費」・税区分「課仕 10%※」・金額「44,000円」

- 貸方・・・勘定科目「現金」・税区分「対象外」・金額「44,000円」

※課税売上高が5億円超または課税売上割合が95%未満で、消費税申告の計算を個別対応方式で行う際は、税区分に「課仕 10%」を使用しない場合があります。どの税区分を使うべきか不明な場合は、税理士などの専門家にご相談ください。

経費を支払った場合や物品を購入した場合の仕訳については、以下のガイドをご確認ください。

経費に関する仕訳・税区分ガイドまとめ

取得価額が「10万円以上20万円未満」の場合

取得価額が10万円以上20万円未満の減価償却資産を購入(取得)した場合、購入した年から3年で分割して経費計上できます。

この処理を行う資産を、「一括償却資産」といいます。

「一括償却資産」として処理する場合は、仕訳と固定資産をどちらも登録する必要があります。

| 仕訳の登録 | 固定資産の登録 |

|---|---|

| 必要 | 必要 |

仕訳の登録

具体例

165,000円でPCを1台購入した場合を例に説明します。

登録方法

「振替伝票入力」画面で以下の仕訳を登録します。

- 借方・・・勘定科目「一括償却資産」・税区分「課仕 10%※」・金額「165,000円」

- 貸方・・・勘定科目「現金」・税区分「対象外」・金額「165,000円」

※課税売上高が5億円超または課税売上割合が95%未満で、消費税申告の計算を個別対応方式で行う際は、税区分に「課仕 10%」を使用しない場合があります。どの税区分を使うべきか不明な場合は、税理士などの専門家にご相談ください。

経費を支払った場合や物品を購入した場合の仕訳については、以下のガイドをご確認ください。

経費に関する仕訳・税区分ガイドまとめ

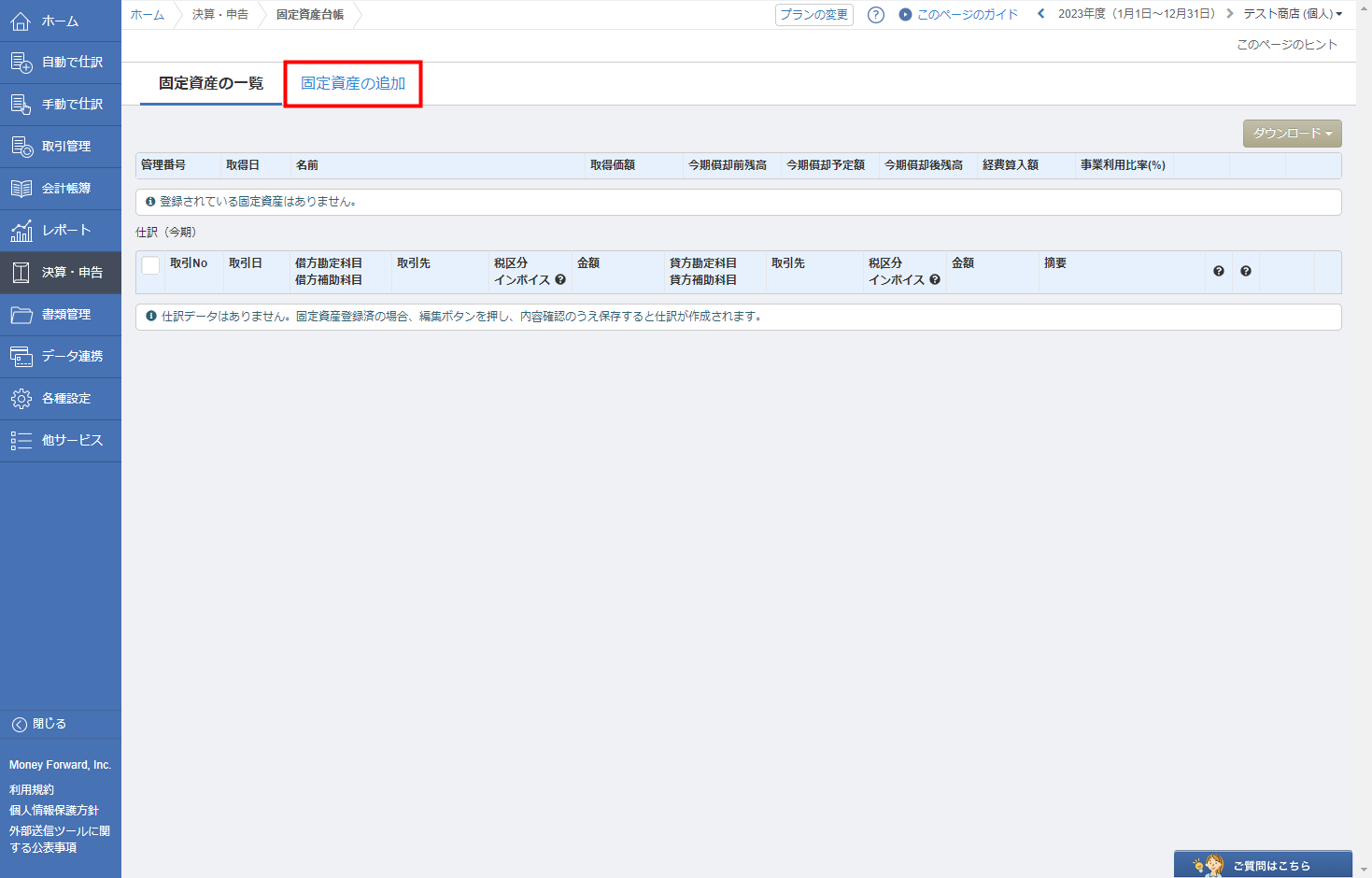

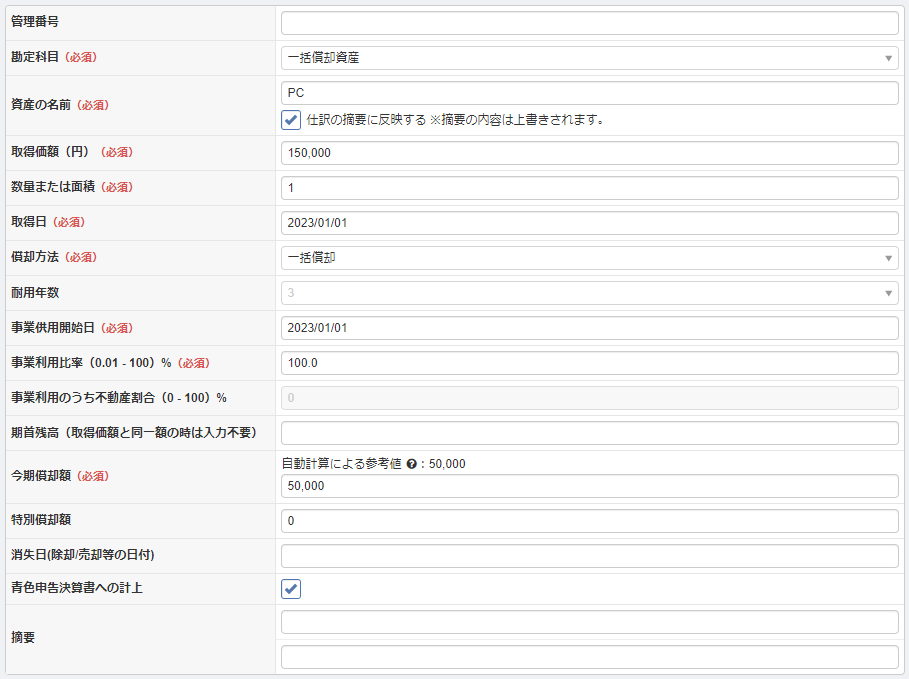

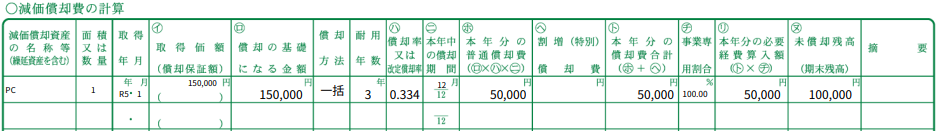

固定資産の登録

具体例

以下の場合を例に固定資産の登録方法を説明します。

- PCを購入したAさんは個人事業主。

- PCの代金(取得価額)は「税込165,000円(税抜150,000円)」だった。

- PCを購入した「2023年1月1日」から事業用として使い始めた。

- 課税形式は「原則課税(個別対応方式)」、経理方式は「税抜(内税)」を選択している。

操作手順

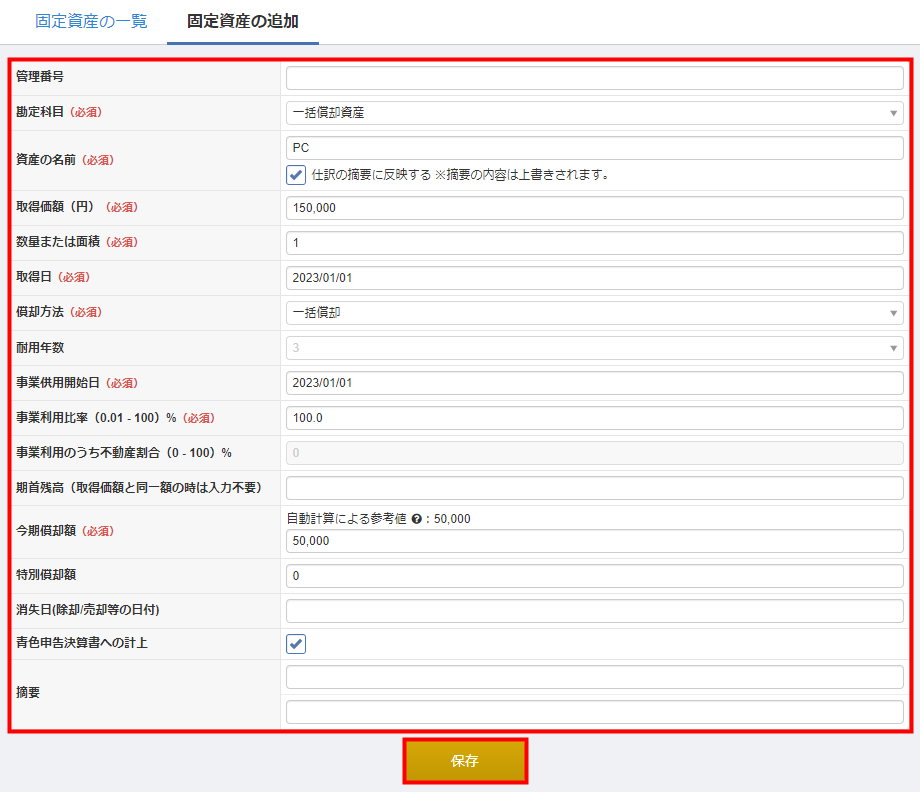

各項目について

各項目の詳細は以下のとおりです。

| 項目名 | 必須項目か | 入力する内容 |

|---|---|---|

| 管理番号 | × | 資産を管理するための番号を入力できます。 |

| 勘定科目 | 〇 | 勘定科目を選択します。 今回の場合は「一括償却資産」を選択します。 |

| 資産の名前 | 〇 | 資産の名称を入力します。 登録した名称が「固定資産台帳」画面に表示されます。 今回の場合は「PC」と入力します。 |

| 取得価額(円) | 〇 | 資産の購入代金(取得価額)を入力します。 経理方式が「税込」であれば「税込金額」、「税抜(内税)」「税抜(別記)」の場合は「税抜金額」で入力します。 今回の場合は「150,000」と入力します。 |

| 数量または面積 | 〇 | 資産の個数や台数、面積を入力します。 初期値では「1」と表示されるため、今回の場合は「1」のままにします。 |

| 取得日 | 〇 | 資産の購入日(取得日)を直接入力するか、カレンダーから選択します。 今回の場合は「2023/01/01」を選択します。 |

| 償却方法 | 〇 | 資産の減価償却方法を選択します。 今回の場合は「一括償却」を選択します。 減価償却についてはこちらもご参照ください。 |

| 耐用年数 | × | 資産の耐用年数を選択できます。 償却方法で「一括償却」を選択すると耐用年数が自動で反映するため、今回の場合は選択不要です。 耐用年数についてはこちらもご参照ください。 |

| 事業供用開始日 | 〇 | 資産を事業で使い始める日付を直接入力するか、カレンダーから選択します。 初期値では「取得日」に入力した日付が自動で反映するため、今回の場合は操作不要です。 |

| 事業利用比率(0.01 – 100)% | 〇 | 事業用として何%使用するかを入力します。 初期値では「100.0」と表示されるため、今回の場合は入力不要です。 |

| 事業利用のうち不動産割合(0 – 100)% | × | 不動産所得がある場合、事業用として使用するうちの何%を不動産用として使用するかを入力できます。 今回の場合は不動産所得がないので入力不要です。 ※「事業者」画面の「申告区分(提出書類)」で「不動産」または「一般・不動産」を選択していない場合、本項目は入力できません。 |

| 期首残高(取得価額と同一額の時は入力不要) | × | 取得価額と期首残高が異なる場合に入力できます。 今回の場合は入力不要です。 |

| 今期償却額 | 〇 | 今年度の減価償却費を入力します。 「償却方法」「耐用年数」を入力すると、今年度の減価償却費が「自動計算による参考値」に表示されます。 今回の場合は、「自動計算による参考値」に表示された「50,000」を入力します。 |

| 特別償却額 | × | 特別償却を行う場合に入力できます。 今回の場合は入力不要です。 特別償却の詳細についてはこちらをご参照ください。 |

| 消失日(除却/売却等の日付) | × | 固定資産の売却・処分(除却)を行う場合に入力できます。 今回の場合は入力不要です。 固定資産を売却・処分する場合の処理方法についてはこちらをご参照ください。 |

| 青色申告決算書への計上 | × | 資産の情報を青色申告決算書に反映する場合はチェックを入れます。 初期値ではチェックが入っています。 今回の場合は青色申告決算書に反映させるため、チェックを入れたままにします。 |

| 摘要 | × | 資産の補足情報を入力できます。 今回の場合は空欄のままとします。 |

決算書への反映

「青色申告決算書への計上」にチェックを入れた場合、青色申告の場合は「所得税青色申告決算書」、白色申告の場合は「収支報告書」の「減価償却費の計算」に資産の情報が自動で反映します。

固定資産台帳の登録内容が「所得税青色申告決算書」や「収支報告書」のどの項目に反映するのかについては、以下のガイドをご確認ください。

Q. 青色申告決算書の「減価償却費の計算」に反映する固定資産台帳の項目を教えてください。

取得価額が「30万円未満」の場合

取得価額が30万円未満の減価償却資産を購入(取得)した場合、年間で合計300万円を限度に全額経費計上できる「少額減価償却資産の特例」の適用を受けられます。

「少額減価償却資産の特例」は、以下の条件に該当する個人事業主が利用できます。

- 「青色申告」を行っている。

- 常時使用する従業員の数が1,000人以下である。

この特例を使用する資産を、「少額減価償却資産」といいます。

「少額減価償却資産」として処理する場合は、仕訳と固定資産をどちらも登録する必要があります。

| 仕訳の登録 | 固定資産の登録 |

|---|---|

| 必要 | 必要 |

少額減価償却資産の特例|中小企業庁

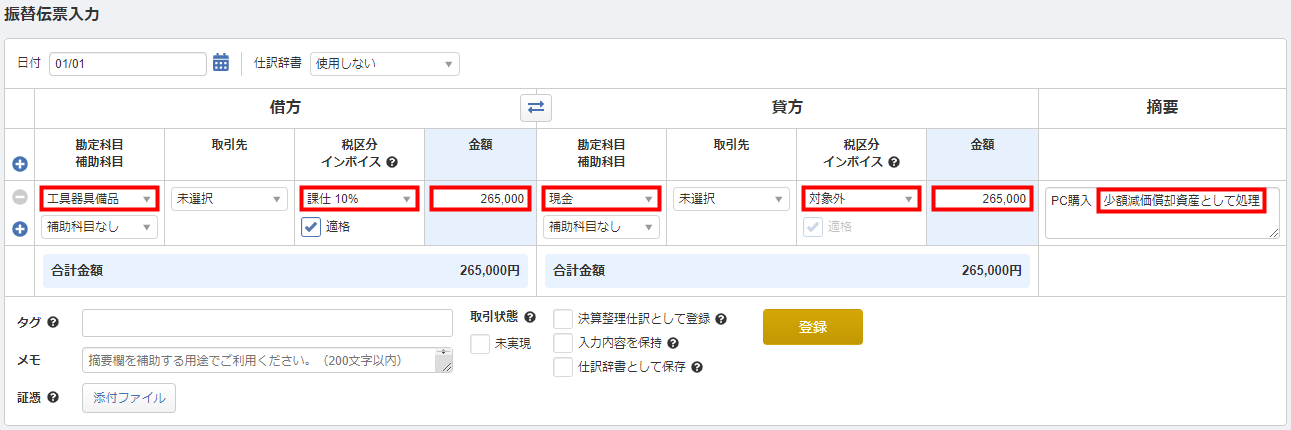

仕訳の登録

具体例

265,000円でPC1台購入した場合を例に説明します。

登録方法

「振替伝票入力」画面で以下の仕訳を登録します。

- 借方・・・勘定科目「工具器具備品」・税区分「課仕 10%※」・金額「265,000円」

- 貸方・・・勘定科目「現金」・税区分「対象外」・金額「265,000円」

※課税売上高が5億円超または課税売上割合が95%未満で、消費税申告の計算を個別対応方式で行う際は、税区分に「課仕 10%」を使用しない場合があります。どの税区分を使うべきか不明な場合は、税理士などの専門家にご相談ください。

「摘要」に「少額減価償却資産として処理」と入力しておくと、確認しやすくなるのでおすすめです。

経費を支払った場合や物品を購入した場合の仕訳については、以下のガイドをご確認ください。

経費に関する仕訳・税区分ガイドまとめ

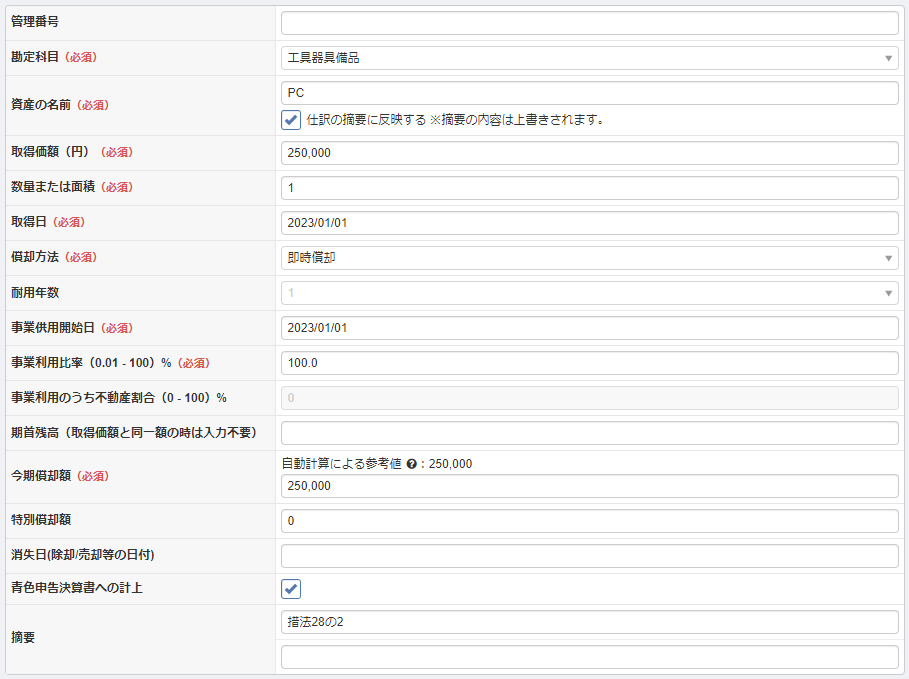

固定資産の登録

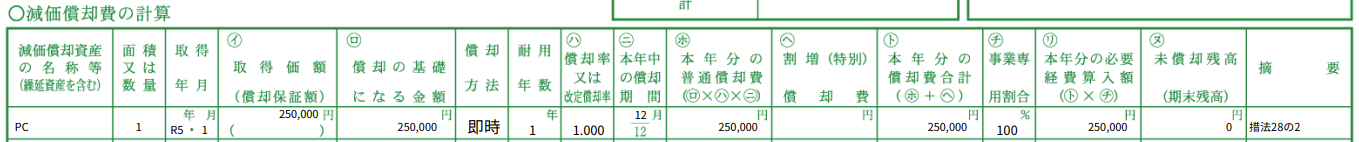

具体例

以下の場合を例に固定資産の登録方法を説明します。

- PCを購入したAさんは個人事業主。

- PCの代金(取得価額)は「税込265,000円(税抜250,000円)」だった。

- PCを購入した「2023年1月1日」から事業用として使い始めた。

- 課税形式は「原則課税(個別対応方式)」、経理方式は「税抜(内税)」を選択している。

操作手順

各項目について

各項目の詳細は以下のとおりです。

| 項目名 | 必須項目か | 入力する内容 |

|---|---|---|

| 管理番号 | × | 資産を管理するための番号を入力できます。 |

| 勘定科目 | 〇 | 勘定科目を選択します。 今回の場合は「工具器具備品」を選択します。 |

| 資産の名前 | 〇 | 資産の名称を入力します。 登録した名称が「固定資産台帳」画面に表示されます。 今回の場合は「PC」と入力します。 |

| 取得価額(円) | 〇 | 資産の購入代金(取得価額)を入力します。 経理方式が「税込」であれば「税込金額」、「税抜(内税)」「税抜(別記)」の場合は「税抜金額」で入力します。 今回の場合は「250,000」と入力します。 |

| 数量または面積 | 〇 | 資産の個数や台数、面積を入力します。 初期値では「1」と表示されるため、今回の場合は「1」のままにします。 |

| 取得日 | 〇 | 資産の購入日(取得日)を直接入力するか、カレンダーから選択します。 今回の場合は「2023/01/01」を選択します。 |

| 償却方法 | 〇 | 資産の減価償却方法を選択します。 今回の場合は「即時償却」を選択します。 減価償却についてはこちらもご参照ください。 |

| 耐用年数 | × | 資産の耐用年数を選択できます。 償却方法で「即時償却」を選択すると耐用年数が自動で反映するため、今回の場合は選択不要です。 耐用年数についてはこちらもご参照ください。 |

| 事業供用開始日 | 〇 | 資産を事業で使い始める日付を直接入力するか、カレンダーから選択します。 初期値では「取得日」に入力した日付が自動で反映するため、今回の場合は操作不要です。 |

| 事業利用比率(0.01 – 100)% | 〇 | 事業用として何%使用するかを入力します。 初期値では「100.0」と表示されるため、今回の場合は入力不要です。 |

| 事業利用のうち不動産割合(0 – 100)% | × | 不動産所得がある場合、事業用として使用するうちの何%を不動産用として使用するかを入力できます。 今回の場合は不動産所得がないので入力不要です。 ※「事業者」画面の「申告区分(提出書類)」で「不動産」または「一般・不動産」を選択していない場合、本項目は入力できません。 |

| 期首残高(取得価額と同一額の時は入力不要) | × | 取得価額と期首残高が異なる場合に入力できます。 今回の場合は入力不要です。 |

| 今期償却額 | 〇 | 今年度の減価償却費を入力します。 「償却方法」「耐用年数」を入力すると、今年度の減価償却費が「自動計算による参考値」に表示されます。 今回の場合は、「自動計算による参考値」に表示された「250,000」を入力します。 |

| 特別償却額 | × | 特別償却を行う場合に入力できます。 今回の場合は入力不要です。 特別償却の詳細についてはこちらをご参照ください。 |

| 消失日(除却/売却等の日付) | × | 固定資産の売却・処分(除却)を行う場合に入力できます。 今回の場合は入力不要です。 固定資産を売却・処分する場合の処理方法についてはこちらをご参照ください。 |

| 青色申告決算書への計上 | × | 資産の情報を青色申告決算書に反映する場合はチェックを入れます。 初期値ではチェックが入っています。 今回の場合は青色申告決算書に反映させるため、チェックを入れたままにします。 |

| 摘要 | × | 資産の補足情報を入力できます。 「少額減価償却資産の特例」を適用するため、今回の場合は「措法28の2」と入力します。 |

決算書への反映

「青色申告決算書への計上」にチェックを入れた場合、青色申告の場合は「所得税青色申告決算書」、白色申告の場合は「収支報告書」の「減価償却費の計算」に資産の情報が自動で反映します。

固定資産台帳の登録内容が「所得税青色申告決算書」や「収支報告書」のどの項目に反映するのかについては、以下のガイドをご確認ください。

Q. 青色申告決算書の「減価償却費の計算」に反映する固定資産台帳の項目を教えてください。

取得価額が「30万円以上」の場合

取得価額が30万円以上の場合は、全額まとめて経費計上できません。

資産として計上するため、仕訳と固定資産をどちらも登録する必要があります。

| 仕訳の登録 | 固定資産の登録 |

|---|---|

| 必要 | 必要 |

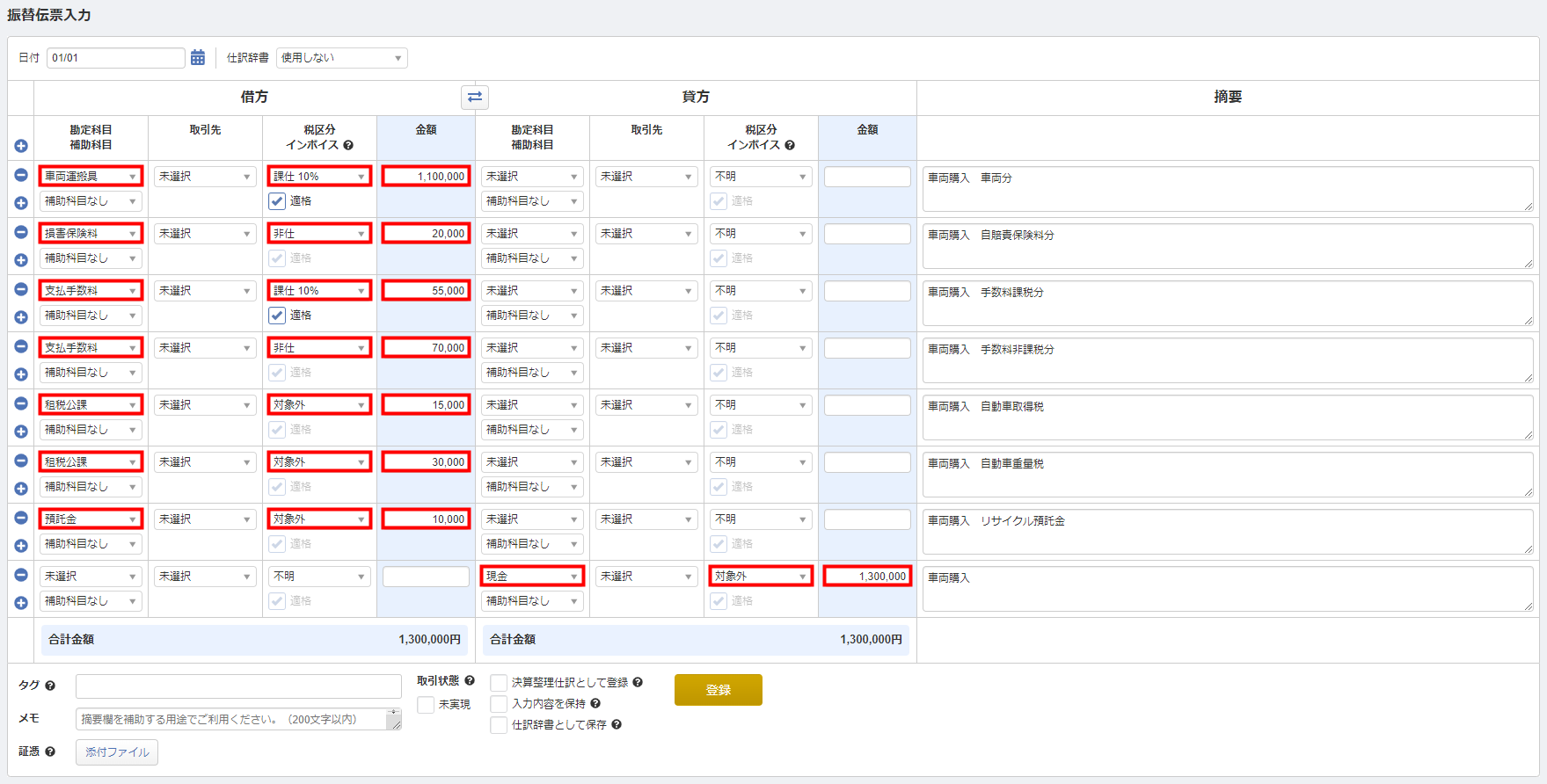

仕訳の登録

具体例

1,100,000円で車を1台購入し、車の代金に付随して以下を支払った場合を例に説明します。

- 自賠責保険料:20,000円

- 手数料のうち課税分:税込55,000円(税抜50,000円)

- 手数料のうち非課税分:70,000円

- 自動車取得税:15,000円

- 自動車重量税:30,000円

- リサイクル預託金:10,000円

登録方法

「振替伝票入力」画面で以下の仕訳を登録します。

※課税売上高が5億円超または課税売上割合が95%未満で、消費税申告の計算を個別対応方式で行う際は、税区分に「課仕 10%」を使用しない場合があります。どの税区分を使うべきか不明な場合は、税理士などの専門家にご相談ください。

貸借差額は「不足額」で確認できます。

「不足額」は、貸借が一致していない場合に、借方・貸方の金額が不足している方に表示されます。

「現金」の金額欄をクリックしてキーボードの以下のキーを押すと、貸借差額を反映させることも可能です。

- お使いのPCが「Windows」の場合:

Ctrl+/ - お使いのPCが「Mac」の場合:

⌘+/

その他、経費を支払った場合や物品を購入した場合の仕訳については、以下のガイドをご確認ください。

経費に関する仕訳・税区分ガイドまとめ

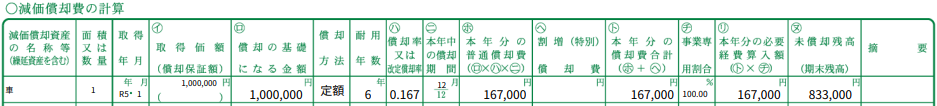

固定資産の登録

具体例

以下の場合を例に固定資産の登録方法を説明します。

- 車を購入したAさんは個人事業主。

- 車は取引先に向かうときのみ使用している。

- 車の代金(取得価額)は「税込1,100,000円(税抜1,000,000円)」だった。

- 車は「普通自動車」であり、新品を購入した。

- 購入時に車の代金に付随して自賠責保険料「20,000円」、手数料のうち課税分「税込55,000円(税抜50,000円)」、非課税分「70,000円」、自動車取得税「15,000円」、自動車重量税「30,000円」、リサイクル預託金「10,000円」を支払った。

- 車を購入した「2023年1月1日」から事業用として使い始めた。

- 課税形式は「原則課税(個別対応方式)」、経理方式は「税抜(内税)」を選択している。

操作手順

各項目について

各項目の詳細は以下のとおりです。

| 項目名 | 必須項目か | 入力する内容 |

|---|---|---|

| 管理番号 | × | 資産を管理するための番号を入力できます。 |

| 勘定科目 | 〇 | 勘定科目を選択します。 今回の場合は「車両運搬具」を選択します。 |

| 資産の名前 | 〇 | 資産の名称を入力します。 登録した名称が「固定資産台帳」画面に表示されます。 今回の場合は「車」と入力します。 |

| 取得価額(円) | 〇 | 資産の購入代金(取得価額)を入力します。 経理方式が「税込」であれば「税込金額」、「税抜(内税)」「税抜(別記)」の場合は「税抜金額」で入力します。 今回の場合は「1,000,000」と入力します。 |

| 数量または面積 | 〇 | 資産の個数や台数、面積を入力します。 初期値では「1」と表示されるため、今回の場合は「1」のままにします。 |

| 取得日 | 〇 | 資産の購入日(取得日)を直接入力するか、カレンダーから選択します。 今回の場合は「2023/01/01」を選択します。 |

| 償却方法 | 〇 | 資産の減価償却方法を選択します。 個人事業主の場合は原則「定額法」で減価償却を行うため、今回の場合は「定額法」を選択します。 償却方法についてはこちらもご参照ください。 |

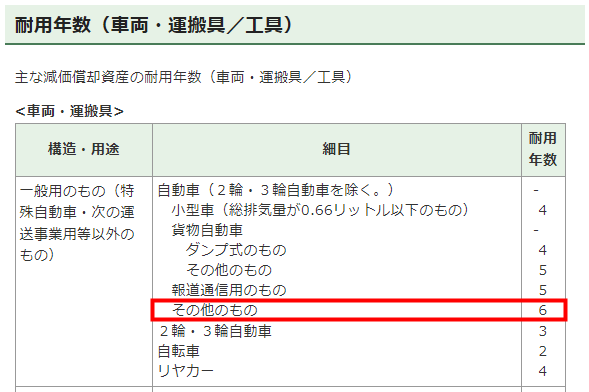

| 耐用年数 | × | 資産の耐用年数を選択できます。 資産の耐用年数についてはこちらを確認します。 今回の場合は「新品」の「一般の普通自動車」のため、「6」を選択します。 中古の場合はこちらをご参照ください。  |

| 事業供用開始日 | 〇 | 資産を事業で使い始める日付を直接入力するか、カレンダーから選択します。 初期値では「取得日」に入力した日付が自動で反映するため、今回の場合は操作不要です。 |

| 事業利用比率(0.01 – 100)% | 〇 | 事業用として何%使用するかを入力します。 初期値では「100.0」と表示されるため、今回の場合は入力不要です。 |

| 事業利用のうち不動産割合(0 – 100)% | × | 不動産所得がある場合、事業用として使用するうちの何%を不動産用として使用するかを入力できます。 今回の場合は不動産所得がないので入力不要です。 ※「事業者」画面の「申告区分(提出書類)」で「不動産」または「一般・不動産」を選択していない場合、本項目は入力できません。 |

| 期首残高(取得価額と同一額の時は入力不要) | × | 取得価額と期首残高が異なる場合に入力できます。 今回の場合は入力不要です。 |

| 今期償却額 | 〇 | 今年度の減価償却費を入力します。 「償却方法」「耐用年数」を入力すると、今年度の減価償却費が「自動計算による参考値」に表示されます。 今回の場合は、「自動計算による参考値」に表示された「167,000」を入力します。 |

| 特別償却額 | × | 特別償却を行う場合に入力できます。 今回の場合は入力不要です。 特別償却の詳細についてはこちらをご参照ください。 |

| 消失日(除却/売却等の日付) | × | 固定資産の売却・処分(除却)を行う場合に入力できます。 今回の場合は入力不要です。 固定資産を売却・処分する場合の処理方法についてはこちらをご参照ください。 |

| 青色申告決算書への計上 | × | 資産の情報を青色申告決算書に反映する場合はチェックを入れます。 初期値ではチェックが入っています。 今回の場合は青色申告決算書に反映させるため、チェックを入れたままにします。 |

| 摘要 | × | 資産の補足情報を入力できます。 今回の場合は空欄のままとします。 |

決算書への反映

「青色申告決算書への計上」にチェックを入れた場合、青色申告の場合は「所得税青色申告決算書」、白色申告の場合は「収支報告書」の「減価償却費の計算」に資産の情報が自動で反映します。

固定資産台帳の登録内容が「所得税青色申告決算書」や「収支報告書」のどの項目に反映するのかについては、以下のガイドをご確認ください。

Q. 青色申告決算書の「減価償却費の計算」に反映する固定資産台帳の項目を教えてください。

減価償却や売却・処分(除却)時の処理方法について

減価償却や売却・処分(除却)時の処理方法については、以下のガイドをご参照ください。

【その他】固定資産の処理方法について

※本サポートサイトは、マネーフォワード クラウドの操作方法等の案内を目的としており、法律的またはその他アドバイスの提供を目的としたものではありません。当社は本サイトに記載している内容の正確性・妥当性の確保に努めておりますが、実際のご利用にあたっては、個別の事情を適宜専門家に相談するなど、ご自身の判断でご利用ください。

頂いた内容は、当サイトのコンテンツの内容改善のためにのみ使用いたします。