青色申告では、申告の内容によって青色申告特別控除の金額が65万円・55万円・10万円に分かれます。

詳細は以下をご確認ください。

青色申告に必要な手続き・操作

青色申告を行うためには、事前準備やマネーフォワード クラウド確定申告での設定が必要です。

詳細は以下のガイドをご参照ください。

Q. 青色申告を行うための操作方法について教えてください。

青色申告特別控除額の適用要件

クラウド確定申告を利用した青色申告での適用要件

確定申告に必要な申告書を期日までに提出する必要があります。

期日は通常翌年の3月15日までです。

55万円控除の要件

マネーフォワード クラウド確定申告で55万円控除を受けるためには、以下の要件に対応する必要があります。

複式簿記で帳簿を作成する

クラウド確定申告で作成できる帳簿は複式簿記です。

「振替伝票入力」画面や「簡単入力」画面で適切な仕訳を登録し、複式簿記の帳簿を作成してください。

貸借対照表と損益計算書を作成・提出する

クラウド確定申告では、登録された仕訳をもとに貸借対照表と損益計算書が自動で作成できます。

期日までに確定申告書を提出する

確定申告に必要な申告書を期日までに提出する必要があります。

期日は通常翌年の3月15日までです。

65万円控除の要件

65万円の青色申告特別控除を受けるためには、55万円控除の要件に加え、「電子帳簿」での帳簿保存または電子申告を行う必要があります。

「電子帳簿」での帳簿保存を行う

税務署への届出を行ったうえで、申告する年分の事業に関する仕訳帳や総勘定元帳が「優良電子帳簿」の要件を満たしている必要があります。

「優良な電子帳簿」の要件を満たすために必要なクラウド確定申告での操作については、以下のガイドをご参照ください。

Q. 「優良な電子帳簿の要件」に対応するための操作を教えてください。

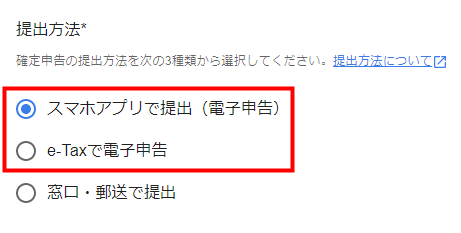

「電子申告」で確定申告書を提出する

スマホアプリやe-Taxを利用し、確定申告書を電子申告する必要があります。

提出方法については、以下のガイドをご参照ください。

確定申告書の提出方法

「提出方法」で「窓口・郵送で提出」を選択した場合、65万円控除の適用要件を満たすためには、「電子帳簿」での帳簿保存を行う必要があります。

10万円控除の要件

以下の場合は、青色申告特別控除額が10万円となります。

- 55万円控除・65万円控除の適用要件を満たしていない。

- 不動産貸付で事業的規模ではない。

- 現金主義による申請書を提出している。

なお、制度上10万円控除を受ける場合の記帳方法は簡易簿記でも問題ありません。

ただし、クラウド確定申告で作成できる帳簿は一律複式簿記です。

簡易簿記での記帳には対応しておりませんので、ご留意ください。

※本サポートサイトは、マネーフォワード クラウドの操作方法等の案内を目的としており、法律的またはその他アドバイスの提供を目的としたものではありません。当社は本サイトに記載している内容の正確性・妥当性の確保に努めておりますが、実際のご利用にあたっては、個別の事情を適宜専門家に相談するなど、ご自身の判断でご利用ください。

頂いた内容は、当サイトのコンテンツの内容改善のためにのみ使用いたします。