マネーフォワード クラウド確定申告では、前年度の確定申告データをもとに今年度の確定申告書を作成できます。

以下の手順でご対応ください。

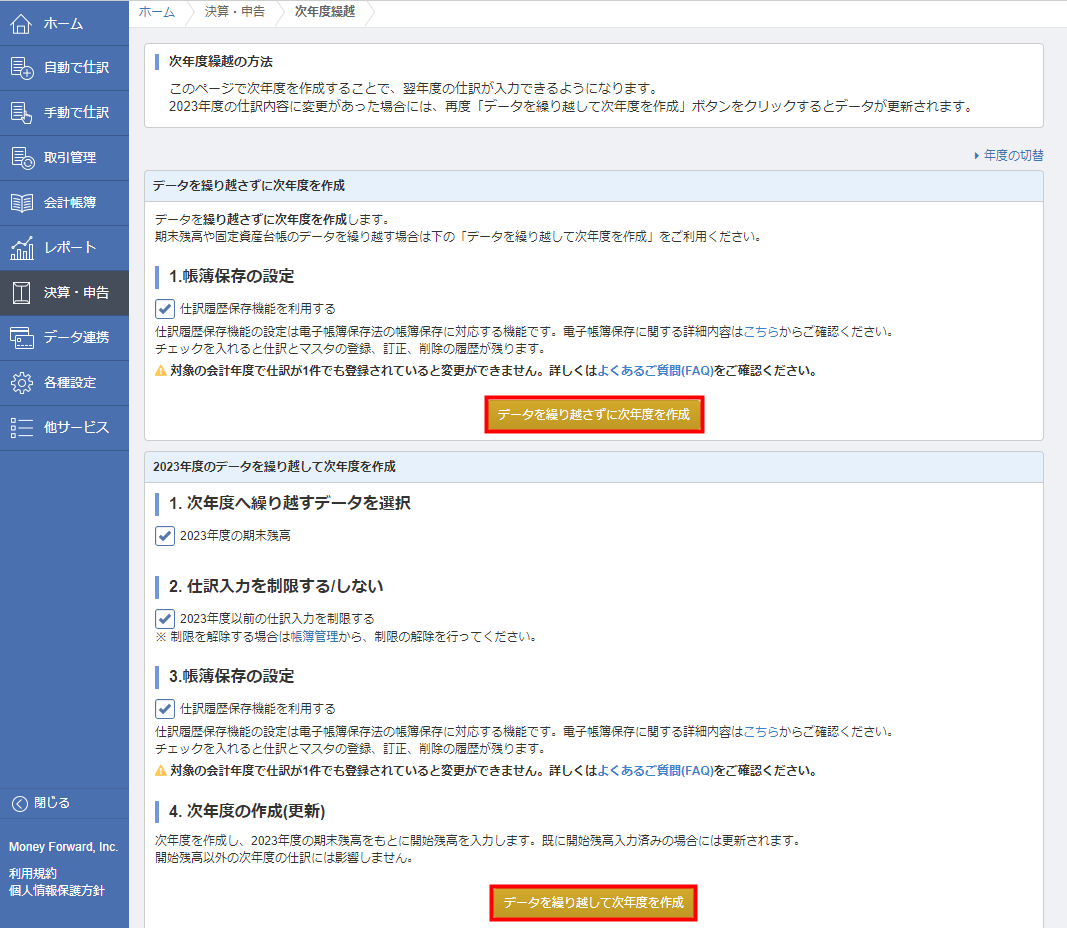

1.「次年度繰越」機能で次年度を作成する

「決算・申告」>「次年度繰越」画面で次年度繰越を行います。

次年度を作成すると、「確定申告書」機能の一部画面に自動で前年度のデータが反映します。

前年度のデータが自動反映する画面については、以下をご確認ください。

次年度繰越の操作方法については、以下のガイドをご参照ください。

「次年度繰越」画面の使い方

「申告情報」画面

「申告情報」画面では、以下に入力されているデータが自動で反映します。

- 申告内容

- 申告区分

- 提出方法

- 青色申告特別控除※

※前年度の申告区分が「青色申告」の場合のみ反映します。

「基本情報」>「氏名・住所等」画面

「基本情報」>「氏名・住所等」画面では、以下の各項目に入力されているデータが自動で反映します。

- 申告する方について

- 世帯主

- 住所

- 事業所などの郵便番号・住所・電話番号※

- 管轄税務署

- 職業

※「自宅とは別の住所に事務所などがある」にチェックを入れて登録している場合のみ反映します。

「基本情報」>「還付先口座等」画面

「基本情報」>「還付先口座等」画面では、以下の各項目に入力されているデータが自動で反映します。

- 公金受取口座

- 他の口座情報を入力※

※「受け取り先」の選択肢に応じて各項目が反映します。ただし、「公金受取口座として登録する」のチェックは反映しません。

「基本情報」>「依頼税理士等」画面

「基本情報」>「依頼税理士等」画面では、以下に入力されているデータが自動で反映します。

- 依頼税理士等の事務所所在地

- 依頼税理士等の氏名・名称

- 電話番号

「確認・提出」画面

「確認・提出」画面では、以下に入力されているデータが自動で反映します。

- 利用者識別番号

- マイナンバー

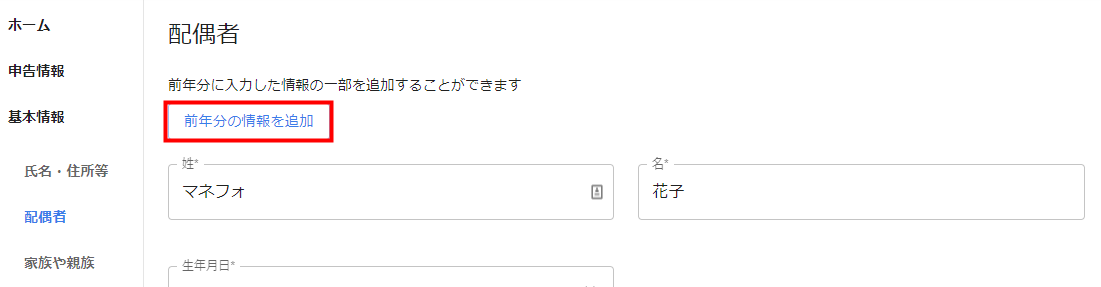

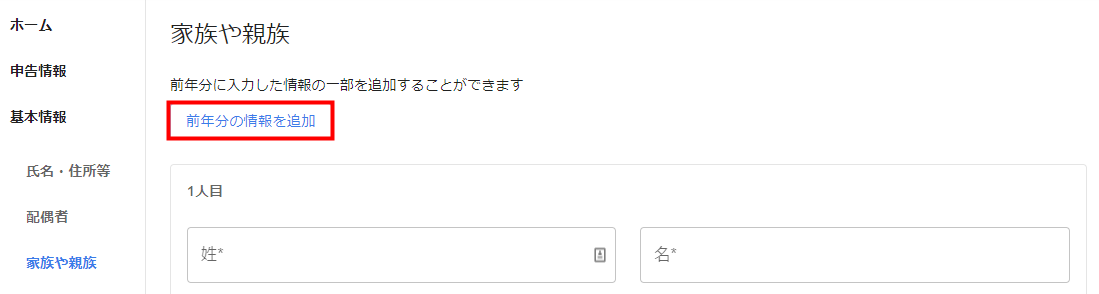

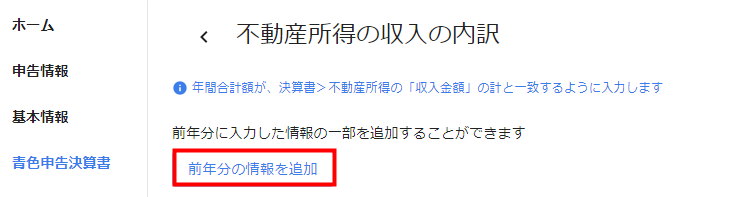

2.必要な情報を前年度からコピーする

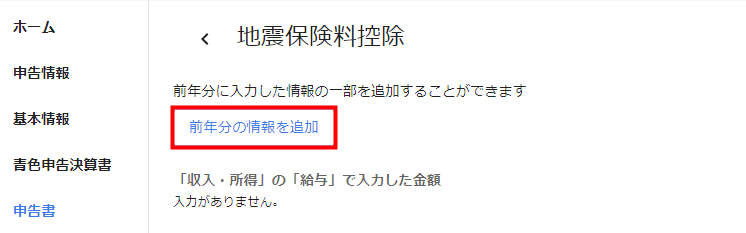

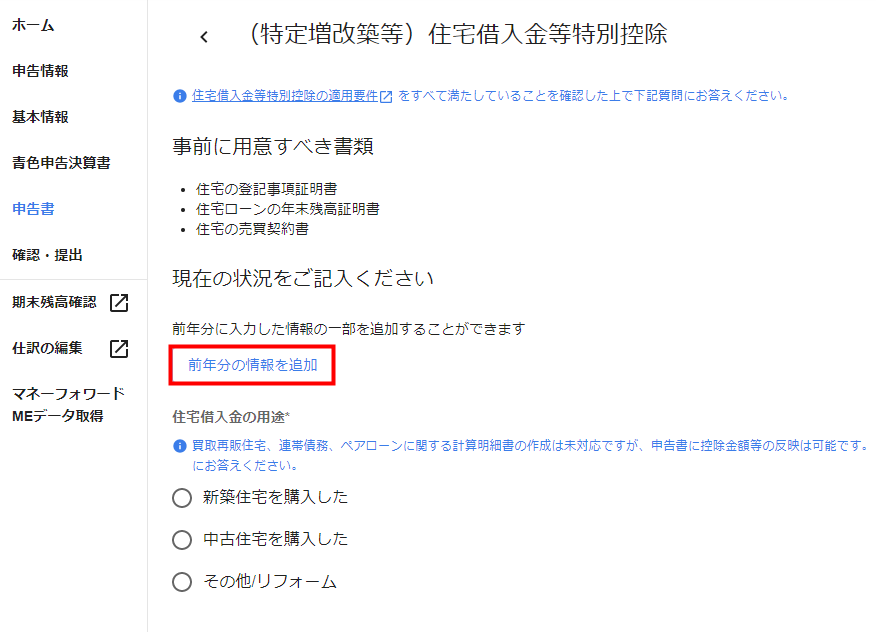

「確定申告書」機能の一部画面では、「前年分の情報を追加」ボタンをクリックすることで前年度のデータを現在の年度にコピーできます。

前年度のデータをコピーできる画面については、以下をご確認ください。

- 「基本情報」>「配偶者」画面

- 「基本情報」>「家族や親族」画面

- 「青色決算書(収支内訳書)」>「不動産について」>「不動産所得の収入の内訳」画面

- 「青色決算書(収支内訳書)」>「事業収入について(不動産について)」>「給料賃金の内訳」画面

- 「青色決算書(収支内訳書)」>「事業収入について(不動産について)」>「専従者給与の内訳(事業専従者の氏名等)」画面

- 「青色決算書(収支内訳書)」>「事業収入について(不動産について)」>「税理士・弁護士等の報酬・料金の内訳」画面

- 「青色決算書(収支内訳書)」>「事業収入について(不動産について)」>「地代家賃の内訳」画面

- 「申告書」>「収入・所得(総合課税)」>「事業(営業等)」画面の「所得の内訳」

- 「申告書」>「収入・所得(総合課税)」>「不動産」画面の「所得の内訳」

- 「申告書」>「収入・所得(総合課税)」>「給与」画面

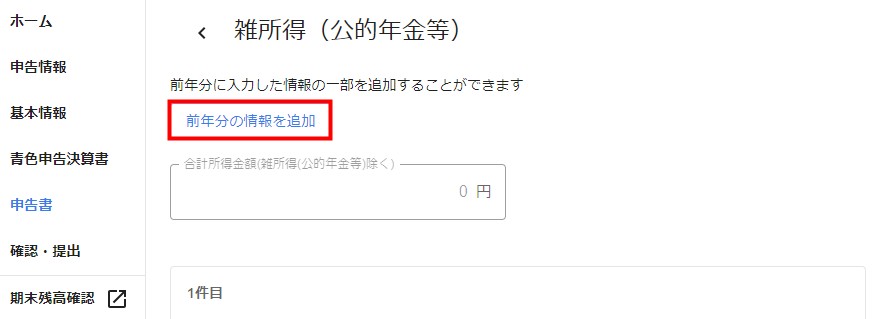

- 「申告書」>「収入・所得(総合課税)」>「雑所得(公的年金)」画面

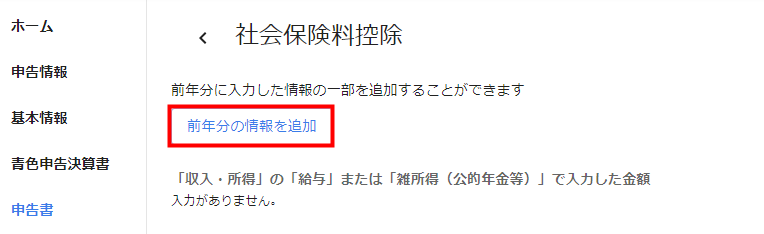

- 「申告書」>「所得から差し引かれる金額」>「社会保険料控除」画面

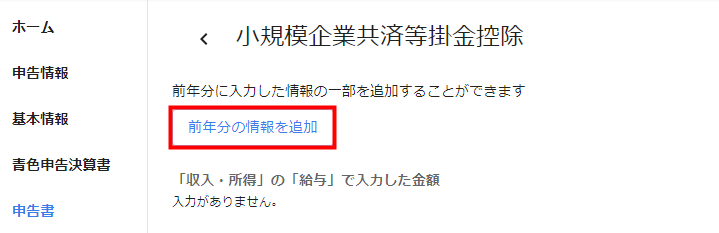

- 「申告書」>「所得から差し引かれる金額」>「小規模企業共済等掛金控除」画面

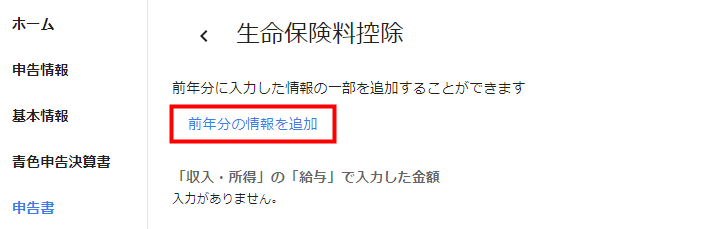

- 「申告書」>「所得から差し引かれる金額」>「生命保険料控除」画面

- 「申告書」>「所得から差し引かれる金額」>「地震保険料控除」画面

- 「申告書」>「税金の計算」>「(特定増改築等)住宅借入金等特別控除額」画面

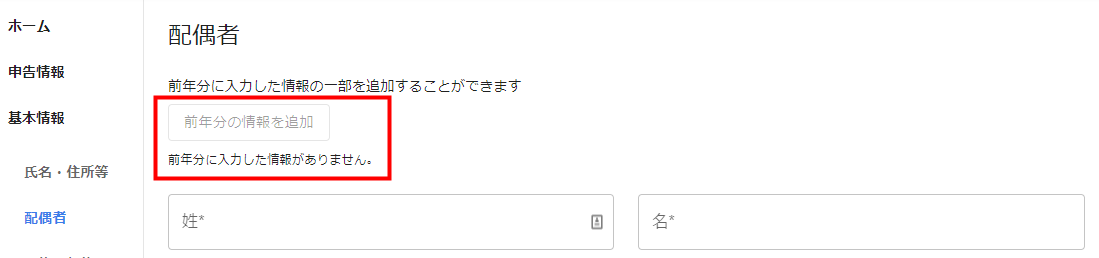

「基本情報」>「配偶者」画面

「基本情報」>「配偶者」画面で「前年分の情報を追加」ボタンをクリックすると、前年度のデータが入力項目に反映します。

反映した内容に問題がなければ、「配偶者」画面の下部にある「保存」ボタンをクリックして保存してください。

- 「所得について」「控除の適用状況について」「障害者控除に関する事項」「退職所得について」は、前年度コピーの対象外です。

- すでに配偶者情報を入力している場合でも、前年度のデータで上書きされます。

- 「保存」ボタンをクリックするまで、「前年分の情報を追加」ボタンを再度クリックすることはできません。

- 2020年度以前の会計年度では、前年度コピーを利用できません。

「基本情報」>「家族や親族」画面

「基本情報」>「家族や親族」画面で「前年分の情報を追加」ボタンをクリックすると、前年度のデータが入力項目に反映します。

反映した内容に問題がなければ、「家族や親族」画面の下部にある「保存」ボタンをクリックして保存してください。

- 「所得について」「控除の適用状況について」「障害者控除に関する事項」「退職所得について」は、前年度コピーの対象外です。

- すでに家族や親族の情報を入力している場合でも、前年度のデータは追加されます。

- 「保存」ボタンをクリックするまで、「前年分の情報を追加」ボタンを再度クリックすることはできません。

- 2020年度以前の会計年度では、前年度コピーを利用できません。

「青色決算書(収支内訳書)」>「不動産について」>「不動産所得の収入の内訳」画面

「青色決算書(収支内訳書)」>「不動産について」>「不動産所得の収入の内訳」画面で「前年分の情報を追加」ボタンをクリックすると、前年度のデータが入力項目に反映します。

- 「礼金」「権利金」「更新料」「名義書換料・その他」は、前年度コピーの対象外です。

- すでに不動産所得の収入の内訳を入力している場合でも、前年度のデータは追加されます。

- 2020年度以前の会計年度では、前年度コピーを利用できません。

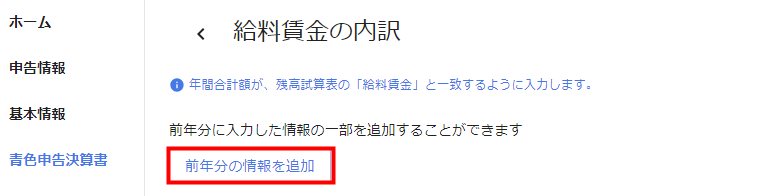

「青色決算書(収支内訳書)」>「事業収入について(不動産について)」>「給料賃金の内訳」画面

「青色決算書(収支内訳書)」>「事業収入について(不動産について)」>「給料賃金の内訳」画面で「前年分の情報を追加」ボタンをクリックすると、前年度のデータが入力項目に反映します。

- 「給与賃金」「賞与」「源泉徴収税額」は、前年度コピーの対象外です。

- 「年齢」は、前年度の年齢に「1」を足した数字が反映します。

- すでに給料賃金の内訳を入力している場合でも、前年度のデータは追加されます。

- 2022年度以前の会計年度では、前年度コピーを利用できません。

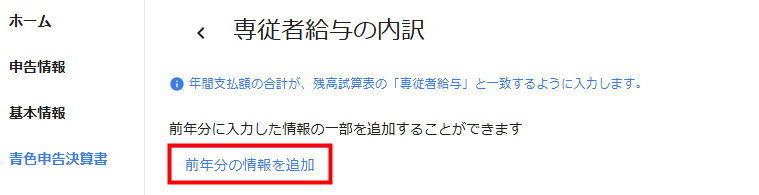

「青色決算書(収支内訳書)」>「事業収入について(不動産について)」>「専従者給与の内訳(事業専従者の氏名等)」画面

「青色決算書(収支内訳書)」>「事業収入について(不動産について)」>「専従者給与の内訳(事業専従者の氏名等)」画面で「前年分の情報を追加」ボタンをクリックすると、前年度のデータが入力項目に反映します。

- 「従事月数」「給与賃金」「賞与」「所得税及び復興特別所得税の源泉徴収税額」は、前年度コピーの対象外です。

- すでに専従者給与の内訳(事業専従者の氏名等)を入力している場合、登録済みの配偶者・家族の専従者給与の内訳(事業専従者の氏名等)は追加で登録できません。

- 前年と「配偶者」画面で登録している配偶者や「家族や親族」画面で登録している家族の情報が異なる場合、「前年と配偶者・家族の情報が異なる、またはすでに登録済みのため追加されませんでした」と表示され、追加されません。今年登録した配偶者・家族の氏名と生年月日を確認してください。

- 前年と同じ配偶者・家族の情報がすべて登録されていない場合、「※前年分のデータのうち、追加できないものを除外しました」と表示されます。この場合、今年登録されている配偶者・家族の情報で前年と一致している情報のみ反映します。

- 2023年度以前の会計年度では、前年度コピーを利用できません。

「青色決算書(収支内訳書)」>「事業収入について(不動産について)」>「税理士・弁護士等の報酬・料金の内訳」画面

「青色決算書(収支内訳書)」>「事業収入について(不動産について)」>「税理士・弁護士等の報酬・料金の内訳」画面で「前年分の情報を追加」ボタンをクリックすると、前年度のデータが入力項目に反映します。

- 「本年中の報酬等の金額」「必要経費算入額」「所得税及び復興特別所得税の源泉徴収税額」は、前年度コピーの対象外です。

- すでに税理士・弁護士等の報酬・料金の内訳を入力している場合でも、前年度のデータは追加されます。

- 2023年度以前の会計年度では、前年度コピーを利用できません。

「青色決算書(収支内訳書)」>「事業収入について(不動産について)」>「地代家賃の内訳」画面

「青色決算書(収支内訳書)」>「事業収入について(不動産について)」>「地代家賃の内訳」画面で「前年分の情報を追加」ボタンをクリックすると、前年度のデータが入力項目に反映します。

- 「本年中の権利金」「本年中の更新料」「必要経費算入額」は、前年度コピーの対象外です。

- すでに地代家賃の内訳を入力している場合でも、前年度のデータは追加されます。

- 2023年度以前の会計年度では、前年度コピーを利用できません。

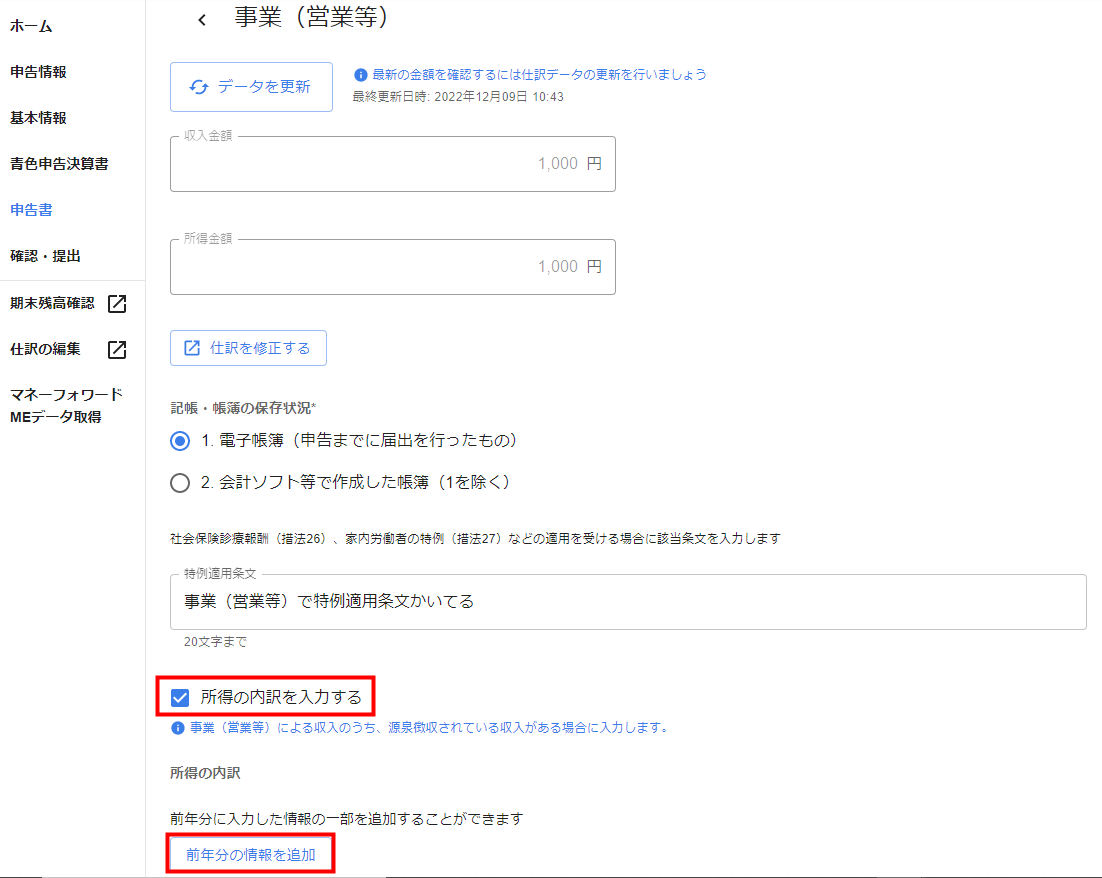

「申告書」>「収入・所得(総合課税)」>「事業(営業等)」画面の「所得の内訳」

「申告書」>「収入・所得(総合課税)」>「事業(営業等)」画面で「所得の内訳を入力する」にチェックを入れると、「所得の内訳」が表示されます。

「前年分の情報を追加」ボタンをクリックすることで、前年度のデータを入力項目に反映できます。

反映した内容に問題がなければ、「不動産」画面の下部にある「保存」ボタンをクリックして保存してください。

- 「収入・所得について」は、前年度コピーの対象外です。

- すでに所得の内訳を入力している場合でも、前年度のデータは追加されます。

- 「保存」ボタンをクリックするまで、「前年分の情報を追加」ボタンを再度クリックすることはできません。

- 2020年度以前の会計年度では、前年度コピーを利用できません。

「申告書」>「収入・所得(総合課税)」>「不動産」画面の「所得の内訳」

「申告書」>「収入・所得(総合課税)」>「不動産」画面で「所得の内訳を入力する」にチェックを入れると、「所得の内訳」が表示されます。

「前年分の情報を追加」ボタンをクリックすることで、前年度のデータを入力項目に反映できます。

反映した内容に問題がなければ、「不動産」画面の下部にある「保存」ボタンをクリックして保存してください。

- 「収入・所得について」は、前年度コピーの対象外です。

- すでに所得の内訳を入力している場合でも、前年度のデータは追加されます。

- 「保存」ボタンをクリックするまで、「前年分の情報を追加」ボタンを再度クリックすることはできません。

- 2024年度以前の会計年度では、前年度コピーを利用できません。

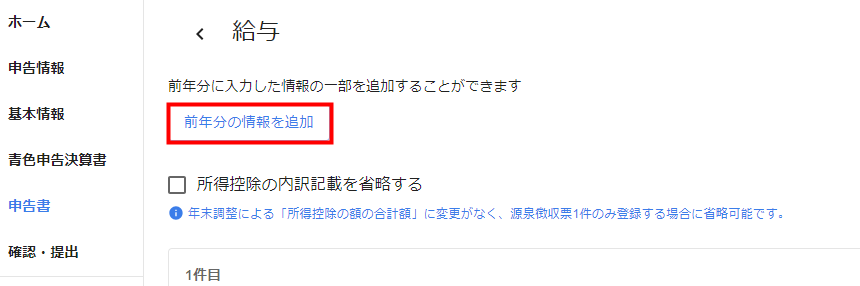

「申告書」>「収入・所得(総合課税)」>「給与」画面

「申告書」>「収入・所得(総合課税)」>「給与」画面で「前年分の情報を追加」ボタンをクリックすることで、前年度のデータを入力項目に反映できます。

反映した内容に問題がなければ、「給与」画面の下部にある「保存」ボタンをクリックして保存してください。

- 「支払金額」「源泉徴収税額」などは、前年度コピーの対象外です。

- すでに給与の情報を入力している場合でも、前年度のデータは追加されます。

- 「保存」ボタンをクリックするまで、「前年分の情報を追加」ボタンを再度クリックすることはできません。

- 2022年度以前の会計年度では、前年度コピーを利用できません。

「申告書」>「収入・所得(総合課税)」>「雑所得(公的年金)」画面

「申告書」>「収入・所得(総合課税)」>「雑所得(公的年金等)」画面で「前年分の情報を追加」ボタンをクリックすることで、前年度のデータを入力項目に反映できます。

反映した内容に問題がなければ、「雑所得(公的年金)」画面の下部にある「保存」ボタンをクリックして保存してください。

- 「収入・所得について」は、前年度コピーの対象外です。

- すでに雑所得(公的年金等)の情報を入力している場合でも、前年度のデータは追加されます。

- 「保存」ボタンをクリックするまで、「前年分の情報を追加」ボタンを再度クリックすることはできません。

- 2022年度以前の会計年度では、前年度コピーを利用できません。

「申告書」>「所得から差し引かれる金額」>「社会保険料控除」画面

「申告書」>「所得から差し引かれる金額」>「社会保険料控除」画面で「前年分の情報を追加」ボタンをクリックすると、前年度のデータが入力項目に反映します。

反映した内容に問題がなければ、「社会保険料控除」画面の下部にある「保存」ボタンをクリックして保存してください。

- 「支払保険料」は、前年度コピーの対象外です。

- すでに社会保険料控除の情報を入力している場合でも、前年度のデータは追加されます。

- 「保存」ボタンをクリックするまで、「前年分の情報を追加」ボタンを再度クリックすることはできません。

- 2022年度以前の会計年度では、前年度コピーを利用できません。

「申告書」>「所得から差し引かれる金額」>「小規模企業共済等掛金控除」画面

「申告書」>「所得から差し引かれる金額」>「小規模企業共済等掛金控除」画面で「前年分の情報を追加」ボタンをクリックすると、前年度のデータが入力項目に反映します。

反映した内容に問題がなければ、「小規模企業共済等掛金控除」画面の下部にある「保存」ボタンをクリックして保存してください。

- 「支払掛金」は、前年度コピーの対象外です。

- すでに小規模企業共済等掛金控除の情報を入力している場合でも、前年度のデータは追加されます。

- 「保存」ボタンをクリックするまで、「前年分の情報を追加」ボタンを再度クリックすることはできません。

- 2022年度以前の会計年度では、前年度コピーを利用できません。

「申告書」>「所得から差し引かれる金額」>「生命保険料控除」画面

「申告書」>「所得から差し引かれる金額」>「生命保険料控除」画面で「前年分の情報を追加」ボタンをクリックすると、前年度のデータが入力項目に反映します。

反映した内容に問題がなければ、「生命保険料控除」画面の下部にある「保存」ボタンをクリックして保存してください。

- 保険料の金額は、前年度コピーの対象外です。

- すでに生命保険料控除の情報を入力している場合でも、前年度のデータは追加されます。

- 「保存」ボタンをクリックするまで、「前年分の情報を追加」ボタンを再度クリックすることはできません。

- 2022年度以前の会計年度では、前年度コピーを利用できません。

「申告書」>「所得から差し引かれる金額」>「地震保険料控除」画面

「申告書」>「所得から差し引かれる金額」>「地震保険料控除」画面で「前年分の情報を追加」ボタンをクリックすると、前年度のデータが入力項目に反映します。

反映した内容に問題がなければ、「地震保険料控除」画面の下部にある「保存」ボタンをクリックして保存してください。

- 支払保険料の金額は、前年度コピーの対象外です。

- すでに地震保険料控除の情報を入力している場合でも、前年度のデータは追加されます。

- 「保存」ボタンをクリックするまで、「前年分の情報を追加」ボタンを再度クリックすることはできません。

- 2022年度以前の会計年度では、前年度コピーを利用できません。

「申告書」>「税金の計算」>「(特定増改築等)住宅借入金等特別控除額」画面

「申告書」>「税金の計算」>「(特定増改築等)住宅借入金等特別控除」画面で「前年分の情報を追加」ボタンをクリックすると、前年度のデータが入力項目に反映します。

反映した内容に問題がなければ、「(特定増改築等)住宅借入金等特別控除額」画面にある「保存」ボタンをクリックして保存してください。

- 「住宅借入金等の内訳」の「年末残高」「証明年月日」、計算明細書の出力に対応していない場合に入力する「(特定増改築等)住宅借入金等特別控除額」は、前年度コピーの対象外です。

- すでに「(特定増改築等)住宅借入金等特別控除」を入力している場合でも、前年度のデータで上書きされます。

- 「住宅ローン控除を受けた回数」は、「2回目以降」が選択された状態でコピーされます。

- 「保存」ボタンをクリックするまで、「前年分の情報を追加」ボタンを再度クリックすることはできません。

- 「申告書」>「収入・所得(総合課税)」>「給与」画面の「住宅借入金等特別控除の額、または可能額」に入力している場合は重複して適用できないため、「前年分の情報を追加」ボタンは表示されません。

- 2022年度以前の会計年度では、前年度コピーを利用できません。

※本サポートサイトは、マネーフォワード クラウドの操作方法等の案内を目的としており、法律的またはその他アドバイスの提供を目的としたものではありません。当社は本サイトに記載している内容の正確性・妥当性の確保に努めておりますが、実際のご利用にあたっては、個別の事情を適宜専門家に相談するなど、ご自身の判断でご利用ください。

頂いた内容は、当サイトのコンテンツの内容改善のためにのみ使用いたします。