- 更新日 : 2025年11月13日

所得控除の種類とそれぞれの対象者、金額、計算方法とは?

年末調整や確定申告をする際に、1年間の所得金額から一定額を差し引ける所得控除。もし申請できる所得控除があれば税負担を軽減できます。

今回は、所得控除とは何か?所得控除の種類や控除できる金額、試算シミュレーションなどを紹介します。

目次

所得控除とは

所得税を計算する際、一定の要件にあてはまる場合にその人の所得金額から差し引くことができるものを所得控除といいます。各納税者によって個人的な事情は異なるため、個々人の経済力を考慮した課税をするために設けられています。

所得控除の種類に応じた要件を満たすことで、収入金額から控除を合計した額が差し引かれることになります。所得税の計算対象となるのは、控除後の金額です。

この記事をお読みの方におすすめのガイド4選

続いてこちらのセクションでは、この記事をお読みの方によく活用いただいている人気の資料・ガイドを簡単に紹介します。すべて無料ですので、ぜひお気軽にご活用ください。

※記事の内容は、この後のセクションでも続きますのでぜひ併せてご覧ください。

給与計算の「確認作業」を効率化する5つのポイント

給与計算の確認作業をゼロにすることはできませんが、いくつかの工夫により効率化は可能です。

この資料では、給与計算の確認でよくあるお悩みと効率化のポイント、マネーフォワード クラウド給与を導入した場合の活用例をまとめました。

給与規程(ワード)

こちらは、給与規程のひな形(テンプレート)です。 ファイルはWord形式ですので、貴社の実情に合わせて編集いただけます。

規程の新規作成や見直しの際のたたき台として、ぜひご活用ください。

給与計算 端数処理ガイドブック

給与計算において端数処理へのルール理解が曖昧だと、計算結果のミスに気づけないことがあります。

本資料では、端数処理の基本ルールをわかりやすくまとめ、実務で参照できるよう具体的な計算例も掲載しています。

給与計算がよくわかるガイド

人事労務を初めて担当される方にも、給与計算や労務管理についてわかりやすく紹介している、必携のガイドです。

複雑なバックオフィス業務に悩まれている方に、ぜひご覧いただきたい入門編の資料となっています。

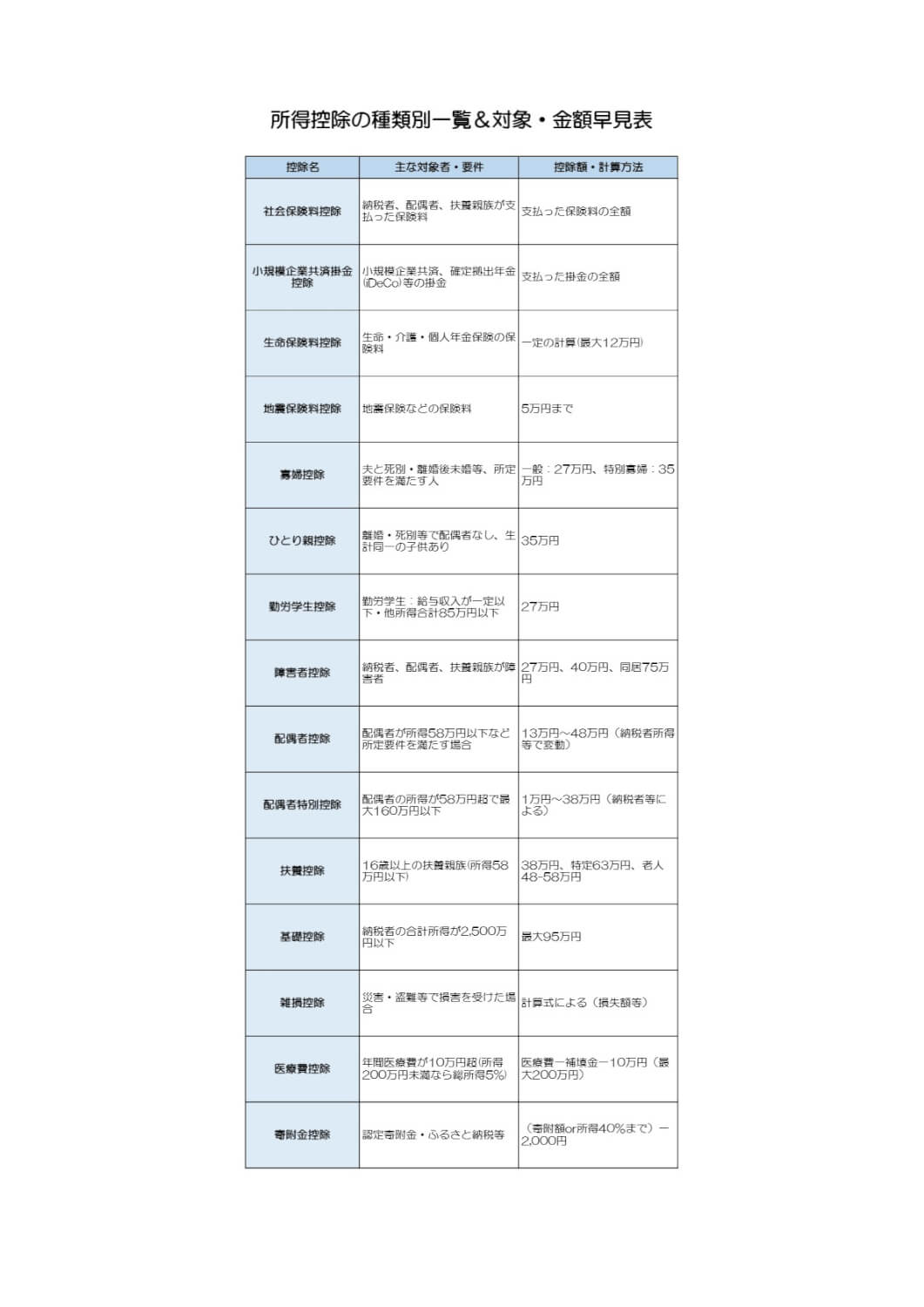

所得控除の種類と対象者、金額、計算方法

年末調整、確定申告共通で控除できる所得控除

| 所得控除の名称 | 控除対象 | 控除額 | |

|---|---|---|---|

| 1 | 社会保険料控除 | 納税者や配偶者、扶養する親族などが支払った健康保険、国民健康保険、国民年金などの保険料負担額 | 負担した保険料の全額 |

| 2 | 小規模企業共済等掛金控除 | 小規模企業共済や確定拠出年金などで負担した掛金 | 掛金負担額の全額 |

| 3 | 生命保険料控除 | 保険契約に基づいて支払われた生命保険、介護保険、個人年金保険の保険料 | 一定の計算により算出された金額 |

| 4 | 地震保険料控除 | 保険契約に基づいて支払われた地震などの災害に対する地震保険、損害保険の保険料 | 一定の計算により算出された金額 |

| 5 | 寡婦控除 | 離死別などを原因とする理由で配偶者がおらず、かつ一定の要件を満たす方 | 27万円 |

| 6 | ひとり親控除 | 離婚や死別、未婚などの理由により配偶者がおらず、子供(生計同一)がおり、かつ一定の要件を満たす方 | 35万円 |

| 7 | 勤労学生控除 | 給与所得があり、かつ所得の合計金額が75万円以下(給与所得は10万円以下)となる学生 | 27万円 |

| 8 | 障害者控除 | 本人である納税者や配偶者、扶養する親族(年少扶養親族含む)のうち、一定の要件に該当する障害者の方 | 最大75万円 |

| 9 | 配偶者控除 | 配偶者であって一定の要件を満たす方 | 38万円 |

| 10 | 配偶者特別控除 | 一定の要件を満たす配偶者控除の対象とならない配偶者の方 | 最大38万円 |

| 11 | 扶養控除 | 一定の要件を満たした扶養親族の方 | 38万円 |

| 12 | 基礎控除 | 所得の合計金額が2,500万円以下である場合 | 最大48万円 |

確定申告でのみ控除できる所得控除

| 13 | 雑損控除 | 一定の要件を満たす災害や盗難などによる損害で受けた金額 | 一定の計算により算出された金額 |

| 14 | 医療費控除 | その年の間に支払った医療費(限度額200万円)であって、一定の要件を満たす金額 | 一定の計算により算出された金額 |

| 15 | 寄附金控除 | ふるさと納税などをはじめとする寄附金であって、一定の要件を満たす金額 | 一定の計算により算出された金額 |

所得控除は全部で15もの種類があります。年末調整においてよく見かけるなじみのあるものから、確定申告が必要なものまでさまざまです。

本項では、各々の所得控除について、その種類と内容を解説します。

1. 雑損控除

災害や盗難などによって資産に損害を受けたときに適用される所得控除です。

以下のいずれか大きい金額を控除することができます。

- 差引損失額(注1)- 総所得金額等の10%

- 差引損失額のうち災害関連支出(注2)- 5万円

(注1)差引損失額 = 災害等による損失額 + 災害関連支出 - 保険金等の補填金額

(注2)災害等に関連して止むを得ず支出した撤去解体費、原状回復費用など

現金の盗難も対象となるため、万が一そのようなことが起こった場合には、警察へ被害届を出しておきましょう。

雑損控除について詳しく知りたい方は、こちらの記事をご参照ください。

2. 医療費控除

1月1日より12月31日までの間において、納税者本人や配偶者、同居親族などが医療費として支払った最高200万円までの金額は、医療費控除を受けることができます。

控除額は、次のとおりです。

① 保険金などで補てんされた金額

② 10万円(ただし、所得が200万円未満の人は総所得金額の5%)

また、医療費控除には、2017年より開始されたセルフメディケーション税制と呼ばれる特例が存在します。

セルフメディケーション税制は、特定の健康診断や予防接種などを行った場合に、特定一般用医薬品(ロキソニンテープなど)の合計金額(保険金などにより補填を受ける部分を除く)のうち、12,000円超の部分の金額(限度額88,000円)を控除する制度です。

セルフメディケーション税制の適用と通常の医療費控除は、選択適用となります。例をあげると、掛かった医療費が80,000円で、医療費控除の対象とならない人であっても、特例であるセルフメディケーションでは、68,000円(80,000円から12,000円を差し引いた金額)の医療費控除を受けることが可能です。

なお、令和3年度税制改正により、セルフメディケーション税制は令和8年12月31日まで延長され、対象品目や取り組みに対する添付資料の省略など、内容も一部変更されています。

医療費控除について詳しく知りたい方は、こちらの記事をご参照ください。

3. 社会保険料控除

納税者、生計を一にする配偶者その他の親族が健康保険や厚生年金、国民健康保険、国民年金などの社会保険料を払った場合であれば、支払い金額に対する所得控除の適用が可能です。

1月1日から12月31日までに支払われた社会保険料が対象となるため、社会保険料を年末に払った場合には、年末調整において申告漏れが起きる可能性があります。年末に社会保険料を払う場合には、注意してください。

社会保険料控除についてより詳しく知りたい方は、こちらの記事をご参照ください。

4. 小規模企業共済等掛金控除

納税義務者が、小規模企業共済の掛金であったり、iDeCo(イデコ)といった個人型年金の加入者掛金を支払ったりした場合には、支払った金額についても所得控除が適用されます。

iDeCoも年末調整における所得控除の対象となるため、勤務先への申告を忘れないようにしましょう。

5. 生命保険料控除

保険契約に基づき支払った保険料について、「生命保険料」「介護保険料」「個人年金保険料」の3種類を、それぞれ以下の計算式にあてはめ算出した金額を控除することができます。

新契約の生命保険料、介護保険料、個人年金保険料(平成24年1月1日以降契約)

| 支払金額 | 所得控除の金額 |

|---|---|

| 20,000円以下 | 支払った全額 |

| 20,000円超40,000円以下 | 支払った金額 × 1/2 + 10,000円 |

| 40,000円超80,000円以下 | 支払った金額 × 1/4 + 20,000円 |

| 80,000円超 | 40,000円 |

旧契約の生命保険料、介護保険料、個人年金保険料(平成23年12月31日以前契約)

| 支払金額 | 所得控除の金額 |

|---|---|

| 25,000円以下 | 支払った全額 |

| 25,000円超50,000円以下 | 支払った金額 × 1/2 + 12,500円 |

| 50,000円超100,000円以下 | 支払った金額 × 1/4 + 25,000円 |

| 80,000円超 | 50,000円 |

実際に支払っている人が適用を受けられますので、保険に多く加入している人は、支払い者をよく確認した上で生命保険料控除の適用を受けましょう。

生命保険料控除について詳しく知りたい方は、こちらの記事をご参照ください。

6. 地震保険料控除

納税者が地震保険料を支払った場合には、最高5万円の所得控除を受けることができます。

1.地震保険料

| 支払金額 | 所得控除の金額 |

|---|---|

| 50,000円以下 | 支払った全額 |

| 50,000円超 | 50,000円 |

2.旧長期損害保険料(平成18年12月31日以前契約)

| 支払金額 | 所得控除の金額 |

|---|---|

| 10,000円以下 | 支払った全額 |

| 10,000円超20,000円以下 | 支払った金額 × 1/2 + 5,000円 |

| 20,000円超 | 15,000円 |

ただし、平成19年1月1日以降に契約した火災保険は適用になりませんので注意しましょう。

地震保険料控除について詳しく知りたい方は、こちらの記事をご参照ください。

7. 寄付金控除

納税者が国や地方公共団体(ふるさと納税を含む)、特定公益増進法人、社会福祉法人などに対して寄付をした場合には、寄付金控除を受けることができます。

なお、政治活動に関する寄付金、認定NPO法人等に対する寄付金、公益社団法人等に対する寄付金のうち一定のものについては、所得控除の代わりに、税額控除を選択することができます。

次のいずれか低い金額から2,000円を控除した金額が所得控除の対象となります。

- 特定寄付金の合計金額

- 総所得金額 × 40%

確定申告の際に、寄付した団体から交付を受けた寄付金の受領証(領収書)が必要になりますので、紛失などしないよう保管しておいてください。

寄付金控除について詳しく知りたい方は、こちらの記事をご参照ください。

8. 障害者控除

納税者、同一生計配偶者または扶養親族が障害者や特別障害者に該当する場合は、一定額の障害者控除を受けることができます。

控除額は以下の通りです。

| 障害の区分 | 所得控除の金額 |

|---|---|

| 障害者 | 27万円 |

| 特別障害者 | 40万円 |

| 同居特別障害者 | 75万円 |

障害者控除について詳しく知りたい方は、こちらの記事をご参照ください。

9. ひとり親、寡婦控除

納税者がひとり親または寡婦であれば、所得控除を受けることができます。

ひとり親控除

ひとり親控除は、次のすべての要件に当てはまるひとり親に適用されます。控除額は35万円です。

- 所得が500万円以下

- 所得が48万円以下の生計を一にする子がいる

- 事実婚であると認められないこと

寡婦控除

寡婦控除は、納税者が上記「ひとり親」に該当せず、次のすべての要件に当てはまる人に適用されます。控除額は27万円です。

- 所得が500万円以下

- 次のア)、イ)のいずれかにあてはまる人

ア)夫と死別した後、婚姻をしていない人または夫が生死不明である人

イ)夫と離別した後、婚姻をしていない人で扶養親族を有する人 - 事実婚であると認められないこと

ひとり親控除、寡婦控除について詳しく知りたい方は、こちらの記事をご参照ください。

10. 勤労学生控除

納税者が学生で、合計所得金額が75万円以下の場合などに該当するときは、27万円の所得控除を受けることができます。

勤労学生控除について詳しく知りたい方は、こちらの記事をご参照ください。

11. 扶養控除

納税者に控除対象の扶養親族(12月31日現在の年齢が16歳以上の扶養親族)がいる場合には、一定額の所得控除を受けられます。

扶養親族とは、配偶者以外の親族で生計を一にしており、合計所得金額が48万円以下である人などをいいます。控除額は以下の通りです。

- 一般扶養親族の場合:38万円

- 特定扶養親族(控除対象の扶養親族のうち、19歳以上23歳未満の人)の場合:63万円

- 老人扶養親族(控除対象の扶養親族のうち、70歳以上の人)の場合:48万円

- 同居老親など(老人扶養親族のうち、納税者や配偶者の直系の父母や祖父母などで、同居を常としている人)の場合:58万円

扶養控除について詳しく知りたい方は、こちらの記事をご参照ください。

12. 配偶者控除

納税者(合計所得金額が1,000万円以下に限る)に控除対象配偶者(合計所得金額が48万円以下など一定の人)がいる場合には、納税者の合計所得金額に応じて13万円から38万円の所得控除が受けられます。

また、老人控除対象配偶者(70歳以上)がいる場合には、16万円から48万円の所得控除が受けられます。

| 納税者本人の合計所得金額 | 控除額 | |

| 一般控除対象配偶者 | 老人控除対象配偶者 | |

| 900万円以下 | 38万円 | 48万円 |

| 900万円超950万円以下 | 26万円 | 32万円 |

| 950万円超1,000万円以下 | 13万円 | 16万円 |

13. 配偶者特別控除

配偶者の所得が48万円を超えるため配偶者控除が受けられない場合でも、納税者と配偶者の所得金額に応じて、1万円から38万円の所得控除を受けることができます。

| 配偶者の合計所得金額 | 納税者本人の合計所得金額 | ||

| 900万円以下 | 900万円超 950万円以下 | 950万円超 1,000万円以下 | |

| 48万円超95万円以下 | 38万円 | 26万円 | 13万円 |

| 95万円超100万円以下 | 36万円 | 24万円 | 12万円 |

| 100万円超105万円以下 | 31万円 | 21万円 | 11万円 |

| 105万円超110万円以下 | 26万円 | 18万円 | 9万円 |

| 110万円超115万円以下 | 21万円 | 14万円 | 7万円 |

| 115万円超120万円以下 | 16万円 | 11万円 | 6万円 |

| 120万円超125万円以下 | 11万円 | 8万円 | 4万円 |

| 125万円超130万円以下 | 6万円 | 4万円 | 2万円 |

| 130万円超33万円以下 | 3万円 | 2万円 | 1万円 |

14. 基礎控除

所得が2,500万円以下であれば、納税者は16万円から38万円の基礎控除を受けることができます。

所得控除はどうすれば適用できるの?

サラリーマンのような給与所得者であれば、勤務先で年末調整をすることにより、基本的な所得控除を受けることができます。

ただし、雑損控除・医療費控除・寄付金控除については、確定申告をしなければその適用を受けることができません。

もし、年末調整で受けられる所得控除を忘れて勤務先に申告してしまった場合でも、確定申告によって還付を受けることができます。また、過去分についても申告年の翌年から5年間さかのぼって還付申告することができます。さらに、一旦確定申告をしてしまった後で、所得控除の計上漏れが分かった場合には、更正の請求をすることによって支払った税金を取り戻すことができます。

サラリーマン以外の所得がある方は、年末調整がありませんので、確定申告の際に全ての所得控除の適用を受けることになります。

年末調整・確定申告について詳しく知りたい方は、こちらの記事をご参照ください。

所得控除の申告漏れがないよう確定申告しましょう

所得控除は15種類もありますので、うっかり申告するのを忘れてしまうケースが起こり得ます。場合によっては多額の所得税を必要以上に納めてしまうこともありますので、所得控除を適用する際には1つずつ慎重にチェックしていくことをおすすめします。

よくある質問

所得控除とは?

所得税を計算する際、一定の要件にあてはまる場合にその人の所得金 額から控除額を差し引くことができる制度です。 詳しくはこちらをご覧ください。

所得控除はどのぐらい種類がありますか?

ここでは14種類として説明しました。ひとり親控除と寡婦控除を分け れば全部で15の控除があります。 詳しくはこちらをご覧ください。

所得控除はどうすれば適用できますか?

サラリーマンであればほとんどの控除は年末調整で可能ですが、雑損控 除・医療費控除・寄付金控除は確定申告をする必要があります。 詳しくはこちらをご覧ください。

※ 掲載している情報は記事更新時点のものです。

人事労務の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

年末調整の「世帯主」とは?意味や「あなたとの続柄」の書き方

年末調整書類の「世帯主の氏名」欄、そして世帯主記入欄の下にある「あなたとの続柄」は、記入ミスをしやすい箇所です。 今回はその「世帯主」の意味と、「あなたとの続柄」の書き方を中心に解…

詳しくみる産休・育休中も配偶者の扶養に入れる?配偶者控除と年末調整・給付金の注意点

共働き世帯にとって、配偶者が産休・育休中に入る期間は、家計や税制面で大きな変化が生じます。特に「産休中や育休中は配偶者の配偶者控除の対象になれるのか?」という疑問は多く、給付金や手…

詳しくみる年末調整のときに記載する住所は住民票の住所でよい?

年末調整の書類には、住所を記載する欄が設けられており、提出の際は正しく書かなければなりません。原則として記入する住所は、年末調整の翌年1月1日に住民票をおいている住所です。実際に住…

詳しくみる源泉徴収票とは?見方や発行が必要になる場面、よくあるトラブルなど解説

源泉徴収票とは、1年間の年収と納めた所得税額を証明する重要な書類であり、年末調整の結果が反映されたものです。 この記事では、源泉徴収票の基礎知識から正しい見方、給与支払報告書との違…

詳しくみる年末調整における市区町村長とは?どこの場所を記入する?

年末調整とは所得税の過不足を清算する税務処理で、給与所得を得ているサラリーマンは原則年に1回行う必要があります。申告書類の提出先は、会社が納税している税務署です。そのため、申告書類…

詳しくみる自動車保険は年末調整の対象に含まれる?

自家用車等を保有している場合、自賠責保険だけでは補償を賄えない「有事の補償」として自動車保険に加入している方も多いと思います。 自動車保険は保険料が高額になることが多いですが、年末…

詳しくみる

-e1762740828456.png)