- 更新日 : 2026年1月20日

年末調整の配偶者控除とは?書き方や条件、年収の壁をわかりやすく解説

年末調整の際に多くの人が悩む「配偶者控除」。配偶者の収入に応じて所得税が軽減される制度ですが、申告書の「配偶者の所得欄には何をどう書けばいいのか?」と手が止まってしまう方もいるでしょう。結論から言うと、ここに記入するのは「年収(額面)」ではなく、その額から費用を引いた「所得」の金額です。

これを間違えると、本来受けられるはずの還付金が減ってしまったり、逆に控除を受けすぎてしまい後から追加で税金の徴収を求められたりする可能性があります。

この記事では、年末調整における配偶者控除の基本から、対象となる条件、年収の壁、そして具体的な申告書の書き方まで、順番にわかりやすく解説していきます。

目次

年末調整の配偶者控除とは?

年末調整における配偶者控除は、納税者本人に所得税法上の控除対象となる配偶者がいる場合に、一定の金額の所得控除が受けられる制度です。所得控除とは、税金を計算する元の金額である「課税所得」から差し引ける金額のことです。

所得控除額が大きいほど課税所得が少なくなり、結果として納める所得税や住民税の負担が軽減され、手取り収入を増やすことにつながります。

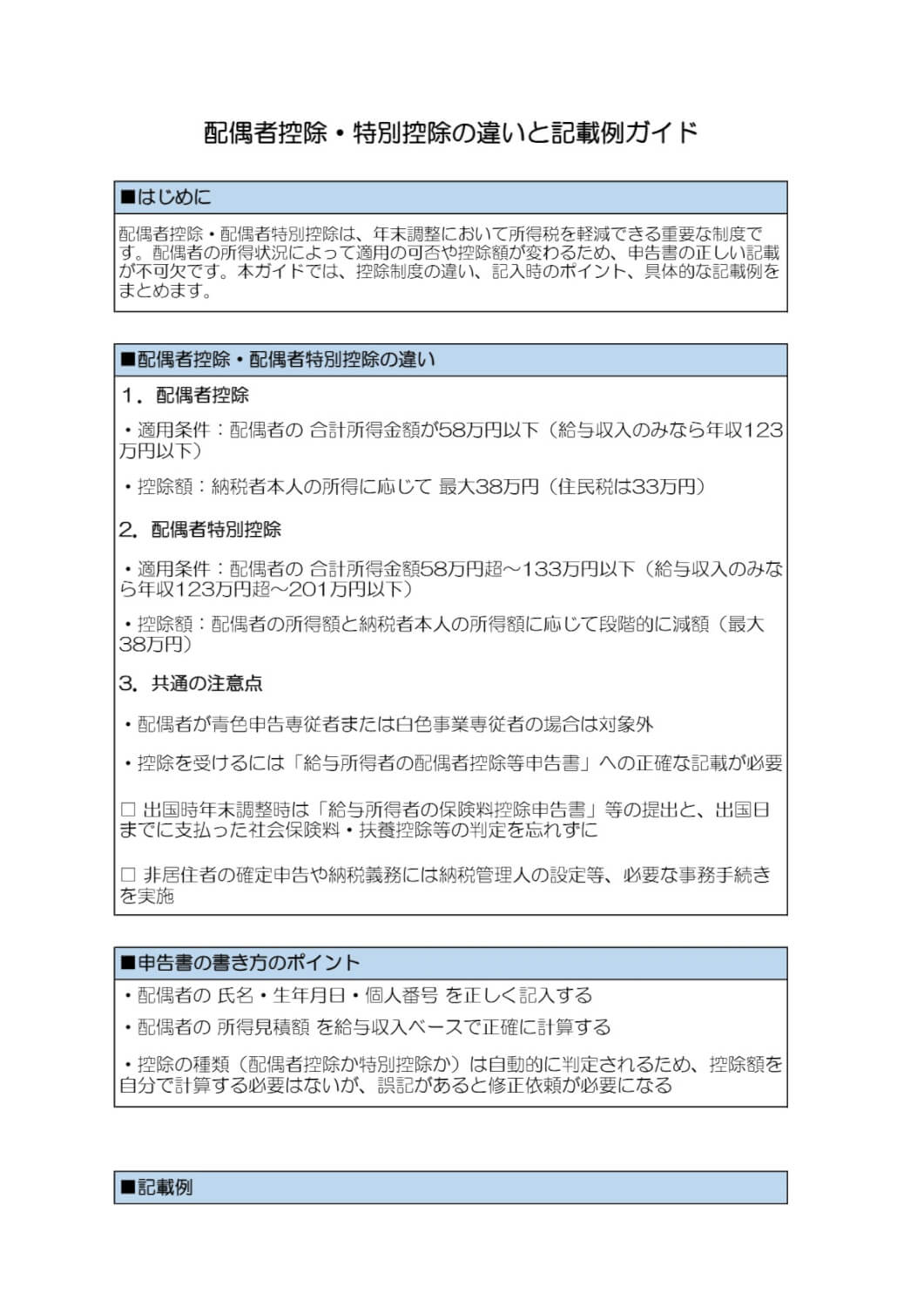

配偶者控除と配偶者特別控除の違い

「配偶者控除」と「配偶者特別控除」は名前が似ていますが、適用される配偶者の所得の範囲が異なります。配偶者の年間の合計所得金額が58万円以下(給与収入のみなら123万円以下)の場合に適用されるのが「配偶者控除」です。

一方、配偶者の所得がそれを超えてしまい「配偶者控除」を受けられない場合でも、所得が133万円以下(給与収入のみなら201.6万円未満)であれば、段階的に控除が受けられる「配偶者特別控除」が適用されます。

つまり、配偶者の収入増による急激な税負担の増加を緩和するための制度が配偶者特別控除です。

扶養控除との違い

「配偶者控除」と「扶養控除」は、どちらも所得控除の一種ですが、対象となる親族の範囲が明確に異なります。「配偶者控除」の対象は、その名の通り納税者本人の「配偶者」のみです。

一方で、「扶養控除」は、16歳以上の子どもや両親など、配偶者以外の親族で、納税者が生計を維持している人が対象となります。したがって、配偶者は扶養控除の対象にはならず、配偶者控除(または配偶者特別控除)の対象となるか否かを判断することになります。

両方の控除を同じ人に適用することはできません。

配偶者控除で税金が軽減される仕組み

配偶者控除を受けると、なぜ税金が安くなるのでしょうか。それは、所得税の計算方法に関係しています。

会社員の場合で給与以外に収入がない場合であれば、所得税は、年収(給与収入)から給与所得控除を差し引いた「給与所得」の金額を求め、そこからさらに配偶者控除や社会保険料控除などの「所得控除」を差し引いた「課税所得金額」に税率を掛けて計算されます。

配偶者控除を適用すると、この「所得控除」の額が増えるため、「課税所得金額」が減ります。その結果、税率を掛けて算出される所得税額も少なくなる、という仕組みです。

収入(年収)と所得の違い

年末調整(所得税の計算)において「収入(年収)」と「所得」は異なります。収入金額(年収)は、会社から支払われる給与や賞与の総額(税引き前の額面)です。交通費(非課税限度額の範囲内の通勤手当)は含みません。

所得金額は、年末調整の申告書(扶養控除等申告書等)に記入する金額で、収入金額から「給与所得控除」を差し引いた金額になります。

配偶者がパートやアルバイトなどの給与収入のみを受けている場合、この「所得」が一定の額以下(58万円以下など)であれば、配偶者控除の対象となります。

なお、配偶者にパートやアルバイト以外の収入による所得(不動産、株式等の配当、副業などによる所得)がある場合には、それらの所得も合計して58万円以下であれば配偶者控除の対象になります。

パート収入から所得を算出する計算例

配偶者がパートやアルバイトの給与所得者で所得を計算するには、国税庁が定める給与所得控除額を給与収入から差し引いて計算します。給与収入には交通費等は含まれません。

例)配偶者のパート年収が120万円の場合

となります。年末調整の申告書の配偶者の「所得の見積額」の欄にはこの「550,000」という数字を記入します。

この記事をお読みの方におすすめのガイド4選

続いてこちらのセクションでは、この記事をお読みの方によく活用いただいている人気の資料・ガイドを簡単に紹介します。すべて無料ですので、ぜひお気軽にご活用ください。

※記事の内容は、この後のセクションでも続きますのでぜひ併せてご覧ください。

送付状テンプレ集 36選パック-時候の挨拶×12か月分(上旬・中旬・下旬)

こちらは「送付状テンプレ集 36選パック」です。 12か月分の上旬・中旬・下旬、それぞれの時期に対応した時候の挨拶が含まれています。

季節や時期に応じた送付状を作成する際の参考資料として、ぜひご活用ください。

電子契約にも使える!誓約書ひな形まとめ

誓約書のテンプレートをまとめた、無料で使えるひな形パックです。資料内から任意のひな形をダウンロードいただけます。

実際の用途に合わせてカスタマイズしていただきながら、ご利用くださいませ。

人事・労務の年間業務カレンダー

毎年大人気!人事労務の年間業務を月別にまとめ、提出や納付が必要な手続きを一覧化しました。

法改正やシーズン業務の対応ポイントについて解説するコラムも掲載していますので、毎月の業務にお役立てください。

人事・労務担当者向け Excel関数集 56選まとめブック

人事・労務担当者が知っておきたい便利なExcel関数を56選ギュッとまとめました。

40P以上のお得な1冊で、Excel関数の公式はもちろん、人事・労務担当者向けに使い方の例やサンプルファイルも掲載。Google スプレッドシートならではの関数もご紹介しています。お手元における保存版としてや、従業員への印刷・配布用、学習用としてもご活用いただけます。

配偶者(特別)控除の条件と年収の壁

配偶者控除や配偶者特別控除を受けるためには、納税者本人と配偶者の両方が一定の条件を満たす必要があります。特に「所得」や「年収」に関する条件は複雑で、いわゆる「年収の壁」として知られています。ここでは、適用条件を一つずつ確認していきましょう。

納税者本人の所得条件

控除を受ける納税者本人にも所得制限があります。納税者本人の年間の合計所得金額が1,000万円(給与収入のみの場合は1,195万円)を超える場合、配偶者控除および配偶者特別控除のどちらも適用を受けられません。

給与以外の所得(不動産所得や事業所得など)がある場合は、それらを合算した合計所得金額で判断する必要があります。年末調整の際には、まずご自身の所得がこの条件を満たしているかを確認するところからはじめます。

配偶者の年収条件(123万円・160万円・201.6万円の壁)

配偶者の収入には、税制上のいくつかの「壁」があります。

- 123万円の壁:

配偶者の給与収入が123万円(所得58万円)以下の場合、納税者は「配偶者控除」を満額受けられます。また、配偶者自身にも所得税がかかりません。 - 160万円の壁:

配偶者の給与収入が123万円を超えても、160万円(合計所得95万円)以下であり、給与収入のみの納税者本人の年収が1,095万円(合計所得900万円)以下であれば、納税者は「配偶者特別控除」を満額(38万円)受けられます。 - 201.6万円の壁:

配偶者の給与収入が160万円を超えると、配偶者特別控除の額は収入に応じて段階的に減少し、201.6万円(所得133万円)を超えると控除額はゼロになります。

その他の条件(生計要件など)

年収や所得以外にも、以下の条件をすべて満たす必要があります。

年末調整での配偶者控除等申告書の書き方

配偶者控除を受けるためには、年末調整の際に勤務先へ所定の申告書を提出する必要があります。ここでは、必要書類と具体的な書き方について解説します。記入ミスがあると控除が受けられない場合もあるため、慎重に作成しましょう。

必要書類「給与所得者の配偶者控除等申告書」

配偶者控除または配偶者特別控除を受ける場合に提出が必要な書類が、「配偶者控除等申告書」です。

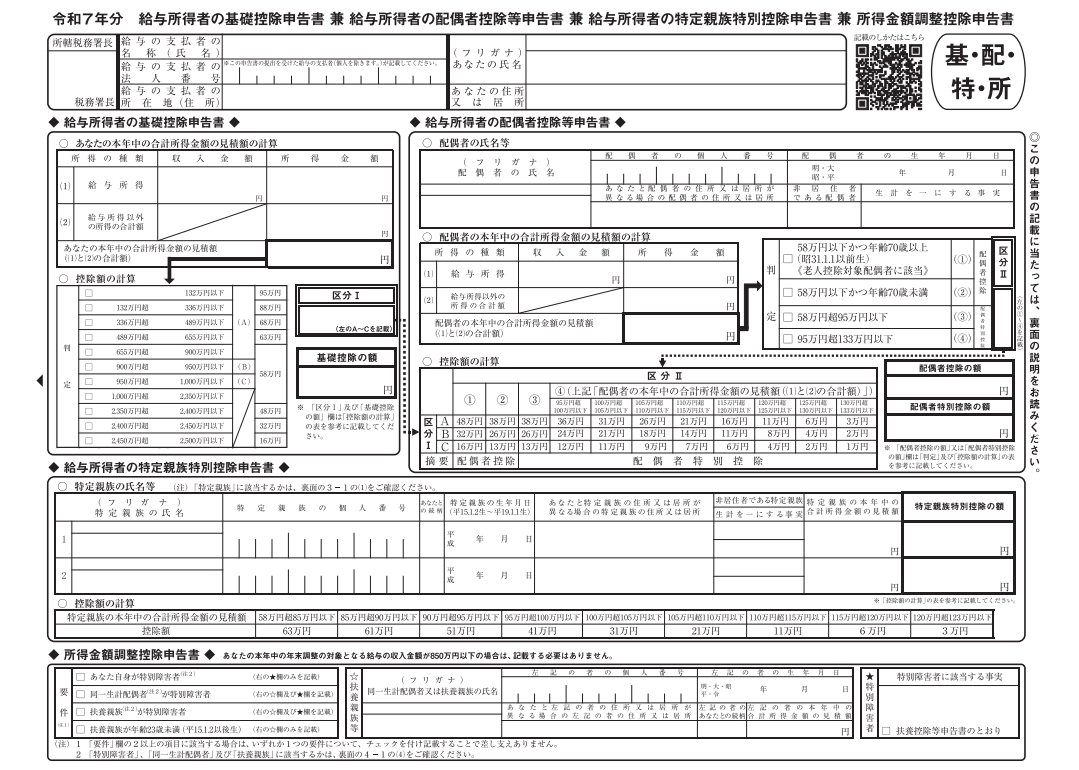

なお、令和7年度税制改正により、特定親族特別控除が創設されたことに伴って、現在は「給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 給与所得者の特定親族特別控除申告書 兼 所得金額調整控除申告書」とひとまとめになっています。

ここでは配偶者控除等申告書の具体的な書き方と記入の際のポイントを確認しましょう。

引用:「給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 給与所得者の特定親族特別控除 兼 所得金額調整控除申告書」

STEP1:納税者本人の所得を確定させる

まず、申告書左側の「基礎控除申告書」欄を埋めます。配偶者控除を受けるには、納税者本人の所得制限(合計所得金額1,000万円以下)をクリアしている必要があるためです。

- 本人の年間給与収入を見積もる。

- 前述の計算式を用いて「所得金額」を算出する。

- 所得金額に応じた区分(A、B、C)のどれに当てはまるかチェックを入れます。

- 区分と基礎控除の額を記入する。

STEP2:配偶者の情報を記入し所得を判定する

次に、右側の「配偶者控除等申告書」欄です。

- 配偶者の氏名・生年月日・マイナンバー: 正確に記入します。

- 配偶者の合計所得金額(見積額): 計算済みの「所得金額」を記入します。

- 区分判定: 所得金額に応じて①~④の区分にチェックを入れます。

所得58万円以下かつ年齢70歳以上なら「①」

所得58万円以下かつ年齢70歳未満なら「②」

所得58万円~95万円以下なら「③」

所得95万円~133万円以下なら「④」

STEP3:マトリクス表から控除額を特定する

STEP1の「本人の区分」とSTEP2の「配偶者の区分」を組み合わせ、書類内の表(マトリクス)と照らし合わせます。交差する箇所に記載されている金額(例:38万円など)を、「配偶者控除の額」または「配偶者特別控除の額」の欄に記入します。

配偶者の所得金額には不動産所得、事業所得などを含める

配偶者の所得金額を決定する際には注意が必要な点があります。配偶者の収入が給与収入だけであれば、前述した金額を根拠に配偶者控除と配偶者特別控除を受けられます。

しかし、給与所得とは別に配当所得や不動産所得、事業所得などがある場合には、それらすべてを合計した金額によって配偶者の所得金額は決定されます。

そのため、配当所得や不動産所得などがある場合は、所得の総額を計算し、配偶者控除や配偶者特別控除の適用範囲内かどうかを判断することがポイントです。

加えて、計算する際には、納税者本人の所得の金額によって配偶者控除及び配偶者特別控除額が変わるため、「配偶者控除額及び配偶者特別控除額の一覧表」を参照して確認しましょう。

参照:令和7年分の年末調整のための算出所得税額の速算表|国税庁

配偶者控除・配偶者特別控除の控除額はいくら?

配偶者控除や配偶者特別控除で、いくら所得から差し引かれるのでしょうか。控除額は、納税者本人の所得と、配偶者の所得の組み合わせによって細かく変動します。

ここでは、控除額の一覧表と、それによって税金がいくら変わるのかのシミュレーションを紹介します。

控除額の一覧表(納税者本人と配偶者の所得別)

控除額は、納税者本人の合計所得金額が「900万円以下」「900万円超950万円以下」「950万円超1,000万円以下」の3段階と、配偶者の合計所得金額に応じて決まります。

例えば、納税者本人の合計所得が900万円以下の場合、配偶者の合計所得が58万円以下なら控除額は38万円(配偶者控除)、95万円以下なら同じく38万円(配偶者特別控除)、合計所得が増えるにつれて控除額は段階的に減少し、133万円を超えると0円になります。

【配偶者控除額及び配偶者特別控除額の一覧表】

| 納税者本人の合計所得金額 | |||

|---|---|---|---|

| 配偶者の 合計所得金額 | 900万円以下 | 900万円~ 950万円以下 | 950万円~ 1,000万円以下 |

| 58万円以下 | 38万円 (48万円) | 26万円 (32万円) | 13万円 (16万円) |

| 58万円~ 95万円以下 | 38万円 | 26万円 | 13万円 |

| 95万円~ 100万円以下 | 36万円 | 24万円 | 12万円 |

| 100万円~ 105万円以下 | 31万円 | 21万円 | 11万円 |

| 105万円~ 110万円以下 | 26万円 | 18万円 | 9万円 |

| …(以下省略)… | … | … | … |

| 130万円~ 133万円以下 | 3万円 | 2万円 | 1万円 |

出典:令和 7 年分の年末調整のための算出所得税額の速算表|国税庁

上表のうち、「配偶者の合計所得58万円以下」(最上欄)が配偶者控除、それ以外は配偶者特別控除に該当します。

なお、配偶者控除に該当する「配偶者の合計所得58万円以下」の欄のカッコ書きの金額は、配偶者が70歳以上の老人控除対象配偶者の場合の金額です。

還付金はいくら?計算シミュレーション

実際に税金がどの程度軽減されるのか見てみましょう。

例:納税者の配偶者控除前の課税所得金額が500万円(所得税率20%)、配偶者のパート年収が120万円(所得55万円)の場合

- 納税者の合計所得は900万円以下と仮定します。

- 配偶者はパート収入のみで、合計所得が55万円(58万円以下)であるため、配偶者控除の対象となり、控除額は38万円です。

配偶者控除により軽減される所得税額の目安:38万円 × 20% = 76,000円 この他に、住民税(税率約10%)も約33,000円軽減されるため、合計で約109,000円の節税効果が期待できます。

【ケース別】配偶者控除のよくある質問

年末調整の実務では、さまざまな個別ケースが発生します。ここでは、人事・労務担当者の方々が従業員からよく受ける質問や、判断に迷いやすいケースについて解説します。

年の途中で結婚・離婚した場合は?

配偶者控除の対象となるかどうかは、その年の12月31日時点の状況で判断します。例えば、2025年7月に結婚した場合、年末時点では配偶者がいるため、その年の配偶者控除の対象となります。逆に、年の途中で離婚した場合は、12月31日時点では配偶者ではないため、その年の控除は受けられません。年の途中で配偶者が亡くなった場合は、その死亡時点の状況で判定し、控除の対象となります。

配偶者が産休・育休中の場合は?

配偶者が産休・育休を取得している場合、健康保険から支給される「出産手当金」や雇用保険から支給される「育児休業給付金」は非課税所得です。したがって、これらは合計所得金額には含まれません。もし配偶者がその年、出産手当金・育児休業給付金以外に収入がない、または給与収入があってもその金額が123万円以下であれば、配偶者控除の対象となります。年末調整の申告書には、所得の見積額を0円または給与所得の金額を記入します。

収入見込みがわからない場合は?

収入見込みがわからない場合は、「現時点での実績+予測」で計算した見積額を記入します。直近の給与と同額と仮定し、支給予定の賞与があれば加算します。

この合計額から65万円(給与収入が190万円以下の場合)を差し引いた所得金額を記入してください。多少の誤差が出ても、結果的に控除区分が変わらなければ問題ありません。

見込み額より実際の収入が増えてしまったら?

急な残業で年収123万円を超えてしまったなど、申告した見積額より実際の収入が増え、控除区分(①~④)が変わってしまった場合は、修正手続きが必要です。

配偶者がパート掛け持ち・個人事業主の場合は?

配偶者が複数のパート先から給与を得ている場合は、すべての給与収入を合算した金額で判断します。また、配偶者が個人事業主やフリーランスの場合は、「売上(収入)から必要経費を差し引いた事業所得」で判断します。給与所得と事業所得の両方がある場合は、それぞれの所得を計算した上で合算し、「合計所得金額」を算出する必要があります。計算方法が複雑になるため、事前に確認しておくことが大切です。

年末調整で申請を忘れた場合は?

もし年末調整で配偶者控除の申告を忘れてしまった場合でも、諦める必要はありません。納税者本人が確定申告を行うことで、控除の適用を受け、納めすぎた税金の還付を受けられます。この還付申告は、対象となる年の翌年1月1日から5年間行うことが可能です。勤務先で年末調整をやり直してもらう方法もありますが、時期によっては対応が難しいため、確定申告が確実な方法です。

年末調整で配偶者(特別)控除を正しく申告するために

年末調整で配偶者の収入を書く際は、以下の3点を必ず守りましょう。

- 「収入(額面)」ではなく「所得(収入ー給与所得控除の額※)」を書く。

※給与収入が190万円以下の場合は65万円 - 収入見込みは「12月までの予測」を含めて計算する。

- 申告後に収入が増えて配偶者(特別)控除の適用区分が変わったら、確定申告で修正する。

年末調整における配偶者(特別)控除は、適用条件が細かく設定されているため、ご自身の状況を正確に把握することが重要です。

不明な点があれば、会社の経理や人事・労務担当者に早めに相談することをおすすめします。

もし年末調整に間に合わなかった場合や書き間違えた場合でも、5年以内であれば還付申告(確定申告)で取り戻すことが可能です。

※ 掲載している情報は記事更新時点のものです。

人事労務の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

年末調整の障害者控除を受けるには?いくら戻るか、書類の書き方も解説【令和7年・2025年】!

本人、配偶者、親や家族が障害者である場合、「障害者控除」の対象となります。年末調整で申告することで、課税金額を低く抑えて所得税負担を軽減することができます。控除を受けるには年末調整…

詳しくみる給与支払報告書の提出先はどこ?総括表・個人別明細書の書き方や提出期限なども解説

企業の経理や労務を担当する中で、「給与支払報告書は、どこに提出すればいいのだろう」と疑問に感じた経験はありませんか。従業員の住民税額を決定する根拠となる大切な書類のため、提出先や書…

詳しくみる令和8年分 給与所得者の扶養控除等(異動)申告書の記入例、書き⽅をわかりやすく解説!

企業は、毎年12月頃(新規採用者の場合は最初の給与を支払うとき)までには、翌年分の「給与所得者の扶養控除等(異動)申告書」を従業員からもらいます。 この申告書をもらっておかないと、…

詳しくみる年末調整で申請できない控除は?確定申告が必要なケースを解説

年末調整で所得税が還付になり、12月の給料が楽しみという方も多いのではないでしょうか。1年間に生じた収入や支出によって、「控除」を受けられると聞いたことがあるかもしれません。控除に…

詳しくみる住宅借入金等特別控除申告書の書き方は?ケース別の注意点も解説

2年目以降の住宅ローン控除を受けるには、年末調整で「住宅借入金等特別控除申告書」の提出が必要です。しかし、計算式や記入欄が複雑で「書き方がわからない」と悩む方も多いはず。 本記事で…

詳しくみる年末調整で交通費は給与に含まれるのか

アルバイトやパートとして働くことで会社から受け取る収入を年間103万円以下に抑えれば、さまざまなメリットがあるとよく言われます。これは給与所得控除と基礎控除と呼ばれる制度によって、…

詳しくみる

.png)