- 更新日 : 2025年2月26日

税額控除とは?所得控除との違いやその節税効果を解説

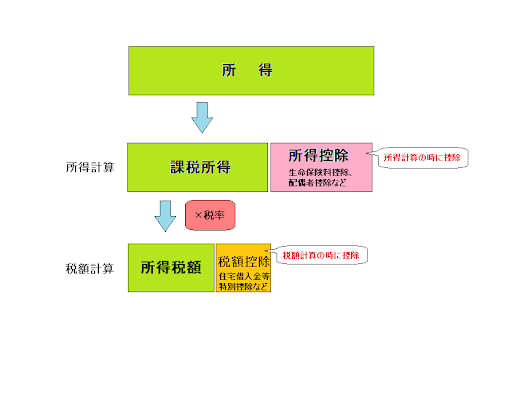

確定申告をする際の控除には、所得控除と税額控除があります。2つの控除は意味合いや計算方法が異なります。

ここでは、おもな税額控除をご紹介するとともに、所得控除との違いや節税効果についても解説します。

おかげさまで、確定申告期に多くのユーザーさんにお読み頂いております。 「初心者向け 確定申告書の記入ガイド」は、すでにお持ちでしょうか?

「マネーフォワード クラウド確定申告」に無料登録いただいたのち、「確定申告お役立ち資料集」からダウンロードいただけます。

目次

税額控除とは

税額控除は、課税所得金額に所得税の税率を乗じて算出した所得税額から一定金額を控除するものです。

所得税の場合、課税所得金額に税率を掛けたものが所得税額となりますが、実は、その算出された所得税額から一定金額を差し引くことが可能です。

例えば、所得が400万円で税率が15%の時、支払う所得税額は60万円です。税額控除を20万円とすると、支払う所得税額の60万円から20万円を差し引いた金額が収める税金になります。

税額控除によく似た控除に「所得控除」があります。所得控除は税額ではなく、税額を計算する前の所得である400万円から差し引くものです。

税額控除と所得控除が同額の場合、税額から直接控除できる税額控除の方が有利となります。

控除の目的はいろいろあります。たとえば配当控除、外国税額控除、法人税額からの源泉徴収所得税額の控除などは、二重課税を防止するための制度です。一方で、住宅取得特別控除などの税額控除は社会政策的目的のため制度だといわれています。

ただし、所得税を納付する必要の無い低所得者は税額控除もないため、この場合は無しとなります。

この記事をお読みの方におすすめのコンテンツ4選

続いてこちらのセクションでは、この記事をお読みの方によく活用いただいている人気のガイドや無料セミナーを簡単に紹介します。無料登録だけでもらえますので、ぜひお気軽にご活用ください。

※記事の内容は、この後のセクションでも続きますのでぜひ併せてご覧ください。

青色申告1から簡単ガイド

40ページ以上のガイドが無料でお得!図解でカンタン

「青色申告1から簡単ガイド」では、青色申告の基礎知識や、青色申告のやり方・書類の準備・記載方法、確定申告書の提出方法まで、分かりやすく解説しています。

白色申告1から簡単ガイド

これから初めて白色申告をする方や確定申告に不安がある方は、おすすめの1冊!

「白色申告1から簡単ガイド」では、白色申告の基礎知識や、白色申告のやり方・書類の準備・記載方法、確定申告書の提出方法まで、分かりやすく解説しています。

はじめての確定申告 不安解消セミナー

税理士法人 Five Starパートナーズ 代表「税理士Youtuberヒロ☆税理士」田淵 宏明 氏による、人気のセミナーを特別公開!

1時間以上の充実の内容を無料で公開しております。はじめて確定申告を行う方はもちろん、ご経験者の方にも参考になる内容です。

確定申告控除ハンドブック

確定申告で、正しく「控除」を活用できていますか?

「確定申告控除ハンドブック」では、確定申告の所得控除・税額控除を一覧表や必要書類の見本付きで分かりやすく解説しています

所得控除と税額控除の違い

所得控除と税額控除の違いは、どこから控除するのかの違いです。所得税では、課税所得金額に税率をかけて税額を求めます。所得控除は、税率をかける前の課税所得から控除を行います。税率をかける前の控除となるため、節税の効果も薄いです。一方、税額控除は、計算した税額から直接控除できます。そのため、節税の効果が高くなります。

例えば、100万円の課税所得金額、10万円の控除、税率が20%だったとします。控除がなければ、課税所得金額100万円×税率20%=20万円の税金となります。所得控除の場合、(課税所得100万円-所得控除10万円)×税率20%=18万円の税金となります。

一方、税額控除の場合は100万円×税率20%-税額控除10万円=10万円の税金となります。このように、所得控除よりも税額控除のほうが節税効果は高くなります。

所得控除については、次のページで詳しく解説しています。ぜひ、ご参照ください。

税額控除の具体例

ここからは、税額控除の具体例を見ていきましょう。

配当控除

総所得金額の中に、剰余金の配当など、一定の配当所得がある場合、その所得の10%または5%を税金から直接引くことができます。ただし、申告分離課税を選択した配当所得に関しては配当控除を利用できません。

配当控除の計算方法などの詳細につきましては、次の記事をご参照ください。

外国税額控除

外国で生じた所得のうち、日本の所得税と類似した性質のものがその外国で課税されている場合に、二重課税にならないよう設けられている制度です。

所得税の控除の限度額は次の式によって算出されます。

外国所得税額が所得税の控除限度額以下の場合は全額が控除されます。

所得税の控除限度額より外国所得税額のほうが高額の場合は、海外での所得税額から所得税の控除限度額を引き算した額か、復興特別所得税の控除限度額か、どちらか低い金額と所得税の控除限度額の合算額になります。

復興特別所得税の控除限度額は次の式によって算出されます。

この控除を適用するには確定申告の際に、所定の事項の記載とともに海外での所得税課税証明等の提出を求められます。外国税額控除は、確定申告の際に提出する明細書に記入した金額が限度となります。

外国税額控除制度については、以下の記事で詳しく解説しています。ぜひ、ご参照ください。

政党等寄付金特別控除

個人が政党または政治資金団体に、政治活動のための一定の寄付金を寄付した場合に受けられる控除です。

寄付金控除と二重に控除を受けることは認められません。また、確定申告の際に寄付金の領収書だけでなく、決められた書類の提出が必要です。控除金額は、次の式によって計算されます。

ただし、所得税額の4分の1の金額が限度額になります。

政党などに対する寄付金とは、政治資金規正法に定められた政党や政治資金団体へ、同法が定める政治活動のために支出うお金のことで、同法の規定による報告書により報告されたものを指します。

認定NPO法人等寄付金特別控除

認定されているNPO法人等のNPO活動の為に、一定の寄付金を支払った場合に受けられます。

寄付金控除受けている場合は両方の申告を同時にはできません。また、この控除を受けるためには、確定申告の際に寄付金の明細書等の決められた書類の提出が求められます。

公益社団法人等寄付金特別控除

学校法人や公益社団法人、公益財団法人、社会福祉法人や更生保護法人という公益法人等に、一定の条件をクリアして寄付金を支払った場合に受けられます。

寄付金控除の適用を受けている場合は両方の控除を同時に認められません。またこの控除を受けるためには、確定申告の際に寄付金額と受領日を示す一定の書類等の添付提出が求められます。

住宅借入金等特別控除

居住者が国内において銀行などの金融機関等を利用して住宅ローンを組むなど、

住宅借入金などをもって住宅の取得や増改築などを行い、原則取得した年の12月31日までにその物件に済んでいる場合に受けられるものです。

A. 住居の新築、売買贈与等で取得、あるいは増改築等

自ら居住用の住居の新築、あるいは新築中古住宅を取得、既存住宅の増改築などを行い、その取得等に使用した住宅ローン等がある場合に、受けられるものです。

住宅ローン等の12月31日時点での借入残高をもとに控除額が計算されます。

この控除を受けるためには、確定申告時に、一定の書類の添付が必要です。

給与のみの所得者は1年目に確定申告を行うことで、2年目からは勤務先で行う年末調整の際に控除を受けられます。

B. 特定の増改築等

自ら所有の建物に段差をなくす工事や省エネの為の増改築改修工事などを行い、自ら住居として利用した場合に受けられるものです。借入金の年末残高を元に控除額が計算され、5年間控除します。

この控除を受けるためには確定申告時に一定の書類の添付が必要です。

給与のみの所得者は1年目に確定申告を行うことで、2年目からは勤務先で行う年末調整の際に控除を受けられます。

AとBのどちらにも該当する場合、選択となります。借入金の金額、期間を考慮して選択してください。

住宅耐震改修特別控除

1981年5月以前に建てられて現在も住居として利用している家屋に、耐震改修をした場合に受けられるものです。

この控除を受けるためには、確定申告書に耐震改修の証明書や建物の登記簿謄本など、一定の書類の添付が必要です。

住宅特定改修特別税額控除

段差をなくすためや省エネの為の増改築改修工事で、定められた条件を満たす場合に受けられます。

ただし住宅借入金等特別控除または特定増改築等住宅借入金等特別控除の適用を受けるときは、両方を重ねて申告はできません。この控除を受けるためには、確定申告の際に増改築工事証明書や建物謄本など、一定の書類の添付が必要になっています。

認定住宅新築等特別税額控除

認定長期優良住宅の新築または、建築後未入居未使用の認定長期優良住宅の取得、低炭素建築物である家屋の新築または、建築後未入居未使用の低炭素建築物の取得があった場合に受けられます。

住宅ローン控除との選択適用になり、適用には確定申告書に一定の書類の添付が必要です。

認定住宅新築等特別税額控除については、以下の記事で詳しく解説しています。ぜひご参照ください。

中小企業者が新しく機械等を購入、取得したときの所得税額に対する特別控除

青色申告者である中小企業者が、新品の特定機械装置などを購入、取得し、事業に利用した場合に受けられるものです。

特別償却の適用がある場合には受けられません。

中小企業者が経営力向上設備等を購入、取得したときの所得税額に対する特別控除

青色申告者である中小企業者が、新品の経営力向上設備等などを購入、取得し、事業に利用した場合受けられるものです。

特別償却の適用がある場合には受けられません。

試験研究費の総額に係る所得税額の特別控除

必要経費に認められる試験研究費を所得税額から控除します。

エネルギー環境負荷低減推進設備等を取得した場合の所得税額の特別控除

青色申告者で、新品のエネルギー環境負荷低減推進設備などを取得し、事業に利用した場合で、特別償却の適用を受けていないときに適用できます。

雇用者給与等支給額が増加した場合の所得税額の特別控除

青色申告者で国内の雇用者への給与支給額が規定の額以上増えた場合に金額を控除できるものです。

控除を受けるためには

税額控除を受けるためには、主に次の2点が必要です。

- 確定申告

- 必要書類の添付

税額控除を受けるためには、確定申告で必要事項を記載し、控除額の計算をする必要があります。

また、税額控除の種類によって異なりますが、さまざまな必要書類を用意し、確定申告書に添付する必要があります。

必要書類は税額控除によって異なるため、どの書類を用意したらよいか不明な場合は、税務署や税理士などの専門家にあらかじめ相談するようにしましょう。

税額控除を受けるには事前準備が必須

これら税額控除は、税額から直接マイナスされますので、該当するものがあるときは積極的に適用していくといいでしょう。住宅借入金等特別控除や配当控除など生活に身近なため適用できる人も多いと思います。

税額控除には一定の書類の提出が必要となるものが多いので、適用したい場合には、添付書類の準備を忘れないようにしてください。

各種証明書、登記簿謄本など、控除の種類によって必要な書類は違いますので、詳しくはそれぞれの控除についての国税庁のHPなどを確認し、事前に準備をしておきましょう。

はじめての確定申告もラクラク安心に済ませる方法

確定申告がはじめての方や、簿記の知識に不安がある方、確定申告書類の作成を効率よく行いたい方は、確定申告ソフトの使用がおすすめです。

個人事業主向け会計ソフトの「マネーフォワード クラウド確定申告」は、確定申告の必要書類が自動作成でき、Windows・Macはもちろん、専用アプリも提供しています。

①取引明細は自動で取得

銀行口座やカードを登録すると、取引明細を自動取得します。現金での支払いに関しても、家計簿のようなイメージで、日付や金額などを自分で入力することが可能です。

②仕訳の勘定科目を自動提案

自動取得した取引明細データや、受領後にアップロードした請求書・領収書などの情報をAIが判別し、仕訳を自動で入力します。学習すればするほど精度が上がり、日々の伝票入力が効率化されます。

③確定申告必要書類の自動作成機能

白色申告・青色申告の両方に対応しており、確定申告に必要な書類が自動で作成できます。また、マネーフォワード クラウド確定申告アプリで、スマホから直接の提出も可能です。印刷しての提出やe-Taxソフトでの提出にも対応しています。

追加料金なしで確定申告以外のサービスが使える

有料プラン(パーソナルミニ・パーソナル・パーソナルプラス)に登録すると、基本料金だけで請求書や契約のサービスを含む複数サービスを利用することができます。日々の業務や作業をまとめて効率化しましょう。

合わせて読みたいおすすめ資料

マネーフォワード クラウド確定申告では、さまざまなお役立ち資料を用意しています。 無料登録するだけで資料がダウンロード可能なので、ぜひ読んでみてください。会社員の確定申告 丸わかりガイド

青色申告1から簡単ガイド

個人事業主が知っておくべき経費大辞典

マネーフォワード クラウド確定申告の導入事例

データ連携機能を使って、銀行やクレジットカードの明細データを自動で取り込むようになってからは、会計ソフトへの入力作業が減ったので、作業時間は1/10くらいになりましたね。

ハンドメイド作家・ブロガー 佐藤 せりな 様

よくある質問

税額控除とはどのようなものですか?

税額控除は、所得税額から一定金額を控除するものです。詳しくはこちらをご覧ください。

税額控除と所得控除の違いは何ですか?

税額控除は納める税額から控除するのに対し、所得控除は税額を掛ける前の課税所得から控除します。詳しくはこちらをご覧ください。

※ 掲載している情報は記事更新時点のものです。

確定申告の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

個人事業主の節税の関連記事

新着記事

メルカリで儲けるためには?儲かるためのポイントも合わせて解説

メルカリは、フリマアプリの中でも人気があり、多くの人がメルカリを通して収入を得ています。不要品の販売だけでなく、商品を仕入れて販売したり、ハンドメイド雑貨を販売したりなど、メルカリ…

詳しくみる男性におすすめの副業10選!副業の選び方や見るべきポイントも合わせて解説

本業の収入にプラスしたい、将来のためにスキルを活かしたいなど、理由を始める理由は様々です。この記事では、男性が自分の強みを活かせるおすすめの副業を、在宅でできるものから、体力・時間…

詳しくみるIPO投資は儲かる?初心者でも始めやすいIPO投資の仕組みや始め方を解説

未上場企業が新規に株式を公開し、一般投資家がその株式を購入できる投資のことをIPO投資といいます。IPOの価格を決める需要調査のことを指すブックビルディングは、IPO投資で利益を狙…

詳しくみるステーブルコインで儲かる仕組みとは?安定資産で利回りを得るポイントを解説

米ドルや日本円などの法定通貨や、金などの資産を裏付けにして価値が安定するように設計されたステーブルコイン。ビットコインのような価格変動の大きい仮想通貨とは異なり、安定した価値を持つ…

詳しくみるGoogleアドセンスは儲からない?その理由と収益化のコツを解説

個人でブログを運営している人や、これからブログを始めようと思っている人の多くは、Googleアドセンスが儲からないという声を一度は聞いたことがあるのではないでしょうか。確かに、簡単…

詳しくみるインドネシア株が儲かると言われている理由や買い方・注意点をわかりやすく解説

新興国であり、今後の経済成長が注目されているインドネシアの株への投資は、大きな利益を上げることができる可能性があります。しかし、「本当に儲かるの?」「どうやって買うの?」といった疑…

詳しくみる