- 更新日 : 2025年10月31日

年末調整における扶養控除とは?扶養親族の条件や控除額、必要な手続きまで解説!

毎年の年末調整時に、「扶養する」「扶養控除」という言葉をよく耳にしませんか。「扶養」には「養う」という意味があります。例えば、ある会社員に大学生の子どもがいて、その子どもの生活費を負担している場合、扶養しているということになります。

今回は、この扶養や年末調整における扶養控除、必要な手続きなどについて解説します。

目次

年末調整における扶養控除とは?

扶養控除とは、納税者本人に扶養している親族がいる場合に受けることができる所得控除のことです。

親族を扶養している納税者本人の経済的負担を軽減するために設けられている制度で、扶養親族一人につき、あらかじめ決められた扶養控除を受けられます。ただし、配偶者に関しては配偶者控除の対象になるため、扶養控除の対象にはなりません。

この記事をお読みの方におすすめのガイド4選

続いてこちらのセクションでは、この記事をお読みの方によく活用いただいている人気の資料・ガイドを簡単に紹介します。すべて無料ですので、ぜひお気軽にご活用ください。

※記事の内容は、この後のセクションでも続きますのでぜひ併せてご覧ください。

年末調整で従業員がやりがちな8つの間違い

年末調整で従業員の方々がやりがちな8つのミスをとりあげ、正しい対応方法についてまとめました。

年末調整業務をスムーズに完了させるための、従業員向けの配布資料としてもご活用いただけます。

扶養控除等申告書 取り扱いガイド

扶養控除等申告書は、毎月の源泉徴収事務や年末調整の計算をするうえで必要不可欠な書類です。

扶養控除等申告書の基礎知識や具体的な記入方法、よくあるトラブルと対処方法などをわかりやすくまとめたおすすめのガイドです。

年末調整業務を効率化するための5つのポイント

「毎年年末調整のシーズンは残業が多くなりがち…」、そんな人事労務担当者の方に向けて年末調整業務をスムーズに行うためのポイントをまとめました。

スケジュールや従業員向け資料を作成する際の参考にしてください。

年末調整のWeb化、業務効率化だけじゃない3つのメリット

年末調整のWeb化=業務効率化のイメージが強いかもしれませんが、実際には労務担当者にしかわからない「もやもや」を解消できるメリットがあります。

この資料ではWeb化により業務がどう変わり、何がラクになるのかを解説します。

扶養親族となる条件は?

扶養親族とするには、その年の12月31日の時点で以下の条件のすべてに該当していないといけません。

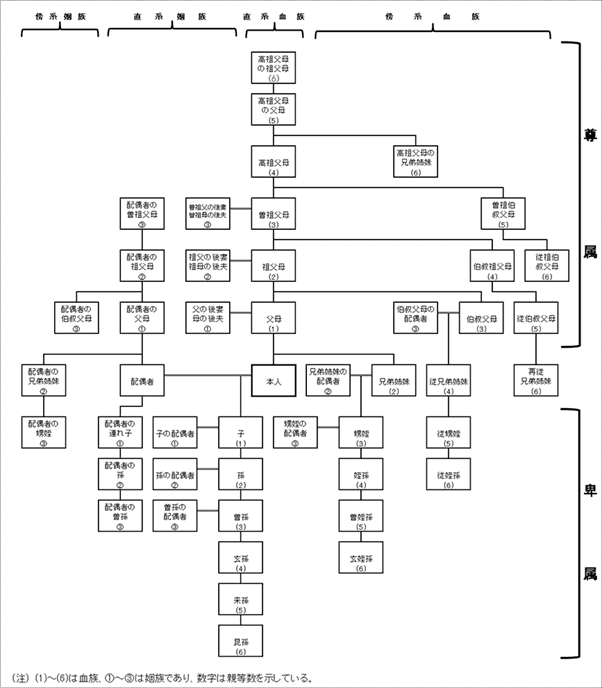

配偶者以外の親族である

配偶者は、配偶者控除の対象になるため、扶養控除の対象になる扶養親族には含まれません。配偶者以外の親族で扶養親族になることができる人は、6親等以内の血族ならびに3親等以内の姻族です。

「血族」とは、納税者本人の親族のことで、「姻族」とは、納税者の配偶者の親族のことをいいます。家系図を描くと分かりやすく親等を数えることができるでしょう。例えば、両親や子どもは1親等、兄弟姉妹・祖父母・孫は2親等です。

誰が血族、姻族に該当するかは以下を参考にしてください。

引用:No.1180 扶養控除 (Q8「親族」の範囲)|国税庁

16歳以上である

扶養控除の対象である「控除対象扶養親族」については、「扶養親族のうち、その年12月31日現在の年齢が16歳以上の人」という条件があります。

平成22年までは16歳未満でも扶養控除を受けることができましたが、平成23年度から「子ども手当の支給等に関する特別措置法」が施行された関係で、扶養控除を受けることができなくなりました。

同一生計である

同一生計とは、「日常の生活の資を共にする」という意味ですが、必ずしも同居して生活費を共有している必要はなく、納税者自身の収入で生活費を維持している親族であれば、同居していなくても問題ありません。

例えば、以下の場合は、別居していても「同一生計」であるといえます。

- 納税者本人の単身赴任や納税者の子どもが遠方の大学への入学により別居中の親族に仕送りを行っている場合

- 納税者が病気のため入院中の親族の療養費を負担している場合

国外居住の親族の場合

納税者本人に国外で居住している親族がいて、その親族を年末調整の扶養親族としたい場合は、下記の書類を会社に提出または提示する必要があります。

- 当該者が親族であることを確認できる親族関係書類

(当該者が30歳以上70歳未満で、留学などにより国内に住所ならびに居所を有しない親族である場合は、親族関係書類にプラスして留学ビザなどの書類) - 送金関係書類または38万円送金書類(※)

(※)38万円送金書類とは、納税者本人から国外居住親族に対して、その年の支払金額の合計額が38万円以上であることを証明する書類のことをいいます。

参考:非居住者である親族について扶養控除等の適用を受ける方へ|国税庁、「非居住者である親族について扶養控除等の適用を受ける方へ」

合計所得金額58万円以下である

年末調整の扶養控除の対象となる親族は、無収入の人に限りません。合計所得金額が58万円以下なら、扶養親族となります。

この場合の「所得」とは、実際に得た収入金額とは一致しません。税法上での所得とは、収入から所得控除などの必要経費を差し引きした金額を指すからです。必要経費は、所得の種類別によって異なります。

1.パート・アルバイトの場合「年収123万円以下」

パート・アルバイトは、提供した労働の対価として給与を支払われる労働者のことです。

給与所得は、「収入 - 給与所得控除額(最低ライン65万円)」で求められるため、年収が123万円以下の場合は、「123万円 - 65万円 = 58万円」により、58万円以下となり、合計所得金額58万円以下の条件を満たします。

※令和7年度税制改正により、令和7年12月に行う年末調整以降の所得税における配偶者の合計所得金額が48万円から58万円に引き上げられました。給与所得控除も55万円から65万円に引き上げられたため、給与収入換算は65万円+58万円=123万円に引き上げられています。

2.年金受給者の場合「65歳を境に計算法が異なる」

ここでいう年金とは、国民年金・厚生年金などの公的年金等をいいます。

公的年金等を受給した場合の所得金額は、「年金の受給額 - 公的年金等控除額」で求められますが、公的年金等控除額の最低額は、以下のように65歳を境にして異なります。

- 65歳以上:110万円

- 65歳未満:60万円

この金額に58万円を加えた金額が、扶養控除を受けることができる年金受給額のボーダーラインとなります。扶養している親族の収入が年金しかない場合に、年金額が168万円以下の65歳以上または年金額が118万円以下の65歳未満であれば、扶養控除が受けられます。

青色申告者の事業専従者ではない

親族が青色申告の事業専従者の場合、その年を通じて一回も給与の支払いを受けていない場合、または、白色申告者の事業専従者ではない場合も、扶養親族となる条件になります。

扶養親族が年度の途中で亡くなった場合

所得税法上第85条によると、「扶養親族に該当するかどうかの判定は、その年の12月31日の現況による」ことになっています。しかし、条文のただし書きで、「納税者本人がその年の12月31日にすでに死亡している場合は、当該死亡時の現況による」とあります。

よって、納税者が死亡時点で扶養親族に該当していれば、その年の分は扶養控除を受けることが可能です。

参考:e-Gov検索|所得税法

扶養控除の金額は?

扶養控除の金額については、年齢によって以下のような区分に分類されます。また、区分によって、控除額も異なります。区分ごとの説明と共に控除額も確認してください。

| 年齢 | 区分 | 控除額 | |

|---|---|---|---|

| 16歳以上19歳未満 | 控除対象扶養親族 | 38万円 | |

| 19歳以上23歳未満 | 特定扶養親族 | 63万円 | |

| 23歳以上70歳未満 | 控除対象扶養親族 | 38万円 | |

| 70歳以上 | 老人扶養親族 | 同居老親等 以外の人 | 48万円 |

| 同居老親等 | 58万円 | ||

一般の扶養親族(控除対象扶養親族)

扶養親族のうち、その年の12月31日時点において年齢が16歳以上の人のことをいいます。

特定扶養親族

扶養親族のうち、その年の12月31日時点において年齢が19歳以上23歳未満の人のことをいいます。

老人扶養親族

扶養親族のうち、その年の12月31日時点において年齢が70歳以上の人のことをいいます。

同居老親等

老人扶養親族のうち、納税者本人やその配偶者の直系尊属で、納税者本人や配偶者と同居している人のことをいいます。

同居しているかしていないかの判断は、その年の12月31日時点で判定します。

参考:専門用語集|国税庁

年末調整における扶養控除の手続きは?

年末調整において、扶養控除の手続きを行うためには、「給与所得者の扶養控除等(異動)申告書」(以後「扶養控除等申告書」)が必要になります。

年末調整を行う従業員は、この扶養控除等申告書を、その年の最初の給与を受け取る日の前日までに会社に提出します。その後、年の途中で扶養親族の増減など、扶養控除等申告書の内容に変更が出た場合は、その都度、扶養控除等申告書を提出してください。

年末調整の際には、扶養控除等申告書の内容から、扶養控除、障害者控除などの扶養控除等の額、ならびに、年調年税額の計算時に使用する扶養親族の人数を把握します。

参考:A2-1 給与所得者の扶養控除等の(異動)申告|国税庁、「令和8年分 給与所得者の扶養控除等(異動)申告書」

年末調整に必要な扶養控除等申告書の書き方

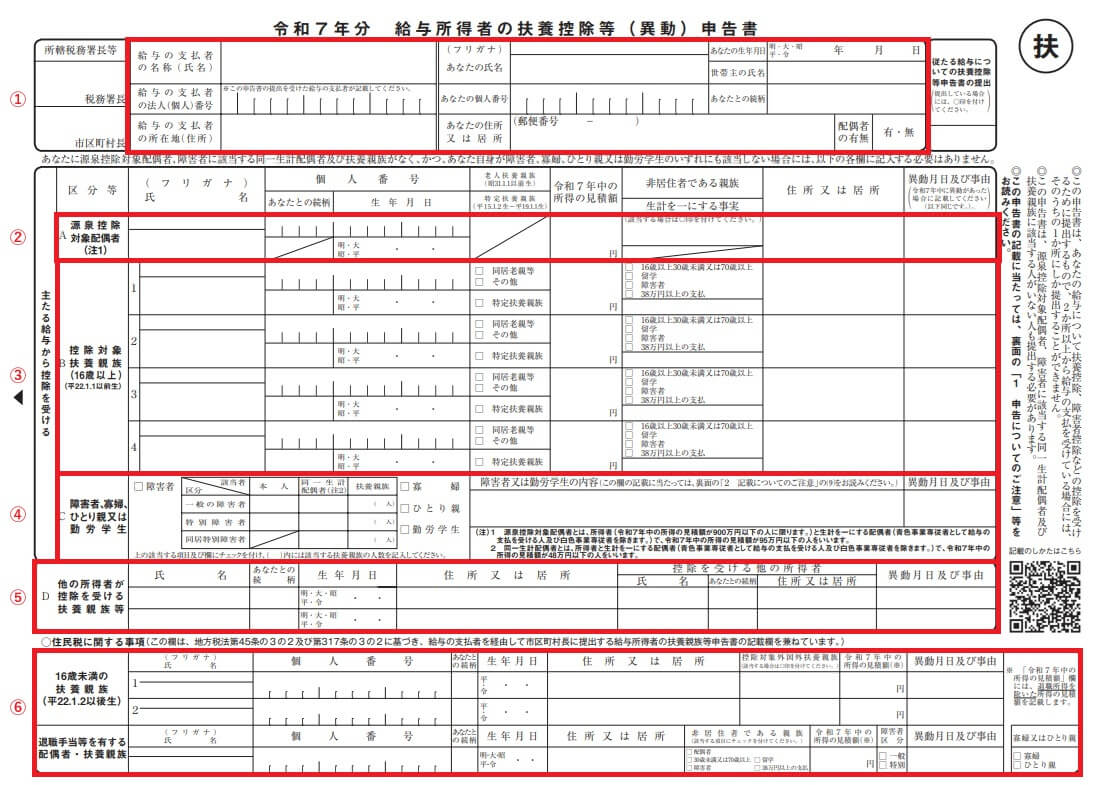

ここでは、年末調整時に提出が必要となる扶養控除等申告書の記入方法について解説していきます。

給与所得者の扶養控除等(異動)申告書の必要項目

出典:A2-1 給与所得者の扶養控除等の(異動)申告|国税庁、「令和7年分 給与所得者の扶養控除等(異動)申告書」を加工して作成

申告書の内容は、上記の①~⑥に分かれています。

①納税者本人の基本情報

②源泉控除対象配偶者

③控除対象扶養親族(16歳以上)

④障害者、寡婦、ひとり親または勤労学生

⑤他の所得者が控除を受ける扶養親族等

⑥16歳未満の扶養親族

自分に家族がいない、もしくは、家族に該当者がいない場合には、①のみ記入し、年末調整まで待たずに「給与所得者の扶養控除等(異動)申告書」を提出しましょう。年末調整時期に重なると年末調整のやり直しといった面倒な事態にもなりかねませんので、とにかくすぐに担当者に知らせるようにします。

自分の家族に該当者がいる場合には、1.を記入したうえで該当する項目を記入して提出します。扶養控除等(異動)申告書について詳しく知りたい方は、こちらの記事もご確認ください。

給与所得者の扶養控除等(異動)申告書の書き方

給与所得者の扶養控除等(異動)申告書の書き方は、次の通りです。

①基本情報

給与支払者と給与所得者本人の情報について記入してください。

「給与の支払者の名称(氏名)」「給与の支払者の所在地」は、給与所得者本人が記入しても問題ありません。また、「給与支払者の法人(個人)番号」「あなたの個人番号」は原則として記入しますが、給与支払者が従業員やその配偶者、扶養親族のマイナンバーに関する帳簿を管理していれば省略できます。

なお給与支払者が法人の場合は、法人番号を記載した状態で給与所得者に渡しても問題ありません。

②源泉控除対象配偶者

配偶者控除の対象となる配偶者について記載してください。

ただし、控除を受ける所得者の見積額が900万円を超える場合は、源泉控除対象配偶者には該当しませんので注意してください。

また、合計所得見積金額が48万円超133万円以下の場合は、配偶者特別控除の対象配偶者となるため、別途「給与所得者の配偶者控除等申告書」の提出が必要になります。

③控除対象扶養親族

控除対象扶養親族は、扶養親族のうち、16歳以上の年齢の人を記入してください。

控除対象となる扶養親族には下記の4種類があります。

- 一般の扶養控除対象扶養親族:16歳以上の人

- 特定扶養親族:上記1.のうち19歳以上23歳未満の人

- 老人扶養親族:70歳以上の人

- 同居老親等:上記3.のうち同居している人

④障害者、寡婦、ひとり親または勤労学生

障害者欄は、本人、同一生計配偶者、扶養親族に障害者がいる場合に記入してください。

寡婦欄は、本人の所得見積額が500万円以下(給与所得のみの場合は収入額が6,777,778円以下)で、かつ事実上婚姻関係と同様と認められる人がおらず、次のいずれかに該当する人が記入してください。

- 夫と離婚後に婚姻しておらず、扶養親族を有する人

- 夫と死別後に婚姻していない人、または夫が生死不明な人

ひとり親欄は、本人の所得見積額が500万円以下で、かつ事実上婚姻関係と同様と認められる人がおらず、次のすべてに該当する人が記入してください。

- 現在、婚姻していない人、または、配偶者の生死不明な人

- 本人と生計を一にする子(他の人の同一生計配偶者・扶養親族になっておらず、所得額が58万円以下の子に限る)を有する人

勤労学生欄は次のすべてに該当する人が記入する欄です。

⑤他の所得者が控除を受ける扶養親族等

納税者の同一生計内に複数の所得者がいる場合に、納税者の扶養親族等を他の所得者の扶養親族等としたり、その生計内の扶養親族等を分けて控除を受けたりする場合に記入してください。

⑥16歳未満の扶養親族

扶養親族のうち16歳未満の人について記載してください。

参考:A2-1 給与所得者の扶養控除等の(異動)申告|国税庁、「令和7年分 給与所得者の扶養控除等(異動)申告書」

給与所得者の扶養控除等(異動)申告書の提出方法

給与所得者の扶養控除等(異動)申告書に必要な項目を記入し、会社に提出してください。提出時期は、該当の年の最初の給与支払日の前日までです。中途入社の場合は、入社後最初の給与支払日の前日までに提出してください。

提出した同年中に変更があった場合には、その変更日後、最初の給与支払日の前日までに変更内容を記載した申告書を会社に提出しましょう。

扶養親族と扶養控除の違いについて確認しましょう

扶養親族であったとしても必ずしも扶養控除の対象ではないということに注意して、正しい年末調整申告ができるように、事前に自身の扶養関係についても確認しておきましょう。

よくある質問

年末調整における扶養控除とは?

扶養控除とは、納税者本人に扶養する親族がいる場合に受けられる所得控除のことです。 親族を養う納税者の経済的負担を軽減するための制度で、対象者一人につきあらかじめ決められた扶養控除を受けることができます。詳しくはこちらをご覧ください。

扶養控除の対象となる扶養親族とは?

扶養控除の対象となる扶養親族は、その年の12月31日時点において16歳以上である扶養親族になります。16歳未満の扶養親族は、現在、児童手当の対象になっているため、扶養控除の対象からは除外されています。詳しくはこちらをご覧ください。

※ 掲載している情報は記事更新時点のものです。

人事労務の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

【2025年】ダブルワークの年末調整はどうする?パートやアルバイトで年末調整の対象となる人

年末に会社員や公務員の方が必ず行う手続きといえば「年末調整」です。正社員が対象というイメージを持つ人もいるかもしれませんが、年末調整はパートやアルバイトの人々も対象となります。 こ…

詳しくみる源泉徴収票を紛失したら再発行が可能|手続き方法と代替書類の入手方法を解説

源泉徴収票は紛失してしまった場合でも再発行が可能です。 源泉徴収票は、収入を明確にする場面で必要となる書類ですが、即日発行が難しいケースが多いため、再発行は期日に余裕をもった依頼が…

詳しくみる給与所得者の扶養控除等(異動)申告書の個人番号とは?省略はできる?

給与所得者の扶養控除等(異動)申告書における個人番号(マイナンバー)の記載は、原則として義務付けられていますが、記載の有無や扱いについて不安を抱く方も少なくありません。特定の条件を…

詳しくみる年末調整の還付金の仕組みと給与明細の見方

年末調整は従業員にとって給料が一時的に増えることがあるため、楽しみにしている方もいるでしょう。年末調整とは、毎月の給与から源泉徴収された所得税と各種所得控除を調整し、本来、支払うべ…

詳しくみる外国人に年末調整は必要?必要書類や申告方法を解説

外国人を雇用し給与を支払っている場合、「居住者」「非永住者」「非居住者」の区分により年末調整の対象かどうかが決まります。対象者に扶養家族がいれば控除を受けられますが、国外扶養親族で…

詳しくみる11月に退職したら年末調整はどうする?

11月に退職した場合、通常年末調整の対象にはなりません。源泉徴収票をもとに、翌年に自分で確定申告を行います。ただし年内に転職する場合は、転職先で年末調整を行います。ここでは、11月…

詳しくみる