- 更新日 : 2025年12月24日

【2025年】年末調整に必要な保険料控除申告書の書き方まとめ

「年末調整の書類を書くぞ!」と意気込んだものの、「……これで合ってる?」「引越したけど、どっちの住所を書けばいいの?」と、不安な気持ちで記入している人が多いのではないでしょうか。

ここでは、毎年のことながらよく分からずに記入している人も、初めて年末調整を受ける人も、年末調整の書類を自信を持って書けるように、保険料控除申告書の書き方を項目ごとに解説していきます。ひとつひとつ、焦らず、ゆっくり確認してみてくださいね。

目次

保険料控除申告書を書く前の準備は?

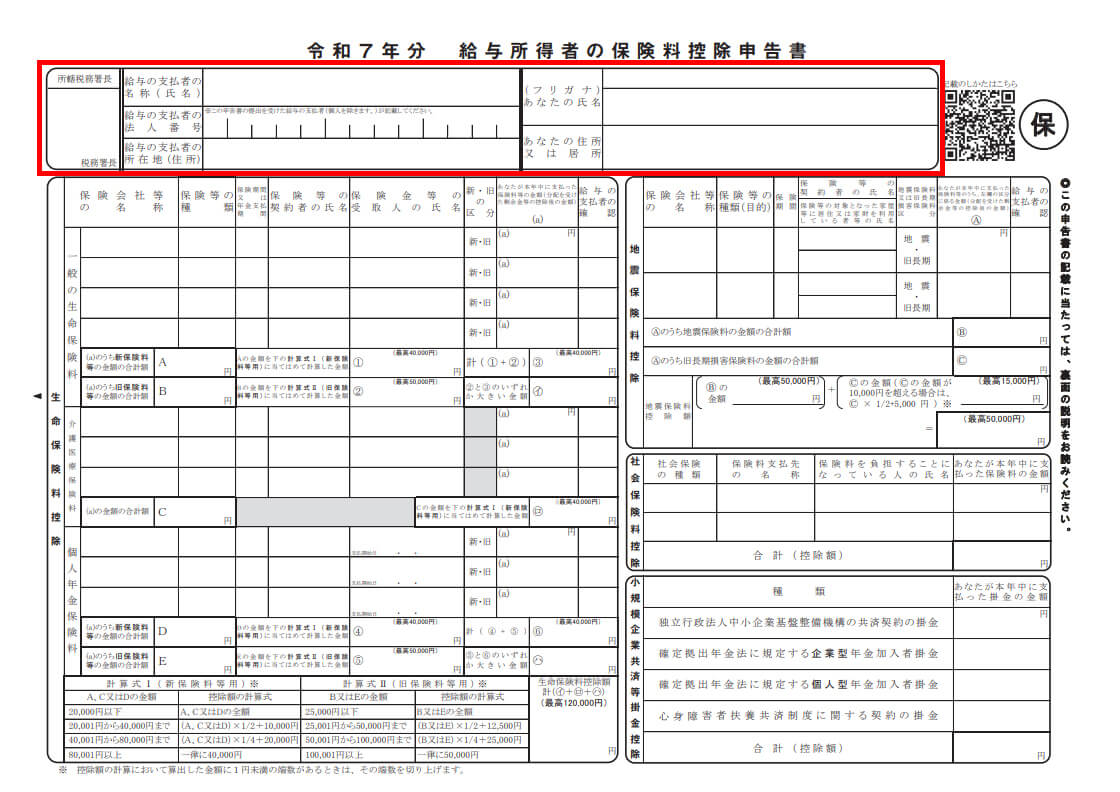

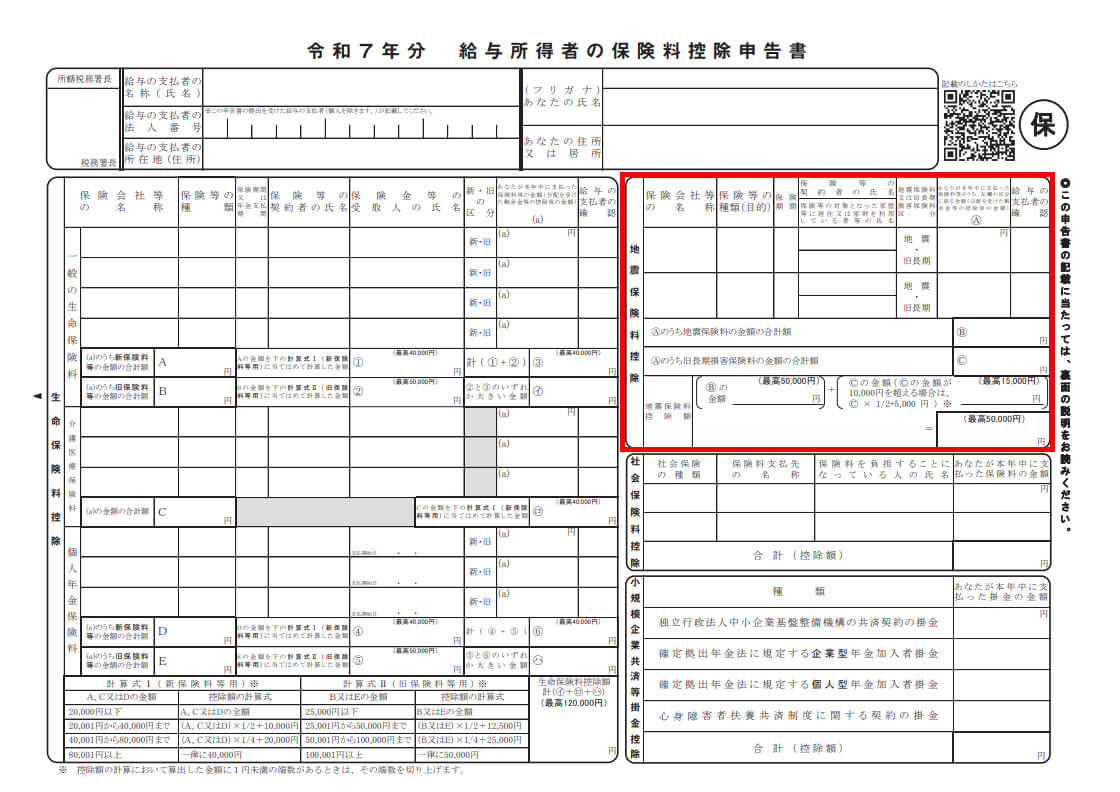

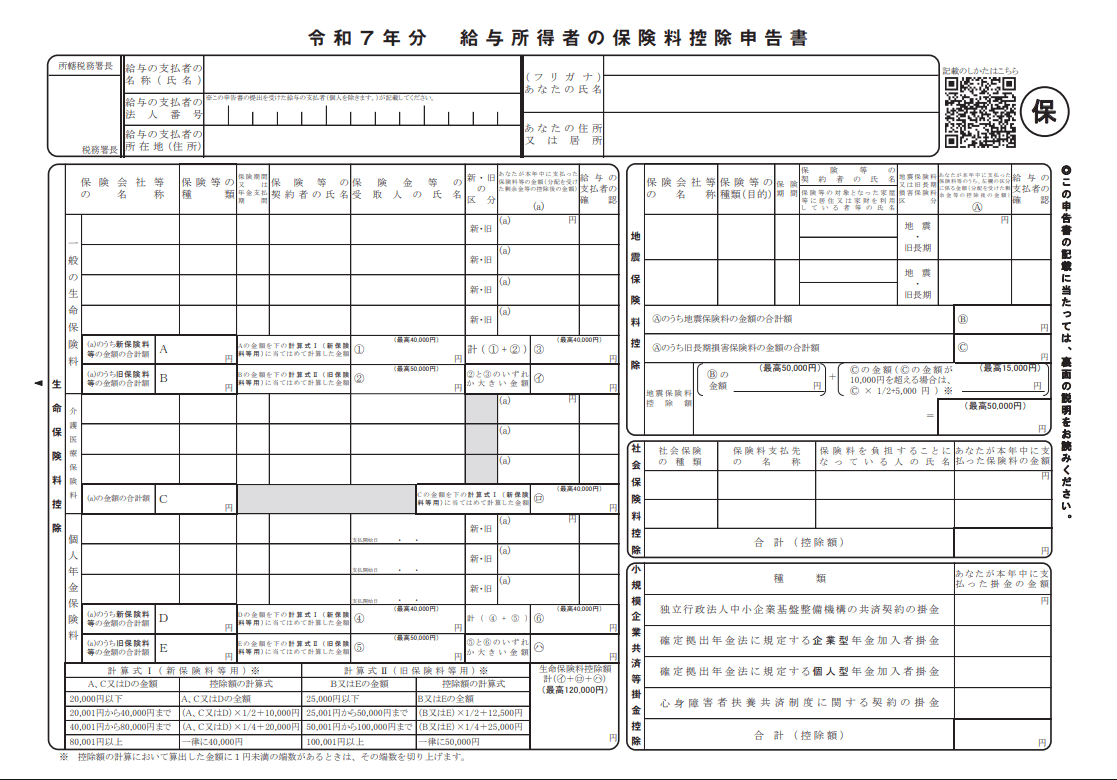

引用:A2-3 給与所得者の保険料控除の申告|国税庁、「令和7年分給与所得者の保険料控除申告書」

まずは会社から配布された緑色の「給与所得者の保険料控除申告書」が必要となります。税制改正は毎年行われるため、様式が変更されている可能性があります。必ず最新の書類であることを確認しましょう。

また、その他にも控除申告するのに必要な書類があります。たとえば、生命保険料の払込証明書や、配偶者の収入を確認する書類(給与明細書や源泉徴収票)などです。

この記事をお読みの方におすすめのガイド4選

続いてこちらのセクションでは、この記事をお読みの方によく活用いただいている人気の資料・ガイドを簡単に紹介します。すべて無料ですので、ぜひお気軽にご活用ください。

※記事の内容は、この後のセクションでも続きますのでぜひ併せてご覧ください。

送付状テンプレ集 36選パック-時候の挨拶×12か月分(上旬・中旬・下旬)

こちらは「送付状テンプレ集 36選パック」です。 12か月分の上旬・中旬・下旬、それぞれの時期に対応した時候の挨拶が含まれています。

季節や時期に応じた送付状を作成する際の参考資料として、ぜひご活用ください。

電子契約にも使える!誓約書ひな形まとめ

誓約書のテンプレートをまとめた、無料で使えるひな形パックです。資料内から任意のひな形をダウンロードいただけます。

実際の用途に合わせてカスタマイズしていただきながら、ご利用くださいませ。

人事・労務の年間業務カレンダー

毎年大人気!人事労務の年間業務を月別にまとめ、提出や納付が必要な手続きを一覧化しました。

法改正やシーズン業務の対応ポイントについて解説するコラムも掲載していますので、毎月の業務にお役立てください。

人事・労務担当者向け Excel関数集 56選まとめブック

人事・労務担当者が知っておきたい便利なExcel関数を56選ギュッとまとめました。

40P以上のお得な1冊で、Excel関数の公式はもちろん、人事・労務担当者向けに使い方の例やサンプルファイルも掲載。Google スプレッドシートならではの関数もご紹介しています。お手元における保存版としてや、従業員への印刷・配布用、学習用としてもご活用いただけます。

保険料控除申告書の書き方

申告書には、正確な情報の記載が必要となります。ミスがあれば、控除が受けられない可能性もあるため、しっかりと確認しながら記入しましょう。

氏名や住所に関する項目の書き方

出典:A2-3 給与所得者の保険料控除の申告|国税庁、「令和7年分給与所得者の保険料控除申告書」を加工して作成

まずは税務署、給与支払者の名称(氏名)、給与支払者の所在地(住所)は、原則として会社が記入する箇所なので、あらかじめ印字されていることが一般的です。もしも印字がなければ、書類提出先の総務や人事などに問い合わせてみましょう。場合によっては、本社の住所ではなく事業所での住所を記入することもあるので、確認が必要です。

「給与支払者」という聞きなれない単語にいきなりつまずいてしまう人もいるかもしれませんが、給与支払者とは会社のことです。「所得税法」で給与を支払う法人や個人のことを給与支払者と定義しているため、保険料控除申告書ではやや難しい書き方になっています。

保険料控除申告書の氏名・フリガナ欄には、給与をもらっているあなた自身の名前を明記します。夫の扶養に入っているからといって、世帯主の氏名を記入しないようにしましょう。

住所は、提出日時点での住民票の住所を記入します。年末調整の書類の提出期限は11月中旬~12月上旬辺りが一般的ですが、12月や1月に引越しが決まっていたとしても、住民票の住所が変更されていなければ引越し前の住所を記入してください。

その後、引越しを終えたら速やかに転居届や住民票を関連部署に提出します。転居日が分かっているのであれば、あらかじめ提出先の部署に知らせておきましょう。

ちなみに、人事異動による転勤などで会社が借り上げるような場合、会社のほうで転居日や転居先を把握していますから、保険料控除申告書に現住所を記入すれば問題ありません。

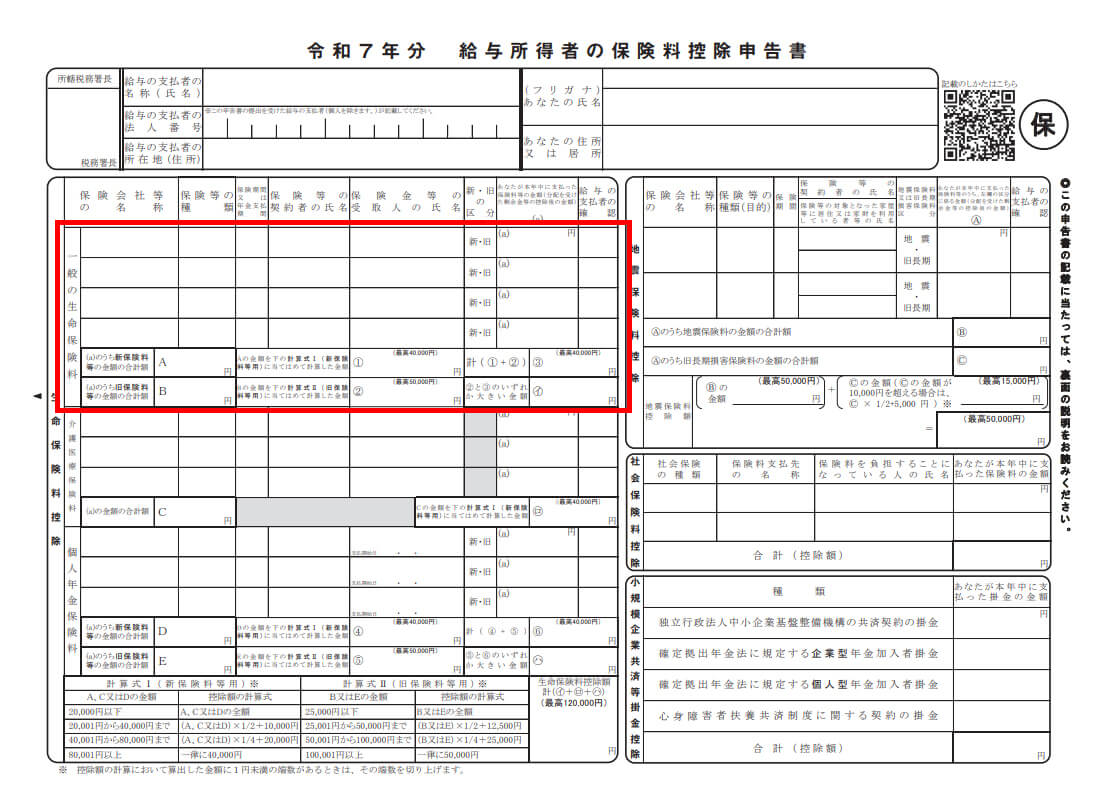

一般の生命保険料控除に関する部分の書き方

出典:A2-3 給与所得者の保険料控除の申告|国税庁、「令和7年分給与所得者の保険料控除申告書」を加工して作成

あなたが本年度中に支払った生命保険料に関するデータを保険料控除申告書の「生命保険料控除に関する部分」へ記入します。加入している保険会社から送付される生命保険料控除払込証明書をもとに記入していけば、間違いありません。

もし送付されていなかったり紛失してしまったりした場合は、保険会社に連絡して再発行の手続きをとりましょう。提出期限までに書類が間に合わなかったとしても、1月末日までに提出できれば問題ないため、焦る必要はありません。

また、勤務先の団体特約などで支払った保険料などは勤務先が管理していますので、証明書の添付や提出は不要となる場合があります。その場合は勤務先の指示に従いましょう。

支払った保険料の金額によっては、実際に支払った金額をそのまま保険料控除申告書へ記入するのではなく、計算式に当てはめて計算する必要があります。とはいえ、2分の1にしたり、単純な足し算をしたりするだけですから、計算が苦手な人でも問題ありません。

ただ、計算結果が上限金額を超えた場合の書き方には注意が必要です。純粋な計算結果を保険料控除申告書へ記入したい気持ちも分かります。しかし、上限が定められており、超過した額を記入すれば、修正や再提出が必要となってしまいます。「最高○○円」と書かれていたら、記載されている上限金額を記入しておきましょう。

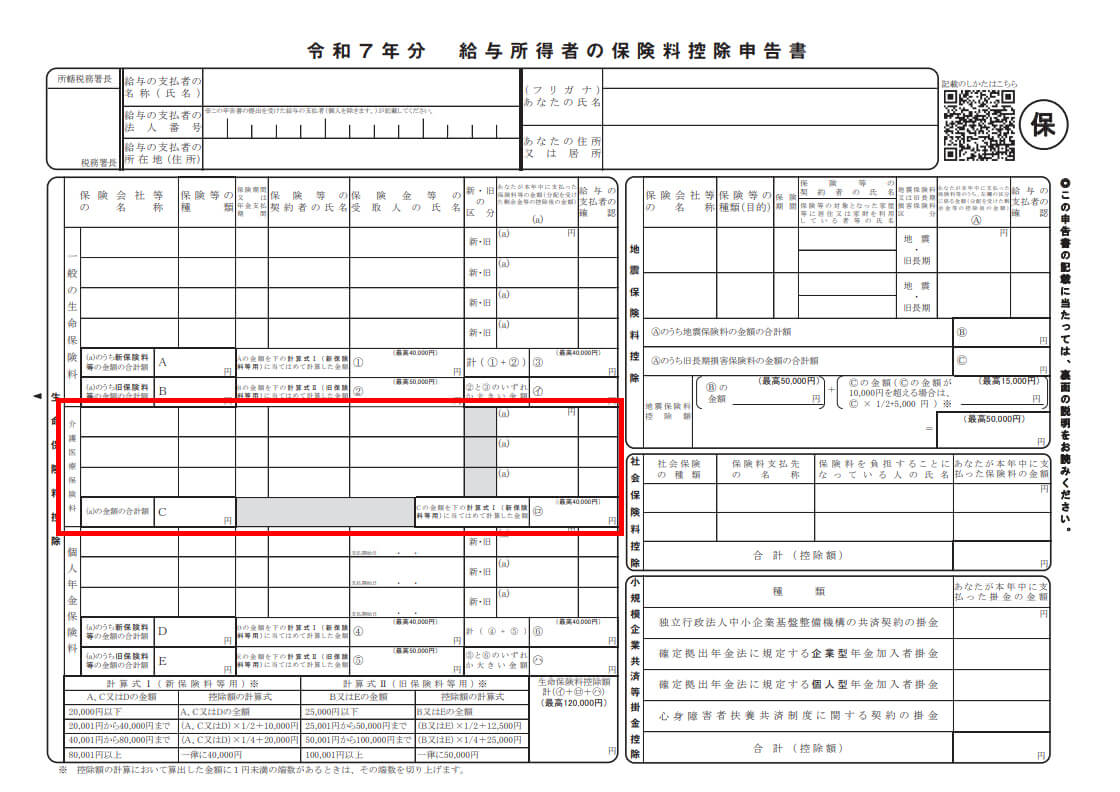

介護医療保険料に関する部分の書き方

出典:A2-3 給与所得者の保険料控除の申告|国税庁、「令和7年分給与所得者の保険料控除申告書」を加工して作成

あなたが本年度中に支払った介護医療保険料に関するデータを保険料控除申告書の「保険料控除申告書の介護医療保険料に関する部分」へ記入します。「まだ40歳未満だから介護保険なんて加入していない」という人でも、生命保険料の入院や通院に関する部分が介護医療保険料として扱われていることがあるため、確認が必要です。

介護医療保険料の金額を生命保険料と一緒にせずに、払込証明書をよく確認しながら、それぞれ正しく記入しましょう。

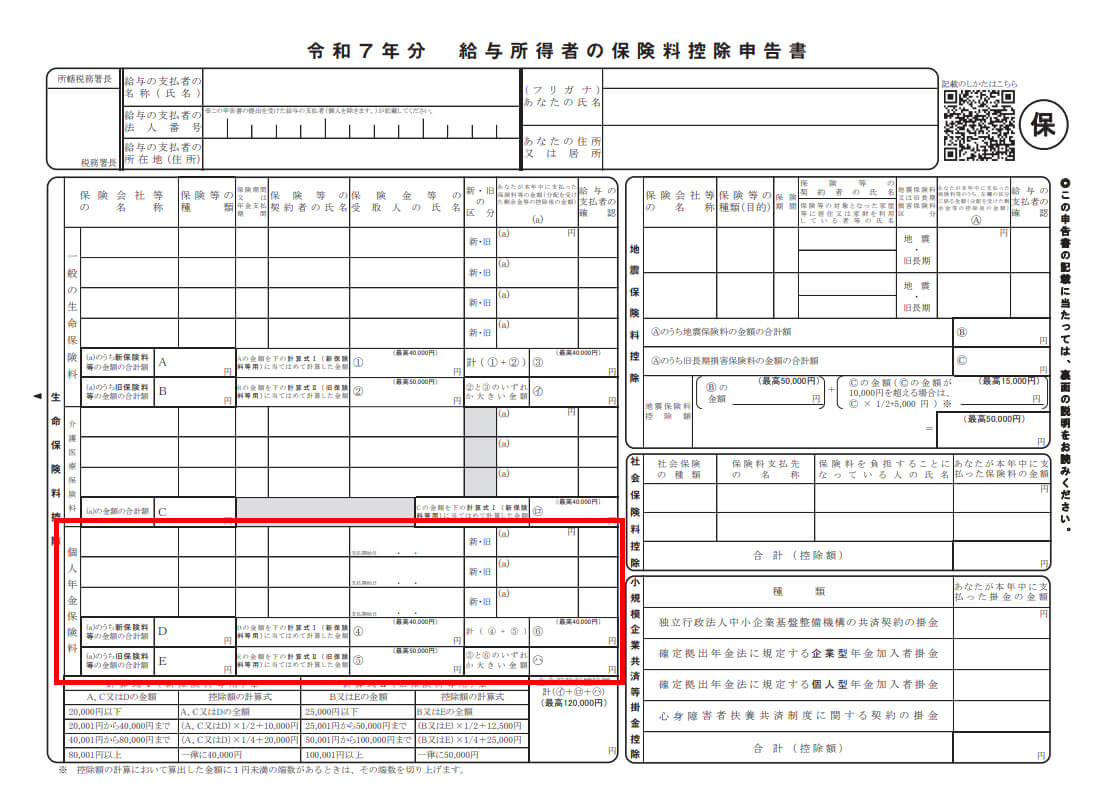

個人年金保険料に関する部分の書き方

出典:A2-3 給与所得者の保険料控除の申告|国税庁、「令和7年分給与所得者の保険料控除申告書」を加工して作成

あなたが本年度中に支払った年金保険料に関する情報を保険料控除申告書の「個人年金保険料に関する部分」へ記入します。注意すべき点としては、生命保険料や介護医療保険料など別の区分に含めて計算していないか、個人年金保険料の控除対象であるかどうか、などが挙げられます。

地震保険料に関する部分の書き方

出典:A2-3 給与所得者の保険料控除の申告|国税庁、「令和7年分給与所得者の保険料控除申告書」を加工して作成

あなたが本年度中に支払った地震保険料に関する情報を保険料控除申告書の「地震保険料に関する部分」へ記入します。あなたが実際に居住していなくても、生計を一にする親族の住居の地震保険料をあなた自身が支払っているのであれば控除対象となります。

たとえば、単身赴任をしている夫が、妻と子どもたちが住むマイホームのために地震保険料を支払っているケースなどが挙げられます。また、離れて暮らす両親の実家の地震保険料を支払っている場合、仕送りをしている同一生計の事実があれば、それも地震保険料控除として年末調整することが可能です。

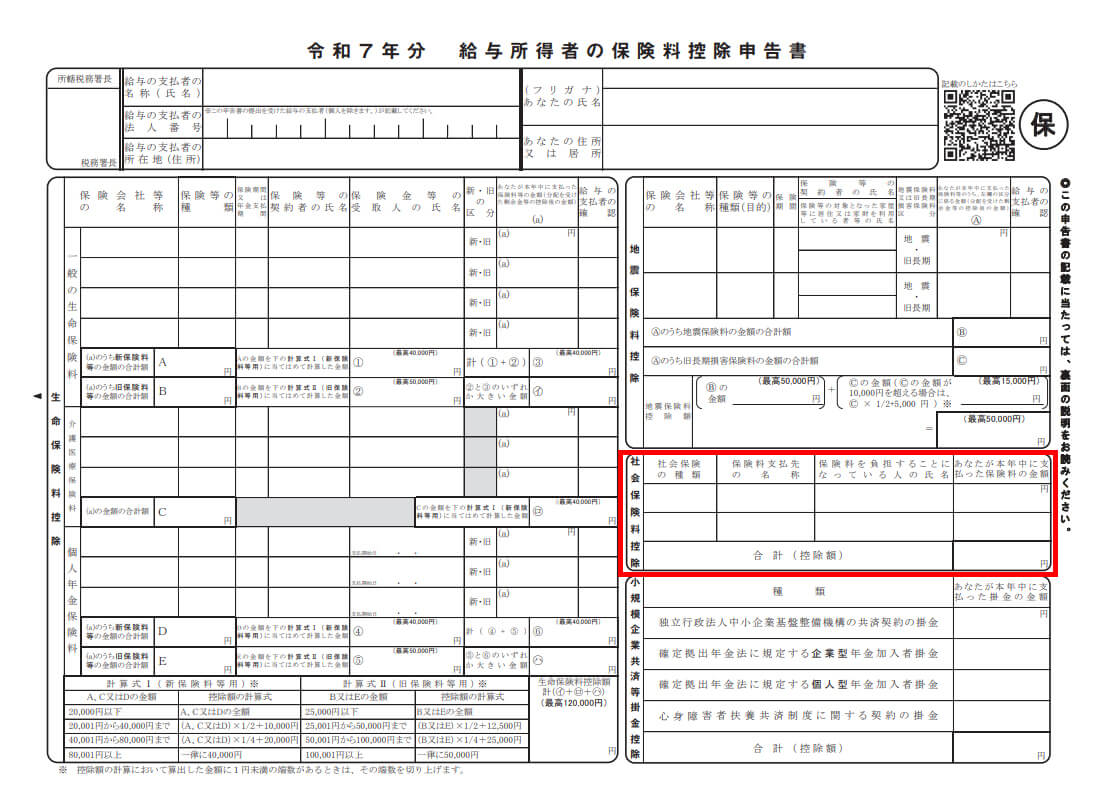

社会保険料控除に関する部分の書き方

出典:A2-3 給与所得者の保険料控除の申告|国税庁、「令和7年分給与所得者の保険料控除申告書」を加工して作成

あなたが本年度中に支払った社会保険料に関する情報を保険料控除申告書の「社会保険料控除に関する部分」へ記入します。原則として健康保険料や厚生年金保険料、雇用保険料などは毎月の給与から控除されているため、記入する必要はありません。それ以外に自主的に支払っている社会保険料がある場合のみ、記入しましょう。

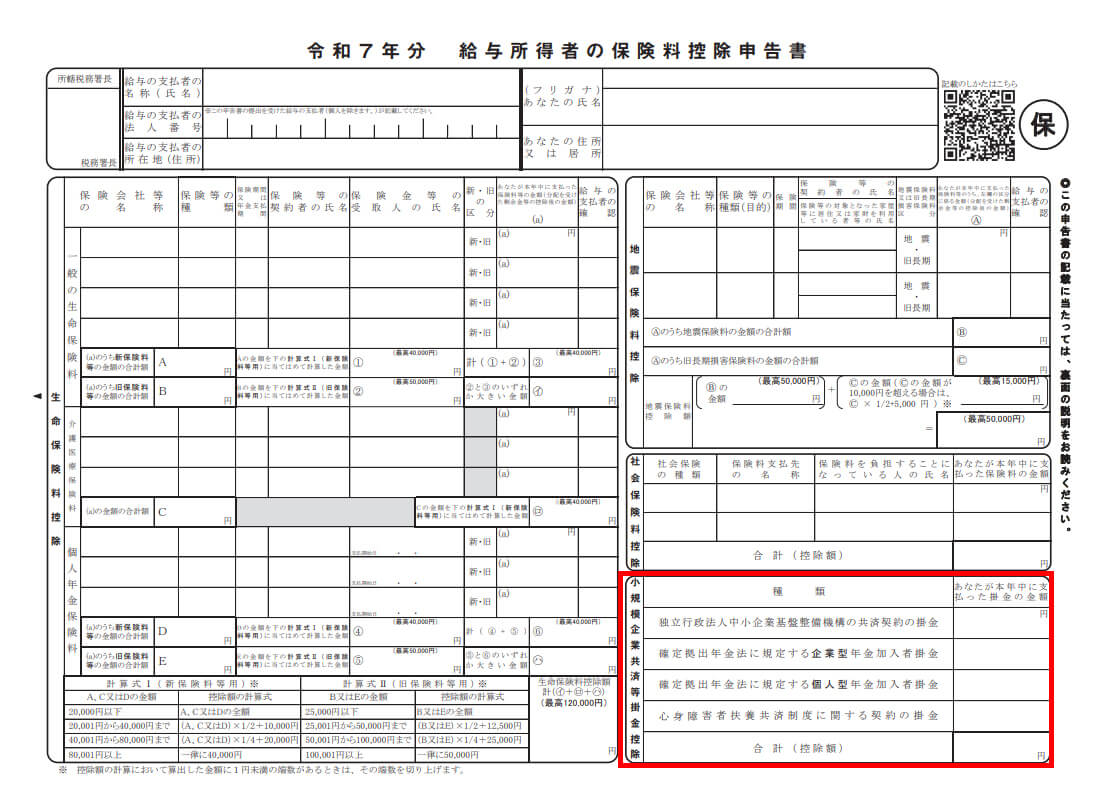

小規模企業等共済金掛金に関する部分の書き方

出典:A2-3 給与所得者の保険料控除の申告|国税庁、「令和7年分給与所得者の保険料控除申告書」を加工して作成

あなたが本年度中に支払った「独立行政法人中小企業基盤整備機構の共済契約の掛金」「確定拠出型年金法に規定する企業型年金加入者掛金」「確定拠出年金法に規定する個人型年金加入者掛金」「心身障害者扶養共済制度に関する契約の掛金」に関する情報を保険料控除申告書の「小規模企業等共済金掛金に関する部分」へ記入しましょう。

給与から差し引かれているものは、記入しなくても自動で控除されます。

小規模企業共済等掛金に関して控除を受けたい場合は、金額に関わらず証明書類が必要となります。添付を忘れてしまった場合、控除が受けられないこともあるため注意しましょう。

保険料控除申告書の項目は多いですが焦らず丁寧に記入しましょう

記入する項目の多さに圧倒されてしまった人でも、ひとつひとつの項目をゆっくり見て書き方を確認していけば、「意外と大丈夫かも」と思えるのではないでしょうか。

それでもくじけそうになってしまったら、「ここまで記入したら、気分転換する」と区切るなどして、焦らずに進めましょう。1度で終わらせようとせずに、提出日まで少しずつ仕上げれば、ハードルも低くなります。ぜひお試しください。

※ 掲載している情報は記事更新時点のものです。

人事労務の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

給与支払報告書は支払額が0円の場合も提出義務あり!書き方や提出不要なケースも解説

「育休に入った従業員がいるけれど、給与支払報告書は提出するのだろう」 「年の途中で退職し、支払給与額が少額の従業員の場合はどうすればいいのだろう」 給与の支払額が0円、あるいは少額…

詳しくみる【2025年・令和7年】パート・アルバイトの扶養控除等申告書の書き方や注意点【テンプレート付き】

パートタイマーやアルバイトの方が、年末調整の時期に提出する「給与所得者の扶養控除等(異動)申告書」は、毎年のことながら少し戸惑う書類かもしれません。この申告書は、毎月の給与から天引…

詳しくみる退職者も給与支払報告書は必要?不要な場合や書き方の注意点を解説

退職者の給与支払報告書は、原則として作成・提出が必要です。本記事では、給与支払報告書と源泉徴収票の違いや給与支払報告書の提出が不要なケース、書き方の注意点、よくある質問などを解説し…

詳しくみる年末調整の見積額はざっくり出すには?正しい計算や判断基準を徹底解説

年末調整の書類には、その年の所得が確定していない段階で「本年中の合計所得金額の見積額」や「給与収入見込み額」を記入する必要があります。この見積額をざっくりとした計算で申告して本当に…

詳しくみる年末調整と副業の関係

今はネットで気軽に副業ができる時代です。副業という感覚ではなく、趣味の延長でネットオークションに出品し、稼いでいる方もおられるでしょう。 「ほんのこづかい稼ぎ」のつもりで楽しくやっ…

詳しくみる年末調整における法定調書とは?内容と書き方を解説!

年末調整が終わったら、源泉徴収票や支払調書などの法定調書を作成し、提出期限までに税務署へ提出します。法定調書提出時には「給与所得の源泉徴収票等の法定調書合計表」の添付も必要です。 …

詳しくみる

.png)