- 更新日 : 2025年9月30日

年末調整と副業の関係

今はネットで気軽に副業ができる時代です。副業という感覚ではなく、趣味の延長でネットオークションに出品し、稼いでいる方もおられるでしょう。

「ほんのこづかい稼ぎ」のつもりで楽しくやっていたとしても、いざ確定申告の時期になると、「確定申告は必要なのか」「どうやればいいのか」という疑問が・・・。

さらには、会社員の人なら「会社にバレたらまずい」という場合もあるかもしれません。

いざというときのために、身につけておきたい正しい知識を紹介します。

目次

副業も年間20万円を超えると確定申告が必要

本来納税は個人で申告するのもですが、会社員は会社が代わって申告、納税をしてくれています。これを「年末調整」と呼んでいます。

しかし、会社員であっても、副業の所得が20万円を超えた場合は確定申告が必要になります。

また、複数の職場から給与を得ている場合も、確定申告が必要になります。

というのも年末調整はひとつの企業でしか行うことができません。

ですから、主収入となっている就業先で年末調整を行い、その他の支払い先からは源泉徴収票を受け取って確定申告を行います。

※参考「年末調整」(マネーフォワード クラウド会計用語集より)

この記事をお読みの方におすすめのガイド4選

続いてこちらのセクションでは、この記事をお読みの方によく活用いただいている人気の資料・ガイドを簡単に紹介します。すべて無料ですので、ぜひお気軽にご活用ください。

※記事の内容は、この後のセクションでも続きますのでぜひ併せてご覧ください。

年末調整で従業員がやりがちな8つの間違い

年末調整で従業員の方々がやりがちな8つのミスをとりあげ、正しい対応方法についてまとめました。

年末調整業務をスムーズに完了させるための、従業員向けの配布資料としてもご活用いただけます。

扶養控除等申告書 取り扱いガイド

扶養控除等申告書は、毎月の源泉徴収事務や年末調整の計算をするうえで必要不可欠な書類です。

扶養控除等申告書の基礎知識や具体的な記入方法、よくあるトラブルと対処方法などをわかりやすくまとめたおすすめのガイドです。

年末調整業務を効率化するための5つのポイント

「毎年年末調整のシーズンは残業が多くなりがち…」、そんな人事労務担当者の方に向けて年末調整業務をスムーズに行うためのポイントをまとめました。

スケジュールや従業員向け資料を作成する際の参考にしてください。

年末調整のWeb化、業務効率化だけじゃない3つのメリット

年末調整のWeb化=業務効率化のイメージが強いかもしれませんが、実際には労務担当者にしかわからない「もやもや」を解消できるメリットがあります。

この資料ではWeb化により業務がどう変わり、何がラクになるのかを解説します。

年末調整と確定申告はどちらが先?

通常、企業での年末調整が先に行われます。

たいてい、12月初旬には会社に申告書を提出し、それに基づいて作成された源泉徴収票を受け取ります。源泉徴収票とは、給与額・年金・健康保険料・所得税額など記載されている用紙のことで、翌年に行う確定申告には年末調整後に発行される源泉徴収票が必要です。

年末調整後の確定申告

給与からの源泉徴収が済んだ会社員は、副業の確定申告を行う際、会社から受け取った源泉徴収票を提出しなければなりません。税額は合算して再計算されます。副収入に経費がある場合は、それを申告することもできます。

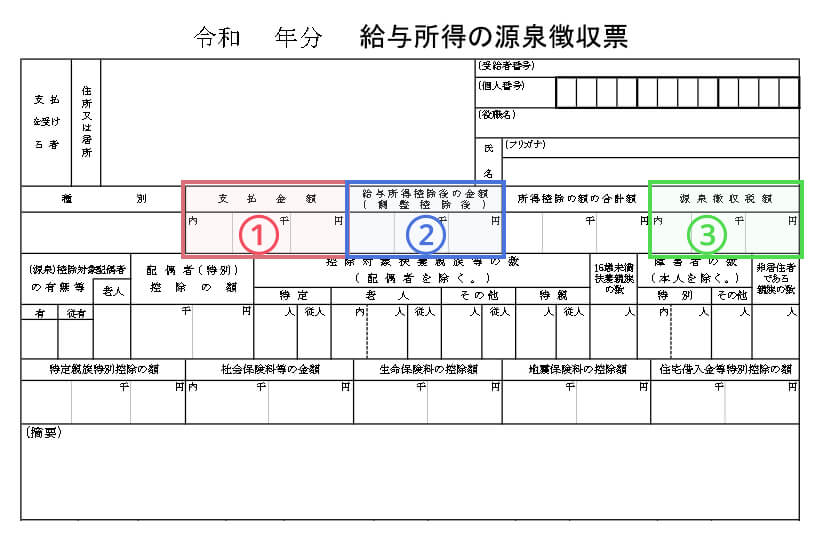

源泉徴収票の数字を申告書に記載しよう

副業に関しては雑所得欄に金額を記入し、給与に関しては会社からの支払い額も申告します。

申告書の空欄を埋めるだけではあるのですが、耳慣れない言葉が多いので解説しましょう。

支払金額とは、会社が社員に支払った額です。手取り前の金額と考えて下さい。『収入金額』はこちらの金額になります。

2.(青枠内)給与所得控除後の金額とは

給与の全てが課税されるわけではありません、一定額は「税金をかけません」と決められており、それを差し引いた額がここに記されています。この金額が『所得』です。

3.(緑枠内)源泉徴収税額とは

税金として実際に支払われる額です。そのまま『源泉徴収額』となります。

確定申告で副業がばれる?

会社が代行してくれる年末調整程ではありませんが、確定申告も必要な書類さえあれば難しい事ではありません。

ただし、確定申告をすることによって、会社に副業がばれてしまう可能性があります。確定申告を行うと、副業と合算された所得で住民税額が決まり、その住民税は会社に通知されてしまうのです。

副業がばれない確定申告

副業を隠しておくためには、確定申告の際、会社に通知が行かないような方法をとります。

通常、住民税は毎月、給与から『特別徴収』として天引きされます。

そこで、確定申告時に『特別徴収』の代わりに、自身で納付を行う『普通徴収』を選択します。

では、特別徴収を普通徴収に変更するにはどうしたらよいのでしょうか?

確定申告書第二表の「住民税・事業税に関する事項」欄には納税方法を選択する欄があります。そこで「自分で納付」を選択すると、住民税の納付書が自宅宛に送られることとなります。副業を申告するのは国民の義務です。

ただし、副業がばれて会社で指摘されたなんてことのないように注意してください。

確定申告とはなんだろう?

会社員の場合、年末調整が自動的に行われるため、積極的納税意志の低い方も多いのですが、本来所得は自己申告が基本になります。

所得の一部を納税するのは国民の義務ですし、申告を行えば、住宅ローン控除や医療費控除など、減税となる申告費用を活用できます。

きちんと手続きさえすれば、会社に副業が知られてしまう心配も無用です。会社にばれるのを恐れたり、面倒がったりして、意図的に申告を怠ると、無申告加算税が課されることもあります。

副業の所得が20万円を超えたらきちんと確定申告をし、胸を張って利益を受け取りましょう。

※ 掲載している情報は記事更新時点のものです。

人事労務の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

年末調整での年税額の計算方法!算出所得税額の速算表の見方も

年末調整では、最終的に計算した所得税の金額と月々の給与から源泉徴収された税額を精算します。年税額とはその年の給与に対して算出した所得税額のことです。年末調整で年税額を計算する際には…

詳しくみる年末調整の対象とならない人とは?

通常、給与所得者は年末調整において年間の所得税を精算することで納税関係が終了しますが、例外的に年末調整の対象とならない従業員がいるケースがあります。 年末調整の対象となるケースと対…

詳しくみる育休中の年末調整は必要?収入なしの扱いや扶養・書類の書き方を解説

育児休業(育休)を取得中の社員は、給与収入がないケースが多く、「年末調整は必要なのだろうか?」と疑問に思う方もいるのではないでしょうか。 結論から言うと、育休中でも年末調整が必要と…

詳しくみる役員報酬の給与支払報告書は提出不要?総括表・個人別明細書の書き方や提出方法を解説

役員報酬の給与支払報告書について、「そもそも提出は必要なのか」「報酬が0円の場合はどうすればいいのか」といったお悩みはありませんか。一人社長の会社や、複数の会社から報酬を得ている場…

詳しくみる年末調整はいつまで?1月でも大丈夫?時期と期限を確認

年末調整は、本年最後に給与の支払をする時に行うことになっていますが、状況によっては年末以外の時期に行われることがあります。それぞれの状況において、いつまでが期限かしっかり理解してお…

詳しくみる寄付金控除は年末調整の対象? ふるさと納税についても解説

NPO法人への寄付など、寄付金を支払った場合は寄付金控除が受けられます。しかし年末調整の対象ではないため、別途確定申告が必要です。年末調整だけで確定申告をする必要のない方がふるさと…

詳しくみる