- 更新日 : 2026年1月28日

社会保険料とは?種類や計算方法、注意点など徹底解説!

社会保険制度とは、病気やケガ、死亡、出産、老齢、失業、介護といった生活のリスクに備え、企業や被保険者が保険料を分担して支払うことで公的な給付を受けることができる仕組みのことです。

本記事では、社会保険料を決定する重要な基準である「標準報酬月額」の仕組みや、会社員と個人事業主で異なる加入制度の違い、5つの保険料の種類と負担割合について網羅的に解説します。

さらに、給与明細の正しい見方や計算時の注意点に加え、法改正によって年々対象が広がっているパート・アルバイトへの社会保険の適用拡大(いわゆる年収の壁問題)についても、詳しく紹介します。

目次

社会保険料とは?

社会保険料とは、病気・ケガ・失業・老後などの生活リスクに備え、公的な給付を受けるために支払う保険料の総称です。

日本は「国民皆保険」であるため、すべての国民や企業には、何らかの公的保険への加入が法律で義務付けられています。

社会保険料は働き方によって加入する制度が大きく異なります。まずはその仕組みと区分を理解しましょう。

社会保障制度としての役割と仕組み

国が運営する強制加入の制度であり、相互扶助(助け合い)で成り立っています。

社会保険は、国民の生活を支える社会保障制度の中核です。 加入者から集めた保険料を財源として、医療費の自己負担軽減や年金の支給、失業時の給付などを行い、生活の安定を図ります。

個人のリスクに応じて保険料が決まる民間の保険とは異なり、「収入に応じて保険料が決まる」ことや、「原則として脱退できない(強制加入)」点が大きな特徴です。

会社員と個人事業主の加入制度の違い

会社員は会社と折半して支払いますが、個人事業主は全額自己負担です。

一般的にビジネスシーンで「社会保険」というと会社員の制度(狭義)を指すことが多いですが、広い意味では個人事業主が加入する制度も含まれます。 両者のもっとも大きな違いは、会社員には手厚い保障と会社による保険料負担がある点です。

| 区分 | 会社員・役員(狭義の社会保険) | 個人事業主・フリーランス |

|---|---|---|

| 医療保険 | 健康保険(会社と折半) | 国民健康保険(全額自己負担) |

| 年金保険 | 厚生年金保険(会社と折半) | 国民年金(全額自己負担) |

| 介護保険 | 40歳以上は徴収(会社と折半) | 40歳以上は徴収(全額自己負担) |

| 労働保険 | 雇用保険・労災保険あり | 原則なし(※特別加入制度あり) |

| 扶養 | 配偶者・家族を扶養に入れられる | 扶養概念がない(家族も加入が必要) |

この記事をお読みの方におすすめのガイド4選

続いてこちらのセクションでは、この記事をお読みの方によく活用いただいている人気の資料・ガイドを簡単に紹介します。すべて無料ですので、ぜひお気軽にご活用ください。

※記事の内容は、この後のセクションでも続きますのでぜひ併せてご覧ください。

給与計算の「確認作業」を効率化する5つのポイント

給与計算の確認作業をゼロにすることはできませんが、いくつかの工夫により効率化は可能です。

この資料では、給与計算の確認でよくあるお悩みと効率化のポイント、マネーフォワード クラウド給与を導入した場合の活用例をまとめました。

給与規程(ワード)

こちらは、給与規程のひな形(テンプレート)です。 ファイルはWord形式ですので、貴社の実情に合わせて編集いただけます。

規程の新規作成や見直しの際のたたき台として、ぜひご活用ください。

給与計算 端数処理ガイドブック

給与計算において端数処理へのルール理解が曖昧だと、計算結果のミスに気づけないことがあります。

本資料では、端数処理の基本ルールをわかりやすくまとめ、実務で参照できるよう具体的な計算例も掲載しています。

給与計算がよくわかるガイド

人事労務を初めて担当される方にも、給与計算や労務管理についてわかりやすく紹介している、必携のガイドです。

複雑なバックオフィス業務に悩まれている方に、ぜひご覧いただきたい入門編の資料となっています。

社会保険料の種類と負担割合は?

社会保険料は、目的によって主に5つの種類に分かれます。それぞれ「何のために払うのか」と「会社と個人のどちらが負担するのか」が異なります。

5つの種類と労使折半の仕組み

目的によって5つに分かれ、会社と従業員の負担割合も異なります。会社員が加入する社会保険の全体像は以下の通りです。

| 種類 | 目的 | 保険料の負担 |

|---|---|---|

| 1. 健康保険料 | 病気・ケガ・出産・死亡への備え | 労使折半(会社と本人で半分ずつ) |

| 2. 厚生年金保険料 | 老後・障害・死亡への備え | 労使折半(会社と本人で半分ずつ) |

| 3. 介護保険料 | 介護が必要になった際の支援 | 労使折半(会社と本人で半分ずつ) |

| 4. 雇用保険料 | 失業・育児休業・教育訓練時の給付 | 事業主と労働者で負担(事業主が多め) |

| 5. 労災保険料 | 業務中・通勤中の事故への補償 | 全額事業主負担(本人の負担なし) |

業種によって異なる雇用保険料率

一般の事業よりも、建設業や農林水産業などは保険料率が高く設定されています。健康保険や厚生年金は業種に関係なく一律(または都道府県別)ですが、雇用保険は失業リスクなどが業種により異なるため、料率が3つの区分に分かれています。

【令和7年度(2025年度)の雇用保険料率(従業員負担分)】

| 業種の種類 | 従業員の負担率 | 会社側の負担率 |

|---|---|---|

| 一般の事業(IT、製造、サービス等) | 5.5/1,000(0.55%) | 9/1,000 |

| 農林水産・清酒製造の事業 | 6.5/1,000(0.65%) | 10/1,000 |

| 建設の事業 | 6.5/1,000(0.65%) | 11/1,000 |

※会社側の負担率には、失業等給付分に加え「二事業分(全額会社負担)」が含まれているため、従業員より負担が重くなっています。

※雇用保険料率は年度(4月1日〜翌3月31日)ごとに見直されるため、毎年4月に改定がないか確認が必要です。

社会保険の加入条件と対象者は?

誰が社会保険に入る必要があるのかは、制度ごとに年齢や働き方(労働時間)の基準が設けられています。

大きく「狭義の社会保険(健康・年金・介護)」と「労働保険(雇用・労災)」でルールが異なります。

健康保険・厚生年金・介護保険の加入条件

常時雇用される従業員に加え、法人の代表者や役員も加入義務があります。この3つはセットで扱われることが多く、原則として「適用事業所に常時使用される従業員」と「法人の役員」が対象です。ただし、年齢によって加入可否が分かれます。

- 健康保険:75歳未満の方(75歳以上は後期高齢者医療制度へ移行)。

- 厚生年金保険:70歳未満の方。

- 介護保険:40歳以上65歳未満の方(健康保険料と一緒に徴収されます)。

パート・アルバイト等の加入条件(適用拡大)については、後述の「法改正」の章で詳しく解説します。

労働保険(雇用保険・労災保険)の加入条件

原則として「労働者」のみが対象で、法人の役員は対象外です。労働保険は、労働者の保護を目的としているため、経営側である役員は原則として加入できません。

- 雇用保険

- 週の所定労働時間が20時間以上あり、かつ31日以上継続して雇用される見込みがある労働者が対象です。

- 役員は対象外です(兼務役員などで労働者性が強い場合を除く)。

- 労災保険

- アルバイト・パートを含むすべての労働者が対象です。

- 本人の加入手続きは不要で、雇用した時点で自動的に補償対象となります。

- 役員は対象外です(※中小事業主などの特別加入制度あり)。

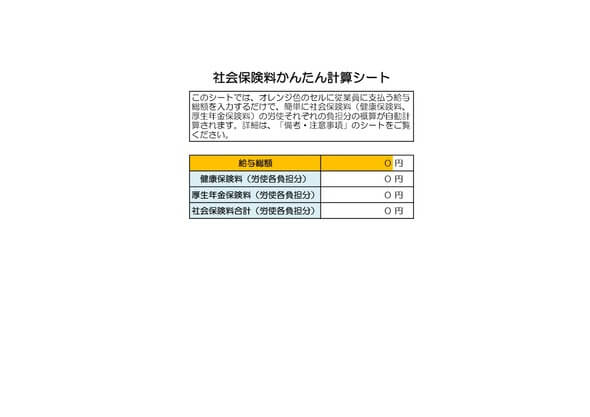

社会保険料の計算方法と給与明細の見方は?

社会保険料の金額は、毎月の給与額に直接料率をかけて計算しているわけではありません。「標準報酬月額」という独自の等級制度を使って決定されています。

ここでは、まずは給与明細のどこを見ればよいかを確認し、具体的な計算の仕組みと対象となる手当について理解しましょう。

給与明細の控除欄を確認する

社会保険料は、給与明細の「控除」欄に記載されています。実際に毎月いくら天引きされているかは、ここを見ることで確認できます。

- 健康保険料:会社と従業員で折半して支払っています。

- 厚生年金保険料:老後の年金積立です。控除額の中で最も高額になる傾向があります。

- 雇用保険料:失業時などの備えです。

- 介護保険料:40歳以上の方のみ記載されます。

毎月の計算には標準報酬月額を用いる

社会保険料(健康・厚生年金)は、残業代などで毎月変動する給与に合わせて毎回計算し直す事務負担を減らすため、「標準報酬月額」という等級制度を用いています。

原則として、4月・5月・6月の3か月間の給与総額(残業代や通勤手当含む)の平均を出し、それを区切りのよい等級(標準報酬月額)に当てはめます。そこで決まった金額が、その年の9月から翌年8月までの1年間、固定の保険料として天引きされます。

計算に含まれる手当と含まれないものに注意する

基本給だけでなく、通勤手当や残業代も計算の対象(報酬)に含まれます。標準報酬月額を計算する際、どこまでを含めるかの線引きは以下の通りです。特に「通勤手当(定期代)」が含まれる点は誤解されやすいため注意が必要です。

| 区分 | 具体例 | 備考 |

|---|---|---|

| 計算に含まれる | 基本給、役員報酬、通勤手当、残業手当、役職手当、家族手当、住宅手当、年4回以上支給される賞与など | 名称に関わらず、労働の対価として支払われるものは原則すべて対象 |

| 計算に含まれない | 傷病手当金、出張旅費、結婚祝金、慶弔見舞金、大入り袋、解雇予告手当、年3回以下の賞与など | 臨時に受け取るものや、実費弁償的なもの、公的保険給付などは対象外 |

賞与(ボーナス)は標準賞与額として計算する

年3回以下のボーナスは、毎月の給与とは別枠で計算します。

賞与(ボーナス)に対しては、支給額の1,000円未満を切り捨てた額(標準賞与額)に、直接保険料率をかけて計算し、支給時に天引きします。

※年4回以上支給される賞与は、毎月の給与(標準報酬月額)に含めて計算するルールになっています。

正確な保険料率は料額表で確認する

具体的な保険料は、加入している保険者(協会けんぽ等)の料額表で確認します。

標準報酬月額が決まったら、それに料率をかけて保険料を出しますが、料率は加入先によって異なります。

- 協会けんぽ(全国健康保険協会):

都道府県ごとに料率が異なります。「都道府県ごとの保険料額表」を確認してください。 - 健康保険組合:

組合ごとに独自の料率を定めています。自社の加入する組合の規約を確認してください。

社会保険料控除とは?

1年間に支払った社会保険料は、その全額が「社会保険料控除」として所得から差し引かれ、所得税や住民税が安くなります。

生命保険料控除には上限(最大12万円など)がありますが、社会保険料控除には上限がありません。支払った分だけ、課税される所得を減らすことができる非常に強力な節税効果があります。

控除の対象になるもの・ならないもの

会社員の場合、毎月の給与から天引きされている保険料は、会社が計算してくれるため自動的に控除対象になります。

注意が必要なのは、「自分で支払った保険料」です。 これらは自分で申告しないと控除されません。

| 区分 | 具体例 | 手続き |

|---|---|---|

| 自動で控除される | 毎月の給与から天引きされている健康保険料、厚生年金保険料、雇用保険料 | 手続き不要(会社が年末調整で行う) |

| 申告が必要 | ①休職中などで自分で納付した社会保険料 ②家族の分を支払った国民年金・国民健康保険料 ③過去の未納分を追納した場合 | 年末調整 または 確定申告で申告が必要 |

【重要】家族の社会保険料を払った場合も対象になる

「生計を一にする配偶者やその他の親族」の社会保険料をあなたが支払った場合、その金額もあなたの控除として申告できます。

- よくあるケース

- 20歳になった大学生の子供の「国民年金保険料」を親が支払った。

- 失業中の配偶者の「国民健康保険料」を世帯主が支払った。

これらは忘れずに年末調整の「給与所得者の保険料控除申告書」に記入しましょう。申告を忘れると、税金を払いすぎてしまうことになります。

社会保険料が変わるタイミングとは?

社会保険料(標準報酬月額)は、一度決まったら終わりではなく、特定のタイミングで見直しが行われます。

入社したとき(資格取得時の決定)

雇用契約書などの「見込み額」で決定します。入社時はまだ給与の実績がないため、基本給に残業手当や通勤手当の「見込み額」を足して算出します。ここで決まった保険料は、原則として次の8月まで(入社が6月~12月の場合は翌年8月まで)適用されます。

毎年1回の手続き(定時決定)

4月・5月・6月の給与平均で、9月からの保険料を決定します。毎年7月に「算定基礎届」を提出し、直近3か月の平均給与をもとに見直します。これを「定時決定」と呼び、原則として全員が対象です。

この「4月~6月」に残業が多くなると、その後の1年間の社会保険料が高くなってしまいます。

給与が大きく変動したとき(随時改定)

固定給が変動し、等級が2つ以上変わる場合に改定します。年の途中でも、昇給や降給で給与が大きく変わった場合は変更手続きを行います(月額変更届)。 ただし、以下の3つの条件をすべて満たした場合のみ対象となります。

- 固定的賃金の変動がある(基本給や手当の単価が変わった)

- 変動月から3か月間の平均給与と、現在の標準報酬月額に2等級以上の差がある

- 3か月とも支払基礎日数が17日以上ある

※「残業が増えて総支給額が増えた」だけでは、1の条件(固定給の変動)を満たさないため、改定の対象にはなりません。

育休明けなど(産前産後・育児休業等終了時改定)

復職後に給与が下がった場合、申し出により保険料を下げることができます。 育児休業などから復帰し、時短勤務などで給与が下がった場合、特例として1等級でも下がれば、翌月から標準報酬月額を改定できます。

これは自動的には変更されません。会社を通じて「申し出(届出)」が必要ですので、忘れずに手続きを行いましょう。

法改正による社会保険の適用拡大と年収の壁

社会保険制度は、働き方の多様化に合わせて法改正が続いています。特に近年注目されているのが、パート・アルバイトへの社会保険の適用拡大です。

これまで加入義務のなかった短時間労働者も対象となるケースが増えており、これが「年収の壁」と呼ばれる問題にも深く関わっています。ここでは、最新の法改正内容と具体的な加入要件について解説します。

出典:短時間労働者に対する健康保険・厚生年金保険の適用拡大のご案内|日本年金機構

対象企業の範囲(2024年より51人以上へ拡大)

従業員数51人以上の企業で働くパート・アルバイトは、社会保険の加入対象となります。

社会保険の適用範囲は段階的に拡大されており、2024年10月からは対象企業が「従業員数51人以上」に変更されました。これにより、多くの中小企業で新たな加入義務が発生しています。

| 施行時期 | 対象となる企業の規模(従業員数) |

|---|---|

| 2016年10月~ | 501人以上 |

| 2022年10月~ | 101人以上 |

| 2024年10月~ | 51人以上(現在の基準) |

※従業員数は、現在の厚生年金保険の適用対象者の数でカウントします。

加入対象の要件(106万円の壁・4つの条件)

以下の4つの条件をすべて満たすパート・アルバイトは、社会保険への加入が必要です。この条件に該当すると、年収約106万円以上で社会保険料が発生するため、通称「106万円の壁」と呼ばれます。

- 週の所定労働時間が20時間以上

- 月額賃金が8.8万円以上(残業代・交通費を除く)

- 2か月を超える雇用の見込みがある

- 学生ではない(休学中や夜間学生は加入対象)

従来基準(3/4要件)との違い

新設された「短時間労働者の要件」と、従来の「3/4要件」は区別して管理する必要があります。

適用拡大の対象者(短時間労働者)と、フルタイムに近いパート(通常の労働者)では、以下のように要件が異なります。

| 区分 | 対象者 | 加入要件 |

|---|---|---|

| ①通常の労働者 | フルタイムに近いパート | 週の所定労働時間および月の所定労働日数が正社員の3/4以上 |

| ②短時間労働者 | 短時間のパート | 従業員51人以上の企業で、上記の「4つの要件」を満たす |

②の「短時間労働者」として加入する場合、算定基礎届における支払基礎日数の数え方が「11日以上」となるなど、①とは事務処理が一部異なります。給与計算システムの設定を確認しましょう。

社会保険料の注意点は?

給与計算や手続きにおいて、ルールが複雑で特にミスが起きやすい5つのポイントを解説します。

産休・育休中は申請により保険料が全額免除になる

産前産後休業・育児休業中は、会社・従業員ともに保険料の支払いが免除されます。

産休や育休を取得する場合、年金事務所や健康保険組合へ申し出を行うことで、休業中の社会保険料(健康保険・厚生年金)が免除されます。 ただし、自動的には免除されません。担当者は忘れずに「免除申請書」を提出する必要があります。なお、免除期間中も将来の年金受取額には影響しません(支払ったものとして扱われます)。

入社・退職月の日割り計算はなく1か月分がかかる

月の途中で入社・退職しても、健康保険と厚生年金は1月分の保険料がかかります。これに対して、雇用保険料は支払われた賃金に対してのみ保険料が発生します。

- 雇用保険料:給与支給額に応じて計算するため、支給額が少ない月であれば保険料も少なくなります。

- 健康保険・厚生年金:1日しか在籍していなくても、加入した月(資格取得月)は1か月分の保険料が満額発生します。

退職日や切り替え時期により二重払いが発生する

同月内の入退社や、国保からの切り替え時に二重払いが起きる可能性があります。

- 同月入退社(同月得喪): 同じ月に「入社」と「退職」をした場合を同月得喪と呼びます。そして同月得喪の場合でも、社会保険料は発生します。同月得喪後、さらにその月に厚生年金または国民年金の資格を取得した場合は、先に喪失した厚生年金の保険料は還付されますが、健康保険料は還付されません。

- 国保の脱退忘れ: 就職して社会保険に入った後、自分で国民健康保険の脱退手続きを行わないと、請求が続き二重払いになってしまうことがあります(後日還付請求は可能)。

4月から6月の残業代が1年間の保険料を高くする

4月・5月・6月の給与(残業代含む)が高くなると、9月からの保険料が上がります。

この3か月間の給与平均をもとに、その後1年間の保険料(標準報酬月額)が決定されます(定時決定)。 この時期に残業手当や深夜手当が多くなると、会社・従業員ともに1年間の負担額が増えてしまうため、業務の平準化などの対策が推奨されます。

保険料率は毎年3月に変更されるため確認が必要

毎年3月分(一般的に4月納付分)から料率が変わることが多いため、更新漏れに注意が必要です。

特に「健康保険料」と「介護保険料」は、毎年のように料率改定が行われます。 協会けんぽや組合からのお知らせ(例年2月頃発表)を確認し、給与計算ソフトの料率設定を新しいものへ更新する作業を忘れないようにしましょう。

社会保険料に関するよくある質問(Q&A)

Q. 学生アルバイトでも社会保険に入れますか?

A. 原則として、加入対象になりません。 健康保険・厚生年金については、昼間学生(高校生・大学生など)であれば原則として適用除外されます。雇用保険も同様です。ただし、休学中や夜間学部、定時制課程の場合は加入対象となることがあります。

Q. 副業(ダブルワーク)をしている場合の社会保険料は?

A. 2か所の給与を合算して計算します。 本業と副業の両方で社会保険の加入要件を満たした場合、「二以上事業所勤務届」を提出し、両社の給与を合算した標準報酬月額で保険料を計算します。保険料は給与額に応じて各会社で按分して支払います。

社会保険料の仕組みを理解し、正確な給与計算を

本記事では、社会保険料の仕組みや計算方法、法改正による適用拡大について解説しました。

社会保険は従業員の生活を支える重要なセーフティネットですが、標準報酬月額の決定プロセスや毎年の料率改定など、計算ルールは非常に複雑です。 また、パート・アルバイトの加入要件も変化しているため、常に最新の情報をキャッチアップし、ミスのない正確な実務を行うことが求められます。

もし日々の計算業務や法改正対応に負担を感じる場合は、「マネーフォワード クラウド給与」の活用もおすすめです。ぜひ、日々の業務負担を減らし、より効率的な給与計算を目指しましょう。

よくある質問

社会保険料の種類は?

社会保険料の種類は大きく2つに分けられ、労働保険(労災保険、雇用保険)、社会保険(健康保険、国民健康保険、後期高齢者医療制度、介護保険制度、厚生年金保険、国民年金など)に関する保険料があります。詳しくはこちらをご覧ください。

社会保険料の計算方法は?

雇用保険や労災保険のように年間の賃金総額に保険料額を乗じて計算する方法、健康保険や厚生年金保険のように標準報酬月額を基準に計算する方法があり、企業と従業員の保険料の負担割合も制度によって異なります。詳しくはこちらをご覧ください。

※ 掲載している情報は記事更新時点のものです。

人事労務の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

社会保険の関連記事

新着記事

役員社宅を賢く経費にする方法は?節税メリットから賃料計算まで徹底解説

Point役員社宅の経費化とは? 役員社宅は、賃料相当額を正しく計算・徴収すれば合法的に経費化でき、大きな節税効果があります。 会社負担の家賃は損金算入可能 賃料相当額の計算が必須…

詳しくみる組織開発とは?人材開発との違いや代表的な手法、成功に導くプロセスを徹底解説

Point組織開発とは、組織全体の関係性と機能を高める取り組み。 組織開発は、人と人の相互作用を改善し、変化に強い組織をつくるプロセスです。 関係性と対話に焦点 個人でなく組織全体…

詳しくみるキャリアパス面談で何を話すべきか?理想の将来を描き自己成長につなげるための完全ガイド

Pointキャリアパス面談とは、将来像を言語化し成長戦略を描く対話です。 キャリアパス面談は、理想の将来と市場価値向上を実現するための戦略設計の場です。 将来像と現状の差を明確化 …

詳しくみるストレスチェック結果の提供同意書とは?取得のタイミングや注意点を徹底解説

Pointストレスチェック結果の提供同意書とは、結果を事業者へ共有するための法定手続きです。 ストレスチェック結果は、本人の明示的同意がなければ会社は取得できません。 事前同意は無…

詳しくみるストレスチェックの方法とは?実施手順から事後措置までの実務を徹底解説

Pointストレスチェック方法とは、労働者の心理的負担を測定し、職場改善につなげる制度。 ストレスチェックは、正しい手順と事後措置まで実施して初めて有効です。 年1回以上の実施が原…

詳しくみるストレスチェック報告書の提出期限や書き方は?労働基準監督署への報告義務と作成手順を解説

Pointストレスチェック報告書とは、実施結果を労働基準監督署へ報告する法定書類です。 ストレスチェック報告書は、常時50名以上の事業場が年1回実施後、遅滞なく提出します。 対象は…

詳しくみる

-e1762740828456.png)