- 更新日 : 2025年10月31日

年末調整の障害者控除を受けるには?いくら戻るか、書類の書き方も解説【令和7年・2025年】!

本人、配偶者、親や家族が障害者である場合、「障害者控除」の対象となります。年末調整で申告することで、課税金額を低く抑えて所得税負担を軽減することができます。控除を受けるには年末調整の書類に記入することが必要ですが、障害者が本人か、配偶者、親や家族なのかで、書き方は異なります。この記事では、障害者控除について、その概要から受けるために必要な書類の書き方まで詳しく解説します。

目次

年末調整の障害者控除とは?

年末調整の障害者控除とは、納税者本人や生計を同一にする配偶者、扶養親族(親や家族など)が所得税法上の障害者に当てはまる場合に受けられる所得控除制度です。

障害者控除を適用すると、1年間の所得税を計算する際の課税所得が減り、結果として所得税や住民税の負担が軽減されます。また、障害の程度に応じて控除額が変わり、特に障害が重いと認定された方は「特別障害者」として、より税金の負担が軽くなる仕組みです。

この制度の適用を受けるには、年末調整で「給与所得者の扶養控除等(異動)申告書」に必要事項を記入し、勤務先に提出します。その際、証明として障害者手帳などのコピーを求められることもありますが、書類の添付は必須ではありません。

障害者控除についてはこちらの記事でも説明していますので、参考にしてください。

参照:No.1160 障害者控除|国税庁

参照:A2-1 給与所得者の扶養控除等の(異動)申告|国税庁

そもそも年末調整とは

年末調整とは、1年間の所得税額を計算し、毎月の給料から差し引かれていた金額の合計額との差額を精算する手続きです。所得税は、課税給与所得金額に定められた税率を乗じて計算します。ただし、一定の金額は所得税を計算する際に除外されます。

基礎控除や配偶者控除、社会保険料控除などが課税給与所得金額から差し引かれますが、障害者控除もこういった控除のひとつとなります。

この記事をお読みの方におすすめのガイド4選

続いてこちらのセクションでは、この記事をお読みの方によく活用いただいている人気の資料・ガイドを簡単に紹介します。すべて無料ですので、ぜひお気軽にご活用ください。

※記事の内容は、この後のセクションでも続きますのでぜひ併せてご覧ください。

年末調整で従業員がやりがちな8つの間違い

年末調整で従業員の方々がやりがちな8つのミスをとりあげ、正しい対応方法についてまとめました。

年末調整業務をスムーズに完了させるための、従業員向けの配布資料としてもご活用いただけます。

扶養控除等申告書 取り扱いガイド

扶養控除等申告書は、毎月の源泉徴収事務や年末調整の計算をするうえで必要不可欠な書類です。

扶養控除等申告書の基礎知識や具体的な記入方法、よくあるトラブルと対処方法などをわかりやすくまとめたおすすめのガイドです。

年末調整業務を効率化するための5つのポイント

「毎年年末調整のシーズンは残業が多くなりがち…」、そんな人事労務担当者の方に向けて年末調整業務をスムーズに行うためのポイントをまとめました。

スケジュールや従業員向け資料を作成する際の参考にしてください。

年末調整のWeb化、業務効率化だけじゃない3つのメリット

年末調整のWeb化=業務効率化のイメージが強いかもしれませんが、実際には労務担当者にしかわからない「もやもや」を解消できるメリットがあります。

この資料ではWeb化により業務がどう変わり、何がラクになるのかを解説します。

年末調整における障害者控除の範囲は?

障害者控除の対象となるのは、以下のような人です。

- 障害者控除の対象者は、精神上の障害により物事の善悪の理解や、適切な行動ができない人

- 児童相談所・知的障害者更生相談所・精神障害者保健福祉センター・精神保健指定医から知的障害者と判定された人

- 精神障害者保健福祉手帳の交付を受けている人

- 身体障害者手帳に、身体上の障害がある者として記載されている人

- 戦傷病者手帳の交付を受けている人

- 原子爆弾被爆者として厚生労働大臣の認定を受けている人

- 常に就床を要し、複雑な介護が必要な人

- 精神または身体に障害のある年齢65歳以上の人で、その障害の程度が上記の①②④に該当する人と同程度である人として市町村、特別区の区長や福祉事務所長の認定を受けている人

特別障害者とは

「特別障害者」は上記、障害者控除の対象となる障害者のうち、次のような人です。

(1)のすべての人

(2)のうち重度の知的障害者と判定された人

(3)のうち障害等級が1級の人

(4)のうち障害の程度が1級か2級の人

(5)のうち障害の程度が恩給法別表第1号表ノ2の特別項症から第3項症までの人

(6)のすべての人

(7)のうち(1)(2)(4)と同程度の人

(8)のうち特別障害者に準ずるものとして市町村長、特別区区長や福祉事務所長の認定を受けている人

同居特別障害者とは

また「同居特別障害者」は、次のような同居している特別障害者です。

- 本人と同居

- 生計を一つにしている配偶者や親族と同居

障害者手帳がなくても障害者控除は受けられる?

障害者控除の対象となる程度の障害があることが明らかである場合には、年末調整時に身体障害者手帳などがなくても障害者控除を受けることができます。

手帳の交付を申請中である場合や医師の診断書の交付を受けている場合がこれに該当します。このような場合は、手帳の申請に使用した診断書のコピーなどを添付し、障害の程度を証明することが求められます。

反対に手帳があっても障害者控除を受けられない場合もあります。身体障害者手帳は、6級以上の重い程度の障害がある身体障害者に交付されるため、7級以下の軽い障害の身体障害者は、障害者控除を受けることはできません。

年末調整の障害者控除でいくら金額が戻ってくるのか

年末調整の障害者控除で課税金額から差し引かれる金額は、控除対象障害者の障害の程度や、障害が重い障害者と同居しているかどうかで、以下の3つの金額のいずれかになります。

障害者控除の金額

| 障害者の区分 | 控除額 |

|---|---|

| 一般の障害者 | 27万円 |

| 特別障害者 | 40万円 |

| 同居特別障害者 | 75万円 |

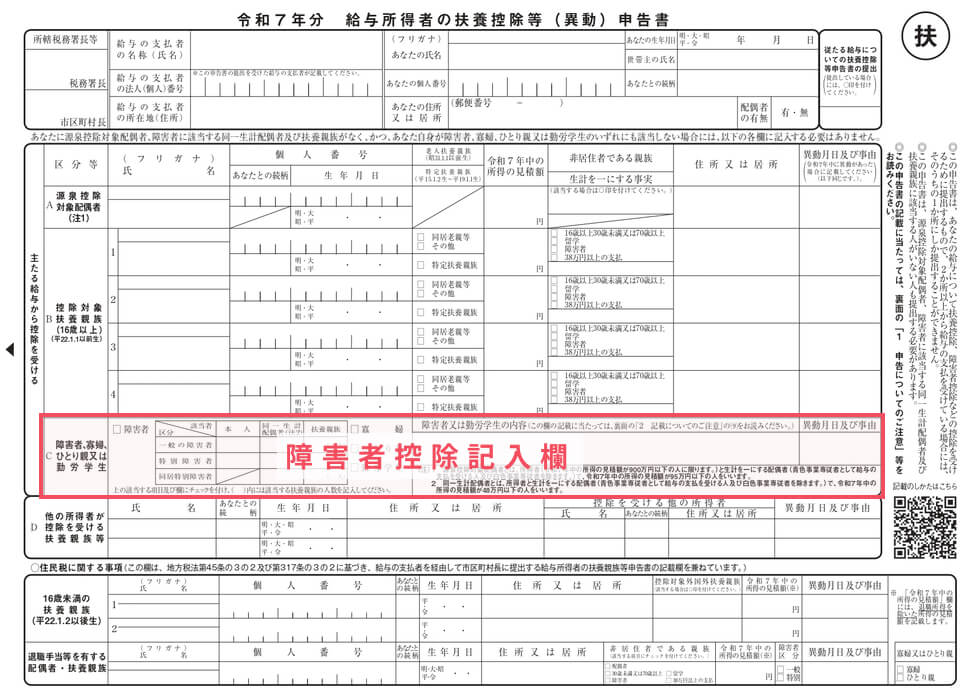

年末調整の障害者控除の書き方は?

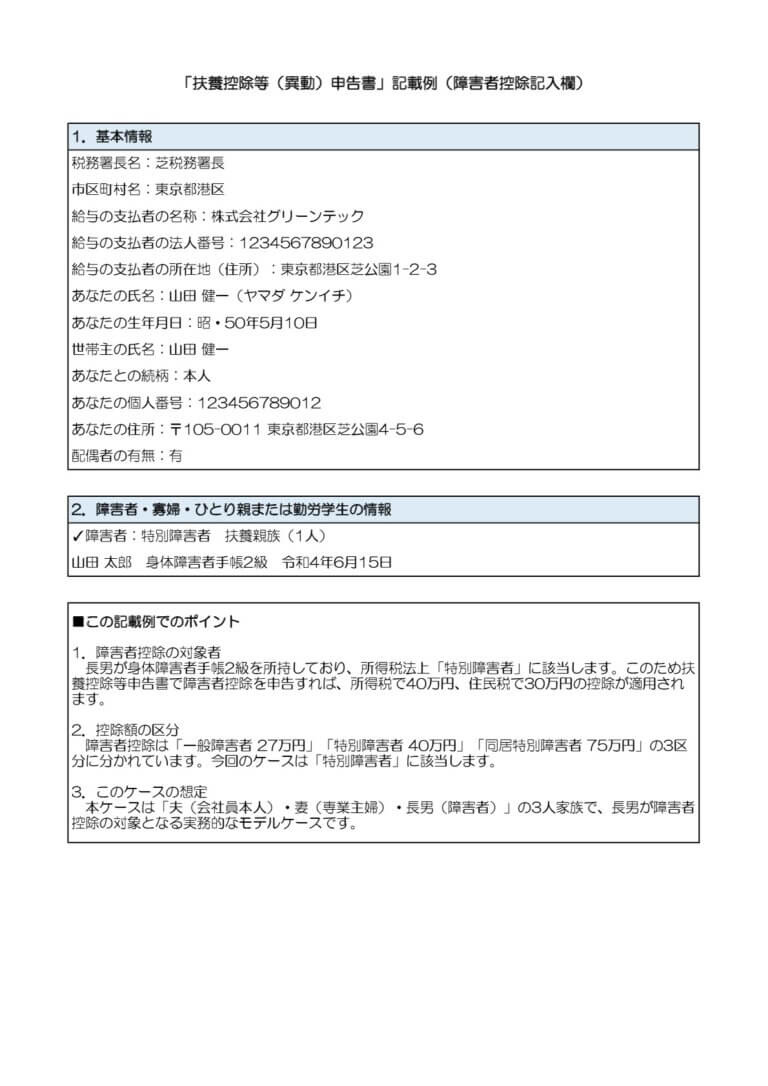

年末調整で障害者控除を受けるには、書類に必要事項を記入して申告する必要があります。以下のように障害者控除を申告するための記入欄は、「給与所得者の扶養控除等(異動)申告書」にあります。

出典:令和7年分給与所得者の扶養控除等(異動)申告書|国税庁

本人が控除対象障害者である場合

控除対象障害者が、本人である場合の記入方法は、以下の通りです。

本人が一般の障害者である場合

申告書-本人が控除対象障害者である場合.png)

- 障害者控除のチェックボックスにチェックします。

- 表の「本人・一般障害者」欄にチェックします。

- 内容記入欄に「障害者控除対象者氏名・等級・障害者手帳交付年月日」を記入します。

本人が特別障害者である場合

申告書-本人が特別障害者である場合.png)

- 障害者控除のチェックボックスにチェックします。

- 表の「本人・特別障害者」欄にチェックします。

- 内容記入欄に「障害者控除対象者氏名・等級・障害者手帳交付年月日」を記入します。

配偶者が控除対象障害者である場合

控除対象障害者が配偶者である場合の記入方法は、以下の通りです。

配偶者が一般の障害者である場合

申告書-配偶者が控除対象障害者である場合.png)

- 障害者控除のチェックボックスにチェックします。

- 表の「同一生計配偶者・一般障害者」欄にチェックします。

- 内容記入欄に「障害者控除対象者氏名・等級・障害者手帳交付年月日」を記入します。

配偶者が特別障害者である場合

申告書-配偶者が特別障害者である場合.png)

- 障害者控除のチェックボックスにチェックします。

- 表の「同一生計配偶者・特別障害者」欄にチェックします。

- 内容記入欄に「障害者控除対象者氏名・等級・障害者手帳交付年月日」を記入します。

配偶者が同居特別障害者である場合

申告書-配偶者が同居特別障害者である場合.png)

- 障害者控除のチェックボックスにチェックします。

- 表の「同一生計配偶者・同居特別障害者」欄にチェックします。

- 内容記入欄に「障害者控除対象者氏名・等級・障害者手帳交付年月日」を記入します。

親や家族が控除対象障害者である場合

控除対象障害者が親や家族である場合の記入方法は、以下の通りです。

親や家族が一般の障害者である場合

申告書-親や家族が一般の障害者である場合-1.png)

- 障害者控除のチェックボックスにチェックします。

- 表の「扶養親族・一般障害者」欄にチェックし、人数を記入します。

- 内容記入欄に「障害者控除対象者氏名・等級・障害者手帳交付年月日」を記入します。

親や家族が特別障害者である場合

申告書-親や家族が特別障害者である場合.png)

- 障害者控除のチェックボックスにチェックします。

- 表の「扶養親族・特別障害者」欄にチェックし、人数を記入します。

- 内容記入欄に「障害者控除対象者氏名・等級・障害者手帳交付年月日」を記入します。

親や家族が同居特別障害者である場合

申告書-親や家族が同居特別障害者である場合.png)

- 障害者控除のチェックボックスにチェックします。

- 表の「扶養親族・同居特別障害者」欄にチェックし、人数を記入します。

- 内容記入欄に「障害者控除対象者氏名・等級・障害者手帳交付年月日」を記入します。

年末調整の障害者控除を受けるのを忘れたときは?

年末調整で障害者控除の申告を忘れた場合には、確定申告で申告を修正することができます。改めて正しい内容での申告を行うことで障害者控除を受けることができ、払い過ぎとなった所得税が還付されます。確定申告は、毎年2月16日から3月15日までですが、還付を申告する場合は2月16日より前でも受け付けられます。

ただし、年末調整の書類に記入し忘れたとしても、会社によって修正が行われている場合もあります。前年の年末調整データをもとに、障害者控除も変更がないものとして年末調整を行っているケースです。源泉徴収票を見て障害者控除の有無を確認し、記載があれば会社に問い合わせることをおすすめします。

障害者控除が受けられる場合は年末調整で申告しよう

一定の障害者は、所得税計算において障害者控除の対象となり、税負担を軽くすることができます。障害者控除の金額は、一般障害者は27万円、特別障害者は40万円、同居特別障害者は75万円です。年末調整で障害者控除を受けるには、書類に記入して提出することが必要です。障害者控除記入欄は、扶養控除等申告書にあります。

障害者控除記入欄には、対象となる障害者控除の種類にチェックを入れたり、内容を記入したりして申告します。障害者控除対象者が一般障害者と特別障害者のどちらに該当するか、本人・配偶者・親や家族のいずれであるかを正確に申告するため、間違えずに正しい場所にチェックすることが大切です。

よくある質問

年末調整の障害者控除とは?

本人や配偶者、親などの家族が一定の障害者の場合に受けることができる、所得税が軽減される制度です。詳しくはこちらをご覧ください。

障害者控除で控除される金額は?

障害の程度や同居・非同居によって異なり、一般の障害者は27万円、特別障害者は40万円、同居特別障害者は75万円です。詳しくはこちらをご覧ください。

※ 掲載している情報は記事更新時点のものです。

人事労務の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

障害者雇用の関連記事

新着記事

「サービス残業 当たり前」の職場の実態とは?違法性・経営リスクから適切な対処法まで徹底解説

Pointサービス残業が「当たり前」とされる職場とは何か? サービス残業は慣習ではなく明確な違法行為で、企業リスクが極めて高い。 無賃金残業は労基法違反 未払い賃金は最大3年遡及 …

詳しくみる雇用保険は週20時間未満なのに加入できるのか?例外ケースと誤加入の原因を徹底解説

Point雇用保険「20時間未満なのに加入」とは何か? 雇用保険は原則週20時間以上だが、契約内容や例外制度で加入する。 判断基準は所定労働時間 契約変更・手続き漏れに注意 65歳…

詳しくみるジョブ型人事とは?日本企業が導入するメリットと成功への手順を解説

Pointジョブ型人事とは? ジョブ型人事とは、職務を基準に人事を行う制度です。 職務定義書で役割を明確化 成果と職務価値で評価 即戦力確保に強み Q&A Q. 日本企業でも導入で…

詳しくみる【年金3号廃止】企業への影響は?いつから施行か?人事・経営者が備えるべきコスト増と労務対策

Point年金3号廃止とは? 年金3号廃止とは、扶養配偶者の保険料免除制度見直しの議論です。 2026年に106万円要件撤廃 2027年以降、企業規模要件縮小 企業負担と実務対応が…

詳しくみるザイアンス効果(単純接触効果)とは?ビジネスでの信頼構築と売上向上につなげる活用法

Pointザイアンス効果とは? ザイアンス効果とは、接触回数で好意が高まる心理現象です。 短時間でも頻度が重要 初期は中立以上の印象が前提 過剰接触は逆効果 Q&A Q. なぜ売上…

詳しくみる職業訓練に合格するためのジョブ・カードの書き方とは?採用担当者の視点を踏まえた作成手順を徹底解説

Pointジョブカードとは? ジョブカードは、訓練選考と再就職成功を左右します。 訓練動機と就職目的を明確化 経験は行動と成果で記載 面談を意識した記述が重要 Q&A Q.…

詳しくみる