- 更新日 : 2025年11月14日

一時所得は年末調整で申告できる?

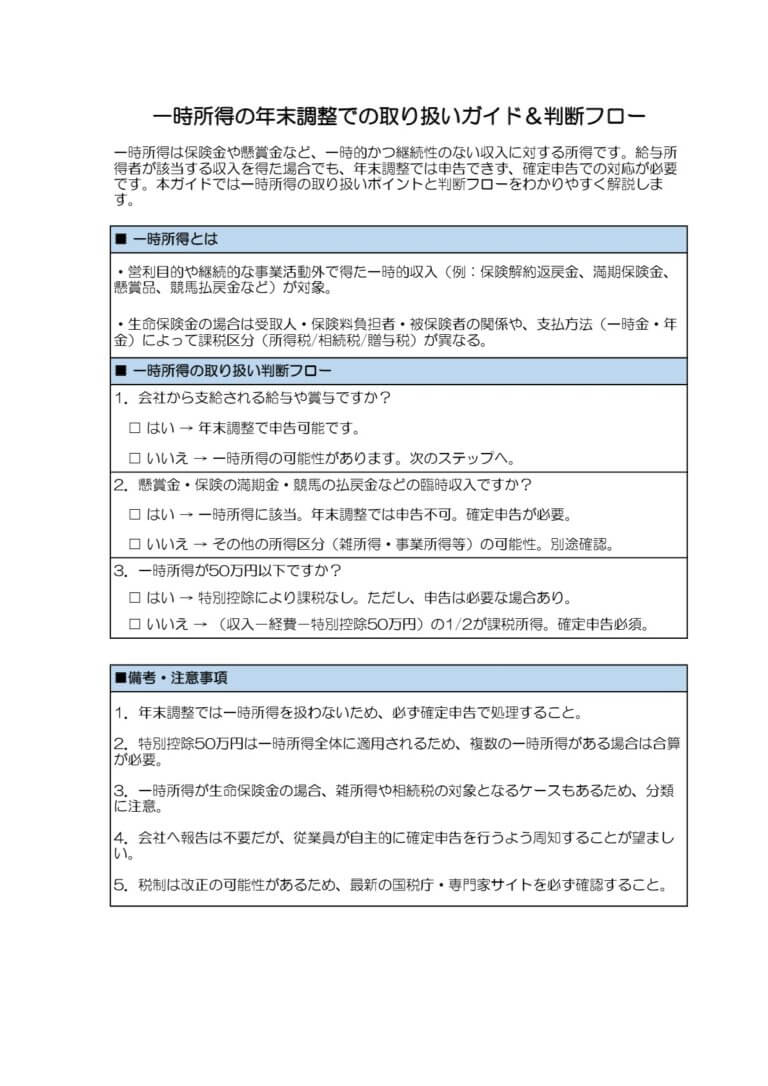

給与所得者に給与以外の一定の所得があった場合は、申告が必要です。誰かが亡くなったことで支払われる死亡保険金や、保険期間満了による満期保険金、保険解約による解約返戻金は、一時所得として所得税が課される場合があります。給与所得者でも一時所得の申告は年末調整では行えず、確定申告をする必要があります。

目次

一時所得とは?

収入を得た場合に、かかった経費を差し引いた金額を「所得」といいます。税法上、以下の表のとおり、所得は10種類に分類され、そのうちのひとつが「一時所得」です。

■所得の10種類

| 所得の種類 | 該当する収入 |

|---|---|

| 利子所得 | 銀行預金や郵便貯金の利子など |

| 配当所得 | 株主や出資者に支払われる配当金など |

| 不動産所得 | 土地や建物といった不動産などによる所得 |

| 事業所得 | 事業を行うことによる所得 |

| 給与所得 | 給料や賞与など |

| 退職所得 | 退職金・退職手当など |

| 山林所得 | 伐採した山林や立木の譲渡による所得 |

| 譲渡所得 | 資産の譲渡による所得 |

| 一時所得 | 利子所得から譲渡所得までに該当しない、一時的な所得 |

| 雑所得 | 利子所得から一時所得までに該当しない所得 |

一時所得とされるのは、次の要件を満たす所得です。

- 営利を目的として継続的に行った行為から生じたものでないこと

- 労務などの役務の対価としての性質のものでないこと

- 資産譲渡の対価としての性質のものでないこと

具体的には、次のようなものが一時所得とされます。

- 懸賞や福引の賞金品、競馬や競輪の払戻金

- 生命保険の一時金や損害保険の満期返戻金

- 法人から贈与された金品

一時所得についてはこちらの記事で詳しく説明しています。

この記事をお読みの方におすすめのガイド4選

続いてこちらのセクションでは、この記事をお読みの方によく活用いただいている人気の資料・ガイドを簡単に紹介します。すべて無料ですので、ぜひお気軽にご活用ください。

※記事の内容は、この後のセクションでも続きますのでぜひ併せてご覧ください。

年末調整で従業員がやりがちな8つの間違い

年末調整で従業員の方々がやりがちな8つのミスをとりあげ、正しい対応方法についてまとめました。

年末調整業務をスムーズに完了させるための、従業員向けの配布資料としてもご活用いただけます。

扶養控除等申告書 取り扱いガイド

扶養控除等申告書は、毎月の源泉徴収事務や年末調整の計算をするうえで必要不可欠な書類です。

扶養控除等申告書の基礎知識や具体的な記入方法、よくあるトラブルと対処方法などをわかりやすくまとめたおすすめのガイドです。

年末調整業務を効率化するための5つのポイント

「毎年年末調整のシーズンは残業が多くなりがち…」、そんな人事労務担当者の方に向けて年末調整業務をスムーズに行うためのポイントをまとめました。

スケジュールや従業員向け資料を作成する際の参考にしてください。

年末調整のWeb化、業務効率化だけじゃない3つのメリット

年末調整のWeb化=業務効率化のイメージが強いかもしれませんが、実際には労務担当者にしかわからない「もやもや」を解消できるメリットがあります。

この資料ではWeb化により業務がどう変わり、何がラクになるのかを解説します。

保険で一時金を受け取ったら?

多くの人は万が一に備えて何かしらの保険を利用し、保険から一時金を受け取る人も少なくありません。保険から一時金の支払いを受けたら、一時所得として取り扱わなければならないのでしょうか?解約金・満期保険金・死亡保険金のそれぞれについてみていきましょう。

一時所得に保険の解約金は含まれる?

保険が不要になったり乗り換えをしたりする場合に行うのが、保険の解約です。解約に伴って支払われる解約金は、保険料を負担していた人と、解約金を受け取る人との関係によって、かかる税金が以下のように異なります。

| 保険料を負担していた人と解約金を受け取る人の関係 | かかる税金 |

|---|---|

| 同じ人 | 所得税 |

| 違う人 | 贈与税 |

保険料を負担していた人と、解約金を受け取る人が同じである場合は、所得税の課税対象になり、一時所得に含まれます。保険料を負担していた人と、解約金を受け取る人が違う場合は、贈与税の課税対象となるため、一時所得に含まれません。

一時所得に満期保険金は含まれる?

満期保険金は、保険が満期になった場合に支払われる保険金です。解約金と同じように保険料を負担していた人と、満期保険金を受け取る人が同じである場合に、所得税の課税対象とされます。満期保険金の場合には、一時金で支払われるか、年金で支払われるかによって、異なる所得の種類として取り扱われます。

| 支払われ方 | 所得の種類 |

|---|---|

| 一時金として全額が一度に支払われる | 一時所得 |

| 年金として複数回にわたって支払われる | 雑所得 |

保険料を負担していた人が満期保険金を一時金として一度に受け取る場合は、一時所得に含まれます。保険料を負担していた人が満期保険金を年金として複数回にわたって受け取る場合は雑所得になり、一時所得には含まれません。

一時所得に死亡保険金は含まれる?

生命保険の受取人には、被保険者が亡くなると死亡保険金が支払われます。死亡保険金は被保険者と保険料を負担していた人、受取人の関係により、以下の表の税金がかかります。

| 被保険者と保険料を負担していた人、受取人の関係 | かかる税金 |

|---|---|

| 被保険者≠保険料を負担していた人=保険金受取人 | 所得税 |

| 被保険者=保険料を負担していた人≠保険金受取人 | 相続税 |

| 被保険者≠保険料を負担していた人≠保険金受取人 | 贈与税 |

保険料を負担していた人と保険金受取人が同じで、被保険者が別の人の場合の死亡保険金には所得税がかかります。満期保険金と同じように支払われ方によって一時所得になるか雑所得になるかが決まり、一時金として一度に支払われる場合に一時所得に含まれます。

一時所得は年末調整で申告できる?

保険から支払われた解約金や満期保険金、死亡保険金が一時所得に該当する場合、必要に応じて申告や納税といった手続きをしなければなりません。どのように手続きすればよいのでしょうか?

一時所得の申告は確定申告でしかできない

雇用されて働いている人は、会社に年末調整をしてもらうことができます。年末調整は1年間の給与に対する所得税の納付を、正確な金額とするための精算手続きです。概算で徴収されてきた源泉額に対して還付や追加徴収をすることで、正しい所得税額に調整します。年末調整では、基礎控除や扶養控除、保険料控除などの申告ができます。

しかし一時所得の申告は、年末調整で行うことができません。確定申告をする必要があります。

一時所得の確定申告が必要な場合とは?

一時所得の金額は、収入金額から、その収入を得るために要した費用を差し引いて計算されます。また50万円が特別控除額とされていて、一時所得の金額が50万円を上回らなければ課税されないため、申告する必要はありません。

給与所得者は、給与以外の所得金額が20万円以下であれば、確定申告をする必要はないとされています。所得金額は、収入から費用を差し引いて計算され、さらに50万円の特別控除額が除かれます。課税対象となる金額は、さらに1/2を乗じた金額です。この金額が20万円を超える場合に確定申告が必要となり、給与所得者の場合、一時所得の金額が90万円を超える場合に確定申告が必要になります。

一定の保険の一時金があった場合は確定申告を忘れないようにしよう

解約金や満期保険金、死亡保険金には所得税がかかるものと、所得税以外の税金がかかるものがあります。一時所得として所得税の課税対象となるかどうかは、被保険人・保険料を負担していた人・受取人の関係、支払われ方によって決まります。

保険料を負担していた人=受取人の場合の解約金、保険料を負担していた人=受取人で一時金として支払われる満期保険金、被保険者≠保険料を負担していた人=保険金受取人で一時金として支払われる死亡保険金が、一時所得になります。

一時所得についての課税は、収入から必要経費を差し引き、さらに50万円の特別控除額を越えた金額に対して行われます。一時所得は年末調整では申告できないため、確定申告が必要です。該当する保険の一時金を受け取った場合は、忘れずに確定申告しましょう。

よくある質問

一時所得とはなんですか?

所得税がかかる所得のうちのひとつで、懸賞の賞金・賞品、競馬・競輪の払戻金、保険の一時金などが該当します。詳しくはこちらをご覧ください。

一時所得は年末調整で申告できますか?

一時所得は年末調整では申告できないため、確定申告が必要です。詳しくはこちらをご覧ください。

※ 掲載している情報は記事更新時点のものです。

人事労務の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

年末調整の書類はボールペンで書く?特定の色や鉛筆ではダメな理由を解説!

年末調整の書類を記入する際、鉛筆でいいのかボールペンを使用するべきか迷う方がいるでしょう。正しくは、ボールペンで記載します。さらに間違いを修正する場合は修正テープではなく、国税庁の…

詳しくみる年末調整のときに記載する住所は住民票の住所でよい?

年末調整の書類には、住所を記載する欄が設けられており、提出の際は正しく書かなければなりません。原則として記入する住所は、年末調整の翌年1月1日に住民票をおいている住所です。実際に住…

詳しくみる【2025年】子供がいる場合の年末調整における扶養控除の書き方

年末調整では、納税者の状況に合わせてさまざまな所得控除の仕組みがあります。子供や配偶者など扶養する家族が多い場合にも、人的控除として一定の金額の控除を受けることができます。ただし、…

詳しくみる年末調整システムをどう活用する?導入メリットや選び方、業務効率化のコツ

年末調整システムは、申告書の作成から税額計算までの一連の手続きを電子化し、担当者の業務負担を軽減します。システムを活用すると、作業時間の短縮や計算ミスの防止に効果的である一方、導入…

詳しくみる年末調整はいつまで?1月でも大丈夫?時期と期限を確認

年末調整は、本年最後に給与の支払をする時に行うことになっていますが、状況によっては年末以外の時期に行われることがあります。それぞれの状況において、いつまでが期限かしっかり理解してお…

詳しくみる源泉徴収の対象期間とは?源泉徴収票の発行・保管期間を解説

源泉徴収とは、1年に支払われた給与の額や、控除額、保険料などが記載されているものです。源泉徴収の対象期間とは、1月から12月までの12ヶ月のことを指し、年度の扱い(4月から3月)で…

詳しくみる