- 更新日 : 2025年11月14日

年末調整の「世帯主」とは?意味や「あなたとの続柄」の書き方

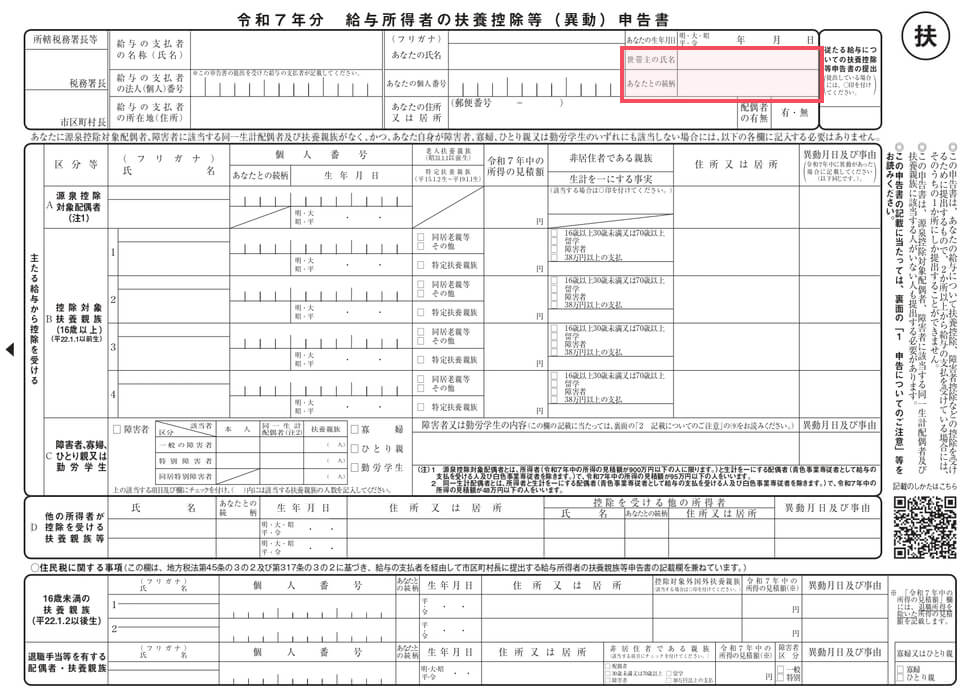

年末調整書類の「世帯主の氏名」欄、そして世帯主記入欄の下にある「あなたとの続柄」は、記入ミスをしやすい箇所です。

今回はその「世帯主」の意味と、「あなたとの続柄」の書き方を中心に解説します。そして「世帯主」の記載が年末調整の還付金額計算に影響を与えるのかどうかも確認をします。

目次

年末調整における世帯主の定義とは?

引用:令和7年分給与所得者の扶養控除等(異動)申告書|国税庁

ここで意外と記入ミスが起こりやすいのが「世帯主の氏名」、そして関連する「あなたとの続柄」の欄です。

まずは「世帯主」から確認をしていきましょう。

扶養控除等申告書における「世帯主」とは、住民票に記載されている「世帯主」のことを指します。

そのため、現在一人暮らしをしていて自分で生計を立てていても住民票で「世帯主」を変更していなければ、年末調整で書くべき世帯主が自分(本人)でない場合もありえます。

そもそもの「世帯」の定義とは?

世帯とは、居住と生計をともにする人の集まりや、独立して生計を営む単身者などの単位のことです。

そのため、家族で実際に一緒に住んでいて父親もしくは母親が世帯主となり家族を扶養している場合などは典型的な一世帯の例です。兄弟や友人同士で一緒に住んでいるけど生計は別にしている場合などは、一緒に住んでいても一世帯にはなりません。

そもそもの「世帯主」の定義とは?

世帯主とは、「その世帯を主宰する者」のことです。必ずしも「その世帯で最も年長者」や「もっとも収入を世帯にもたらす者」ではありません。

そのため、必ずしも父親が「世帯主」になる必要はありません。

記載事項が現状と異なっていた場合、合わせて住民票の記載事項変更手続きをしなければなりません。

この記事をお読みの方におすすめのガイド4選

続いてこちらのセクションでは、この記事をお読みの方によく活用いただいている人気の資料・ガイドを簡単に紹介します。すべて無料ですので、ぜひお気軽にご活用ください。

※記事の内容は、この後のセクションでも続きますのでぜひ併せてご覧ください。

送付状テンプレ集 36選パック-時候の挨拶×12か月分(上旬・中旬・下旬)

こちらは「送付状テンプレ集 36選パック」です。 12か月分の上旬・中旬・下旬、それぞれの時期に対応した時候の挨拶が含まれています。

季節や時期に応じた送付状を作成する際の参考資料として、ぜひご活用ください。

電子契約にも使える!誓約書ひな形まとめ

誓約書のテンプレートをまとめた、無料で使えるひな形パックです。資料内から任意のひな形をダウンロードいただけます。

実際の用途に合わせてカスタマイズしていただきながら、ご利用くださいませ。

人事・労務の年間業務カレンダー

毎年大人気!人事労務の年間業務を月別にまとめ、提出や納付が必要な手続きを一覧化しました。

法改正やシーズン業務の対応ポイントについて解説するコラムも掲載していますので、毎月の業務にお役立てください。

人事・労務担当者向け Excel関数集 56選まとめブック

人事・労務担当者が知っておきたい便利なExcel関数を56選ギュッとまとめました。

40P以上のお得な1冊で、Excel関数の公式はもちろん、人事・労務担当者向けに使い方の例やサンプルファイルも掲載。Google スプレッドシートならではの関数もご紹介しています。お手元における保存版としてや、従業員への印刷・配布用、学習用としてもご活用いただけます。

年末調整の世帯主との「続柄」とは?

次に「あなたとの続柄」欄の書き方について確認をしましょう。ここはかなり記入ミスが起こりやすい欄になります。

「続柄」は自分から見た関係性で記入する

「続柄(つづきがら)」を記入する際に何と書けばよいか迷いがちですが、「自分から見てどのような関係かを記入する」と覚えておきましょう。

世帯主に記載した相手が自分から見ると「夫」や「母」である場合、そのように「あなたとの続柄」欄に記入します。

続柄の記入方法に関しては複数の呼び名が考えられる場合がありますが(夫、配偶者など)、事務処理上、関係性が判別できれば大丈夫です。

控除申告書内には「世帯主」との関係性だけでなく自分が扶養している家族との関係性を書く「続柄」の欄もあります。下記にある家族の一例を示しますので、記入する際の参考にしてください。

(例)夫が世帯主であり、1男1女の母親である自分が子と自身の母親を扶養している場合

[世帯主の氏名] 夫の氏名を記入

[あなたとの続柄] 夫(主人 等も可)

[控除対象扶養親族]長男の氏名を記入

[続柄] 子(息子、長男 等も可)

[控除対象扶養親族]長女の氏名を記入

[続柄] 子(娘、長女 等も可)

[控除対象扶養親族]母親の氏名を記入

[続柄] 母

年末調整の世帯主は年末調整金額に影響するのか?

結論から言うと、世帯主の記入は年末調整の還付金額に影響しません。なぜなら、扶養控除申告書で行う年末調整の意義は「所得税を源泉徴収(天引き)する金額を扶養している家族によって控除額を決定する」ことだからです。

そのため「世帯主」は「世帯の主宰者」に過ぎず、所得税の金額に影響を及ぼしません。

年末調整の書類には世帯主や続柄を正しく書くこと

年末調整書類に記入する「世帯主」と「続柄」についてと、そもそもの「世帯」、「世帯主」の定義、そして「世帯主の記載が年末調整還付金額に影響するのか」を解説してきました。

「世帯主」が誰であるかは、年末調整による所得税の金額に影響はありません。ただし、年末調整の書類の世帯主や続柄の記載を間違ってしまうと、年末調整の手続きが遅れる可能性があります。また、正しく年末調整が行われない可能性も考えられます。

年末調整の書類には、世帯主や続柄を間違えず記載しましょう。

よくある質問

世帯主とは何ですか

世帯主とは、「その世帯を主宰する者」のことです。 詳しくはこちらをご覧ください。

年末調整の書類で世帯主は誰を記載すればよいですか?

住民票に記載されている「世帯主」を記載します。詳しくはこちらをご覧ください。

世帯主が誰であるかは、年末調整の所得税額に影響しますか?

いいえ、影響しません。 詳しくはこちらをご覧ください。

※ 掲載している情報は記事更新時点のものです。

人事労務の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

給与支払報告書の電子データによる提出はeLTAXで!義務化の対象からPCdeskでのやり方まで解説

近年、行政手続きのデジタル化推進により、給与支払報告書の電子提出が普及し、特定の事業者には義務化されています。しかし、いざ電子提出をしようとしても、地方税ポータルシステムのeLTA…

詳しくみる外国人に年末調整は必要?必要書類や申告方法を解説

外国人を雇用し給与を支払っている場合、「居住者」「非永住者」「非居住者」の区分により年末調整の対象かどうかが決まります。対象者に扶養家族がいれば控除を受けられますが、国外扶養親族で…

詳しくみる海外赴任者など非居住者の年末調整や源泉徴収について

海外赴任者の年末調整は、非居住者・居住者のどちらに該当するかで対応が異なります。海外勤務で非居住者となるケースでも、年の途中の出国時には出国時年末調整が必要です。また、非居住者であ…

詳しくみる源泉徴収票に印鑑は必要?社印やシャチハタなどの決まりはある?

企業が給与の支払いをした者に対して発行する「源泉徴収票」は、押印がないのが一般的です。社印がなくても法的には問題はありません。ただし、銀行への住宅ローン申請では社印のある源泉徴収票…

詳しくみる自営業や個人事業主の年末調整|従業員がいる場合は必要!

「年末調整」は、毎年年末に行われる所得税の過不足を調整するための手続きです。毎月給与から天引きされる所得税は概算額に過ぎず、正しい税額ではありません。では、年度末に確定申告を行って…

詳しくみる【令和7年】年末調整で基礎控除申告書が提出不要になる条件は?

年末調整の時期になると、従業員から基礎控除申告書に関する質問が増えます。とくに、複数の勤務先がある人や転職・退職をした従業員は、判断に迷いやすいでしょう。 本記事では、基礎控除申告…

詳しくみる

.png)