- 作成日 : 2025年1月6日

負債比率とは?計算式や目安・自己資本比率との違いをわかりやすく解説

負債比率とは、企業の財務状況を分析する際に重要な指標の1つであり、総資本に占める負債の割合を示します。投資家や金融機関にとって、企業の負債比率は資金調達能力や返済能力を測る重要な要素です。

そこで本記事では、負債比率の概要や目安などを詳しく解説します。

負債比率とは

冒頭でも記載した通り、負債比率とは、企業の財務状況を評価する際に用いられる指標で、負債が総資本に対してどれだけの割合を占めているかを示すものです。

この比率を算出することで、企業がどの程度他者からの借入に依存しているか、あるいは自己資本に対してどれだけの負債を抱えているかを把握できます。

本項では、下記2つについて深掘りしていきます。

- 負債比率の求め方・計算式

- 自己資本比率との関係・違い

負債比率の求め方・計算式

負債比率は、下記の計算で求められます。

例えば、負債総額が500億円、自己資本が250億円の場合、負債比率は「500億 ÷ 250億 × 100」で200%となり、自己資本に対して2倍の負債を抱えていることになります。

この比率が高ければ企業は外部資金に大きく依存していると見なされ、リスクの評価が厳しくなる一方、成長を支えるために積極的に資金調達を行っている場合もあります。

自己資本比率との関係・違い

負債比率と自己資本比率は、企業の財務健全性を評価するための指標であり、両者は密接に関係していますが、視点や計算方法に違いがあります。

自己資本比率は、以下の計算式です。

自己資本比率は「自己資本」を「総資産」で割った値であり、これは企業の総資産に対してどれだけの部分が自己資本でまかなわれているかを示す指標となります。

企業が外部からの借入れに依存すればするほど、自己資本の割合は相対的に減少し、その結果、財務の安定性が低下する可能性があります。

適正となる負債比率の目安

適正な負債比率の目安は、業界や企業の経営方針、また市場環境によって異なりますが、一般的には100%以下が望ましいとされています。

これは、自己資本と負債がバランスよく活用され、過度に借入れに依存しない安定した経営状態を示すものです。

一方で、負債比率が高すぎる場合、例えば200%を超えるような場合は、借入金に過度に依存していると判断され、返済能力や企業の財務安定性に対する懸念が生じることがあります。特に景気変動や金利上昇が起こった際に、返済負担が増大し、経営リスクが高まる可能性があるため、慎重な経営が求められるでしょう。

負債比率が高い場合のリスク

負債比率は100%を下回ることが望ましいが、実際は超える場合が少なくありません。

| 負債比率 | 会社の財務状況 |

|---|---|

| 101~300% | 標準水準。返済能力に問題ない。 |

| 301~600% | 大きな問題はない。300%以下に改善を目指すのが推奨される。 |

| 601~900% | 債務の返済に問題が生じる可能性が高い。 |

| 901%~ | 一般的に負債比率が高い。倒産が懸念されることもある。 |

一般的には負債比率が100%を超えていても、300%までであれば、財務状況は問題ないとされます。

しかし、600%を超えてしまうと、企業が借入れに依存している状態で、自己資本よりも負債が多いとされます。

M&Aでは有利子負債比率が重要

M&Aにおいては、単なる負債比率だけでなく、特に「有利子負債比率」が重要な指標となります。

有利子負債比率とは、企業が借り入れた有利子負債(銀行からの借入金や社債など、利子の支払いが伴う負債)が、企業の総資産や自己資本に対してどの程度の割合を占めているかを示すものです。

この指標は、企業がどれだけの金利負担を抱えているか、つまり、負債による経営リスクの度合いを評価する際に必要となります。

有利子負債比率の計算式は、下記の通りです。

中小企業であれば100%以下が適正目安となります。

業界別の平均負債比率

負債比率は、業種によって異なります。

中小企業庁が発表している業界別の平均負債比率は下記の通りです。

| 負債比率 | |

|---|---|

| 建設業 | 144.85% |

| 製造業 | 119.30% |

| 情報通信業 | 81.10% |

| 運輸業・郵便業 | 183.12% |

| 卸売業 | 163.07% |

| 小売業 | 176.62% |

| 不動産業・物品賃貸業 | 173.35% |

| 学術研究・専門技術サービス業 | 66.88% |

| 宿泊業・飲食サービス業 | 380.12% |

| 生活関連サービス業・娯楽業 | 176.72% |

| サービス業(他に分類されないもの) | 136.78% |

まとめ

負債比率は、100%〜300%であれば標準水準で安全性があるとされます。

負債比率が高い場合は、なるべく早いうちにその比率を引き下げ、財務の健全性を確保することが重要です。

投資家や金融機関にとって、企業の負債比率は資金調達能力や返済能力を測る重要な要素となり、経営判断にも大きな影響を与えるため、本記事を参考にまずは負債比率の計算からしてみましょう。

この記事をお読みの方におすすめのガイド4選

最後に、この記事をお読みの方によく活用いただいている人気の資料・ガイドを紹介します。すべて無料ですので、ぜひお気軽にご活用ください。

財務管理3つのポイント

IPOに向けて資金調達を行いたくても、財務管理に課題があると資金調達がスムーズに進まないことも少なくありません。

本資料では、財務管理を効率よく行うための3つポイントとVCに聞いたレイターステージのリアルなチェックポイントを解説します。

やることリスト付き!内部統制構築ガイド

内部統制を基礎から知りたい方・内部統制の導入を検討している担当の方・形式だけになっている内部統制を見直したい方におすすめの人気ガイドです。

内部統制の基本と内部統制構築のポイントをギュッとまとめています。

N-3期を目指すための3つのポイント

「N-3期を目指しているが、数年たっても次の段階へ進めない」とお悩みのIPO準備企業も多いのではないでしょうか。

本資料では、IPO準備スケジュールの全体像から、N-3期に目指す上でよくある課題とおさえておきたい3つのポイントを解説します。

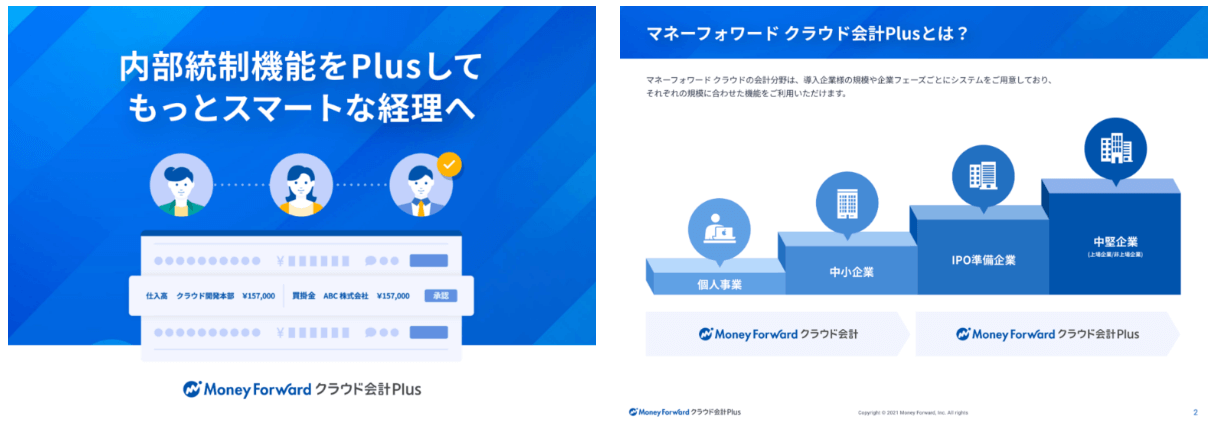

マネーフォワード クラウド会計Plus サービス資料

マネーフォワード クラウド会計Plusは、IPO準備・中堅〜上場企業向けの業務効率化と内部統制強化を実現するクラウド会計ソフトです。

銀行やクレジットカード連携で取引データを自動取得、AIによる自動仕訳で会計業務を効率化。周辺システムと連携することで、二重入力や確認工数を削減します。また、仕訳承認機能やユーザーごとの権限・ログ管理機能を搭載しており、内部統制にも対応。SOC報告書も提供しています。

※ 掲載している情報は記事更新時点のものです。

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

第三者割当増資とは?目的や手続きの流れ・事例をわかりやすく解説

Point第三者割当増資はどんな手法? 第三者割当増資は、特定の第三者に新株を割り当て、資金調達と経営戦略を同時に実現する増資手法です。 特定先から迅速に資金調達できる 事業提携や…

詳しくみる設備資金とは?運転資金との違いや日本政策金融公庫からの借入時の注意点を解説

店舗の開業やオフィスを契約するなど、事業を始めるために必要な資金の調達に頭を悩ませている方も多いのではないでしょうか。 事業を始めるために必要なお金として、設備資金があります。設備…

詳しくみる株主割当増資とは?第三者割当増資との違いやメリット、手続きを解説

スタートアップ企業にとって資金調達は成長の原動力です。製品開発や人員拡充など新たな成長戦略を実行に移し、競争優位を築くためには欠かせません。 資金調達手法の一つである「株主割当増資…

詳しくみるベンチャーキャピタルとは?種類、メリット・デメリットなどを解説

ベンチャー企業がスタートする際に直面する大きな課題の一つは資金調達だと考えられます。この課題に対処する手段として、ベンチャーキャピタルからの資金調達が挙げられます。 本記事では、ベ…

詳しくみるシリーズDとは?定義や資金調達の金額・期間の目安を解説

シリーズDはスタートアップ企業が成長を遂げる過程で、多額の資金が必要になる段階です。シリーズDにはどのような企業が該当し、どれくらいの資金が必要になるものなのでしょうか。この記事で…

詳しくみるIPO時のディスカウントとは?公募価格と発行価格のギャップが示す意味とその背景を解説

企業が株式市場に初めて株式を公開する際は、多くの場合「IPOディスカウント」が設定されます。これは、公募価格を発行価格よりも低くする戦略で、投資家へのインセンティブとして機能します…

詳しくみる