- 更新日 : 2025年7月10日

固定残業代とは?計算方法やメリットを解説

日本では長年にわたって長時間労働が問題になっており、近年は固定残業代を巡って裁判になるケースが増えています。

固定残業代とは、どのような制度なのでしょうか。

本稿では、固定残業代の意味や適切な運用方法、計算方法などについて解説します。

目次

固定残業代とは

固定残業代が、必ず違法となるわけではありません。まず、固定残業代の意味を確認しておきましょう。

固定残業(みなし残業)制度とは

固定残業代とは、企業が一定時間の残業を想定し、実際の残業時間に関わらず固定の残業代を支払う制度のことです。「みなし残業代」とも呼ばれます。

労働基準法では「1日の労働時間は8時間以内」「1週間の労働時間は40時間以内」と定め、原則として残業自体を禁止しています。

残業代が発生する時間外労働はあくまで例外であり、時間外労働をさせるためには36協定の締結といった手続きを義務付けています。

「固定残業代は残業を前提としている」として、問題視する向きもあります。中には固定残業代制度を悪用し、本来支払うべき残業代を支払わないブラック企業もありますが、制度自体は違法ではありません。

この記事をお読みの方におすすめのガイド4選

続いてこちらのセクションでは、この記事をお読みの方によく活用いただいている人気の資料・ガイドを簡単に紹介します。すべて無料ですので、ぜひお気軽にご活用ください。

※記事の内容は、この後のセクションでも続きますのでぜひ併せてご覧ください。

給与計算の「確認作業」を効率化する5つのポイント

給与計算の確認作業をゼロにすることはできませんが、いくつかの工夫により効率化は可能です。

この資料では、給与計算の確認でよくあるお悩みと効率化のポイント、マネーフォワード クラウド給与を導入した場合の活用例をまとめました。

給与規程(ワード)

こちらは、給与規程のひな形(テンプレート)です。 ファイルはWord形式ですので、貴社の実情に合わせて編集いただけます。

規程の新規作成や見直しの際のたたき台として、ぜひご活用ください。

給与計算 端数処理ガイドブック

給与計算において端数処理へのルール理解が曖昧だと、計算結果のミスに気づけないことがあります。

本資料では、端数処理の基本ルールをわかりやすくまとめ、実務で参照できるよう具体的な計算例も掲載しています。

給与計算がよくわかるガイド

人事労務を初めて担当される方にも、給与計算や労務管理についてわかりやすく紹介している、必携のガイドです。

複雑なバックオフィス業務に悩まれている方に、ぜひご覧いただきたい入門編の資料となっています。

固定残業代は月に何時間分まで設定できる?

固定残業代制度はあらかじめ固定の残業代を決めておくものですが、固定残業時間には上限が設けられていません。

固定残業時間に対する固定残業代が最低賃金を遵守していれば、当月の残業時間は適法と扱われます。

法定労働時間(1日8時間、週40時間)を超える残業をさせる場合、労働基準法36条では労使協定を締結し、労働基準監督署に届け出ることを義務付けています。

これが「36(サブロク)協定」と呼ばれるものです。

36協定で設定できる残業時間にも上限があり、1ヵ月45時間とされています。したがって、特定の月に45時間を超えなくても、1年を通して見た場合に45時間を超える設定となっていると、労働基準法違反となる可能性があります。

固定残業代の計算方法

固定残業手当の金額を定める場合は、固定残業手当が残業代に充当する賃金として支払われていることが必要であり、金額は残業時間を基準に定めます。

固定残業代制度は、固定残業代を基本給に組み込む「基本給〇〇円(固定残業代●●円を含む)」という方式もありますが、給与明細では基本給しか記載されないといった欠点があります。

トラブルを回避するためにも、「○○手当 ○○円(時間外労働●●時間相当分)」といったように、基本給とは別の手当として支払う方式をおすすめします。

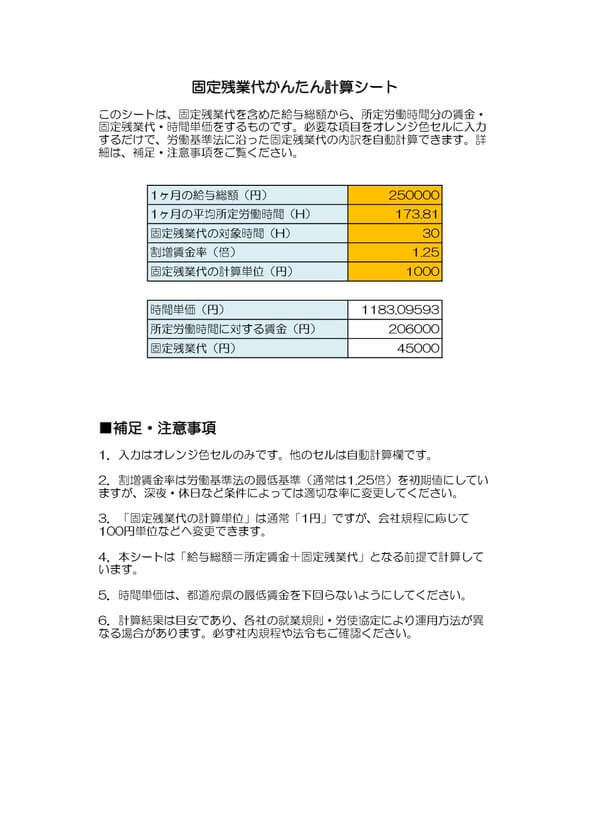

その際の固定残業代の計算方法は、以下の通りです。

「1時間あたりの賃金額」は「その月の給与総額÷月平均所定労働時間」で求められます。

また「月平均所定労働時間」は、「1年間の所定労働日数×1日の所定労働時間×12ヵ月」で算出します。

「1時間あたりの賃金額」の具体例を挙げてみましょう。

1日の所定労働時間が8時間、年間休日が125日、月例給与が30万円の場合、「月平均所定労働時間」は「240日×8時間×12ヵ月=160時間」となり、「その月の給与総額÷月平均所定労働時間」は「30万円÷160時間=1,875円」になります。

前述の通り、固定残業代は時間外労働が1ヵ月45時間を超えないように設定する必要があります。

また、時間外労働の割増賃金の割増率は、通常の労働時間または労働日の賃金の2割5分以上、5割以下にすることが義務付けられています。

これらを踏まえて、この事例の固定残業代を計算してみましょう。

固定残業代=1,875円(1時間あたりの賃金額)×45時間×1.25=10万5,468.75円

1円未満の端数は、50銭未満は切り捨て、50銭以上1円未満は1円に切り上げます。

したがって、この事例の固定残業代は、10万5,469円となります。

固定残業代のメリット・デメリット

固定残業代は企業が人件費を抑えるための制度であり、労働者にはメリットがないというイメージがあります。

しかし、適法な制度として導入・運用されている場合は、必ずしもそうではありません。

固定残業代のメリット

固定残業代制度では1ヵ月の残業時間に関わらず、固定の残業代が支給されます。

業務の繁閑が著しい業種もありますが、通常の賃金制度では毎月の残業代が大きく変わるため、収入が不安定になってしまいます。

固定残業代制度では、残業がまったくない月であっても所定の残業代が支給されるというメリットがあります。

では、あらかじめ定められた固定残業時間を超過した場合は、どうなるのでしょうか。

超過分の残業時間については、追加の残業代が支給されます。いわゆる「定額で働かせ放題」の制度ではないということです。

一方で企業側のメリットとしては、固定残業代制度を導入することで人件費が大きく変動することがなくなり、人件費を的確に予測できることが挙げられます。管理コストを抑えられるだけでなく、人件費のための資金繰り計画を立てることも容易になります。

労使双方のメリットもあります。残業時間が固定残業時間の範囲内の場合に残業代が変わらないのであれば、労働者は無駄な残業をしなくなります。

それによって生産性が向上すれば、収益が拡大します。また、労働者にとってはワークライフバランスの実現につながるでしょう。

固定残業代のデメリット

デメリットとしては、固定残業代制度はトラブルにつながりやすいことが挙げられます。

固定残業代を基本給に組み込む「基本給〇〇円(固定残業代●●円を含む)」という方式は、求人票に記載した場合に基本給とは別の手当として支払う方式よりも高給であるかような印象を与えます。

実際の運用が適切であれば問題ありませんが、固定残業代が満額支給されなければ基本給自体が少なくなります。また、給与明細に基本給だけが記載されていれば、「思ったよりも薄給だった」となります。訴訟に発展したケースにおいて、多いパターンです。

固定残業代は労使ともにメリットがありながら、トラブルが報じられることも少なくないため、ブラック企業ではないかというマイナスのイメージを持たれやすいこともデメリットといえるでしょう。

固定残業代を導入する際の注意点

就業規則に記載する

労働基準法では、就業規則の絶対的必要記載事項の一つとして賃金の支払い方法を挙げています。

当然のことながら、固定残業制度であることも明記する必要があります。また、労働契約の際にも雇用契約書に「固定残業代が給与に含まれている」旨を記載し、労働者に周知しなければなりません。

基本給と区別する

「基本給〇〇円(固定残業代を含む)」という表記では、固定残業代がいくらなのかわかりません。組み込み方式を採る場合であっても「基本給〇〇円(固定残業代●●円を含む)」というように、基本給と残業代を明確に区別する必要があります。

やはり「○○手当 ○○円(時間外労働●●時間相当分)」というように、基本給とは別の手当として支払う方式のほうが無難です。

超過分の残業代を支払う

固定残業代制度を導入している場合でも、労働基準法に則って計算した残業代が固定残業代を上回った場合は、その差額を支払う義務があります。

この点について誤解している人が少なくないようです。固定残業代制度を導入しても、タイムカードなどによる労働時間の把握が不要になるわけではありません。

残業がない月も支払う

ここまでで説明したように、固定残業代制度においては実際の残業時間が固定残業代分の残業時間より少ない場合でも、固定残業代を減額することはできません。まったく残業がない月であっても、所定の残業代を支払う義務があります。

固定残業代の計算方法・メリットについて知っておこう!

固定残業代の意味や適法な運用方法、計算方法などについて解説しました。

生産性の向上やワークライフバランスの実現など、正しく運用すれば固定残業代制度は労使ともにメリットがあります。

固定残業代制度を導入する際は、正しい運用方法を徹底することが大切です。

よくある質問

固定残業代とは?

企業が一定時間の残業を想定し、実際の残業時間に関わらず固定の残業代を支払う制度のことです。詳しくはこちらをご覧ください。

固定残業代の計算方法は?

「固定残業代=1時間あたりの賃金額×固定残業時間×割増率」という計算式で求めます。詳しくはこちらをご覧ください。

※ 掲載している情報は記事更新時点のものです。

人事労務の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

【チェック付】2026年(令和8年)給与計算のやり方とは?変更点やポイントを解説

給与計算の流れは、【①総支給額を計算→②控除額を計算→③差引総支給額を計算】という3段階で進めます。 2026年(令和8年)1月より、税制改正に伴い、控除する税額の算出に使う表や、…

詳しくみる賃金支払いの5原則!会社が知るべき違反の具体例を3つ紹介

「会社の賃金の支払いは規則通りだろうか」「具体的な例を知りたい」 このような悩みをもつ方もいるのではないでしょうか。 労働者の生活を支える賃金の支払いは、法律でルールが定められてい…

詳しくみる定額減税の給与計算やシミュレーション例をわかりやすく解説

政府の経済政策の一環として、定額減税が導入されることになりました。この制度は、従業員の税負担を軽減し、経済活性化を図るための取り組みです。給与計算の現場では、この定額減税の適用に際…

詳しくみる産休中はボーナスの査定期間に入る?賞与が減る、もらえない原因も解説

産休期間もボーナス(賞与)の査定期間に含まれることが一般的です。しかし、査定期間中に産休を取得した場合、ボーナスの金額に影響が出る可能性はあります。この記事では、産休中のボーナスの…

詳しくみる転勤したら住民税はどこに払う?国内転勤と海外転勤の違いを徹底解説

転勤が決まると気になるのは「住民税はどこに払うの?」という疑問です。 国内転勤と海外転勤では、住民税の納付先や手続きが大きく異なります。 転勤後に住民税について正しく手続きを行わな…

詳しくみる有給を入社後すぐに付与したい場合はどうする?要件や注意点を解説

有給休暇を入社後すぐに付与することは可能です。本来は入社から6ヶ月後に付与することが原則ですが、前倒しの付与は労働者に不利益を与えるものではなく、かえって「ゆとりある生活を保障する…

詳しくみる

-e1762740828456.png)