- 更新日 : 2025年9月9日

賃金台帳はアルバイトも作成が必要?書き方や保存方法をテンプレートつきで解説

賃金台帳は、従業員がアルバイトの場合でも作成と保存が必要です。

雇用形態にかかわらず、賃金台帳は労務管理の「法定三帳簿」のひとつとして、労働基準法により作成と保存が義務付けられています。

アルバイトならば不要だと思い、作成・保存を怠った場合、法的に罰せられる可能性もあるため注意が必要です。また、給与明細による代用も基本的にはできません。

当記事では、アルバイトにおける賃金台帳の書き方などについて解説します。

目次

賃金台帳とは

賃金台帳は、事業場が従業員に支払った給与の支払い状況や、勤務時間を記載した書類です。

事業主が労働者を雇用した場合は必ず作成し、事業場ごとに保存することが法律で義務付けられています。

また、賃金台帳は労働基準法で定められている労務管理の「法定三帳簿」であり、法的監査や従業員による情報開示が求められた際など、実際に使用する場面もあります。

法定三帳簿のひとつ

賃金台帳は、労働者名簿・出勤簿と並んで「法定三帳簿」と呼ばれており、すべて労働基準法によって作成と保存が義務付けられている書類です。それぞれ下記のような役割があります。

- 賃金台帳:労働者に対する賃金の支払いに関する詳細を記録する帳簿

- 労働者名簿:氏名や生年月日など、各労働者に関する基本情報を記載した帳簿

- 出勤簿:出勤日や休憩時間など、労働者の出勤状況を記録するための帳簿

法定三帳簿は、事業場が労働者の雇用状況や賃金支払いの透明性を確保するために必要な書類です。

とくに賃金台帳は、従業員への賃金の支払い状況を記録するだけでなく、給与に関するトラブルの防止や開示できる証拠の役割も果たします。

賃金台帳の記載事項

賃金台帳には、最低以下のような項目の記載が義務付けられています。

| 労働者の氏名 | 従業員のフルネームを記載 |

|---|---|

| 性別 | 従業員の性別を記載 |

| 賃金計算期間 | 給与が適用される期間を記載 |

| 労働日数 | 従業員が実際に労働した日数を記載 |

| 労働時間数 | 通常の労働時間に加え、時間外労働や休日労働もふくめた時間を記載 |

| 時間外・休日・深夜労働の労働時間数 | それぞれの労働時間を分けて記載 |

| 基本給や手当の種類と額 | 給与の内訳を記載 |

| 賃金控除の項目と額 | 税金や保険料など、給与から控除される項目を記載 |

上記は労働基準法で定められた必須事項で、正確な記載が必要です。事業場によっては、独自の項目を追加して記載できます。

必要になる場面

賃金台帳は、主に以下のような場面で必要なことがあります。

| 臨検監督が行われるとき |

|

|---|---|

| 雇用保険や助成金申請の手続きを行うとき |

|

| 是正勧告に対応するとき |

|

実際に必要となる頻度は少ないものの、とくに法的監査の際に提出できなかった場合は、罰則が科せられる可能性があります。

この記事をお読みの方におすすめのガイド4選

この記事をお読みの方によく活用いただいている人気の資料・ガイドを紹介します。すべて無料ですので、ぜひお気軽にご活用ください。

※記事の内容は、この後のセクションでも続きますのでぜひ併せてご覧ください。

意図せぬ法令違反を防ぐための、法定三帳簿管理のガイドブック

労務管理の中でも、労働関係法令の遵守は労務管理の中核を成すといえます。

本資料では、労働者名簿、賃金台帳、出勤簿の適正管理を通じて、意図せぬ法令違反を防ぐために実践的なアドバイスを提供します。

給与計算がよくわかるガイド

人事労務を初めて担当される方にも、給与計算や労務管理についてわかりやすく紹介している、必携のガイドです。

複雑なバックオフィス業務に悩まれている方に、ぜひご覧いただきたい入門編の資料となっています。

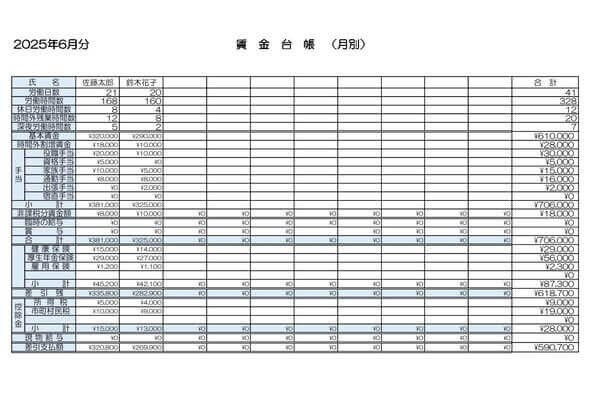

賃金台帳(エクセルの自動計算)無料テンプレート

自動計算機能を搭載した、エクセル形式の賃金台帳テンプレートです。

手間を省き、効率よく計算するためのツールとして活用いただけます。

賃金台帳 記入例

賃金台帳を作成する際の参考となる、具体的な記入例を記載した資料です。

各項目への記載方法や書き方の要領を、見本を通してご確認いただけます。事務処理の確認用としてもご活用ください。

賃金台帳はアルバイトでも作成が必要?

賃金台帳は、労働基準法にもとづきすべての従業員に対して作成・保存が義務付けられています。

正社員だけでなく、契約社員・アルバイト・パートタイム労働者・日雇い労働者を含むすべての雇用形態に適用され、勤務した日数や期日も問いません。

ただし、派遣労働者の場合は派遣元で作成されるため、事業場が作成する必要はありません。

アルバイトやパートも賃金台帳の対象

アルバイトやパートタイム労働者であっても労働基準法が適用されるため、賃金台帳の作成と保存が必要です。

賃金台帳には、税務署や年金事務所からの法的監査にも対応できるよう、前章で説明した必須項目をすべて記載します。

とくに昨今では、短時間のみの勤務やフリーランスを兼業している場合など、雇用形態が多様です。賃金台帳における項目や記載が不十分の場合、後々トラブルとなることもあるでしょう。

雇用形態にかかわらず、賃金台帳の記載・保存を適切に行うことで、労働者権利の保護につながります。そして、保護するとともに、企業側も適切な給与支払いを証明できます。

日雇い労働者であっても作成が必要

日雇い労働者であっても同様に、賃金台帳の作成は必須です。

日雇い労働者は日々雇用される労働者で、日雇い労働者にも労働基準法が適用されます。日雇い労働者の場合でも、賃金台帳には当日の勤務時間や支給された賃金額を正確に記載しましょう。

さらに、給与において万が一トラブルが発生した際も、賃金台帳が証拠として利用できるため、企業側にとってもリスク管理の一環として重要です。

雇用形態にかかわらず、アルバイトやパートタイム労働者だけでなく、日雇い労働者も賃金台帳の作成は法律上義務付けられています。企業や職場は、適切な管理体制を整える必要があるでしょう。

賃金台帳の無料テンプレート

マネーフォワード クラウドでは、賃金台帳の無料テンプレートをご用意しております。

無料でダウンロードできますので、ぜひお気軽にご利用ください。

時給制のアルバイトの基本賃金の書き方は?

時給制アルバイトの賃金台帳は、基本賃金ふくめ、注意すべき項目とポイントは下記のとおりです。

- 賃金計算期間

- 労働日数と労働時間数

- 基本賃金

- 控除項目

賃金計算期間は、賃金が計算される対象の期間を記載し、たとえば、「2024年1月1日〜2024年1月31日」などの形式で記載します。給与支払い金額の根拠となるため重要です。

労働日数と労働時間数は、賃金計算期間中に実際に働いた日数と時間数を記入します。

基本賃金の額は、「時給 × 労働時間」で計算します。たとえば、時給が1,200円で、月間の労働時間が80時間であれば、基本賃金は96,000円です。

残業や休日出勤、深夜時間帯の労働が生じた場合、正社員と同様に法定割増賃金の計算、支給が必要であることは言うまでもありません。

控除項目では、健康保険料や厚生年金保険料、雇用保険料や所得税などの控除項目も記載し、それぞれの額を明示します。

アルバイトの賃金台帳も、上記の情報が不十分な場合、労働基準監督署から指摘される可能性があるため注意が必要です。

アルバイトの賃金台帳は明細で代用できる?

アルバイトの賃金台帳は、給与明細で代用することは基本的にできません。

賃金台帳は労働基準法にもとづき、従業員の賃金や労働時間、控除額などを詳細に記録するための法定帳簿であり、すべての従業員に対して作成が義務付けられています。

給与明細には、支払った賃金や控除額が記載されており、賃金台帳に必要なすべての項目が含まれているわけではありません。必要な項目がひとつでも欠けていたら、法的要件を満たしたことにはならないのです。

とくに、給与明細には下記の項目が記載されていない場合が見受けられます。

- 賃金の計算期間

- 時間外労働の詳細な時間数

- 休日出勤の詳細な時間数

- 深夜労働の詳細な時間数

したがって、給与明細だけでは賃金台帳として法的要件を満たさない場合が多いため、代用できません。法的な要件を満たすためには、賃金台帳を別途作成する必要があります。

ただし、給与明細に賃金台帳における必須項目がすべて含まれている場合には、代用が認められることがあります。

アルバイトの賃金台帳の保存期間は?

アルバイトの賃金台帳の保存期間は、労働基準法にもとづき、最後に記載した賃金を支給した日から起算して5年間と定められています。

2020年の法改正により、従来の3年から5年に延長されましたが、経過措置として当分の間は引き続き3年間の保存でよいとされています。

賃金台帳の保存においては、下記のポイントに注意が必要です。

- 企業ごとではなく事業所ごとの管理が必要

- 最新情報へ都度更新する

- 電子データで保存する場合は紙媒体で出力できるようにする

支店や事業所が複数ある場合でも、賃金台帳は各職場、つまり各支店や事業所ごとの保管が必要です。

賃金台帳を保存する際は、アルバイトへの給与支払いごとに賃金台帳を更新し、常に最新の情報を反映させましょう。

また、労働基準法により、賃金台帳は紙媒体だけでなく電子データでも保存できます。電子データで保存することで、情報更新が容易になり、かつ保管スペースも最小限で済むでしょう。

ただし、情報開示が求められた際に即時に表示、またはプリンターなどで紙で印刷できる状態にする必要があります。

アルバイトも賃金台帳の作成と保存が必須

企業や職場では、アルバイトやパート、日雇いなど雇用条件にかかわらず、賃金台帳の作成と保存が必須です。

給与明細と共通した項目が多いですが、基本的には給与明細を賃金台帳として代用はできません。法的要件を満たさないことが多いため、給与明細とは別途、賃金台帳の作成が必要です。

また、賃金台帳の保管期間は、労働基準法にもとづき、原則として最後に記載した賃金を支給した日から起算して5年間と定められています。

常に最新情報に更新し、法的要件に沿って適切に作成・保管しましょう。

※ 掲載している情報は記事更新時点のものです。

人事労務の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

特別手当とは?税金はかかる?種類や金額の相場、企業事例を解説

特別手当とは、基本給や賞与とは別に、特定の条件や目的で企業が従業員に支給する手当です。 業績達成時の一時金や役職手当、住宅手当などが代表例で、従業員のモチベーション向上や福利厚生の…

詳しくみる大分県の給与計算代行の料金相場・便利なガイド3選!代表的な社労士事務所も

大分県でビジネスを展開する際、給与計算は従業員との信頼関係を築くためにも欠かせない業務です。しかし、法改正や税制の変更に迅速に対応することは難しく、自社で全てを管理するのは負担が大…

詳しくみる役員報酬の給与明細は必要?テンプレートをもとに書き方を解説

役員報酬は給与明細の発行が必要です。役員は労働者ではありませんが、役員報酬は所得税法上の給与所得に該当するため、明細の発行が義務付けられています。従業員を雇わない一人社長であっても…

詳しくみる給与明細とは?記載項目から計算式、発行の注意点までわかりやすく解説

毎月の給与支給日に従業員へ渡す「給与明細書(給与明細)」。 ルーチン業務として発行している方も多いと思いますが、「法律上の発行義務はあるのか」「Web明細にする際のルールは?」とい…

詳しくみる現物給与とは?具体例や価額、課税の有無について分かりやすく解説!

現物給与にはどのようなものがあり、その価額がどのように決められているのかをご存知でしょうか。一般的には社員の給料は現金で支払いますが、食事、通勤定期券、住宅の提供など、現金以外のも…

詳しくみる子ども・子育て拠出金とは?会社負担はいくら?計算方法や端数処理を解説

子ども・子育て拠出金と、子育て支援や児童手当の拠出金として充てられる拠出金であり、企業が費用の一部を負担しています。 本記事では、子ども・子育て拠出金の仕組み、会社が負担する拠出金…

詳しくみる

無料テンプレート.jpg)