- 更新日 : 2025年11月11日

確定拠出年金の受給シミュレーションをしてみよう

確定拠出年金は、拠出した掛金を自分で資産運用し、それによって得た利益に応じて増減した額を60歳から受け取ることができる年金です。

運用する金融商品を選ぶのはもちろんですが、運用結果も自分で責任を負います。そのため、正しく資産運用するためには自分がいくらの年金をどのくらいの期間必要とするべきか、事前のシミュレーションが欠かせません。

今回は確定拠出年金の受給額をシミュレーションする方法とその実際について解説します。

60歳時の目標設定をしよう

確定拠出年金は、上記の通り「自己責任型」の年金制度です。公的年金や厚生年金基金等の確定給付型の年金制度では、原則として国や企業が将来の給付額を約束し責任を持って資産の積立をしてくれるので、加入者(受給者)は支払う保険料や掛金の金額と期間(=始点)がわかれば、将来もらえる年金額(=終点)を一定の計算に基づいて割り出すことができます。

確定拠出年金は、市場金利の変動など外部からの要因により、将来の年金額が一定でない不安定な面があります。始点を定めても、終点にその通りたどり着く保証はありません。

したがって、確定拠出年金を始める場合は先に終点(60歳からもらえる年金の総額)をあらかじめ目標値として設定します。

その年金資産をつくるために始点(必要な掛金額・利回りと運用期間)をどうするか、逆算的に設定していきます。運用開始後は、市場金利の動きなどを睨みながら掛金額と利回りを適宜調整し、目標とする資産額に近づけていきます。

そこで重要となるのは、「60歳からもらえる年金資産をいくらまで増やすか」をシミュレーションすることです。

この記事をお読みの方におすすめのガイド4選

続いてこちらのセクションでは、この記事をお読みの方によく活用いただいている人気の資料・ガイドを簡単に紹介します。すべて無料ですので、ぜひお気軽にご活用ください。

※記事の内容は、この後のセクションでも続きますのでぜひ併せてご覧ください。

社会保険・労働保険の手続きガイド ‐入社・退職・異動編‐

入社や退職に伴う社会保険の手続きは多岐にわたり、ミスが許されません。特に厚生年金や健康保険は従業員の将来の給付や医療に直結するため、正確な処理が求められます。

手続きの不備でトラブルになる前に、本資料で社会保険・労働保険の正しい手順や必要書類を確認しておきませんか?

社会保険・労働保険の実務完全ガイド

これ1冊でしっかり網羅!社会保険および労働保険は、従業員の生活上・労働上のリスクに備えるための公的保険制度です。

本資料では社会保険・労働保険で発生する各種手続き方法を、入社・退職時や妊娠・出産時などのシーン別にまとめました。

健康保険・厚生年金保険 実務ハンドブック

健康保険・厚生年金保険の基本ルールをはじめ、手続きの仕方やよくあるミスへの対処方法について解説した実用的なガイドです。

年間業務スケジュール一覧も掲載しているので、ぜひご活用ください。

社会保険加入条件 簡単図解 ミニブック

パートやアルバイトの社会保険加入条件を、最新の法令に基づいて正しく判断できていますか?要件の確認漏れは、未加入によるトラブルや遡及徴収のリスクにつながりかねません。

本資料では、複雑な加入条件を視覚的にわかりやすく図解しています。自社の現状チェックや従業員への説明にご活用ください。

「年金現価係数」と「年金終価係数」

確定拠出年金の受給額シミュレーションの代表的な算出方法として、ここでは「年金現価係数」と「年金終価係数」について紹介します。

年金現価係数

年金現価係数とは、「将来受け取りたい額をもらうためには元手となる資金がいくらいるのか?」がわかる係数です。「受け取りたい額×年金現価係数」で元手となる資金を求めます。

これは、将来的に年金資産を一定の利回りで複利運用しながら、毎年決まった金額を一定期間にかけて取り崩していくために、いくらの元本で資産運用すればよいのか教えてくれます。

年金現価係数を使って将来受け取りたい額をシミュレーションすると、現在の手持ち資産の過不足額がわかり、掛金額や運用利回りを調整することができます。

【年金現価係数によるシミュレーション例】

毎年100万円ずつの年金を20年間受け取りたいとき、年率3%で複利運用する場合、元手となる資金はいくらか?

[年金現価係数] 年率3%の利回りで20年間運用した場合 ⇒ 14.877

100万円×14.877=1,487万7,000円

年金現価係数を算出する数式は複雑です。それぞれの条件によって毎回計算する手間を省くため、「年金現価係数表」があります。別名「年金原資計算表」とも呼ばれ、縦軸が期間、横軸が金利を表す早見表となっています。Web上に記載が多々ありますので、検索してみて下さい。

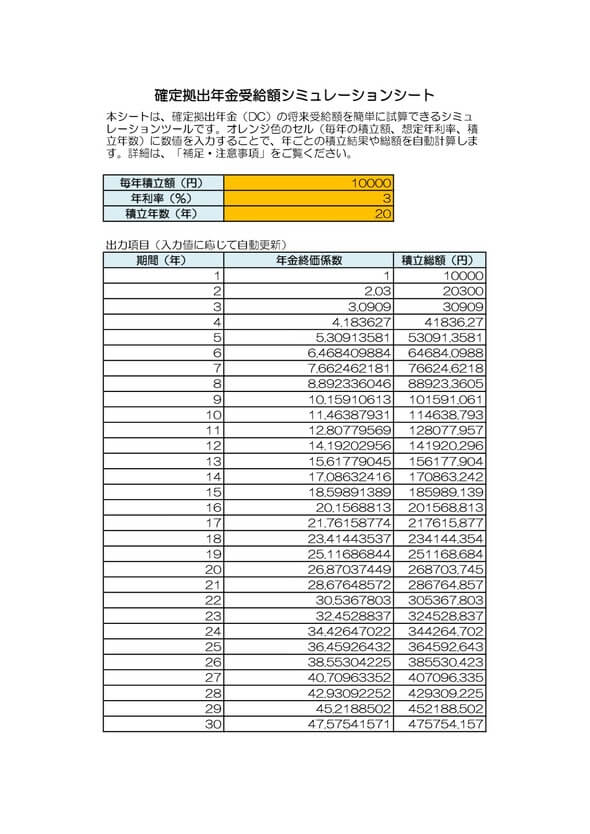

年金終価係数

年金終価係数は、「毎年の積み立て額から最終的な積み立て資産額がどれぐらいか?」がわかる係数です。「毎年の積み立て額×年金終価係数」で最終的な年金資産を求めます。

こちらは、これからの一定期間、一定の複利利率で、一定額の掛金を毎年積み立てた場合に、最終的に年金資産がいくらになるのか教えてくれます。

現在の掛金額・利回りを継続して運用した場合の将来の積み立て資産をシミュレーションできます。

【年金終価係数によるシミュレーション例】

毎年50万円積み立て、複利年率2%で運用すれば、25年後にはいくらになっているか?

[年金終価係数] 年率2%の利回りで25年間運用した場合 ⇒ 32.030

50万円×32.030=1,601万5,000円

年金終価係数にも年金現価係数と同様に「年金終価係数表」があります。縦軸が期間、横軸が金利を表す早見表で、別名「積立総額計算表」とも呼ばれています。Web上に記載が多々ありますので、各自検索してみて下さい。

年金受給額シミュレーションサイトの紹介

確定拠出年金の受給額は上記のような係数を用いることでシミュレーションすることもできますが、金融機関またはファイナンシャルプランニング会社などでは、年金額をシミュレーションできるWebサイトを開設している場合もあるので利用してみるとよいでしょう。

まとめ

以上、確定拠出年金の受給額シミュレーションについて見てきました。将来の年金額をシミュレーションし、目標とする資産の構築に向け自由に資産運用できる点が確定拠出年金の魅力です。

現在の資産状況が目標額に向けて順調に積み上がっているか、日頃からご自身の資産状況をこまめにチェックすることも必要です。最近では確定拠出年金を含む自分のさまざまな資産状況を簡単に一元管理しチェックできるWebサービスもありますので、利用してみてはいかがでしょうか。

※ 掲載している情報は記事更新時点のものです。

人事労務の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

源泉徴収の「納期の特例」を徹底解説!

源泉徴収義務者は、期限までに所轄の税務署に源泉徴収税を納めることになっていますが、条件によってはその納税を年2回に分けてまとめて納付できる特例があります。どのような場合に発生するの…

詳しくみる確定拠出年金の10のメリット

確定拠出年金は、公的年金や厚生年金基金といった確定給付年金とは違い、毎月一定額の掛金を拠出して加入者自身が運用し、その運用実績に応じた給付を60歳から受け取る年金です。 確定拠出年…

詳しくみる産休・育休での有給休暇の注意点、手当金への影響を解説

産休や育休を取得する際に、多くの人が気にするのは有給休暇の取り扱いや手当金への影響です。 特に、産休前に有給休暇を利用できるかどうか、有給休暇を取得した際に出産手当金へどのように影…

詳しくみる給与計算の最新トレンド|2025年以降の法改正、DX化、システム選びまで徹底解説

2025年、給与計算業務は法改正の頻発とテクノロジーの進化により、大きな変革期を迎えています。育児・介護関連の法改正や、子ども・子育て支援金制度の導入が迫る中、人事・労務担当者には…

詳しくみる賃金月額とは?交通費や手当は含まれる?使われる場面や計算方法を解説

賃金月額は、雇用保険の各種給付額を決める際に用いられる基準であり、制度ごとに定義や対象が異なります。本記事では、賃金月額の意味と計算方法、含まれる手当・含まれない手当の区別、使われ…

詳しくみるアルバイト・パートの給与計算方法は?確認事項と注意点を解説

アルバイトやパートの給与計算は、就業規則・給与規程・タイムカードなどの勤務管理書類を確認しながら進めます。時間外労働や休日労働、深夜労働をさせた際は、アルバイト・パートに対しても社…

詳しくみる