- 更新日 : 2025年11月6日

事前確定届出給与とは?役員賞与を損金算入して節税できる?期限や記載方法は?

経営者など役員に対する報酬や賞与は、一般社員の給与とは異なり、税務上の規定に従って支給されなければ損金算入できません。役員報酬は金額が大きくなりがちなため、損金算入として扱わなかった場合、納税負担額や資金繰りにも悪影響を及ぼします。

このような事態を避けるために、役員賞与を損金算入できる「事前確定届出給与」の制度を把握しておくことが重要です。節税効果につながる事前確定届出給与は、どのように利用すればよいのでしょうか。本記事では、事前確定届出給与の概要や手続き方法などを解説します。

目次

事前確定届出給与とは

事前確定届出給与とは、経営者や監査役といった役員に対して所定の時期に確定額を支給する旨を定め、事前に税務署に届出をした給与のことです。

役員報酬や役員賞与に利用する目的を確認するため、まずは事前確定届出給与の概要について解説します。また、定期同額給与や利益連動給与との違いも、あわせて押さえておきましょう。

そもそも役員報酬・賞与とは

役員に支払う報酬には「役員報酬」と「役員賞与」があります。言葉は似ていますが、それぞれの特徴は以下の通りです。

- 役員報酬:給与として毎月支払われる報酬

- 役員賞与:退職給与以外の臨時的な報酬

会社が従業員に支払う給与や賞与はすべて損金に算入できますが、役員への報酬は税務上の規定に基づいて支給されていなければ損金に算入できません。損金扱いにならない報酬支給は、当然ながら課税対象となります。

つまり、役員報酬や賞与額が多くなると法人税の負担額が大きくなり、節税効果が得られにくくなるわけです。よって、損金として認められるように「事前確定届出給与」または「定期同額給与」といった方法をうまく活用することが重要になるでしょう。

事前確定届出給与なら損金算入が可能

役員賞与はそのままでは損金として計上されませんが、事前確定届出給与の届出を行うことによって、損金算入することが可能です。また、非常勤の役員に対して、年に数回報酬を支払うケースも、届け出をすることで損金対象となります。

損金算入するためには、株主総会で決議して議事録を作成し、期限までに一定事項を記載した届出書を税務署へ提出しなくてはいけません。届出書に明記した時期と金額が完全に一致した形で役員に報酬支給が行われた場合に限り、損金として認められます。

ただし、一度でも届出内容と異なる条件で支給した場合、不一致箇所のみならず、その年度の事前確定届出給与分すべてが損金不算入と見なされるため注意が必要です。なお、届出は事業年度ごとに提出する必要があり、赤字の場合でも規定した時期に確定額を支払わなければなりません。

定期同額給与との違い

定期同額給与とは、1ヶ月以内の一定期間ごとに議事録で決めた金額を、事業年度期間内に毎月支払う役員給与のことです。

事前確定届出給与は事前の届出が義務付けられているのに対し、定期同額給与はその必要がなく役員報酬を損金にすることができます。

ただし、支給時期が一定かつ同額であることが条件であり、不定期の支給や金額が変動していると、税務署から条件から外れたと見なされ損金扱いになりません。また、役員報酬は原則として年に1度しか変更できず、変更可能時期も決算後3ヶ月間と決まっています。

そのため、役員報酬は事業年度ごとに利益額を予測して、計画的に設定しましょう。ちなみに、定期同額給与と事前確定届出給与は重複して利用可能です。

業績連動給与との違い

業績連動給与とは、会社の業績に連動して役員報酬を支払い、その報酬額を損金計上できる給与のことです。

前述した2つの制度とは異なり、金額が確定していないことが特徴に挙げられます。

会社の業績や株式の市場価格といった客観的な指標が、算定の基礎になります。手続きが複雑で厳しい条件をクリアする必要はありますが、成果主義を採用している企業に多く見られる制度です。要件をクリアすることで損金算入が可能なため、経営層へのインセンティブとしても採用できます。

この記事をお読みの方におすすめのガイド4選

続いてこちらのセクションでは、この記事をお読みの方によく活用いただいている人気の資料・ガイドを簡単に紹介します。すべて無料ですので、ぜひお気軽にご活用ください。

※記事の内容は、この後のセクションでも続きますのでぜひ併せてご覧ください。

送付状テンプレ集 36選パック-時候の挨拶×12か月分(上旬・中旬・下旬)

こちらは「送付状テンプレ集 36選パック」です。 12か月分の上旬・中旬・下旬、それぞれの時期に対応した時候の挨拶が含まれています。

季節や時期に応じた送付状を作成する際の参考資料として、ぜひご活用ください。

電子契約にも使える!誓約書ひな形まとめ

誓約書のテンプレートをまとめた、無料で使えるひな形パックです。資料内から任意のひな形をダウンロードいただけます。

実際の用途に合わせてカスタマイズしていただきながら、ご利用くださいませ。

人事・労務の年間業務カレンダー

毎年大人気!人事労務の年間業務を月別にまとめ、提出や納付が必要な手続きを一覧化しました。

法改正やシーズン業務の対応ポイントについて解説するコラムも掲載していますので、毎月の業務にお役立てください。

人事・労務担当者向け Excel関数集 56選まとめブック

人事・労務担当者が知っておきたい便利なExcel関数を56選ギュッとまとめました。

40P以上のお得な1冊で、Excel関数の公式はもちろん、人事・労務担当者向けに使い方の例やサンプルファイルも掲載。Google スプレッドシートならではの関数もご紹介しています。お手元における保存版としてや、従業員への印刷・配布用、学習用としてもご活用いただけます。

事前確定届出給与の要件

役員賞与を損金算入するには、事前確定届出給与の届出が必要です。ただし、要件を満たさなければ損金とは認められないため、正確に把握しておくことが重要でしょう。ここでは、事前確定届出給与の記載方法や提出期限、提出先について紹介します。

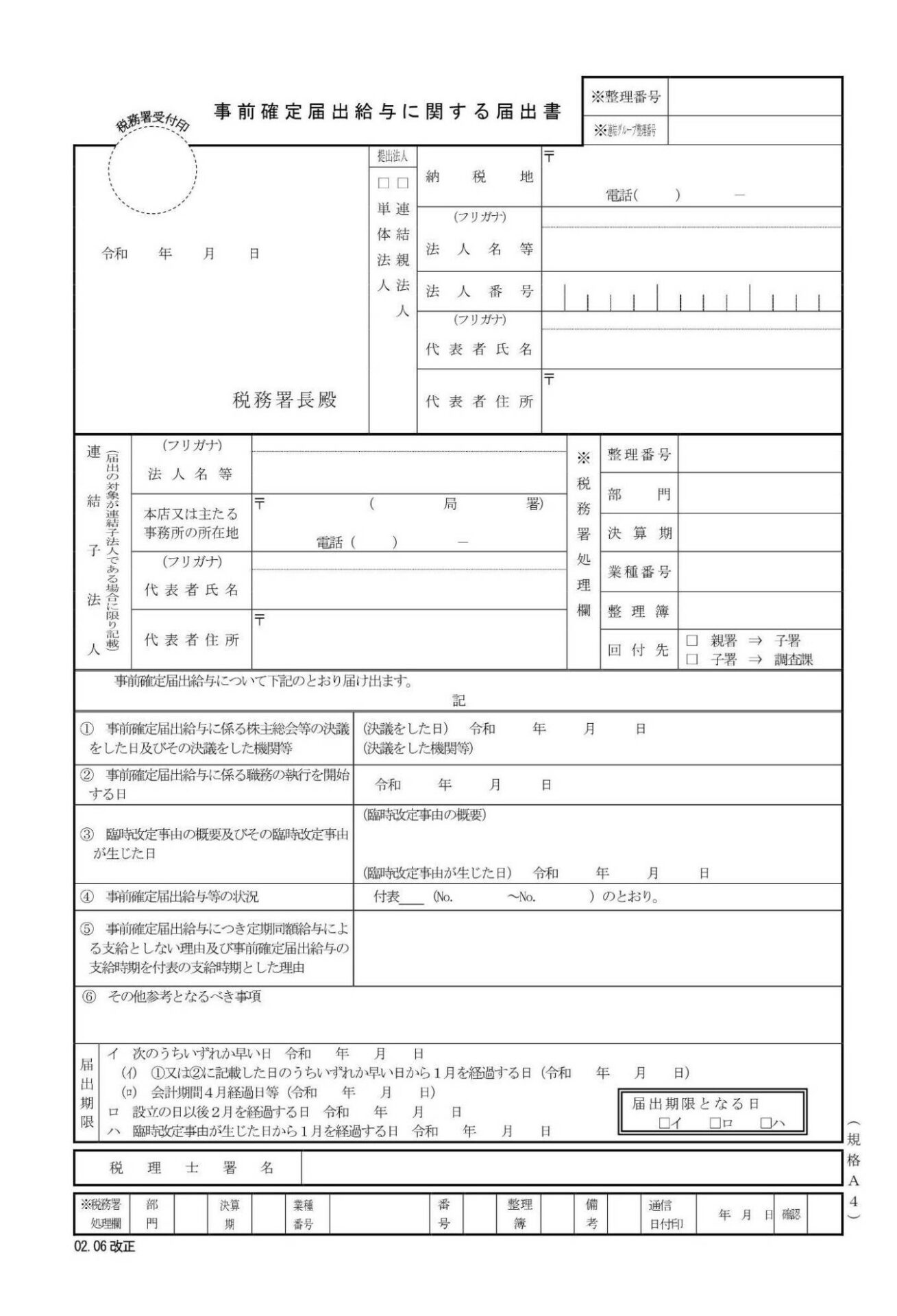

申請書の様式と記載方法

事前確定届出給与の手続きは、国税庁のホームページや税務署から届出書と付表を入手し、議事録とあわせて提出する必要があります。

届出書には決議を行った日や機関等の名称、執行開始日、届出期限などを細かく記載することが求められます。付表には対象者氏名と役職名、職務執行期間、支給時期と支給金額などを明記します。

支給時期は明確な日付を記入し、支給金額も1円単位で設定しなければなりません。つまり、大まかな内容では受理されない可能性が高いため注意が必要です。なお、事前確定届出給与の届出書は、株主総会等で役員賞与の支給を決議するごとに作成します。

参考:

事前確定届出給与に関する届出書 税務署長殿

付表1(事前確定届出給与等の状況(金銭交付用)

提出期限

事前確定届出給与の届出は、一定の期限内に必ず提出しましょう。1日でも期限に遅れると、全額が損金不算入となるため注意が必要です。なお、提出期限は下記の表で確認しておきましょう。

【初めて届出をする場合】

| 区分 | 届出提出期限 |

|---|---|

| (1)株主総会や社員総会等の決議によって所定の時期に所定金額を支給することを定めた場合 | 次のうちいずれか早い日が期限となる a.その決議の日から1月を経過する日 b.会計期間開始の日から4月を経過する日 |

| (2)新設した法人が所定の時期に所定金額を支給することを定めた場合 | 設立の日以後2月を経過する日 |

| (3)臨時改定事由により新たに事前確定届出給与の定めをした場合 | (1)の届出期限と臨時改定事由が生じた日から1月を経過した日とのうちいずれか遅い日 |

提出先

事前確定届出給与に関する届出書は、納税地の所轄税務署長宛に持参、または送付する必要があります。税務署の所在地については、国税庁のホームページをご確認ください。

事前確定届出給与に関する定めを変更する方法

期限内に提出している法人は、その届出をした事前確定届出給与に関する内容が変更可能です。ただし、変更事由が臨時改定事由である場合、その事由が発生した日から1ヶ月を経過する日までに、所定の届出が必要となります。

「臨時改定事由」とは「役員の職制上の地位の変更」や「役員の職務の重大な変更」など、役員給与を変更する必要があるような事情を指します。

【既に事前確定届出給与を届出ている法人が、賞与の内容変更する場合】

| 区分 | 届出提出期限 |

|---|---|

| 臨時改定事由により変更する場合 | 臨時改定事由が生じた日から1月を経過する日 |

| 業績悪化改定事由により減額する場合 | 次のうちいずれか早い日 a.業績悪化改定事由により事前確定届出給与の変更に関する株主総会等の決議をした日から1月を経過する日 b.aの決議をした日以後、最初に到来する直前届出に基づく支給の日の前日 |

事前確定届出給与を正しく理解して節税しよう

ここまで事前確定届出給与の概要や、手続き方法などを解説しました。役員に対する報酬や賞与は、規定を知らずにいると損金不算入となり、納税面や資金繰りで想定外の事態が起こりうる可能性があります。

そのため、役員報酬や役員賞与に関する税務上の取り扱いは、正確に把握することが重要です。複雑に感じるかもしれませんが、今回紹介した事前確定届出給与の手続き方法にならい、期限を守って届出書を提出すれば問題ないでしょう。

事前確定届出給与を正しく理解し、従業員だけでなく役員の賞与も損金算入して、節税対策を行うことが大切です。

※ 掲載している情報は記事更新時点のものです。

人事労務の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

損金の関連記事

新着記事

役員社宅を賢く経費にする方法は?節税メリットから賃料計算まで徹底解説

Point役員社宅の経費化とは? 役員社宅は、賃料相当額を正しく計算・徴収すれば合法的に経費化でき、大きな節税効果があります。 会社負担の家賃は損金算入可能 賃料相当額の計算が必須…

詳しくみる組織開発とは?人材開発との違いや代表的な手法、成功に導くプロセスを徹底解説

Point組織開発とは、組織全体の関係性と機能を高める取り組み。 組織開発は、人と人の相互作用を改善し、変化に強い組織をつくるプロセスです。 関係性と対話に焦点 個人でなく組織全体…

詳しくみるキャリアパス面談で何を話すべきか?理想の将来を描き自己成長につなげるための完全ガイド

Pointキャリアパス面談とは、将来像を言語化し成長戦略を描く対話です。 キャリアパス面談は、理想の将来と市場価値向上を実現するための戦略設計の場です。 将来像と現状の差を明確化 …

詳しくみるストレスチェック結果の提供同意書とは?取得のタイミングや注意点を徹底解説

Pointストレスチェック結果の提供同意書とは、結果を事業者へ共有するための法定手続きです。 ストレスチェック結果は、本人の明示的同意がなければ会社は取得できません。 事前同意は無…

詳しくみるストレスチェックの方法とは?実施手順から事後措置までの実務を徹底解説

Pointストレスチェック方法とは、労働者の心理的負担を測定し、職場改善につなげる制度。 ストレスチェックは、正しい手順と事後措置まで実施して初めて有効です。 年1回以上の実施が原…

詳しくみるストレスチェック報告書の提出期限や書き方は?労働基準監督署への報告義務と作成手順を解説

Pointストレスチェック報告書とは、実施結果を労働基準監督署へ報告する法定書類です。 ストレスチェック報告書は、常時50名以上の事業場が年1回実施後、遅滞なく提出します。 対象は…

詳しくみる

.png)