- 更新日 : 2025年8月29日

日本政策金融公庫から個人事業主が融資を受けるには?限度額、必要書類を解説

日本政策金融公庫は、個人事業主に対して融資を行っています。創業時に利用できる「新規開業・スタートアップ支援資金」や、幅広い業種・用途で使える「一般貸付」、さらに事業承継やM&A、海外展開など特定の目的に対応する制度もあり、ニーズに応じて選択できるのが特徴です。

本記事では、個人事業主が日本政策金融公庫から融資を受ける際の限度額や審査準備のポイントをわかりやすく解説します。

目次

日本政策金融公庫から個人事業主が融資を受けるには?

日本政策金融公庫の融資は、法人だけでなく個人事業主も利用できます。設備投資や運転資金など、事業に必要な資金を借り入れることが可能で、申込にあたっては所定の書類を提出し、審査を受ける必要があります。

個人事業主が利用できる主な融資制度には、創業時の資金調達を支援する「新規開業・スタートアップ支援資金」や、幅広い業種・用途で利用できる「一般貸付」などがあります。

また、事業の成長段階や目的に応じて、事業承継・M&A、海外展開、環境対応などを対象とした制度も整備されています。複数の制度が用意されているため、自身の事業内容や資金ニーズに最も適したものを選ぶことが重要です。

この記事をお読みの方におすすめのガイド4選

続いてこちらのセクションでは、この記事をお読みの方によく活用いただいている人気のガイドを簡単に紹介します。すべて無料ですので、ぜひお気軽にご活用ください。

※記事の内容は、この後のセクションでも続きますのでぜひ併せてご覧ください。

補助金をまるっと理解!会社設立時の補助金ガイド

補助金の概要や各制度の内容に加え、会社設立直後の企業でも使いやすい補助金や実際の活用事例などについてまとめました。

「使えたのに知らなかった!申請が漏れてた!」といったことを防ぐためにも、会社設立時の資金調達方法の一つとしてお役立てください。

事業計画書完全ガイド

事業計画書を作成するメリットや記載すべき項目、数値計画、具体的な作成ポイントなど、実用的な計画書作成のコツをまとめました。

資金調達を検討されている方・事業を始めようとしている方に多くダウンロードいただいておりますので、ぜひお気軽にご利用ください。

起業家1,040人への調査でひも解く!先輩起業家が一番困ったことガイド

マネーフォワード クラウド会社設立では、会社設立の経験がある方1,040名に対して、会社設立に関する調査を実施しました。

先輩起業家が悩んだ部分や、どのように会社設立を行ったかを、定量的に分析していますので、ぜひご活用ください。

会社設立時に決めることチェックリスト

「会社設立時に決めることチェックリスト」では、会社設立の基本事項や、株式会社・合同会社別の決めることチェックリストなどを、1冊にまとめています。

図解でカンタンにまとめており、完全無料でダウンロードいただけます。

個人事業主が日本政策金融公庫から受けられる融資限度額

日本政策金融公庫の融資制度にはそれぞれ上限額が設けられており、制度の種類によって限度額が異なります。

例えば、創業時の資金調達を目的とする「新規開業・スタートアップ支援資金」では、融資限度額は最大7,200万円(うち運転資金は4,800万円)と定められています。

一方で、幅広い用途に対応する「一般貸付」では、運転資金・設備資金の上限は4,800万円ですが、取扱商品や業種の変更に伴う設備投資などを対象とした「特定設備資金」の場合は7,200万円まで利用可能です。

個人事業主が日本政策金融公庫から融資を受けるコツ

個人事業主が日本政策金融公庫から融資を受けるためには、事前の準備が必要です。以下では、スムーズに融資を受けるために知っておきたいコツを見ていきましょう。

事業計画をしっかりとたてる

融資審査では、事業の安定性や継続性を示すことが求められます。そのため、多くの制度で「創業計画書」や「事業計画書」の提出が必要です。

計画書には、売上や経費の見込みを根拠のある数字で記載し、将来の見通しについても実現可能性を示すことが大切です。信頼性のある計画を提示できれば、審査を有利に進められる可能性があります。

自己資金を用意する

十分な自己資金があると信用力が高まるため、融資を受けやすい傾向にあります。

自己資金が少なくても申請可能ではあるものの、返済能力に疑問を持たれやすいため、融資決定は難しいと考えられます。必要な自己資金の目安が公表されているわけではありませんが、総資金の2~3割程度を確保しておくと安心です。

支払うべきものに未払いや滞納がない

公共料金や税金、クレジットカードやローンなど、支払うべきものを日頃からきちんと支払っておくことも大切です。

未払い・滞納がある場合は、信用情報に記録され、日本政策金融公庫でも確認可能です。その場合、審査に不利に働く可能性があります。日頃から健全な支払い実績を積み重ねておくことが、融資の信頼性につながります。

面談での質問にきちんと回答する

融資審査は書類だけでなく、職員との面談も含まれます。事業の目的や方針、将来の見通しを自分の言葉でわかりやすく説明できるよう準備しておきましょう。

場合によっては事務所や店舗、工場などの現場確認が行われることもあるため、訪問を受けても差し支えない状態に整えておくと安心です。

個人事業主が日本政策金融公庫から融資を受ける流れ

個人事業主が日本政策金融公庫で融資を受ける場合の、一般的な流れは次の通りです。

- 問い合わせ・相談

- 申し込み・書類提出

- 面談

- 審査

- 結果通知・融資

- 返済

日本政策金融公庫の融資を希望する場合は、専用ダイヤルにて問い合わせができます。予約をすることで、支店の窓口やオンラインでの相談も可能です。申し込みをする場合は、インターネットを使うと便利です。

提出書類と面談から、融資の審査が行われます。融資が決定した場合は契約手続きを行う必要があるため、公庫職員の案内に沿って進めましょう。契約手続きが完了したら、指定口座に融資金額が入金され、返済開始となります。

個人事業主が日本政策金融公庫に提出する必要書類

融資の申し込みに必要な書類は、融資の種類によって異なります。例えば、創業融資である「新規開業・スタートアップ支援資金」の主な必要書類は次の通りです。

事業を行う上で保管している申告書類などに加えて、新たに作成が必要な創業計画書・企業概要書や、取り寄せが必要な見積書などもあります。問い合わせの際に必要な書類についてしっかりと確認し、スムーズな提出を目指しましょう。

個人事業主が日本政策金融公庫から融資を受ける際に役立つテンプレート

日本政策金融公庫から個人事業主が融資を受ける場合には、専用フォーマットの資料を作成・提出しなくてはなりません。ここでは、融資時に必要な資料と事業計画のフォーマットをご紹介します。

創業計画書・企業概要書

日本政策金融公庫から融資を受ける多くの場合、専用の創業計画書、または企業概要書が必要です。

創業計画書は、新たに事業を立ち上げる方が提出する計画書です。一方、企業概要書は、既に事業を営んでいる方が提出します。企業の沿革や事業内容、取引先などの記載が必要です。

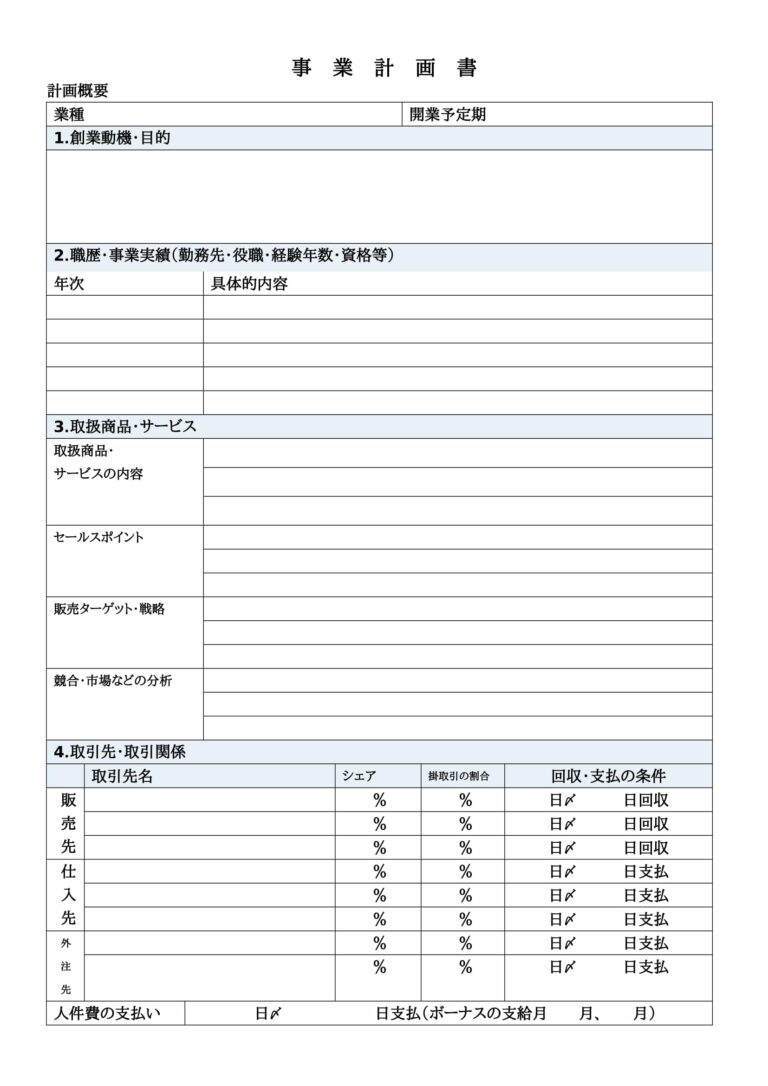

事業計画書のテンプレート

これまでを振り返り今後どのように展開していくかを考えるために、融資の申請を決める前に自分でも事業計画書を書いてみることをおすすめします。

事業計画書を作成するには、既存のテンプレートを使うと便利です。空欄を埋める形のため、自身の事業について考えを深められるとともに、抜けや漏れの防止にもなります。以下からダウンロードして、ぜひご活用ください。

日本政策金融公庫から融資を受けたい場合は問い合わせてみよう

日本政策金融公庫は、個人・法人を問わず融資を受けられる金融機関です。創業融資である「新規開業・スタートアップ支援資金」や用途や業種に幅広く対応している「一般貸付」のほか、事業の内容や方向性に合わせた融資制度が豊富に用意されています。詳細を知りたい場合は、専用ダイヤルから気軽に問い合わせてみましょう。民間の金融機関の融資制度とも比べながら、自分に合った融資制度を見つけてください。

※ 掲載している情報は記事更新時点のものです。

会社設立の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

クラウドファンディングで起業するには?メリットや資金調達方法・税金について解説

起業するための資金調達の方法として、クラウドファンディングがあります。資金集めの流れやメリット、デメリットなど、ぜひ参考にしてください。また、実際に起業した事例やビジネスを成功させ…

詳しくみる医療法人の資金調達方法は?一般企業と異なる点や注意点を解説

医療法人の資金調達は、一般企業とは異なる特徴を持ち、特有の制約や課題が伴います。医療機器の導入や施設の維持には、多額の費用が必要となるため、安定した資金調達手段の確保が不可欠です。…

詳しくみる買取資金調達ガイド|M&Aの株式買取や、事業承継の自社株買取などのポイントを解説

円滑な事業承継、M&Aにおいて、株式買取をはじめとする買取は避けて通れない重要なプロセスです。しかし、多くの場合は買取に多額の資金が必要となるため、資金調達が成功の鍵を握り…

詳しくみる通所介護(デイサービス)の創業融資を成功に導くためのポイントを徹底解説

高齢化が進行する日本において、地域社会を支える通所介護(デイサービス)の役割はますます重要になっています。しかし、質の高い介護サービスを提供するための施設準備や人材確保には、多額の…

詳しくみる会社設立時の資金調達方法とメリット・デメリットを解説

起業する際には、資金が必要です。自己資金で賄えない場合は、外部から資金調達を行う必要があります。この記事では、出資や融資、補助金など、設立時に使える資金調達方法の概要とそれぞれのメ…

詳しくみる返済不要の創業融資はある?資金調達法や返済が難しい場合を解説

「返済不要の創業融資」という言葉に、大きな魅力を感じる方も多いのではないでしょうか。結論からお伝えすると、返済が不要な「融資」制度は原則ありません。しかし、返済義務のない「助成金・…

詳しくみる