概要

このガイドでは、インボイス制度に対応するために必要なマネーフォワード クラウド会計・確定申告の事前設定や、日常業務・決算業務の操作についてご説明します。

インボイス制度の概要については以下のページをご参照ください。

「インボイス制度」の概要とマネーフォワード クラウドでの対応方法

インボイス制度について

対象のお客さま

マネーフォワード クラウド会計・確定申告をご利用中のお客さま

- ご注意

- 「消費税申告」機能を用いて消費税申告書を作成・提出する場合は、以下のプラン・権限でご利用中のお客さまが対象です。

- マネーフォワード クラウド会計を「ビジネス」プランでご利用中のお客さま

- マネーフォワード クラウド確定申告を「パーソナル」「パーソナルプラス」プランでご利用中のお客さま

- マネーフォワード クラウド会計・確定申告の「決算・申告」権限が「閲覧」または「編集」のお客さま

目次

事前設定

本項では、インボイス制度に対応するためにマネーフォワード クラウド会計・確定申告で必要な事前設定についてご説明します。

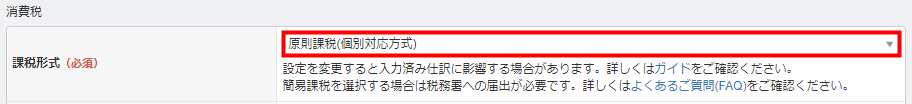

課税形式を「免税事業者」以外に設定する

インボイス制度に対応するためには、「課税事業者」となり、年度ごとに消費税の申告を行う必要があります。

そのため、「各種設定」>「事業者」画面の「課税形式」を「免税事業者」以外に設定してください。

課税形式を設定する際は、以下のページもご参照ください。

Q. 消費税の「課税形式」の違いを教えてください。

なお、どの課税形式を選択すべきかご不明な場合は、税務署等の専門機関にご確認ください。

「取引先」を登録する

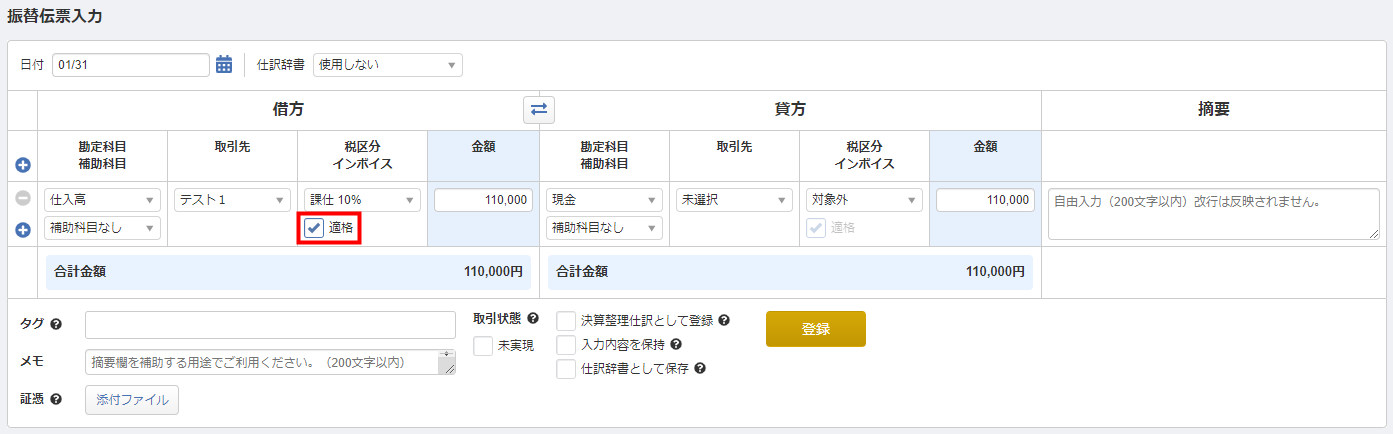

クラウド会計・確定申告で取引先を登録し、仕訳登録時に該当の取引先を設定すると、その取引先が適格請求書発行事業者かどうかをシステムが判定し、「税区分・インボイス」欄の「適格」チェックボックスに判定結果が反映します。

なお、本サービスの提供にあたり、同システムのデータダウンロード機能|国税庁も利用しております。

取引先が適格請求書発行事業者かどうかは、「取引先の新規登録」画面と「取引先の編集」画面に表示される「履歴情報(期間)」を参照して判定します。

取引先の登録方法については、以下のガイドをご参照ください。

「取引先」画面の使い方

詳細は以下のガイドをご参照ください。

Q. 取引先が「適格請求書発行事業者」であるかの自動判定は、仕訳登録時にも実施されますか?

日常業務・決算業務で必要な操作

本項では、インボイス制度に対応するために、日常業務・決算業務で必要なマネーフォワード クラウド会計・確定申告の操作についてご説明します。

仕訳登録時に税区分を設定する

インボイス制度に対応して消費税申告を行うためには、仕入税額控除額※を正しく把握する必要があります。

クラウド会計・確定申告では、仕訳を登録する際に税区分を設定することで、その税区分をもとに仕入税額控除額の自動計算が可能です。

そのため、仕訳を登録する際は適切な税区分を設定してください。

※仕入税額控除については、こちらをご参照ください。

税区分の仕様についての詳細は、以下のページをご参照ください。

Q. マネーフォワード クラウド会計の税区分について教えてください。

なお、仕訳にどの税区分を設定すべきかご不明な場合は、税務署等の専門機関にご確認ください。

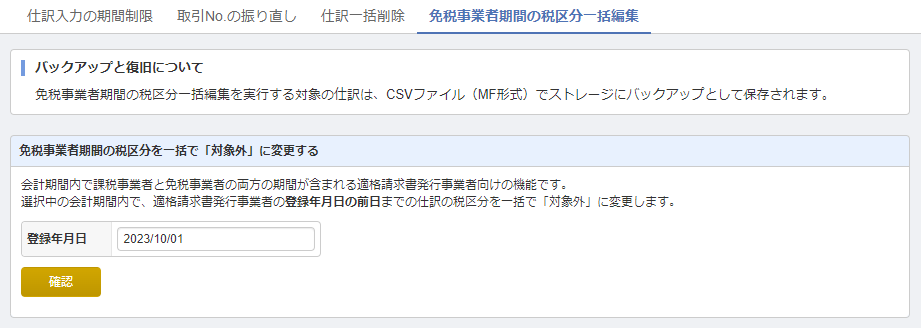

「免税事業者期間の税区分一括編集」機能では、「登録年月日」で指定した日付の前日までに登録された仕訳の税区分を一括で「対象外」に編集できます。

操作方法などの詳細はこちらをご参照ください。

「税区分・インボイス」欄の「適格」チェックボックスを設定する

インボイス制度導入後は、適格請求書発行事業者との取引によって支払った消費税のみ、仕入税額控除額として消費税申告時の計算に含めることができます。

そのため、適格請求書発行事業者以外の者(免税事業者等)との取引によって支払った消費税については、原則仕入税額控除の適用を受けることができません。

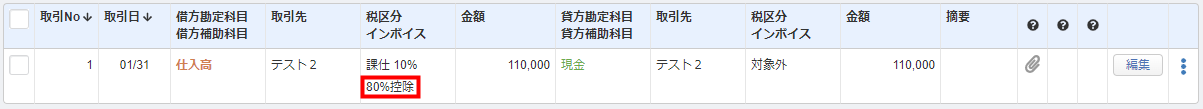

一方、制度導入後の6年間は、適格請求書発行事業者以外の者との取引によって支払った消費税についても、一定割合を仕入税額控除額とみなすことができる経過措置が設けられています。

インボイス制度に対応して消費税申告を行う場合や、インボイス経過措置の適用を受ける場合は、必ず以下の対応を行ってください。

- 適格請求書発行事業者との取引か、それ以外の者との取引かを区別する。

- 適格請求書発行事業者以外の者との取引である場合、経過措置(80%控除・50%控除)の適用を受ける旨を記載した帳簿を保存する。

- インボイス経過措置を踏まえて仕入税額控除額を計算する。

仕訳の取引日が「2023年(令和5年)9月30日」以前の場合

取引先が「適格請求書発行事業者」か「適格請求書発行事業者以外の者」かに関わらず、「税区分・インボイス」欄にある「適格」チェックボックスにチェックを入れて仕訳登録してください。

仕訳の取引日が「2023年(令和5年)10月1日」以降の場合

- 取引先が「適格請求書発行事業者」の場合

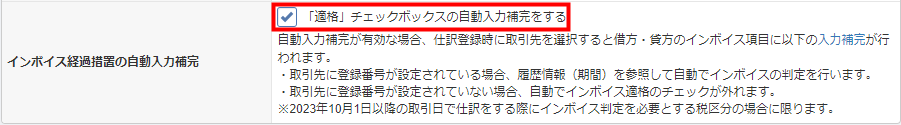

取引日が2023年(令和5年)10月1日以降の仕訳に「取引先」画面で登録番号を登録した取引先と課税仕入系の税区分を設定すると、「取引先」の「照会情報」に表示されている「履歴情報(期間)」を参照して、「適格」チェックボックスに自動でチェックが入ります。

- 取引先が「適格請求書発行事業者以外の者」の場合

取引日が2023年(令和5年)10月1日以降の仕訳に課税仕入系の税区分を設定し、以下のいずれかの条件に当てはまる場合は、「適格」チェックボックスから自動でチェックが外れます。- 取引先の「登録番号」に登録番号を入力していない取引先を選択している

- 仕訳に設定した取引日において、選択した取引先が適格請求書発行事業者として登録されていない

- 仕訳に設定した取引日において、選択した取引先の「履歴情報(期間)」が「取消」「失効」のいずれかに属している

登録した仕訳と帳簿には、適用可能な経過措置が表示されます。

また、インボイスの経過措置を踏まえた仕入税額控除額をシステムが自動で計算します。

「事業者」画面の「インボイス経過措置の自動入力補完」で【「適格」チェックボックスの自動入力補完をする】にチェックを入れた場合のみ、「取引先」の登録内容に応じて「適格」チェックボックスのチェックが自動で切り替わります。

「税区分・インボイス」欄にある「適格」チェックボックスの詳細については、以下のページをご参照ください。

Q. 仕訳の「適格」チェックボックスについて教えてください。

「消費税集計」画面を確認する

インボイス制度に対応した消費税申告を行う場合やインボイス経過措置の適用を受ける場合は、仕入税額控除額を正しく計算する必要があります。

「決算・申告」>「消費税集計」画面で仕入税額控除額を計算するために、以下を正しく設定し、反映内容を確認してください。

「消費税集計」画面の詳細については、以下のガイドをご参照ください。

「消費税集計」画面の使い方

消費税申告書を作成・提出する

インボイス制度に対応するためには、年度ごとに消費税の申告を行う必要があります。

クラウド会計・確定申告を利用して申告する場合は、「決算・申告」>「消費税申告」画面で消費税申告書を作成してください。

消費税申告書の作成方法については、以下のガイドをご参照ください。

STEP4 消費税申告画面への入力と書類の作成

作成した消費税申告書は税務署に提出します。

消費税申告書の提出方法については、以下のガイドをご参照ください。

STEP5 申告手続き

※本サポートサイトは、マネーフォワード クラウドの操作方法等の案内を目的としており、法律的またはその他アドバイスの提供を目的としたものではありません。当社は本サイトに記載している内容の正確性・妥当性の確保に努めておりますが、実際のご利用にあたっては、個別の事情を適宜専門家に相談するなど、ご自身の判断でご利用ください。

頂いた内容は、当サイトのコンテンツの内容改善のためにのみ使用いたします。

よく見られているガイド

- 仕訳ガイド取引入力・仕訳

- 「連携サービスから入力」の使い方取引入力・仕訳

- 「メンバー追加・管理設定」の使い方全般設定(ユーザー、メンバー、プラン等)