2019年10月1日に施行される消費税法改正について、よくあるお問い合わせをまとめています。

以下の「よくあるお問い合わせ」のリンクよりご確認ください。

よくあるお問い合わせ

- Q. 2019年10月1日より前に、消費税10%を使用して仕訳を登録できますか?

- Q. 2019年10月1日の消費税法改正施行までにマネーフォワード クラウド会計では何をすればよいのでしょうか?

- Q. 8%から10%への移行期間中、どのように仕訳登録していけばいいですか?

- Q. 現金出納帳のテンプレートでインポートする際に、消費税率を指定できますか?

- Q. 軽減税率となる取引はどのようなものがありますか?

Q. 2019年10月1日より前に、消費税10%を使用して仕訳を登録できますか?

新消費税率(10%、軽減税率8%)で、消費税法改正施行日(2019年10月1日)より前に支払いや請求などの取引がある場合は、前受金や前払金などの経過勘定で仕訳登録していただくことを想定しています。

そのため、2019年10月1日より前の取引日では、新消費税率(10%、軽減税率8%)は使用できません。

「取引日」について

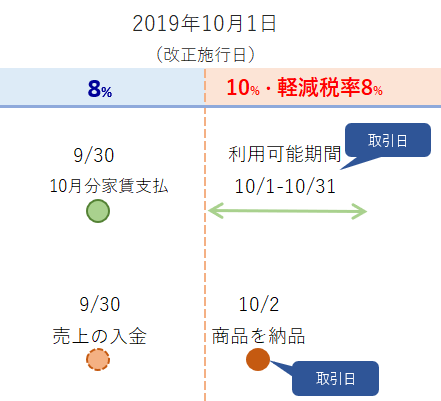

売上や仕入れなどの取引日は、原則「商品の出荷や納品」など、サービスの提供があったときです。

一方で、売上や仕入れが確定した日と、実際に入金や支払いがあった日は、ずれる場合が多くあります。

このような場合、実際に入金や支払いがあった日ではなく、売上や仕入れが確定した日(サービスの提供完了や商品の引き渡しがあった日)を「取引日=納税義務が成立した日」として処理します。

(参考)

No.6141 納税義務の成立の時期|国税庁

No.6165 前受金や前払金などがあるとき|国税庁

経過勘定(前受金や前払金など)を使用して仕訳登録する際の具体例

※以下は一例です。個別事案により異なる場合がありますので、詳細については最寄りの税務署や税理士などの専門家へお問い合わせください。

例1)事務所の家賃(10月分)である220,000円(内消費税 20,000円)を9月30日に支払ったとき

- 実際に支払った日である9月30日を「取引日」とし、「前払金」を使用して仕訳登録します。

10月分の家賃を費用として10月の日付で仕訳登録します。

※計上する日付は、一般的に10月に属する日付となりますが、例示では「10月1日」にて仕訳登録しています。

2.を仕訳登録することで、経過勘定である「前払金」は相殺されて残高は0円となり、「地代家賃」は10月で費用計上されました。

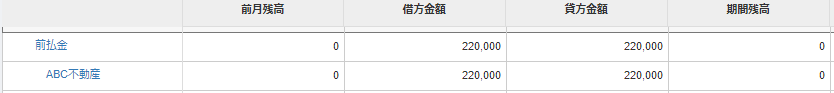

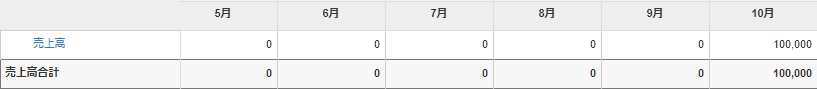

(残高試算表:貸借対照表)

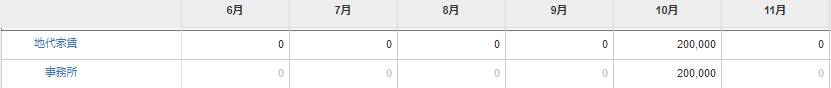

(推移表:損益計算書)

例2)商品110,000円(内消費税 10,000円)を受注し請求書を発行した。9月30日に入金を確認し、10月2日に納品した。

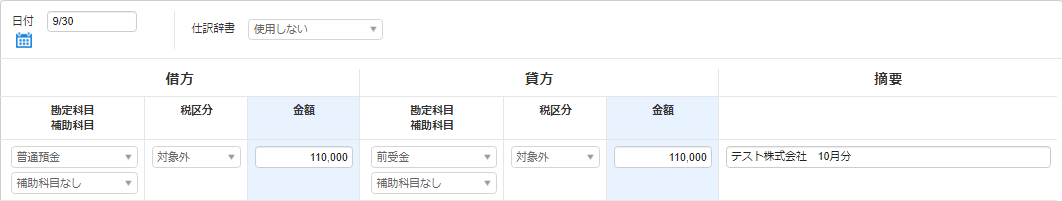

入金された9月30日を「取引日」とし、「前受金」を使用して仕訳登録します。

商品を納品した10月2日で、売上高を計上する仕訳を登録します。

2.を仕訳登録することで、経過勘定である「前受金」は相殺されて残高は0円となり、「売上高」は10月で計上されました。

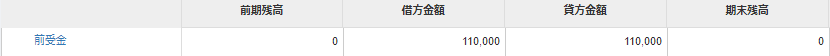

(残高試算表:貸借対照表)

(推移表:損益計算書)

なお、取引日が2019年10月1日より前の日付であっても、新消費税率(10%・軽減税率8%)を用いて仕訳登録を行いたい場合、「各種設定>事業者」より制限の解除を行うことが可能です。

※制限を解除して仕訳登録を行う場合は、税理士などの専門家へご相談いただくか、前述の納税義務の成立の時期や前受金や前払金などがあるときを充分にご考慮のうえ、ご操作ください。

Q. 2019年10月1日の「消費税法改正施行」までにマネーフォワード クラウド会計では何をすればよいのでしょうか?

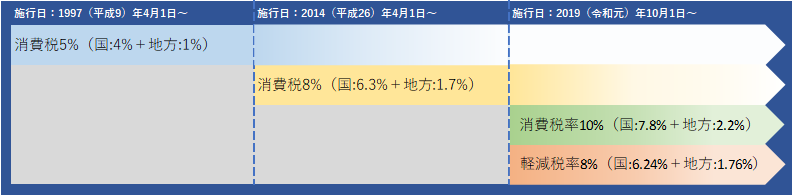

2019年10月1日に消費税が8%から10%へ引き上げられると同時に、新たに軽減税率8%が導入されます。

これまで、消費税率は8%の1種類のみ(3%、5%は経過措置のみ適用)でしたが、今回の消費税法改正施行日以降は、複数の消費税率(標準税率10%と軽減税率8%、経過措置の8%)が日常的に存在することとなります。

なお、現行の「消費税率8%」と「軽減税率8%」は、同じ8%ですが「国税と地方税」の内訳率が異なります。

そのため、取引ごとに「10%」or「軽減税率8%」or「現行8%(経過措置)」を適切に判断し、正しい税率で日々の経理処理を行うことが求められます。

複数税率が存在し得る勘定科目・補助科目の設定をしておきましょう

消費税法改正が施行される2019年10月1日以降は、「標準税率10%」と「軽減税率8%」の取引が同時に存在することになります。

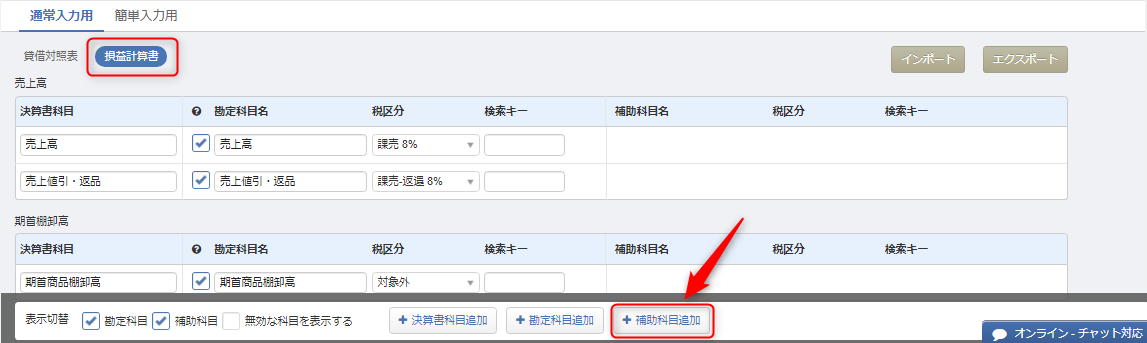

マネーフォワード クラウド会計・確定申告では、勘定科目または補助科目ごとに税区分を設定して仕訳登録するため、1つの勘定科目または補助科目に、複数の税率を設定することができません。

そのため、1つの勘定科目において「標準税率10%」と「軽減税率8%」いずれも発生し得る場合は、あらかじめ税区分ごとに補助科目を設定しておくことで、仕訳作成のたびに税区分を修正する必要がなくなります。

勘定科目の設定方法の詳細は、下記使い方ガイドをご確認ください。

「勘定科目」画面の使い方

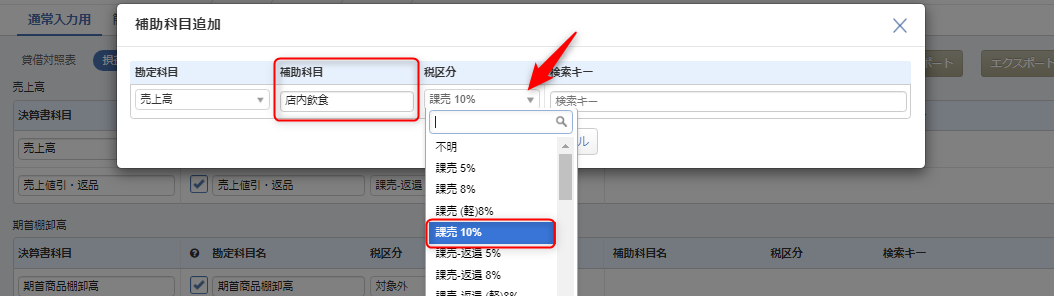

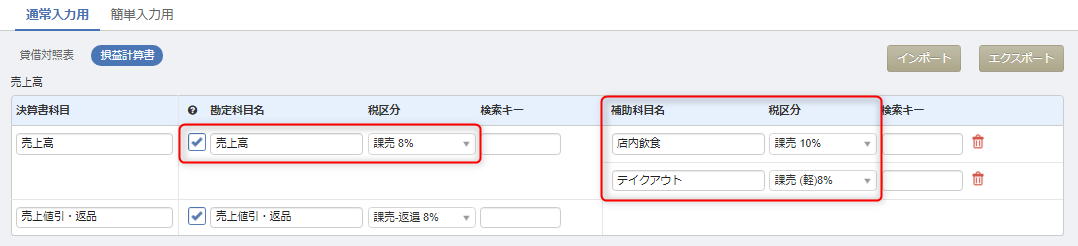

例)カフェを経営しており、テイクアウトと店内飲食がある場合

勘定科目「売上高」に、補助科目「店内飲食」、「テイクアウト」を追加作成します。

その際、補助科目「店内飲食」の税区分を「課税売上10%」に、補助科目「テイクアウト」の税区分を「課税売上軽減税率8%」に設定します。

作成した補助科目ごとに、異なる税区分を設定することができました。

また、当初より利用していた勘定科目「売上高」は、現行の「課税売上8%」が設定されたままになっています。

「標準税率8%」が適用される取引日「2019年9月30日まで」の仕訳は、勘定科目「売上高」(補助科目は指定しない)で登録し、取引日「2019年10月1日以降」の仕訳は、状況に応じて補助科目「店内飲食」や「テイクアウト」を指定して登録することで、スムーズに新税率に対応した運用に移行できます。

Q. 8%から10%への移行期間中、どのように仕訳登録していけばいいですか?

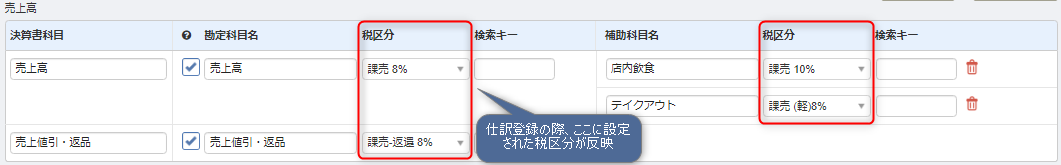

マネーフォワード クラウド会計・確定申告の仕様

マネーフォワード クラウド会計・確定申告では、「振替伝票入力」などで仕訳登録をする際に、勘定科目または補助科目に対して設定している税区分が反映されます。

そのため、新税率で仕訳登録する場合は、入力の都度、税区分を編集するか、あらかじめ勘定科目(補助科目)に対して設定されている税区分を変更しておくことになります。

一方で、多くの場合、2019年10月1日以降にも「取引日」が「2019年9月30日以前」の仕訳登録は行います。

以下のような手順で仕訳登録を行っていただくことで、入力の都度、税区分を指定することなく操作が可能ですのでご確認ください。

ここでは、「手動で仕訳」、「現金出納帳などのインポート」で仕訳登録する場合について説明します。

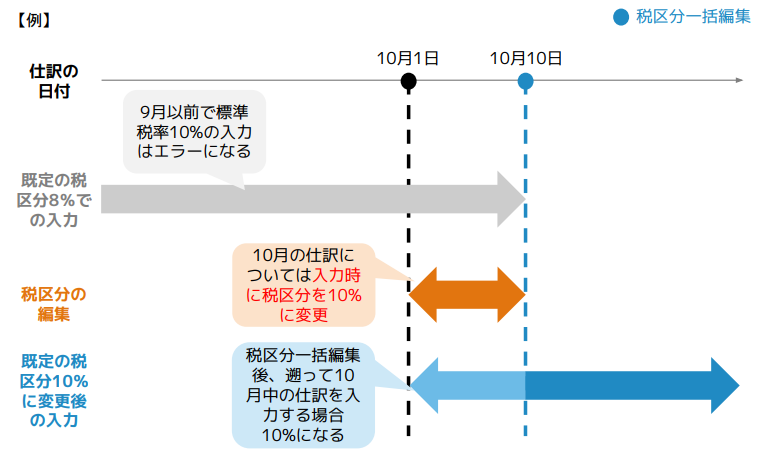

ひと月分をまとめて仕訳登録(月次処理)されている場合

1. 「取引日」が2019年9月30日までの取引について入力を完了させる

まずは、現在勘定科目に設定されている税区分「8%」で仕訳登録する必要がある取引の入力を完了させます。

2. 勘定科目に設定されている税区分を今後ご利用になる税区分へ変更

勘定科目の税区分を変更する際は、「1つずつ変更する」もしくは「『税区分の一括編集機能』でまとめて変更する」2つの方法があります。

なお、1つの勘定科目において、「10%」「軽減税率8%」が混在する場合は、補助科目を追加作成して補助科目ごとに税区分を設定してください。

勘定科目の税区分を変更する詳しい操作方法については、下記使い方ガイドをご確認ください。

勘定科目ごとの税区分設定変更

3. 「取引日」が2019年10月1日以降の仕訳登録を開始する

勘定科目の税区分を「新税率」へ変更せずに、10月分以降の入力を行っていた場合

10月以降に入力した仕訳は、税区分に誤りがある可能性があります。

登録した仕訳をご確認のうえ、適宜修正してください。

1.仕訳帳の「一括編集」機能を利用して修正する方法

仕訳帳で、開始日を「2019年10月1日」と設定して、2019年10月1日以降の仕訳を検索し、登録された仕訳内容を確認します。

変更したい内容を1種類ずつ指定して一括編集を実行します。

例えば、「課税仕入8% → 課税仕入10%」「課税仕入8% → 軽減8%」など、変更前と変更後の組み合わせが異なる場合は、1つの組み合わせごとに指定します。

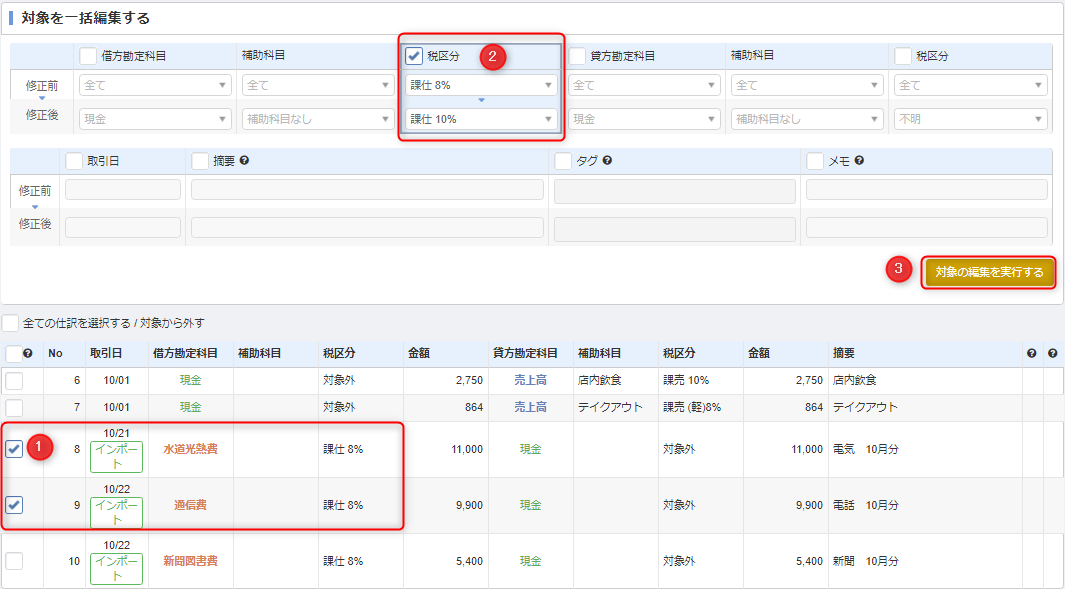

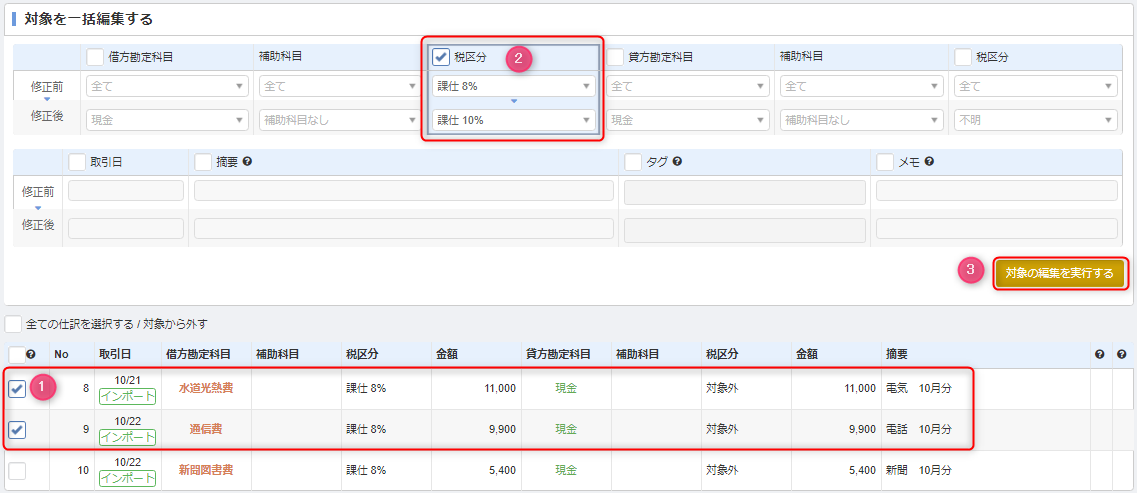

① 仕訳行の左に「チェック」を入れて、変更する仕訳を指定します。

②「対象を一括編集する」欄が表示されますので、変更したい項目(今回は「税区分」)にチェックを入れます。

③「修正前」と「修正後」を指定し、「対象の編集を実行する」をクリックします。

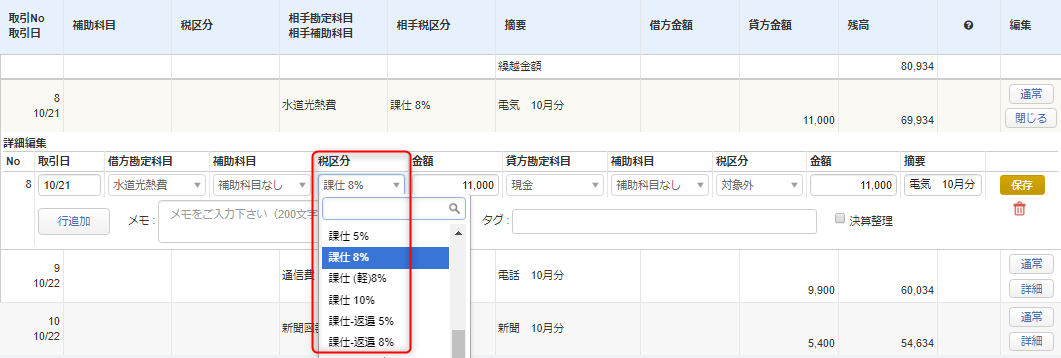

2.仕訳を1件ずつ編集する方法

以下の画面で、仕訳の編集が可能です。

対象ページ

会計帳簿>仕訳帳

会計帳簿>現金出納帳

会計帳簿>総勘定元帳

会計帳簿>補助元帳

手動で仕訳>振替伝票入力

変更したい仕訳行の右にある「編集」ボタンをクリックし、内容を編集後、「保存」ボタンをクリックして登録してください。

対象ページ

手動で仕訳>仕訳帳入力

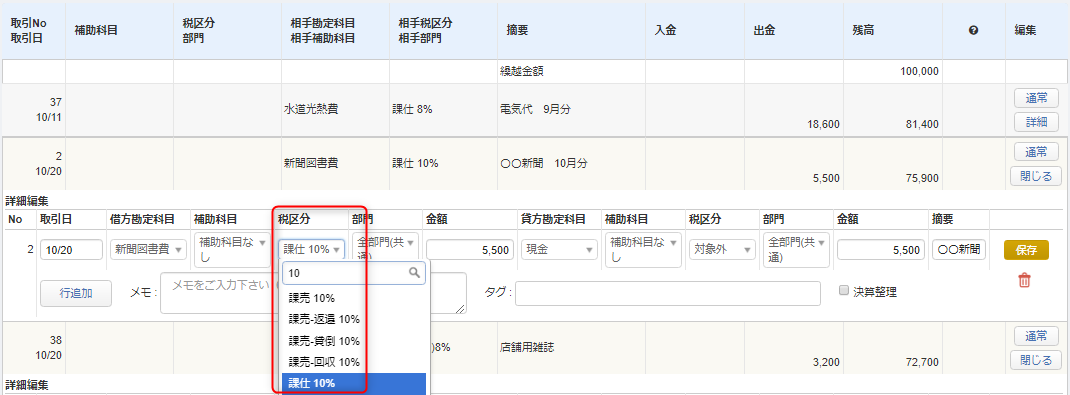

変更したい仕訳の「税区分」名をクリックして、適切な税区分を選択してください。

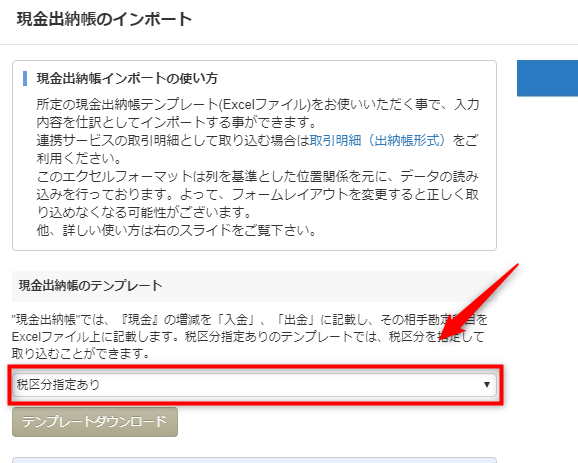

Q. 現金出納帳のテンプレートでインポートする際に、消費税率を指定できますか?

仕訳帳でインポート可能なテンプレート「現金出納帳」「総勘定元帳」「補助元帳」においては、「税区分指定あり」のテンプレートを利用することで税区分を指定してインポートが可能です。

なお、「現金出納帳」「総勘定元帳」「補助元帳」の「税区分指定なし」のテンプレートや、「他桁式出納帳」では、選択した勘定科目(または補助科目)に設定された「税区分」で仕訳登録されます。

そのため、勘定科目に設定されていない「特定の税区分」にて仕訳登録されたい場合は、お客さまにて個別にご対応が必要です。

1. インポート後、登録された仕訳を編集する方法

1. 操作方法(一つずつ修正をする場合)

仕訳帳や総勘定元帳などで、該当の仕訳の「編集」ボタンをクリックして、「税区分」の欄より一つずつ適切な税区分を選択してください。

2. 操作方法(まとめて修正する場合)

「仕訳帳」から変更したい仕訳を「取引日」などで検索して絞り込み、「一括編集」機能で、まとめて税区分の変更を行ってください。

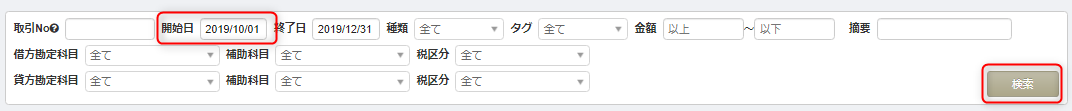

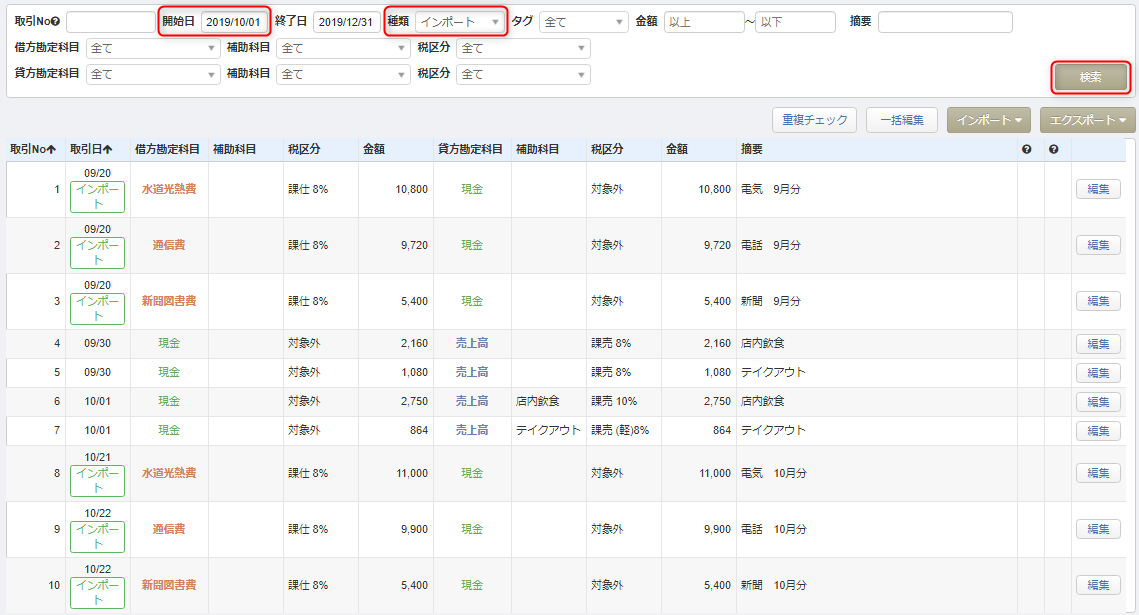

例)現預金出納帳の「インポート」を行った仕訳のうち、取引日が2019年10月1日以降の税区分を変更したい場合

「開始日」を「2019/10/1」、「種類」を「インポート」と設定して検索します。

※「種類」の詳細については、下記使い方ガイドをご確認ください。

種類で検索

「水道光熱費」「通信費」は「10%」へ、「新聞図書費」は「軽減税率8%」へ変更したい場合、変更したい内容を1種類ずつ指定して一括編集を実行します。

① 仕訳行の左に「チェック」を入れて、変更する仕訳を指定します。

ここでは「水道光熱費」「通信費」の仕訳のみ選択します。

②「対象を一括編集する」欄が表示されますので、変更したい項目(今回は「税区分」)にチェックを入れます。

③「修正前」と「修正後」を指定し、「対象の編集を実行する」をクリックします。

税区分が「課税仕入10%」へ変更されました。

「新聞図書費」の仕訳についても、上記と同様の操作で税区分を変更します。

「仕訳帳の一括編集機能」の詳しい操作方法は、以下の使い方ガイドをご確認ください。

「一括編集」機能の使い方

2. 税区分別に補助科目を作成してインポートする方法

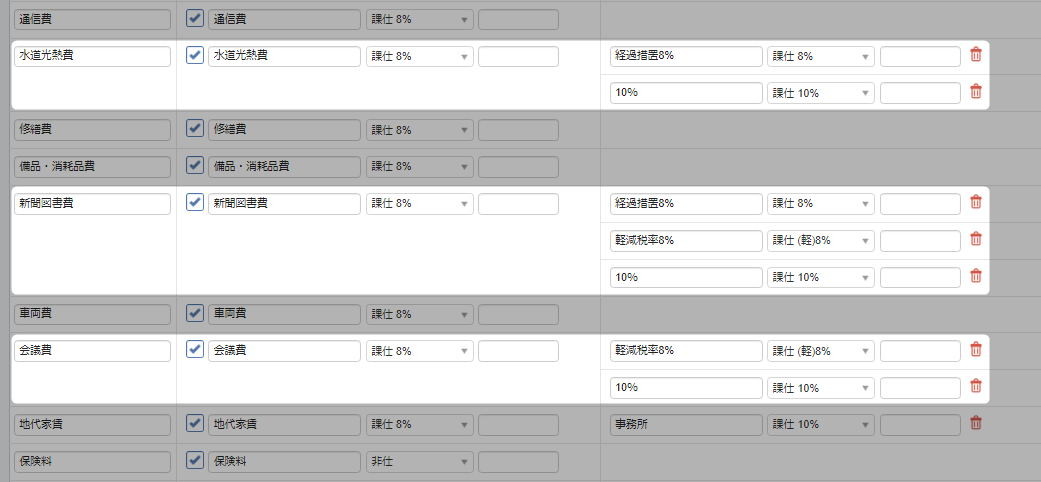

- あらかじめ、各種設定>勘定科目において、利用可能性のある税区分ごとに補助科目を設定します。

「水道光熱費」「新聞図書費」「会議費」に、補助科目「経過措置8%」「軽減税率8%」「10%」を設定します。

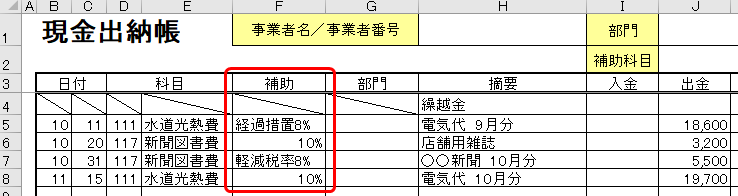

作成した補助科目を「現金出納帳インポート用テンプレート」の「補助」列へ記載します。

会計帳簿>仕訳帳>インポート>現金出納帳よりインポートすると、補助科目に設定した税区分にて仕訳が登録がされました。

留意事項

仕訳登録に使用されている「補助科目」は、事業年度に関わらず削除や非表示にすることができません。

一時的に利用する目的で補助科目を作成する場合は、上記の仕様に充分ご留意のうえ、ご活用ください。

Q. 軽減税率となる取引はどのようなものがありますか?

2019年10月1日施行の消費税法改正より導入される「軽減税率8%」が対象となる取引は、主に以下の2種類です。

- 飲食料品

(食品表示法に規定する食品(酒税法に規定する酒類を除く)をいい、外食は含まれません) - 週2回以上発行される新聞(定期購読契約に基づくもの)

(画像は「令和元年10月1日から消費税の軽減税率制度が実施されます(国税庁)より引用)

※「軽減税率制度」の具体例などについて、弊社ブログ「Money Forward Bizpedia(ビズペディア)」にてご紹介しています。併せてご参照ください。

今回の消費税法改正では、税率が8%から10%へ引き上げられるだけでなく、軽減税率8%が導入されるため、これまでとは異なり、複数税率が日常的に存在することとなります。

そのため、8%から10%への移行期間による「経過措置」のほか、取引内容によりどの税率が該当するかについてを取引の都度、判断する必要があります。

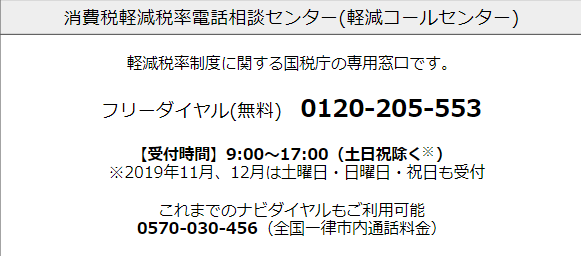

「10%」「軽減税率8%」「(現行の)経過措置8%」のいずれが該当するかの判断については、国税庁の「軽減税率コールセンター」、もしくは税理士などの専門家へご相談ください。

消費税法改正による国税庁のFAQや手引きなど

消費税の軽減税率制度(軽減対象品目の内容、帳簿・請求書の書き方など)に関する一般的なご質問やご相談につきましては、消費税軽減税率電話相談センター(軽減コールセンター)で受け付けています。

消費税関係(国税庁)

経過措置について(国税庁)

- 平成31年(2019年)10月1日以後適用する消費税率等に関する経過措置について(平成30年10月)

- 平成31年(2019年)10月1日以後に行われる資産の譲渡等に適用される消費税率等に関する経過措置の取扱い【基本的な考え方編】(平成30年10月)

- 平成31年(2019年)10月1日以後に行われる資産の譲渡等に適用される消費税率等に関する経過措置の取扱い【具体的事例編】(平成30年10月)

- 総額表示義務の特例措置に関する事例集(税抜価格のみを表示する場合などの具体的事例)(平成27年4月)(平成31年3月改訂)

軽減税率について(国税庁)

※本サポートサイトは、マネーフォワード クラウドの操作方法等の案内を目的としており、法律的またはその他アドバイスの提供を目的としたものではありません。当社は本サイトに記載している内容の正確性・妥当性の確保に努めておりますが、実際のご利用にあたっては、個別の事情を適宜専門家に相談するなど、ご自身の判断でご利用ください。

頂いた内容は、当サイトのコンテンツの内容改善のためにのみ使用いたします。