- 更新日 : 2024年7月17日

プリンシプル・ベース・アプローチとは?概要や意義、活用事例を解説

近年、市場環境が変化する速度は非常に速く、経済・技術の進歩もそれに伴い急速なものとなっており、金融サービスも高度化しています。

その都度具体的なルールを設定し、広く周知することが難しくなっている状況の中、金融庁はルールに厳密に従うアプローチから、原則と原理に基づくアプローチに転換する方針を選択しています。

本記事では「プリンシプル・ベース・アプローチ」について、詳しく解説します。

目次

プリンシプル・ベース・アプローチとは

プリンシプル・ベース・アプローチは国から金融機関に特定の原則や規範を示し、それに基づいた行政対応を実施する仕組みのことです。

プリンシプル・ベース・アプローチの歴史

2008年4月、日本の金融および証券分野では、金融庁がベター・レギュレーション(規制の質向上)を目指して、ルール・ベース・アプローチとプリンシプル・ベース・アプローチを最適に組み合わせる方針を掲げました。

プリンシプルとは実践すべき基本的な原則や規範のことです。

その後金融サービス業におけるプリンシプルが2008年4月18日にまとめられて公表されました。

プリンシプル・ベース・アプローチとルール・ベース・アプローチの比較

プリンシプル・ベース・アプローチを理解する上では、一般的にルール・ベース・アプローチとの比較がよく行われます。

プリンシプル・ベース・アプローチは、規制当局が金融サービス業者に対して守るべきプリンシプル(原則)を示し、金融サービス業者はこれに違反しないように自らの裁量で業務を行う方式です。

一方ルール・ベース・アプローチは、比較的詳細な規則や法則を定め、それらを個別的なケースに適用していく方式です。

それぞれの違いを整理すると、まず、ルール・ベースの規制では、何が違法行為として禁止されているかが明確であり、金融サービス業者にとっては予測可能性が高いといえます。また、金融サービス業者が規制に対応するにあたって、詳細なルールがあればそれに基づいて行動するだけであり、自己裁量を使う必要がほとんどありません。

一方、プリンシプル・ベース・アプローチは金融事業者が業務を行う上で遵守すべき基本的な行為原則を重視するアプローチです。

プリンシプルは包括的な規定であるため、規制の予測可能性という点ではルール・ベースに劣りますが、市場の変化やイノベーションにも柔軟に対応できることが期待されます。

ただし、規制の枠組みを構築する際には、プリンシプル・ベースとルール・ベースを二者択一的に選ぶ必要はなく、プリンシプルとルールをどのように組み合わせて体系化するかは規制・監督者のスタンスに依存する問題です。

英国における取り組み

わが国でも英国のFCA(Financial Conduct Authority/金融行動監視機構)によるプリンシプル・ベース・アプローチに注目している方は多いと考えられます。

FCAのプリンシプル・ベース・アプローチの特徴の1つは、「規制の結果」に焦点を当てている点です。ここでいう「規制の結果」とは、規制によって消費者が享受できる利益や影響を指します。

通常のルール・ベースでは、企業は定められた規則に従ってプロセスを進め、その結果として規制の目的が達成されます。

しかし、英国のプリンシプル・ベースでは、望ましい結果を明確に示し、企業にはそれを実現するためのプロセスを構築させる点が異なります。

このアプローチにより、企業は規制の目的を理解し、プリンシプルの指針に従いながら具体的な成果を出すことが求められます。

資本市場におけるプリンシプル・ベース・アプローチの意義

市場は絶えず変化しており、設計されたルールと実際の状況が一致しないことは少なくありません。

また、細かい規則が市場の柔軟性を損なう可能性があるため、金融規制においては法律のような厳格さは望ましくありません。

不公平な取引手法・不当な価格設定・株主への平等な取り扱いなど、地域や国を超えて通用する原則が必要とされています。そのため、事前に詳細な規則を定めずに、大まかな枠組みとなるプリンシプル・ベースが重要となります。

プリンシプル・ベース・アプローチが採用されている事例と導入後の課題

コーポレートガバナンス・コード

「コーポレートガバナンス・コード」とは、上場企業がコーポレートガバナンス(企業統治)において参照すべき原則や指針を示したガイドラインのことです。

また、「Corporate Governance」の頭文字をとってCGコードと略されることもあります。このコードは2015年に初めて策定され、2018年に初の改訂が行われました。

その後、新型コロナウイルスのパンデミックを契機に、企業が迅速にガバナンスの課題に対処する必要性が高まり、2021年には2回目の改訂が行われました。

コーポレートガバナンス・コードは、プリンシプル・ベース・アプローチ(原則主義)を取っています。このアプローチにより、株主や他のステークホルダーは企業の行動の妥当性を評価し、企業は利害関係者との対話を通じて、自己修正を行う自律性が求められます。

顧客本位の業務運営に関する原則

「顧客本位の業務運営に関する原則」は、優れた金融事業者が顧客本位の業務運営を行う上で参考にすべき良い慣習や指針です。

この原則は、2016年4月19日に金融審議会総会で、日本の市場や取引所に関連する広範な問題を検討するための諮問が行われた際に登場しました。

その後、市場ワーキング・グループが設置され、2017年3月30日に報告書として、顧客本位の業務運営に関する原則が公表されました。そして、2021年1月15日にはこの原則が改訂されています。

「顧客本位の業務運営に関する原則」は、法令や個別の規定の代替ではなく、金融事業者が顧客本位の業務運営を目指す際に有益なものです。金融事業者は原則を単なる形式的な順守ではなく、その趣旨や精神を理解し、自己の状況に合わせてどのような行動をとるべきかを適切に判断し、実践していくことが求められます。

導入後の課題

コーポレートガバナンス・コードにおいては、不祥事の防止や経営者の暴走だけでなく、「攻めのガバナンス」が利益を拡大する要素となるかも課題です。

社外者の選任においては、独立性とともに中長期的な成長を促進する能力が問われ、これまでの「ブレーキ役」という観点からの選任とは異なるアプローチが求められています。

形式的な規範遵守よりも、中長期的な成長を促進するかどうかという観点が重要視されています。

顧客本位の業務運営に関する原則導入後は、上場企業における中長期的な成長と投資家の利益を追求することが大きな課題です。

直接的に企業の収益力を向上させるものではありませんが、市場の投資家の信頼を高め、新たな資金を引き寄せ、市場を活性化させることで、企業の中長期的な成長をサポートすることが期待されます。

まとめ

本記事では、プリンシプル・ベース・アプローチの概要や意義などについてご紹介しました。

具体的な細則に縛られるのではなく、基本的な原則と原理に基づいて、各企業が自己裁量で独自の経営を進めることが強調されています。

これを実現するためには、プリンシプル・ベース・アプローチの理念や原則を十分に理解しておくことが重要です。

この記事をお読みの方におすすめのガイド4選

最後に、この記事をお読みの方によく活用いただいている人気の資料・ガイドを紹介します。すべて無料ですので、ぜひお気軽にご活用ください。

やることリスト付き!内部統制構築ガイド

内部統制を基礎から知りたい方・内部統制の導入を検討している担当の方・形式だけになっている内部統制を見直したい方におすすめの人気ガイドです。

内部統制の基本と内部統制構築のポイントをギュッとまとめています。

【令和7年度 最新版】ストック・オプション丸わかりガイド!

ストック・オプションの概要や種類、IPO準備企業がストック・オプションを利用するメリットに加え、令和6・7年度税制改正の内容についても解説した充実のガイドです。

IPOを検討している企業様はもちろん、ストック・オプションについて学習をしたい企業様も含め、多くの方にご活用いただいております。

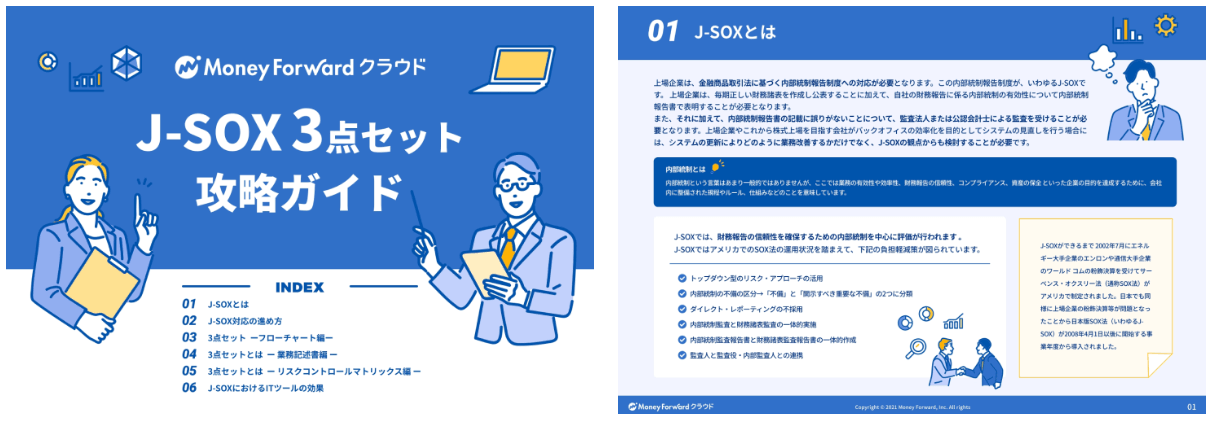

J-SOX 3点セット攻略ガイド

すべての上場企業が対象となるJ-SOX(内部統制報告制度)。

本資料では、IPO準備などでこれからはじめてJ-SOXに対応する企業向けにJ-SOXの基本からその対応方法までをまとめた、役立つガイドです。

マネーフォワード クラウドERP サービス資料

マネーフォワード クラウドERPは、東証グロース市場に新規上場する企業の半数※1 が導入しているクラウド型バックオフィスシステムです。

取引データの自動取得からAIによる自動仕訳まで、会計業務を効率化。人事労務や請求書発行といった周辺システムとも柔軟に連携し、バックオフィス業務全体を最適化します。また、法改正に自動で対応し、内部統制機能も充実しているため、安心してご利用いただけます。

※1 日本取引所グループの公表情報に基づき、2025年1月〜6月にグロース市場への上場が承認された企業のうち、上場時にマネーフォワード クラウドを有料で使用していたユーザーの割合(20社中10社)

※ 掲載している情報は記事更新時点のものです。

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

企業があえて上場しない理由4つ|非上場のデメリットやユニコーン企業について紹介

世界では非上場であるのにもかかわらず創業10年未満の評価額が10億ドル以上の巨大なベンチャー企業、いわゆるユニコーン企業が注目されています。また日本にも海外にも非上場の巨大企業があ…

詳しくみるIPOにおけるCFOの役割とは?人材確保の方法3つと、注意点をまとめて紹介

近年、IPOにおけるCFOのニーズが高まっています。CFO人材をどのように確保すべきか迷っている企業もあるのではないでしょうか。 この記事では、そもそもCFOとはどのような立場なの…

詳しくみるブックビルディング方式による株価の決定とは?特徴や入札方式との違いなどを解説

Pointブックビルディング方式の特徴は? ブックビルディング方式とは、投資家の需要に基づいて株式の公募価格を決定するIPO時の主流な価格設定方法です。 仮条件内で投資家が申告 需…

詳しくみるフィジビリティスタディとは?重要性と成功のポイントを解説

フィジビリティスタディとは、新規事業の開始前に、課題・リスクの洗い出しを行い、実現可能性を分析することです。リスクの回避につながるだけでなく、利害関係者への説明材料にもなり得ます。…

詳しくみるIPO(新規上場)における売上高の目安は?上場審査のポイントも解説

IPO(Initial Public Offering)を目指す企業にとって、「どの程度の売上高があれば上場できるのか?」という問題は重要なテーマです。上場する市場区分(東証グロー…

詳しくみる資金調達に有効なSPC(特別目的会社)とは?その特徴など全体像を解説

M&Aや不動産投資は規模が大きいため、投資をする企業は多額の資金調達を必要とします。しかし、既存の負債や信用力などの観点から、容易に資金調達を実行できないケースも存在します…

詳しくみる