- 更新日 : 2025年11月14日

給与振込申請書とは?書き方や口座変更の注意点(テンプレート付き)

給与の支給は手渡しが原則です(労働基準法第24条)が、一般的には振り込みによって給与が支払われることが多いです。

振り込みによる給与支給には労働者側の同意が前提となるため、給与振込届出書や給与振込申請書、給与振込口座届などの書類が必要です。これら書類の作成法や手続などについて、給与振込申請書テンプレートの紹介も含めて解説します。

目次

給与振込申請書とは?

給与振込申請書とは、労働者が金融機関にある自分の預貯金口座に振り込みによって給与を受け取ることについて承諾する文書です。労働基準法上、原則として給与は現金払いとされていることから(労働基準法第24条)、給与振込申請書がないと銀行振込での給与支給はできません。

給与振込申請書は、新しく会社に入社したときや、振込先の銀行口座を変更したいときなどに提出します。

以下では、その提出方法や振込先の変更方法について解説します。

提出方法や提出時期

給与振込申請書は、入社時や事前研修の段階で会社側から配布され、提出が求められます。この書類がないと銀行振込での給与支給ができないためです。

通常、給与振込申請書は郵送や直接手渡しで提出を求められます。また、提出時期についても記入用紙の配布と同時に指定されることが多いです。出し忘れや出し遅れによって給与の支払いが遅れてしまうことになるため、注意しましょう。

振込先を変更(口座変更)したい場合

はじめに指定した振込先から振込口座を変更したい場合には、再度申請が必要です。そのため、変更したい場合には早急に担当部署に申し出て、申請書類をもらいましょう。その際には、いつの給与から変更されるかについて確認すると良いでしょう。

この記事をお読みの方におすすめのガイド4選

続いてこちらのセクションでは、この記事をお読みの方によく活用いただいている人気の資料・ガイドを簡単に紹介します。すべて無料ですので、ぜひお気軽にご活用ください。

※記事の内容は、この後のセクションでも続きますのでぜひ併せてご覧ください。

給与計算の「確認作業」を効率化する5つのポイント

給与計算の確認作業をゼロにすることはできませんが、いくつかの工夫により効率化は可能です。

この資料では、給与計算の確認でよくあるお悩みと効率化のポイント、マネーフォワード クラウド給与を導入した場合の活用例をまとめました。

給与規程(ワード)

こちらは、給与規程のひな形(テンプレート)です。 ファイルはWord形式ですので、貴社の実情に合わせて編集いただけます。

規程の新規作成や見直しの際のたたき台として、ぜひご活用ください。

給与計算 端数処理ガイドブック

給与計算において端数処理へのルール理解が曖昧だと、計算結果のミスに気づけないことがあります。

本資料では、端数処理の基本ルールをわかりやすくまとめ、実務で参照できるよう具体的な計算例も掲載しています。

給与計算がよくわかるガイド

人事労務を初めて担当される方にも、給与計算や労務管理についてわかりやすく紹介している、必携のガイドです。

複雑なバックオフィス業務に悩まれている方に、ぜひご覧いただきたい入門編の資料となっています。

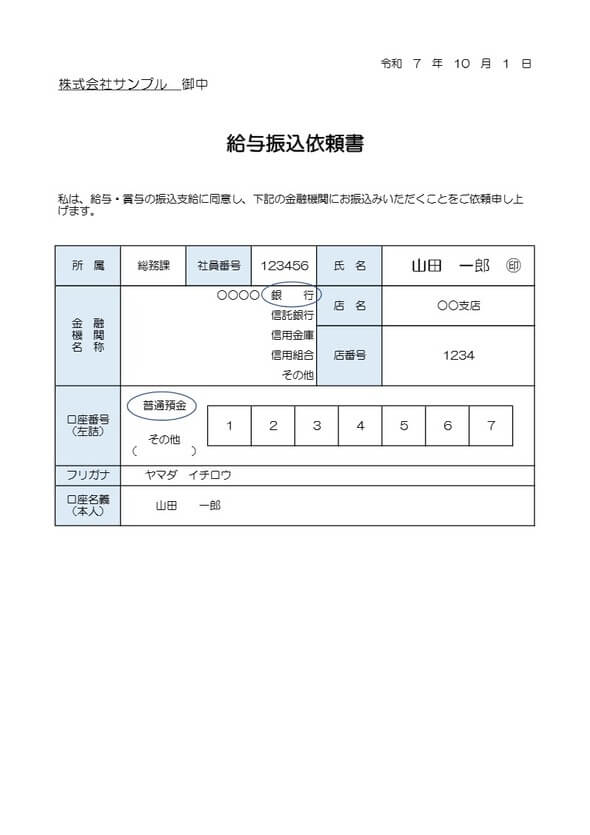

給与振込申請書のテンプレート・ひな形

給与振込申請書は、現金支給にこだわる企業でない限りすべての労働者が提出するものです。

そのため、エクセル等で作成されたテンプレートやひな形を用いると便利です。給与振込申請書のテンプレートについては以下のページからダウンロードしてください。

給与振込申請書の書き方

給与振込申請書の様式に定めはありません。会社ごとに決められた様式があれば、それに基づいて記載しましょう。

給与振込申請書には、特に以下の事項の記載が必要です。

- 提出する日付

- 宛名

- 提出者の情報(所属、社員番号、氏名など)

- 振込口座情報(金融機関名、口座番号、名義人名など)

会社によっては金融機関が指定されていたり、特定の金融機関への振り込みが認められなかったりすることがあるので注意が必要です。また、ゆうちょ銀行については別枠で記載が必要とされることがあります。

支店名を記載する際、場合によっては支店番号の記載も必要となるため確認が必要です。預金の種類は「普通預金」もしくは「当座預金」を記載します。口座番号の記載に際して、ゆうちょ銀行の場合には記号番号の明記も求められることがあるため、事前に情報を把握しておくと良いでしょう。

なお、名義人は必ず給与の受取人である労働者本人でなければなりません。

給与振込申請書を作成する際の注意点

給与振込申請書の作成に際しては、何よりも正確な情報を記載することが重要です。記載ミスがあると、給与がうまく振り込まれなかったり、振り込みが遅れたりしてしまうため注意が必要です。特に、口座番号や名義人表記の方法(漢字かカナかなど)について注意しましょう。

また、給与振込申請書は、労働基準法とも関わる重要な書類です。そのため、記載した事項について訂正するときには、二重線と訂正印で訂正する必要があります。

給与振込申請書は口座で給与を受け取るために必須

給与振込申請書とは、金融機関の口座への振り込みによって給与を受け取ることについて、労働者が承諾の意を示す文書です。この書類がないと、法律上も振り込みで給与の受け取りができないほどに重要な書類です。

一般的には、新しく会社に入社したときや、振込先の口座が変更になったときなどに提出します。

給与振込申請書には、情報を正確に記載するとともに、提出方法や提出期日を遵守しましょう。

※ 掲載している情報は記事更新時点のものです。

人事労務の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

従業員の所得税はいつ払う?納期や納付方法、納付期限を過ぎた場合を解説

従業員の給与には所得税が課せられます。企業は、給与から徴収した所得税を納付期限までに納めなくてはなりません。 当記事では、所得税の納付期限や納付方法、特例などについて解説します。納…

詳しくみる給与計算での社会保険とは?シミュレーションで解説

毎月の給与計算、とくに社会保険料の計算は複雑で、保険料率の改定や専門用語の多さに、不安を感じる方も多いのではないでしょうか。 この記事では、給与計算における社会保険料の基本から、計…

詳しくみる名古屋市の給与計算代行の料金相場・便利なガイド3選!代表的な社労士事務所も

名古屋市は中部地方の経済の中心地として、多くの製造業やサービス業が集積しています。このような多様なビジネス環境で企業を運営する際、給与計算は正確かつ効率的に行うことが求められます。…

詳しくみる新入社員でもわかる「給与明細の見方」 保険料は何のためにいくら引かれる?

この4月から働き始めた新入社員のみなさんにとって、待ちに待った初任給を受け取る時期が近づいてきました。期待に胸を膨らませながら給与明細を見てみると……総支給額からいろいろと差し引か…

詳しくみる給与計算を外注するメリットは?アウトソーシングの費用相場や委託先の選び方を解説

毎月の給与計算業務は、正確性と専門性が求められる一方で、担当者の大きな負担となっています。特に、頻繁な法改正や複雑化する雇用形態への対応は、「担当者が急に退職したらどうしよう」「年…

詳しくみる有給休暇の保有日数は最大40日?35日?保有の条件を紹介

有給休暇は最大で40日保有可能だと聞いたことはないでしょうか。しかし、それは単純に付与された日数全てを繰り越せる場合に限られます。また、入社したら誰でも有給を使えるわけではなく、有…

詳しくみる

-e1762740828456.png)