- 更新日 : 2025年11月11日

免税事業者の一人親方は消費税を請求しなくてもよい?対応方法や注意点を解説

免税事業者の一人親方は消費税を請求しなくても罰則はありませんが、仕入れ時の消費税を負担し、仕入税額控除も受けられません。インボイス制度の導入で、消費税の扱いや請求書の書き方に悩む方も多いでしょう。本記事では、免税事業者の消費税の取り扱い方法や消費税を請求する・しない場合の請求書の書き方と注意点について詳しく解説します。

目次

免税事業者の一人親方は消費税を請求しなくてもよい?

免税事業者の一人親方であれば、消費税を請求しなくても大丈夫です。ただし、免税事業者が消費税を請求しなければ、仕入れ時に払った消費税を自己負担しなければならないことに注意してください。

一方で、免税事業者の一人親方でも消費税を請求することはできます。免税事業者は消費税の納税義務を免除されており、「取引先には消費税を請求できない」と考えてしまう方もいると思いますが、消費税法や国税庁の通達にも消費税を取引先に請求してはいけないとは記載されていません。

消費税とは、物品やサービスを購入した際に課税する間接税です。消費税を負担するのは消費者ですが、消費税を申告したり納付したりするのは物品やサービスを販売する事業者になります。

また、消費税の仕組みを理解するうえで欠かせないのが「仕入れ」です。他の事業者から商品を購入することを「仕入れ」と呼び、その仕入れにも消費税は発生します。事業者は消費税の納税時、売上にかかる消費税から仕入れ分の消費税を差し引いて計算することで、消費税の二重課税問題を解消します。この仕組みを「仕入税額控除」といいます。

免税事業者からの請求における消費税の扱い

2019年10月の消費税率引き上げと軽減税率制度導入にともない、2023年10月1日から「適格請求書等保存方式(インボイス方式)」が開始されました。それにより、事業者には必要な記載事項を満たしたインボイス(適格請求書)を発行しなければ、仕入税額控除は適用できなくなりました。

インボイスを発行できるのは、インボイスの登録をした「適格請求書発行事業者」のみであり、これは免税事業者が課税事業者に変更されることを意味します。

ただし、インボイス制度開始から6年間は経過措置が認められていて、2026年9月30日までは免税事業者などからの課税仕入れの80%が、2029年9月30日までは50%が仕入税額控除の対象となります。

免税事業者の一人親方が消費税を請求するか、請求しないかは個人の判断に委ねられます。しかし、消費税を請求しなければ売上高は下がりますし、取引先側がインボイスを発行できる課税事業者との取引を優先することも考えられます。

免税事業者の一人親方にとって、消費税を請求しないことにはメリットが少ないといえるでしょう。

免税事業者は取引先によって消費税の有無を変えられる?

免税事業者の一人親方は、取引先によって消費税の有無を選べます。現行の法律では、消費税が請求書に記載されていなくても法律で罰せられることはないからです。

しかし、先ほどもお伝えしたように消費税の仕組み上、請求書に消費税が記載されていないと、請求書の受領側が仕入税額控除を受ける際に必要となる消費税額がわからず不都合が生じます。

また、インボイス制度では適格請求書の発行が必要になり、それには消費税を必ず記載しなくてはなりません。

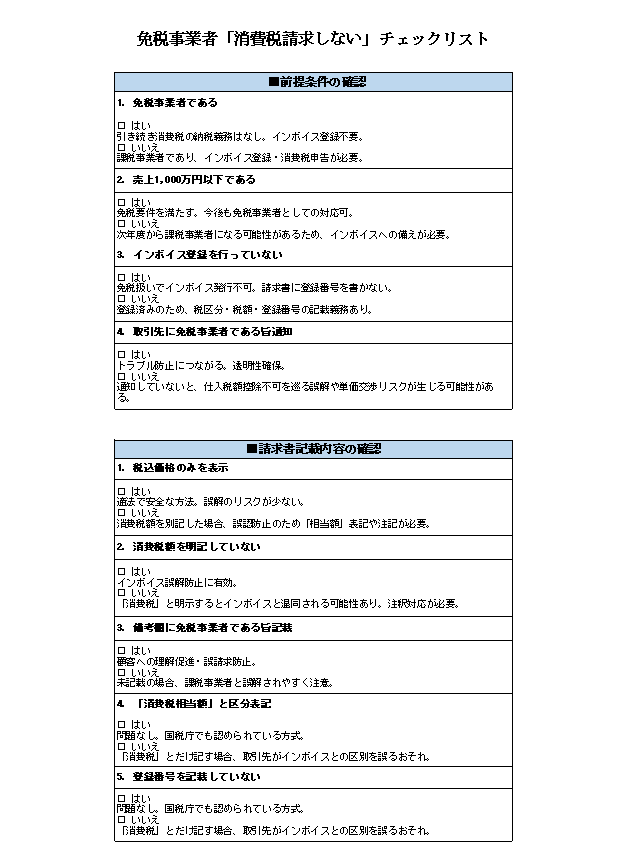

消費税を請求しない場合の請求書の書き方

免税事業者が消費税を請求しないと判断した場合、消費税の記載のない請求書を発行しても法的に問題はありません。

消費税総額表示義務の対象は、不特定多数の消費者向け広告や値札などで、あらかじめ価格を表示する場合に限られるため、事業者間の取引については総額表示義務の対象にはならないからです。

一方で、取引先事業者から請求書の消費税の記載を求められる場合もあります。ここでは、消費税分を含めた「税込価格のみ」を表記する請求書の書き方と、 消費税分を「消費税相当額」として別表記する請求書の書き方を解説します。

消費税分を含めた「税込価格のみ」表記する

消費税分を含めた「税込価格のみ」を表記する場合は、金額欄に税込価格であることを示すために「(税込)」と記載します。

例)

商品A:単価11,000円の商品を3個購入した場合、金額は33,000円(税込)

商品B:単価22,000円の商品を1個購入した場合、金額は22,000円(税込)

合計:55,000円(税込)

消費税分を「消費税相当額」として別表記する

消費税分を「消費税相当額」として別表記する場合は、合計額の上欄に「消費税相当額」と表記して問題ありません。

例)

商品A:単価10,000円の商品を3個購入した場合、金額は30,000円

商品B:単価20,000円の商品を1個購入した場合、金額は20,000円

消費税相当額:5,000円

税込合計:55,000円

ただし、免税事業者が「消費税」と記載した請求書を発行すると、課税事業者側から適格請求書と誤認されてしまう可能性があるので注意しましょう。

消費税を請求しない場合の注意点

免税事業者の一人親方が、取引先との価格交渉材料としてあえて消費税を請求しない選択をした場合、一般的には問題になる可能性は低いでしょう。

しかし、免税事業者が消費税を請求しない場合、仕入時に払った消費税を自己負担することになります。つまり、事業者は消費税分を負担することで、利益を圧迫する可能性が高くなります。

それは取引先側においても同じで、課税事業者は仕入時に払った消費税を仕入税額控除することができますが、消費税を請求されないと控除ができず、結果的に消費税分を上乗せして請求される可能性もあります。

免税事業者の一人親方にとって、取引先の多くが免税事業者または一般消費者であれば仕入税額控除による影響を受けないため問題はありません。けれども、取引先に課税事業者が多いのであれば、インボイス制度の対応を検討する方が望ましいでしょう。これで取引先も仕入税額控除を適用できるため、取引が円滑に進む可能性が高くなります。

消費税を請求する場合の請求書の書き方

インボイス未登録の免税事業者の請求書は、従来のまま「区分記載請求書等保存方式※」で作成を行います。

下記は免税事業者の請求書における5つの必須項目です。

- 請求書発行者の氏名または名称

- 取引年月日

- 取引内容(軽減税率対象資産があれば、軽減税率対象である旨)

- 取引金額(税率ごとに合計した税込価額)

- 交付を受ける者の氏名または名称(小売業など不特定多数の者に販売する事業の場合は不要)

軽減税率の導入以降、消費税率は8%と10%が混在しています。そのため、「3.軽減税率の対象品目である旨」については売手と買手の間で軽減税率適用対象の商品が何なのかわかる形式であれば、適用税率ごとに請求書をわけて各請求書に税率を記載する形でも大丈夫です。

※「区分記載請求書等保存方式」とは、区分経理に対応した帳簿および区分記載請求書などを保存する方式のことです。消費税の軽減税率(8%)の対象となる品目は、「酒類・外食を除く飲食料品」「定額購読が契約された週2回以上発行される新聞」です。

消費税分を「消費税」として記載する

免税事業者が消費税を請求する場合、消費税分を従前どおり「消費税」として記載することは法律上、問題ありません。

しかし、免税事業者が消費税を納税するわけではないので、「消費税」よりも「消費税相当額」と記載した方が、インボイスと誤認されることがなくわかりやすい記載方法といえるでしょう。

消費税を請求する場合の注意点

免税事業者が消費税を請求する場合は、請求書に区分記載請求書の5つの記載事項をきちんと記載し、インボイス(適格請求書等)と誤認されることがないよう注意しましょう。

具体的には、インボイス登録番号(T+13 桁の数字)と類似した英数字や、他者の登録番号をご自身の登録番号として記載しない限りは、基本的に罰則の適用対象となるものではありません。

国税庁のホームページでも、仕入れの際に負担した消費税相当額を取引価格に上乗せして請求することは適正な転嫁として、何ら問題はないと明記されています。

免税事業者の一人親方の消費税の扱いは個人の判断

免税事業者の一人親方が消費税を請求するか、請求しないかは個人の判断に委ねられるもので、請求しない場合でも罰則を受けることはありません。

インボイス制度の導入により、免税事業者の一人親方としてこれまでの体制を続けるべきか、それとも課税事業者となるべきか、悩んでいる方も多いのではないでしょうか。

どちらを選択するにせよ、請求書を発行しなければ収入は得られません。本記事を参考に、消費税の扱い方を整理するとともに、記載漏れや誤認のない請求書作成を目指していきましょう。

※ 掲載している情報は記事更新時点のものです。

バックオフィス業務の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

建設キャリアアップシステムとは?一人親方も義務?費用や手続きを解説

建設キャリアアップシステム(CCUS)とは、建設業界の技能者の就業履歴などを蓄積・登録するシステムです。2019年から開始され、登録は2023年から原則義務化されています。 一人親…

詳しくみる建設業の一人親方になるには?メリットデメリット、成功のコツを解説

建設業の一人親方は、個人事業主として独立して働く職人や技術者を指し、主に大工や左官、配管工、塗装職人などが多いです。独立には事業計画の策定や開業届の提出が必要で、信頼できる元請けと…

詳しくみる一人親方は消費税の納付が必要?納付義務の対象やインボイス制度の影響を解説

一人親方は売上に応じて、消費税の納付が必要になります。年間売上高1,000万円以下の事業者は原則として免税事業者ですが、あえて納付をするケースもあります。 この記事では、消費税の基…

詳しくみる一人親方の建設キャリアアップシステム登録方法

建設業界で活躍する一人親方にとって、建設キャリアアップシステム(CCUS)への登録は、自身のスキルと経験を「見える化」し、より良い未来を築くための重要なステップです。この記事では、…

詳しくみる個人事業主が福利厚生費を計上できる条件は?上限額や事例を解説

個人事業主が福利厚生費を計上できるかどうかは、その事業に家族以外の従業員がいるかどうかによります。家族以外の従業員がいる場合、その従業員のための福利厚生費を計上することができます。…

詳しくみる大工の一人親方として独立する流れ!経費や収入の管理方法を解説

大工の一人親方は、会社員とは異なり、収入やスケジュールを自分で管理できる働き方です。自由度の高い働き方を実現できる一方で、収入の安定性や事業運営の負担といった課題もあります。この記…

詳しくみる