概要

このガイドでは、「青色申告決算書」と「青色申告特別控除」の計算の流れについてご説明します。

対象ページ

対象のお客さま

マネーフォワード クラウド確定申告を有償契約でご利用中のお客さま

目次

- 「青色申告決算書」「収支内訳書」とは

- 青色申告決算書の売上(収入)金額の計算根拠

- 事業収入の雑収入と、確定申告書に記載する雑収入の関係

- 青色申告決算書の計算の流れ

- 青色申告決算書の計算の留意点

- 事業収入と不動産所得がある場合の青色申告特別控除

「青色申告決算書」「収支内訳書」とは

事業所得や不動産所得がある方は、事業で得た収入や支払った経費を仕訳として登録し、確定申告時に決算書を提出する必要があります。

提出が必要な決算書は、青色申告の場合は「青色申告決算書」、白色申告の場合は「収支内訳書」です。

マネーフォワード クラウド確定申告では、仕訳を登録することで、青色申告決算書や収支内訳書を自動で作成できます。

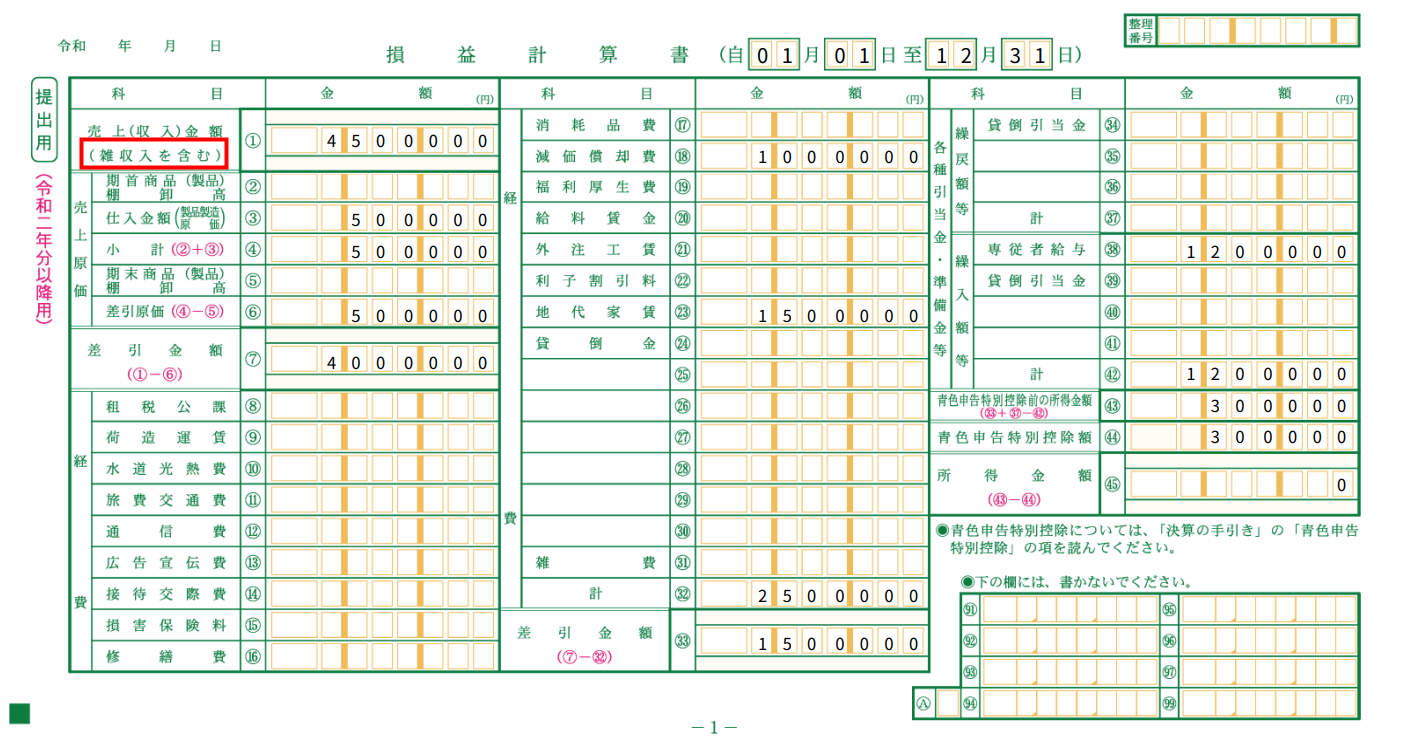

青色申告決算書の「売上(収入)金額」の計算根拠

「売上(収入)金額」には、雑収入を含む売上(収入)金額が集計されます。

出典:国税庁,「所得税青色申告決算書(一般用)【令和2年分以降用】」を加工して作成(2025年9月4日)

「売上(収入)金額」として集計される金額は、「各種設定」>「勘定科目」>「損益計算書」画面に登録されている「売上(収入)金額」カテゴリ内の勘定科目を使用した仕訳の金額です。

事業収入の雑収入と、確定申告書に記載する雑収入の関係

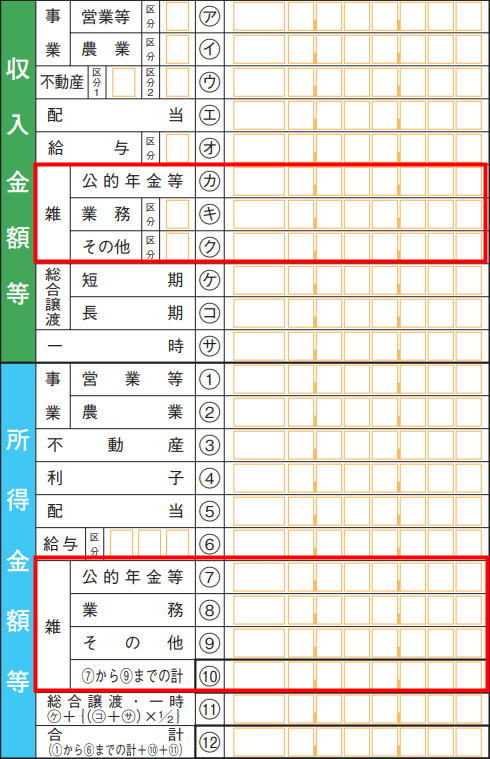

青色申告決算書の「売上(収入)金額」に集計される「雑収入」は、確定申告書の「収入金額」と「所得金額」にある「雑収入(雑所得)」とは異なります。

仕訳に入力した「雑収入」は確定申告書には集計されず、「事業所得」や「不動産所得」内で合算されます。

一方、「確定申告書」機能で入力する雑収入は、事業とは無関係な収入(事業外の講演料や生命保険の個人年金など)が該当します。

青色申告決算書の計算の流れ

本項では、青色申告決算書で収入金額・所得金額を計算する流れを説明します。

具体例

条件

- 「青色申告決算書(一般用)」の「(43)青色申告特別控除前の所得金額」の金額:300,000円

- 「申告情報」画面の「青色申告特別控除」で「65万円」を選択している。

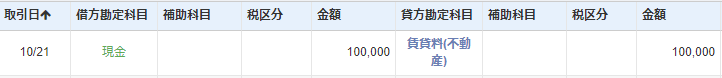

青色申告決算書に反映している仕訳

計算の流れ

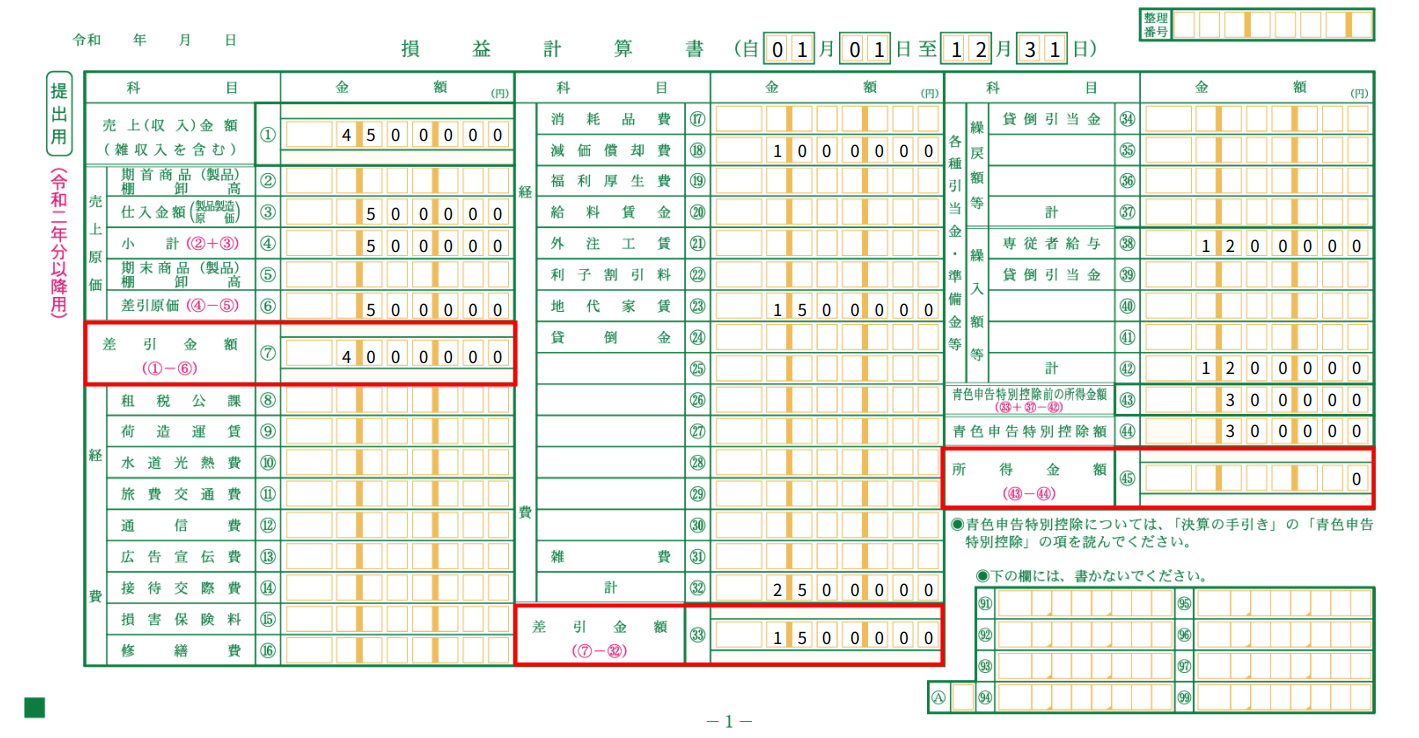

- 「(1)売上(収入)金額:4,500,000円」から、「(4)売上原価 – 小計:500,000円」を差し引き、「(7)差引金額:4,000,000円」を算出します。

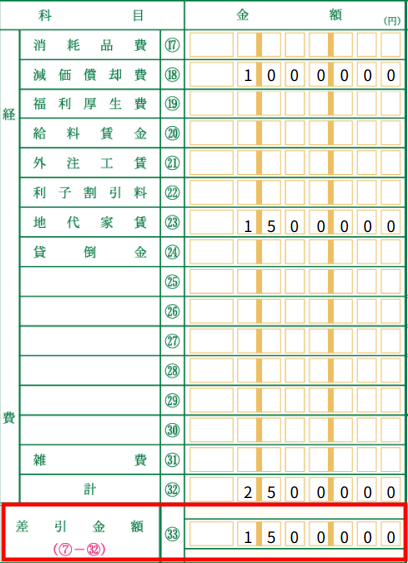

- 「(7)差引金額:4,000,000円」から経費の合計額である「(33)計:2,500,000円」を差し引き、「(33)差引金額:1,500,000円」を算出します。

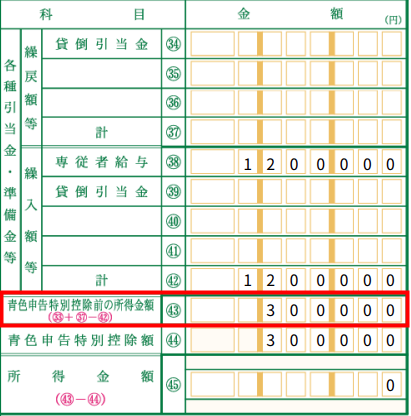

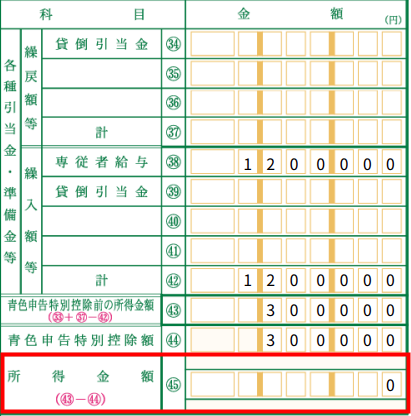

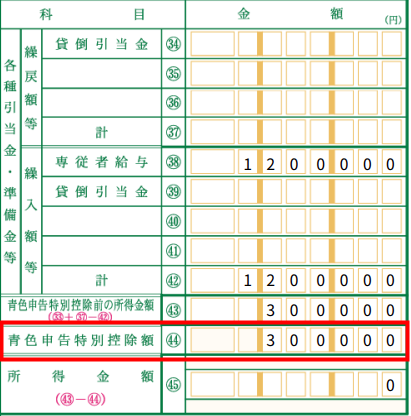

- 「(33)差引金額:1,500,000円」から「(37)繰戻額等 – 計:0円」と「(42)繰入額等 – 計:1,200,000円」を差し引き、「(43)青色申告特別控除前の所得金額:300,000円」を算出します。

- 「(43)青色申告特別控除前の所得金額:300,000円」から「(44)青色申告特別控除額:300,000円」を差し引き、「(45)所得金額:0円」を算出します。

- 確定申告書第一表の「(59)青色申告特別控除額」に「(44)青色申告特別控除額:300,000円」が反映します。

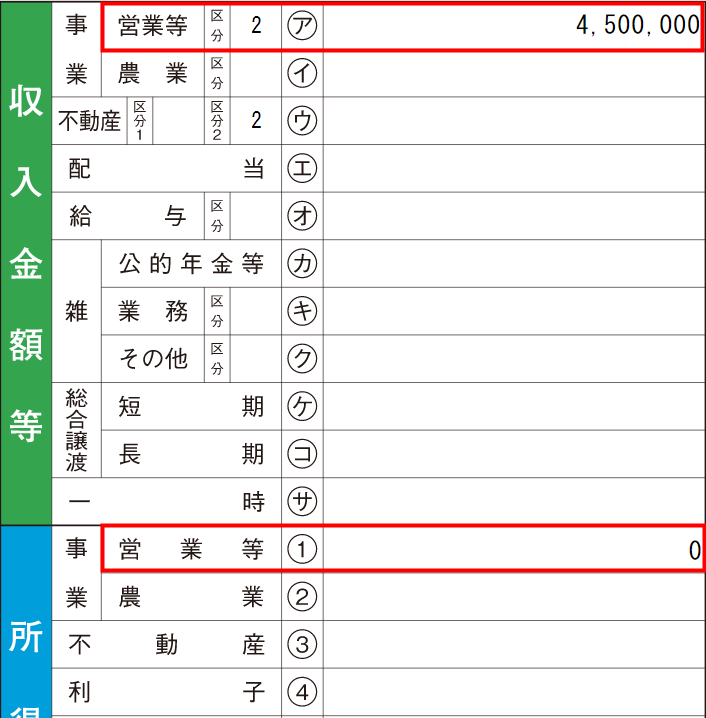

- 確定申告書第一表の「(ア)事業 – 営業等」に「(1)売上(収入)金額:4,500,000円」が反映します。

同時に、青色申告決算書の「(45)所得金額:0円」が確定申告書の所得金額の「(1)事業 – 営業等」に反映します。

決算書の金額が合わないときの確認方法

青色申告決算書の計算の留意点

青色申告決算書の計算の流れの手順4で差し引く「(44)青色申告特別控除額」には、青色申告決算書の「(43)青色申告特別控除前の所得金額」が上限として適用されます。

そのため、控除額を差し引いても、所得金額がマイナスになることはありません。

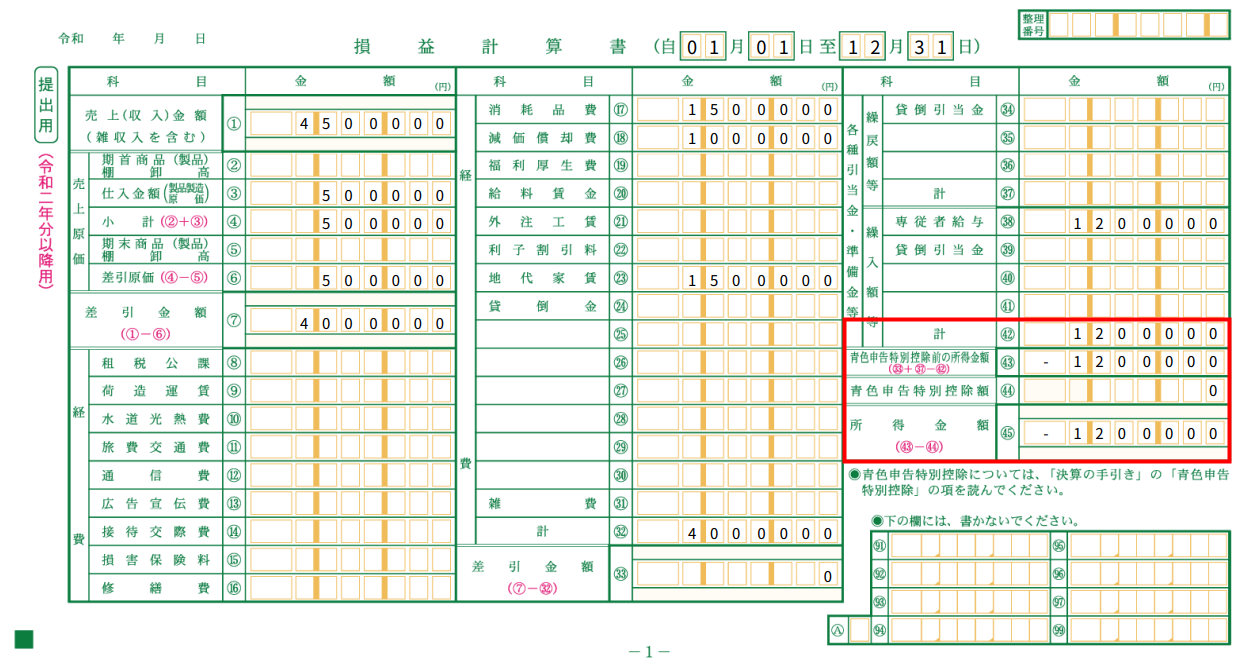

収入より経費が多い場合は、青色申告決算書の「(45)所得金額」がマイナスとなり、「(44)青色申告特別控除額」は「0円」となります。

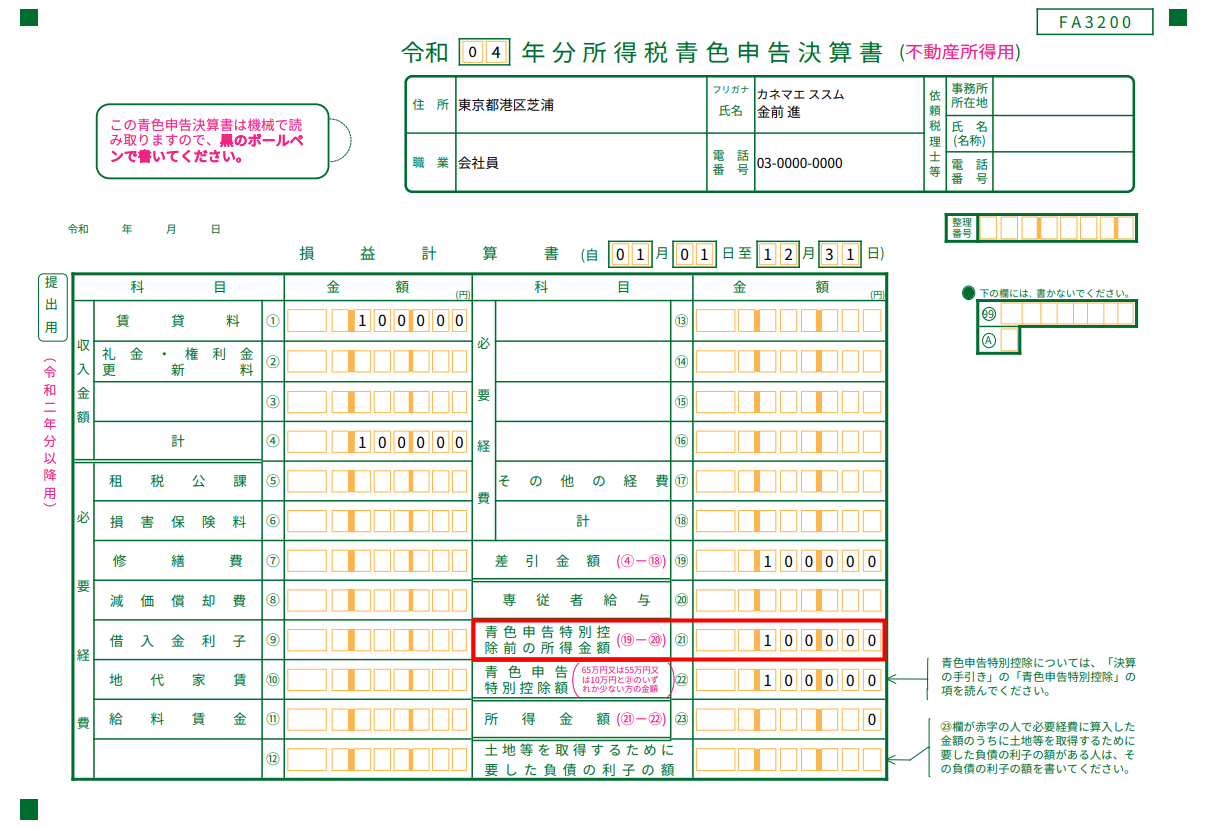

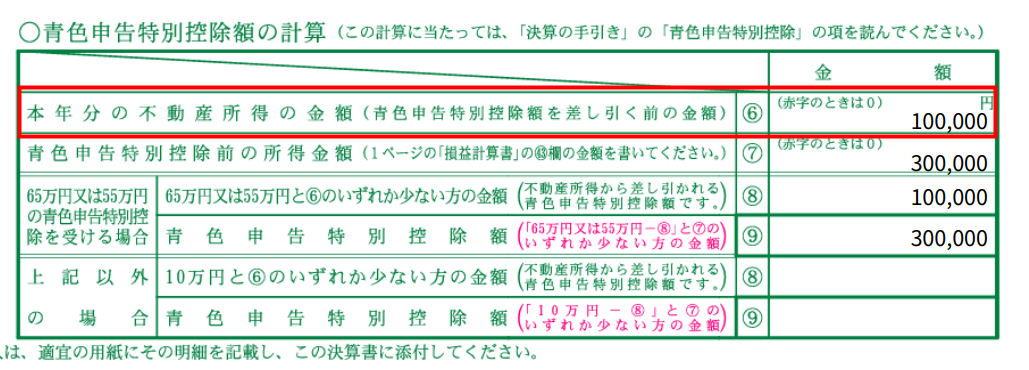

事業収入と不動産所得がある場合の青色申告特別控除

事業収入と不動産収入がある場合、「青色申告決算書(一般用)」の2ページ目にある「青色申告特別控除額の計算」で、青色申告特別控除の金額が計算されます。

本項では、事業収入と不動産所得がある場合の青色申告特別控の計算の流れを説明します。

具体例

青色申告決算書には、不動産に関する以下の仕訳が反映しているものとします。

計算の流れ

- 「青色申告決算書(不動産所得用)」にある「(21)青色申告特別控除前の所得金額」が、青色申告決算書の計算の流れで説明した流れで計算されます。

- 「青色申告決算書(不動産所得用)」にある「(21)青色申告特別控除前の所得金額」の金額が、「青色申告決算書(一般用)」の2ページ目にある「青色申告特別控除額の計算」の「(6)本年分の不動産所得の金額」に反映します。

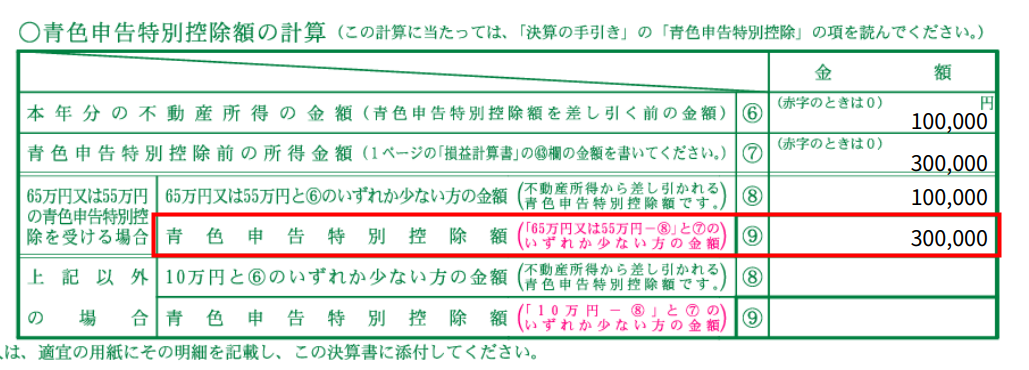

- 「青色申告特別控除額の計算」で「青色申告決算書(一般用)」の1ページ目「(44)青色申告特別控除額」が算出されます。

今回の場合、「(8)65万円又は55万円と(6)のいずれか少ない方の金額」と「(7)青色申告特別控除前の所得金額」のうち少ない方の金額となるため、「300,000円」が反映します。

「650,000 ‐ (8)100,000 = 550,000」 >「 (7)300,000」 - 算出された青色申告特別控除額が「(44)青色申告特別控除額」に反映します。

- 確定申告書第一表の「(1)事業 – 営業等:300,000円」と「(3)不動産:100,000円」の合計「 400,000円」が「(59)青色申告特別控除額」に反映します。

操作でご不明点がある場合には

マネーフォワード クラウド確定申告の操作の不明点は、マネーフォワード クラウドコンタクトセンターまでお問い合わせください。

なお、仕訳内容などの経理業務に関するご相談や、申告方法・申告内容などの税務に関するご相談はサポートの対象外です。

経理業務や税務に関するご質問につきましては、税理士などの専門家や税務署へご相談ください。

※本サポートサイトは、マネーフォワード クラウドの操作方法等の案内を目的としており、法律的またはその他アドバイスの提供を目的としたものではありません。当社は本サイトに記載している内容の正確性・妥当性の確保に努めておりますが、実際のご利用にあたっては、個別の事情を適宜専門家に相談するなど、ご自身の判断でご利用ください。

頂いた内容は、当サイトのコンテンツの内容改善のためにのみ使用いたします。