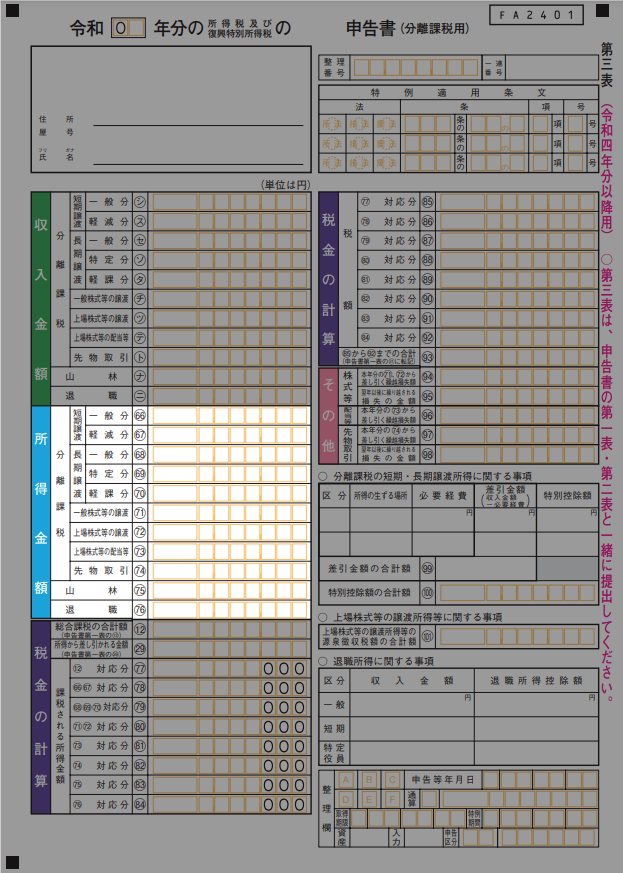

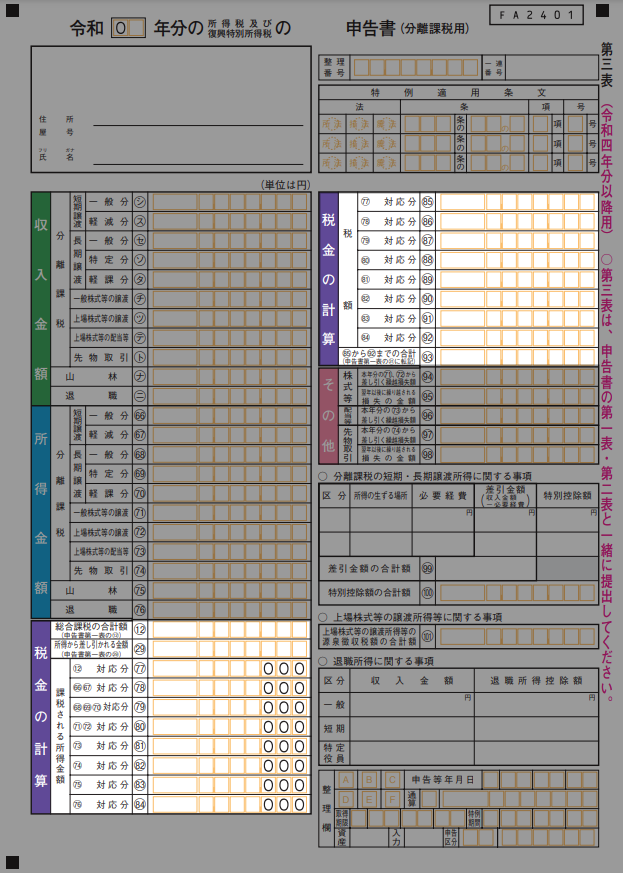

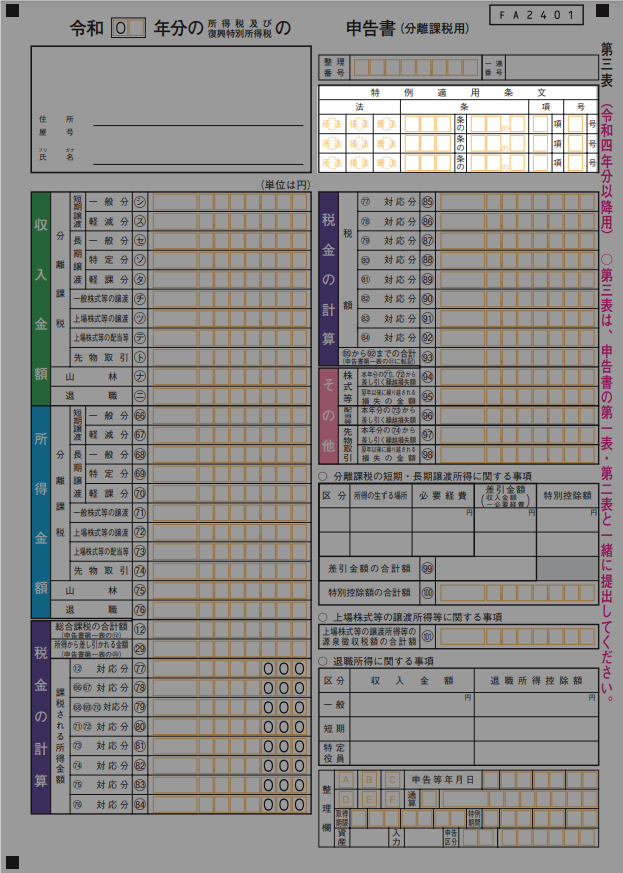

概要

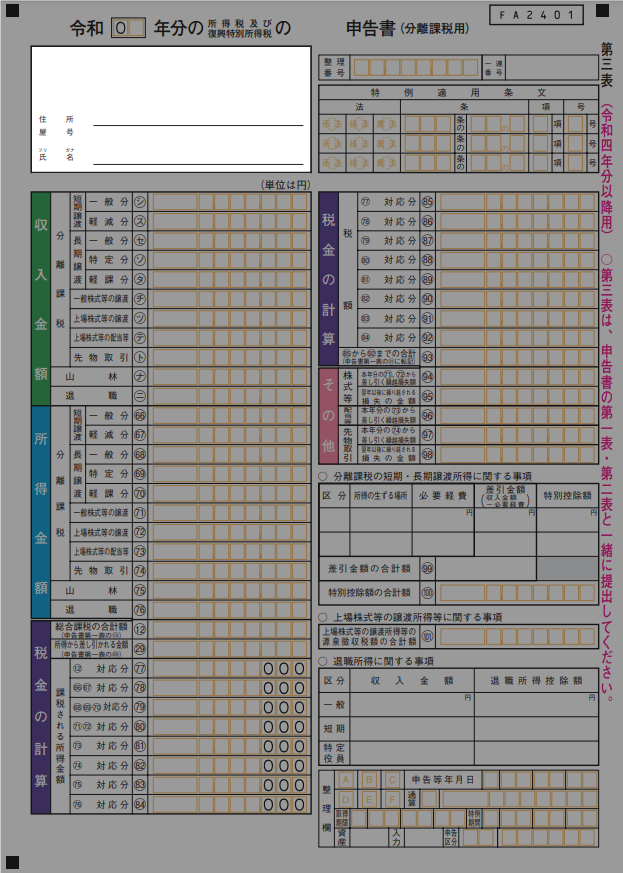

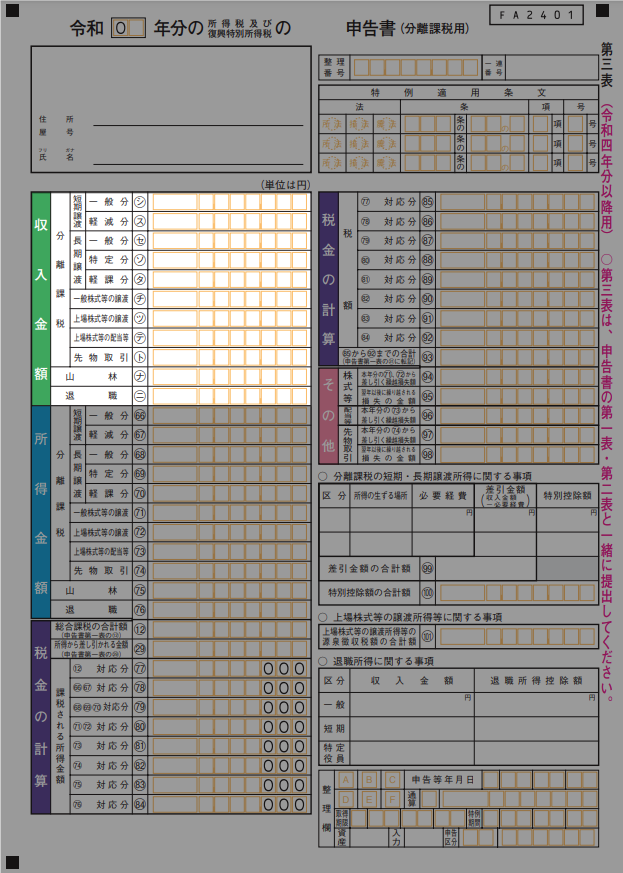

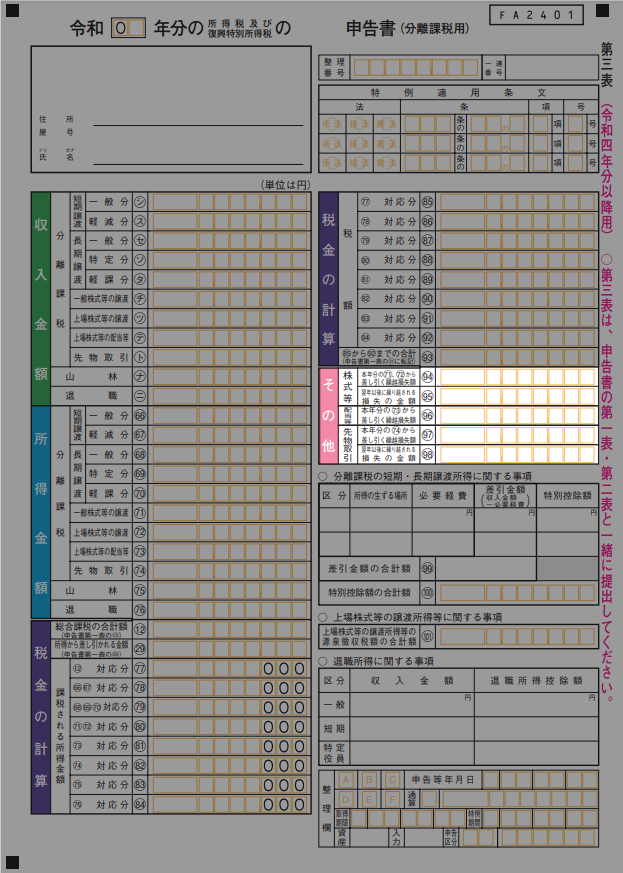

このガイドでは、確定申告書第三表の項目ごとに、申告内容の登録方法をご説明します。

各項目の説明に記載されている画面名をクリックしても対象画面に移動できない場合は、マネーフォワード クラウド確定申告にログインし、「確定申告書」画面を開いてから再度お試しください。

クラウド確定申告の画面ごとの操作方法については、以下のガイドをご参照ください。

「収入・所得(分離課税)」画面の使い方

対象ページ

決算・申告>確定申告書

対象のお客さま

マネーフォワード クラウド確定申告をご利用中のお客さま

目次

住所・屋号・氏名

本項では、「住所・屋号・氏名」に登録内容を反映させる方法をご説明します。

住所

「住所」には、「基本情報」>「氏名・住所等」画面に入力した「住所」が反映します。

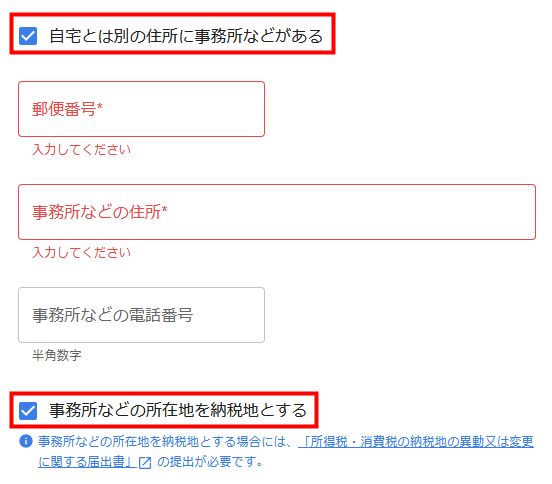

自宅とは別の住所に事務所などがある場合

自宅とは別の住所に事務所などがある場合、「氏名・住所等」画面で「自宅とは別の住所に事務所などがある」にチェックを入れることで、事務所の住所を入力できます。

必要に応じて、「事務所などの所在地を納税地とする」にチェックを入れてください。

屋号

「屋号」には、「基本情報」>「氏名・住所等」画面の「屋号・雅号」に入力した屋号・雅号が反映します。

氏名

「氏名」には、「基本情報」>「氏名・住所等」画面の「姓」「名」および「セイ」「メイ」に入力した氏名が反映します。

収入金額

本項では、「収入金額」の各項目に金額を反映させる方法をご説明します。

(シ)短期譲渡 – 一般分

「(シ)短期譲渡 – 一般分」には、以下項目の合計金額が反映します。

- 「申告書」>「収入・所得(分離課税)」>「土地建物等の譲渡所得」画面において、「資産の保有期間」で「短期(保有期間が5年以内)」を選択して入力した「収入金額」

- 「適用する特例」に選択できる特例がある場合は、「措法32条 3項」以外を選択した際に入力した「収入金額」

(ス)短期譲渡 – 軽減分

「(ス)短期譲渡 – 軽減分」には、「申告書」>「収入・所得(分離課税)」>「土地建物等の譲渡所得」画面において、「資産の保有期間」で「短期(保有期間が5年以内)」を選択し、「適用する特例」のうち「措法32条 3項」を選択した場合に入力した「収入金額」が反映します。

(セ)長期譲渡 – 一般分

「(セ)長期譲渡 – 一般分」には、以下項目の合計金額が反映します。

- 「申告書」>「収入・所得(分離課税)」>「土地建物等の譲渡所得」画面において、「資産の保有期間」で「長期(保有期間が5年を超える)」を選択して入力した「収入金額」

- 「適用する特例」に選択できる特例がある場合は、「措法31条の2」「措法31条の3」以外を選択した際に入力した「収入金額」

(ソ)長期譲渡 – 特定分

「(ソ)長期譲渡 – 特定分」には、「申告書」>「収入・所得(分離課税)」>「土地建物等の譲渡所得」画面において、「資産の保有期間」で「長期(保有期間が5年を超える)」を選択し、「適用する特例」のうち「措法31条の2」の特例を選択した場合に入力した「収入金額」が反映します。

(タ)長期譲渡 – 軽課分

「(タ)長期譲渡 – 軽課分」には、「申告書」>「収入・所得(分離課税)」>「土地建物等の譲渡所得」画面において、「資産の保有期間」で「長期(保有期間が5年を超える)」を選択し、「適用する特例」のうち「措法31条の3」の特例を選択した場合に入力した「収入金額」が反映します。

(チ)一般株式等の譲渡

「(チ)一般株式等の譲渡」には、「申告書」>「収入・所得(分離課税)」>「株式等の譲渡所得」画面において、「特定口座以外(一般株式等、上場株式等)」の「区分」で「一般株式等」を選択した場合に入力した「収入金額」が反映します。

「株式等に係る譲渡所得等の金額の計算明細書」は、「確認・提出」画面で申告書のPDF出力が可能です。

「株式等に係る譲渡所得等の金額の計算明細書」については、以下国税庁のページをご参照ください。

株式等に係る譲渡所得等の金額の計算明細書|国税庁

(ツ)上場株式等の譲渡

「(ツ)上場株式等の譲渡」には、「申告書」>「収入・所得(分離課税)」>「株式等の譲渡所得」画面に入力した以下項目の合計金額が反映します。

- 「特定口座(上場株式等)」で入力した「譲渡の対価の額(収入金額)」

- 「特定口座以外(一般株式等、上場株式等)」の「区分」で「上場株式等」を選択した場合に入力した「収入金額」

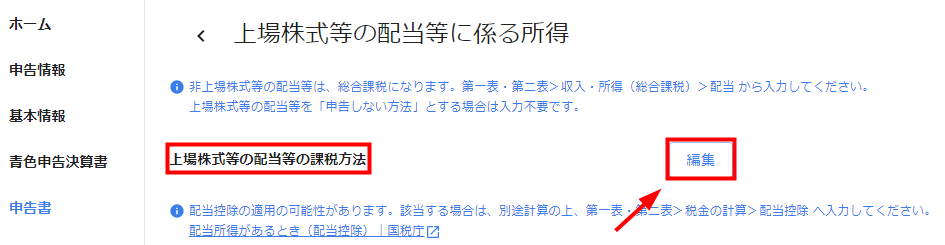

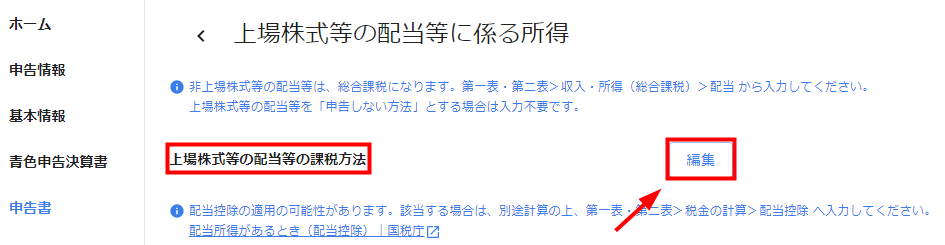

(テ)上場株式等の配当等

「(テ)上場株式等の配当等」には、「申告書」>「収入・所得(分離課税)」>「上場株式等の配当等に係る所得」画面の「上場株式等の配当等の課税方法」で選択した課税方法に応じて金額が反映します。

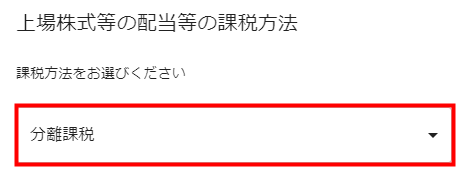

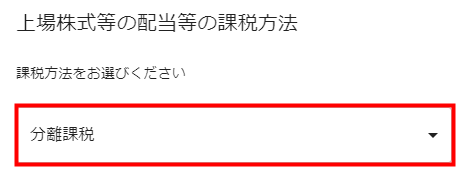

「分離課税」を選択した場合

「分離課税」を選択した場合は、以下項目の合計金額が反映します。

- 「特定口座」の「配当等の額」に入力した「特定上場株式等の配当等の額」「上記以外の配当等の額」

- 「特定口座以外(配当の支払通知書など)」に入力した「配当等の収入金額」

- 「特定公社債の利子等(特定口座以外)」に入力した「収入金額」

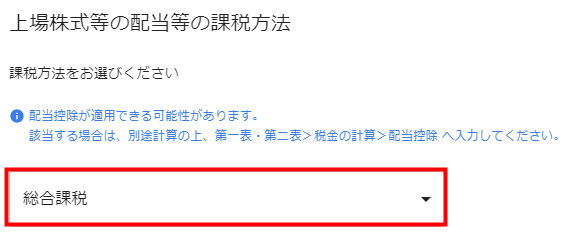

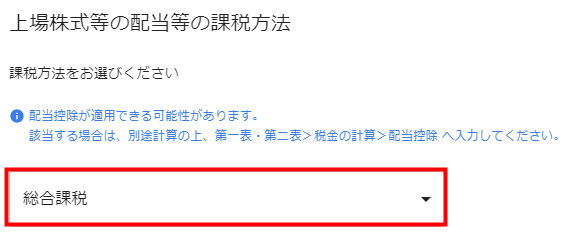

「総合課税」を選択した場合

「総合課税」を選択した場合は、以下項目の合計金額が反映します。

- 「特定口座」の「配当等の額」に入力した「上記以外の配当等の額」

- 「特定公社債の利子等(特定口座以外)」に入力した「収入金額」

配当所得の課税制度については、以下国税庁のページをご参照ください。

利子所得と配当所得の課税方法|国税庁

No.1331 上場株式等の配当等に係る申告分離課税制度|国税庁

(ト)先物取引

「(ト)先物取引」には、「申告書」>「収入・所得(分離課税)」>「先物取引に係る雑所得」画面の「総収入金額の合計」に入力した金額が反映します。

事前に作成したものを参照して入力してください。

未対応の書類を提出する必要がある場合は、以下のガイドをご参照ください。

Q. 確定申告時にクラウド確定申告で未対応の書類や添付書類を提出したい場合の申告方法を教えてください。

(ナ)山林

「(ナ)山林」には、「申告書」>「収入・所得(分離課税)」>「山林所得」画面の「譲渡価額の総額(収入金額)」に入力した金額が反映します。

(ニ)退職

「退職(ニ)」には、「申告書」>「収入・所得(分離課税)」>「退職所得」画面の「支払金額」に入力した金額が反映します。

所得金額

本項では、「所得金額」の各項目に金額を反映させる方法をご説明します。

(66)短期譲渡 – 一般分

「(66)短期譲渡 – 一般分」には、以下項目に入力した内容をもとに金額が反映します。

- 「申告書」>「収入・所得(分離課税)」>「土地建物等の譲渡所得」画面において、「資産の保有期間」で「短期(保有期間が5年以内)」を選択した場合に入力した内容

- 「適用する特例」に選択できる特例がある場合は、「措法32条 2項」以外を選択した際に入力した内容

(67)短期譲渡 – 軽減分

「(67)短期譲渡 – 軽減分」には、「申告書」>「収入・所得(分離課税)」>「土地建物等の譲渡所得」画面において、「資産の保有期間」で「短期(保有期間が5年以内)」を選択し、「適用する特例」のうち「措法32条 3項」を選択した場合に入力した内容をもとに金額が反映します。

(68)長期譲渡 – 一般分

「(68)長期譲渡 – 一般分」には、以下項目に入力した内容をもとに金額が反映します。

- 「申告書」>「収入・所得(分離課税)」>「土地建物等の譲渡所得」画面において、「資産の保有期間」で「長期(保有期間が5年を超える)」を選択した場合に入力した内容

- 「適用する特例」に選択できる特例がある場合は、「措法31条の2」「措法31条の3」以外を選択した際に入力した内容

(69)長期譲渡 – 特定分

「(69)長期譲渡 – 特定分」には、「申告書」>「収入・所得(分離課税)」>「土地建物等の譲渡所得」画面において、「資産の保有期間」で「長期(保有期間が5年を超える)」を選択し、「適用する特例」のうち「措法31条の2」を選択した場合に入力した内容をもとに金額が反映します。

(70)長期譲渡 – 軽課分

「(70)長期譲渡 – 軽課分」には、「申告書」>「収入・所得(分離課税)」>「土地建物等の譲渡所得」画面において、「資産の保有期間」で「長期(保有期間が5年を超える)」を選択し、「適用する特例」のうち「措法31条の3」を選択した場合に入力した内容をもとに金額が反映します。

(71)一般株式等の譲渡

「(71)一般株式等の譲渡」には、「申告書」>「収入・所得(分離課税)」>「株式等の譲渡所得」画面において、「特定口座以外(一般株式等、上場株式等)」の「区分」で「一般株式等」に選択した場合に入力した内容をもとに金額が反映します。

「株式等に係る譲渡所得等の金額の計算明細書」は、「確認・提出」画面で申告書のPDF出力が可能です。

「株式等に係る譲渡所得等の金額の計算明細書」については、以下国税庁のページをご参照ください。

株式等に係る譲渡所得等の金額の計算明細書|国税庁

(72)上場株式等の譲渡

「(72)上場株式等の譲渡」には、「申告書」>「収入・所得(分離課税)」>「株式等の譲渡所得」画面の以下項目に入力した内容をもとに金額が反映します。

- 「特定口座(上場株式等)」に入力した内容

- 「特定口座以外(一般株式等、上場株式等)」で区分に「上場株式等」を選択した場合に入力した内容

「確定申告書付表(上場株式等に係る譲渡損失の損益通算及び繰越控除用)」は、「確認・提出」画面で申告書のPDF出力が可能です。

確定申告書付表についての詳細は、以下国税庁のページをご参照ください。

確定申告書付表(上場株式等に係る譲渡損失の損益通算及び繰越控除用)|国税庁

上場株式等に係る譲渡損失の損益通算および繰越控除については、以下国税庁のページをご参照ください。

No.1474 上場株式等に係る譲渡損失の損益通算及び繰越控除|国税庁

(73)上場株式等の配当等

「(73)上場株式等の配当等」には、「申告書」>「収入・所得(分離課税)」>「上場株式等の配当等に係る所得」画面の「上場株式等の配当等の課税方法」で選択した課税方法に応じて金額が反映します。

「分離課税」を選択した場合

「分離課税」を選択した場合は、『「(テ)上場株式等の配当等」-「特定口座」の「配当所得に係る負債の利子等」』により算出された金額が反映します。

「総合課税」を選択した場合

「総合課税」を選択した場合は、「(テ)上場株式等の配当等」の金額が反映します。

(74)先物取引

「(74)先物取引」には、「申告書」>「収入・所得(分離課税)」>「先物取引に係る雑所得」画面に入力した内容をもとに金額が反映します。

事前に作成したものを参照して入力してください。

未対応の書類を提出する必要がある場合は、以下のガイドをご参照ください。

Q. 確定申告時にクラウド確定申告で未対応の書類や添付書類を提出したい場合の申告方法を教えてください。

(75)山林

「(75)山林」には、「申告書」>「収入・所得(分離課税)」>「山林所得」画面の「山林所得金額」に入力した金額が反映します。

(76)退職

「(76)退職」には、「申告書」>「収入・所得(分離課税)」>「退職所得」画面に入力した内容をもとに金額が反映します。

税金の計算

本項では、「税金の計算」の各項目に金額を反映させる方法をご説明します。

(12)総合課税の合計額

「(12)総合課税の合計額」には、確定申告書第一表の「(12)合計」の金額が反映します。

第一表の入力方法については、以下のガイドをご参照ください。

2023年分(令和5年分)確定申告書第一表から入力箇所を探す

(29)所得から差し引かれる金額

「(29)所得から差し引かれる金額」には、確定申告書第一表の「(29)合計」の金額が反映します。

(77)課税される所得金額 – (12)対応分

「(77)課税される所得金額 – (12)対応分」には、確定申告書第一表の『(12) - (29)』の金額(1,000円未満切り捨て)が反映します。

- 「(12)総合課税の合計額」-「(29)所得から差し引かれる金額」が黒字の場合

1,000円未満の端数を切り捨てた金額が反映します。 - 「(12)総合課税の合計額」-「(29)所得から差し引かれる金額」が赤字の場合

原則として、(66)から(76)までの金額から順次差し引いて計算します。

差し引いた残りの金額を、対応する(78)から(84)にそれぞれの金額(1,000円未満切り捨て)ごとに反映する仕組みです。

ただし、差し引いた残りの金額が1,000円未満の場合(赤字の場合を含む)記入されません。

詳細は、以下の国税庁の手引きのp.18をご参照ください。

令和5年分譲渡所得の申告のしかた|国税庁

(78)課税される所得金額 – (66)(67)対応分

「(78)課税される所得金額 – (66)(67)対応分」には、『(66) + (67)』の金額(1,000円未満切り捨て)が反映します。

(79)課税される所得金額( – 68)(69)(70)対応分

「(79)課税される所得金額 – (68)(69)(70)対応分」には、『(68) + (69) + (70)』の金額(1,000円未満切り捨て)が反映します。

(80)課税される所得金額 – (71)(72)対応分

「(80)課税される所得金額 – (71)(72)対応分」には、『(71) + (72)』の金額(1,000円未満切り捨て)が反映します。

(81)課税される所得金額 – (73)対応分

「(81)課税される所得金額 – (73)対応分」には、(73)の金額(1,000円未満切り捨て)が反映します。

(82)課税される所得金額 – (74)対応分

「(82)課税される所得金額 – (74)対応分」には、(74)の金額(1,000円未満切り捨て)が反映します。

(83)課税される所得金額 – (75)対応分

「(83)課税される所得金額 – (75)対応分」には、(75)の金額(1,000円未満切り捨て)が反映します。

(84)課税される所得金額 – (76)対応分

「(84)課税される所得金額 – (76)対応分」には、(76)の金額(1,000円未満切り捨て)が反映します。

(85)税額 – (77)対応分

「(85)税額 – (77)対応分」には、『(77) × 所得税の税率 - 控除額』により算出された金額が反映します。

税額の算出方法については、以下国税庁の手引き「総合課税の所得金額に対する税額の計算表(p.42)」をご参照ください。

令和5年分譲渡所得の申告のしかた|国税庁

(86)税額 – (78)対応分

「(86)税額 – (78)対応分」には、『(66)の所得金額に応じて算出した「一般所得分の税額」+ (67)の所得金額に応じて算出した「軽減所得分の税額」』の合計が反映します。

税額の算出方法については、以下国税庁の手引き「4 土地や建物を売却したときの税額の計算方法早見表(p.43)」をご参照ください。

令和5年分株式等の譲渡所得の申告のしかた|国税庁

(87)税額 – (79)対応分

「(87)税額 – (79)対応分」には、(68)の所得金額に応じて算出した「一般所得分の税額」+ (69)の所得金額に応じて算出した「特定所得分の税額」+ (70)の所得金額に応じて算出した「軽課所得分の税額」の合計が反映します。

(88)税額 – (80)対応分

「(88)税額 – (80)対応分」には、『(71) × 15%』+『(72) × 15%』により算出された金額が反映します。

※(71)(72)の所得金額は1,000円未満切り捨てした金額

税額の計算例については、以下国税庁の手引き『「税額」の計算(p.20)』をご参照ください。

令和5年分譲渡所得の申告のしかた|国税庁

(89)税額 – (81)対応分

「(89)税額 – (81)対応分」には、『(81) × 15%』により算出された金額が反映します。

(90)税額 – (82)対応分

「(90)税額 – (82)対応分」には、『(82) × 15%』により算出された金額が反映します。

(91)税額 – (83)対応分

「(91)税額 – (83)対応分」には、『(83) × 所得税の税率 - 控除額』により算出された金額が反映します。

税額の算出方法については、以下国税庁の手引き「山林所得に対する所得税の税額表(p.22)」をご参照ください。

令和5年分山林所得の申告のしかた|国税庁

(92)税額 – (84)対応分

「(92)税額 – (84)対応分」には、『(84) × 所得税の税率』により算出された金額が反映します。

所得税の税率については、以下国税庁のページをご参照ください。

No.2260 所得税の税率|国税庁

(93) (85)から(92)までの合計

「(93) (85)から(92)までの合計」には、(85)から(92)までの合計金額が反映します。

その他

本項では、「その他」の各項目に金額を反映させる方法をご説明します。

(94)本年分の(71)、(72)から差し引く繰越損失額

「(94)本年分の(71)、(72)から差し引く繰越損失額」には、「申告書」>「収入・所得(分離課税)」>「株式等の譲渡所得」画面に入力した内容をもとに反映します。

(95)翌年以後に繰り越される損失の金額

「(95)翌年以後に繰り越される損失の金額」には、自動で作成される「確定申告書付表(上場株式等に係る譲渡損失の損益通算及び繰越控除用)」の(11)の金額が反映します。

「確定申告書付表(上場株式等に係る譲渡損失の損益通算及び繰越控除用)」については、以下国税庁のページをご参照ください。

確定申告書付表(上場株式等に係る譲渡損失の損益通算及び繰越控除用)|国税庁

(96)本年分の(73)から差し引く繰越損失額

「(96)本年分の(73)から差し引く繰越損失額」には、自動で作成される「確定申告書付表(上場株式等に係る譲渡損失の損益通算及び繰越控除用)」の(10)の金額が反映します。

「確定申告書付表(上場株式等に係る譲渡損失の損益通算及び繰越控除用)」については、以下国税庁のページをご参照ください。

確定申告書付表(上場株式等に係る譲渡損失の損益通算及び繰越控除用)|国税庁

(97)本年分の(74)から差し引く繰越損失額

本年分の先物取引に係る雑所得等の金額が黒字の場合

「(97)本年分の(74)から差し引く繰越損失額」には、「申告書」>「収入・所得(分離課税)」>「先物取引に係る雑所得」画面に入力した内容をもとに反映します。

本年分の先物取引に係る雑所得等の金額が赤字の場合

「(97)本年分の(74)から差し引く繰越損失額」には「0」が反映します。

なお、マネーフォワード クラウド確定申告では、「申告書付表(先物取引に係る繰越損失用)」の出力には対応していません。

未対応の書類を提出する必要がある場合は、以下のガイドをご参照ください。

Q. 確定申告時にクラウド確定申告で未対応の書類や添付書類を提出したい場合の申告方法を教えてください。

「申告書付表(先物取引に係る繰越損失用)」については、以下国税庁のページをご参照ください。

申告書付表(先物取引に係る繰越損失用)|国税庁

(98)翌年以後に繰り越される損失の金額

「(98)翌年以後に繰り越される損失の金額」には、「申告書」>「収入・所得(分離課税)」>「先物取引に係る雑所得」画面に入力した内容をもとに反映します。

- 黒字の場合:「(25)翌年以後に繰り越される先物取引に係る損失の金額」

- 赤字の場合:「(26)翌年以後に繰り越される先物取引に係る損失の金額」

なお、クラウド確定申告では、「申告書付表(先物取引に係る繰越損失用)」の出力には対応していません。

未対応の書類を提出する必要がある場合は、以下のガイドをご参照ください。

Q. 確定申告時にクラウド確定申告で未対応の書類や添付書類を提出したい場合の申告方法を教えてください。

「申告書付表(先物取引に係る繰越損失用)」については、以下国税庁のページをご参照ください。

申告書付表(先物取引に係る繰越損失用)|国税庁

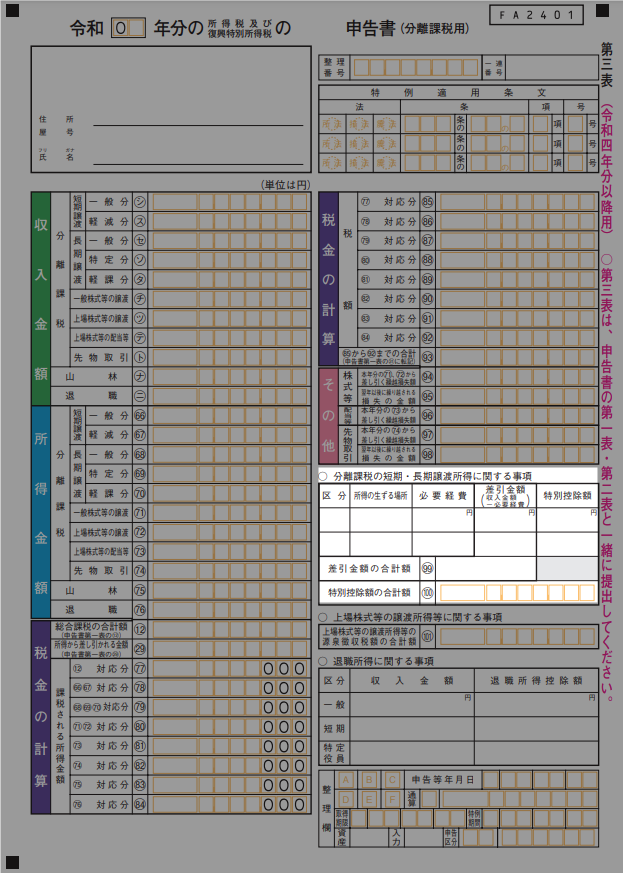

分離課税の短期・長期譲渡所得に関する事項

本項では、「分離課税の短期・長期譲渡所得に関する事項」の各項目に登録内容と金額を反映させる方法をご説明します。

「分離課税の短期・長期譲渡所得に関する事項」には、「申告書」>「収入・所得(分離課税)」>「土地建物等の譲渡所得」画面に入力した内容をもとに反映します。

「区分」は、入力した所得の種類に応じて反映します。

(99)差引金額の合計額

「(99)差引金額の合計額」には、「申告書」>「収入・所得(分離課税)」>「土地建物等の譲渡所得」画面に入力した「収入金額」から「必要経費」を差し引いた金額の合計金額が反映します。

(100)特別控除額の合計額

「(100)特別控除額の合計額」には、「申告書」>「収入・所得(分離課税)」>「土地建物等の譲渡所得」画面に入力した「特別控除額」の合計金額が反映します。

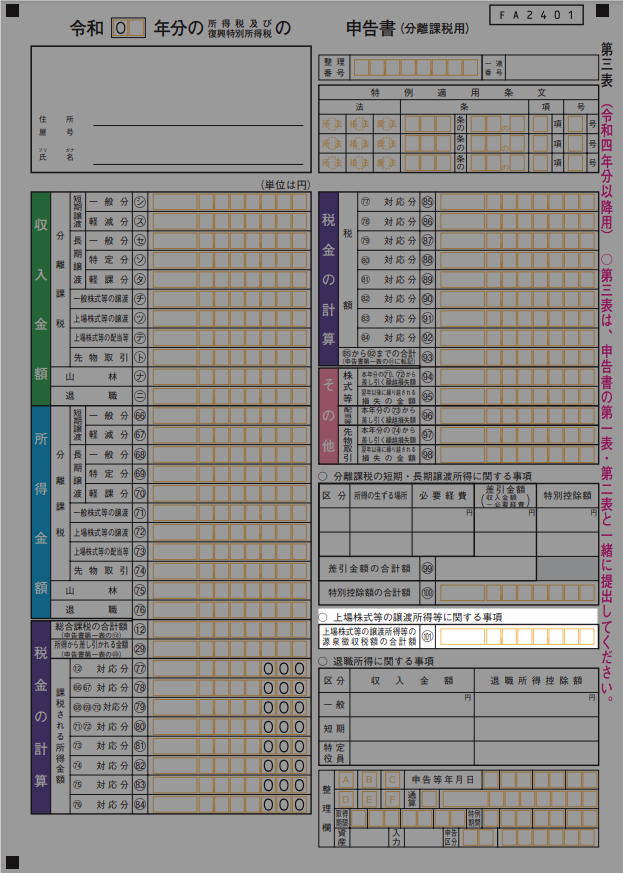

上場株式等の譲渡所得等に関する事項

本項では、「上場株式等の譲渡所得等に関する事項」に金額を反映させる方法をご説明します。

「上場株式等の譲渡所得等に関する事項」には、「申告書」>「収入・所得(分離課税)」>「株式等の譲渡所得」画面の「特定口座(上場株式等)」に入力した「源泉徴収税額」の金額が反映します。

「株式等に係る譲渡所得等の金額の計算明細書」は、「確認・提出」画面で申告書のPDF出力が可能です。

「株式等に係る譲渡所得等の金額の計算明細書」については、以下国税庁のページをご参照ください。

株式等に係る譲渡所得等の金額の計算明細書|国税庁

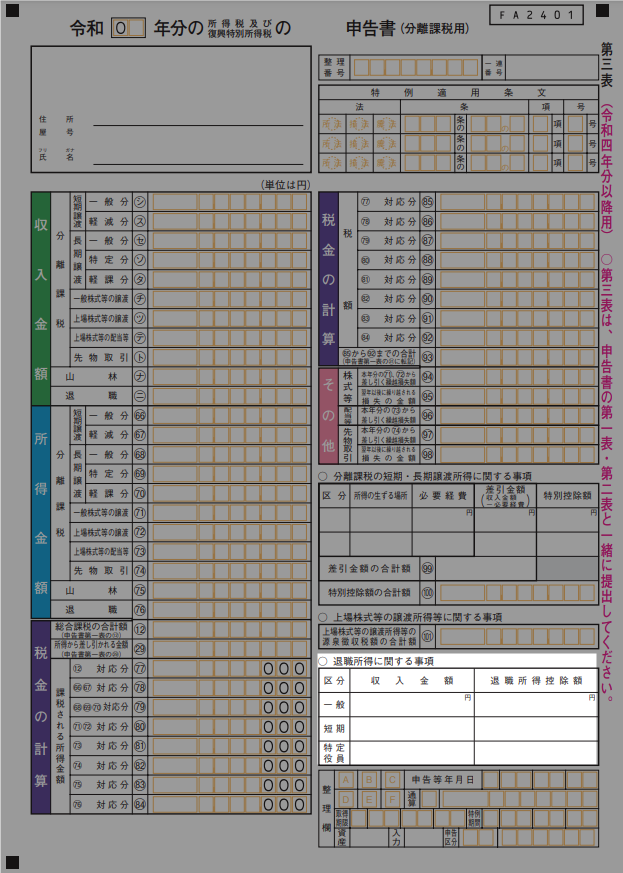

退職所得に関する事項

本項では、「退職所得に関する事項」の各項目に金額を反映させる方法をご説明します。

「一般」区分欄の収入金額

「一般」区分欄の「収入金額」には、「申告書」>「収入・所得(分離課税)」>「退職所得」画面の「支払金額」に入力した金額が反映します。

「一般」区分欄の退職所得控除額

「一般」区分欄の「退職所得控除額」には、「申告書」>「収入・所得(分離課税)」>「退職所得」画面の「退職所得控除額」に入力した金額が反映します。

- 短期退職手当等に該当する場合

- 特定役員退職手当等に該当する場合

- 障害者になったことに直接起因して退職した場合

- 同じ年に2ヶ所以上から支払いを受けた場合

対応していない書類を提出する必要がある場合は、別途手書きで作成して郵送で提出するか、「確定申告書等作成コーナー|国税庁」の利用をご検討ください。

特例適用条文

本項では、「特例適用条文」に登録内容を反映させる方法をご説明します。

「特例適用条文」には、以下の画面に入力した内容が反映します。

- 「申告書」>「収入・所得(分離課税)」>「土地建物等の譲渡所得」画面で「適用する特例」で選択した特例

- 「申告書」>「収入・所得(分離課税)」>「株式等の譲渡所得」画面で「特定投資株式の取得に要した金額の控除」で選択した特例

- 「申告書」>「収入・所得(分離課税)」>「山林所得」画面で「利益がある場合に適用できる特例」で選択した特例

なお、マネーフォワード クラウド確定申告では、「特定(新規)中小会社が発行した株式の取得に要した金額の控除の明細書」の作成には対応していません。

未対応の書類を提出する必要がある場合は、以下のガイドをご参照ください。

Q. 確定申告時にクラウド確定申告で未対応の書類や添付書類を提出したい場合の申告方法を教えてください。

「特定(新規)中小会社が発行した株式の取得に要した金額の控除の明細書|国税庁」については、以下国税庁のページをご参照ください。

特定(新規)中小会社が発行した株式の取得に要した金額の控除の明細書|国税庁

参考資料

操作でご不明点がある場合には

操作の不明点については、弊社コンタクトセンターまでお問い合わせください。

仕訳内容などの経理業務に関するご相談や、申告方法・申告内容などの税務に関するご相談はサポートの対象外です。

経理業務や税務に関するご質問につきましては、税理士などの専門家や税務署へご相談ください。

ご要望に応じて税理士をご紹介しますので、以下のページよりお申し込みください。

税理士・社労士無料紹介サービス

※本サポートサイトは、マネーフォワード クラウドの操作方法等の案内を目的としており、法律的またはその他アドバイスの提供を目的としたものではありません。当社は本サイトに記載している内容の正確性・妥当性の確保に努めておりますが、実際のご利用にあたっては、個別の事情を適宜専門家に相談するなど、ご自身の判断でご利用ください。

頂いた内容は、当サイトのコンテンツの内容改善のためにのみ使用いたします。