概要

このガイドでは、2023年10月1日から始まるインボイス制度に伴って免税事業者から課税事業者になる方向けに、「インボイス制度ってなに?対応しないとどうなるの?」などの疑問をわかりやすく説明しています。

「インボイス制度・消費税に関する用語がそもそもわからない!」という方は、以下の用語集をご参照ください。

【インボイスかんたんガイド】インボイス制度・消費税に関する用語集

目次

「インボイス制度」とは?

「インボイス制度」とは、2023年10月1日から始まる、消費税を納める額を正しく計算するための新しい制度のことです。

そもそも「インボイス」とは?

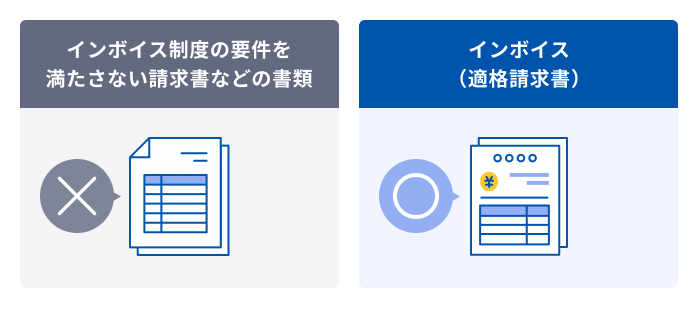

「インボイス」とは、適格請求書(必要な項目が記載されている請求書など)を指します。

該当するのは請求書だけだと思われるかもしれませんが、必要な項目が記載されている納品書や領収書・レシートも含まれます!

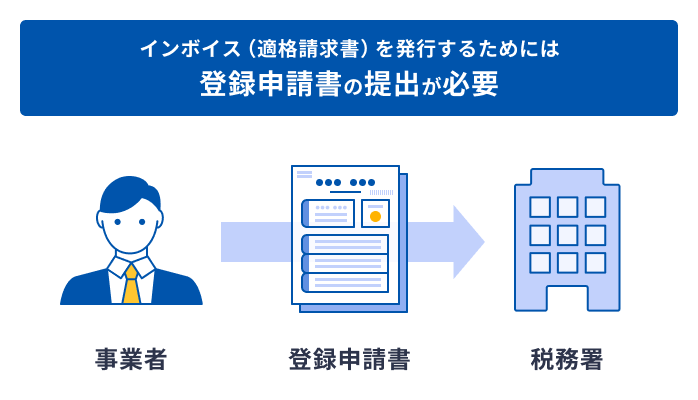

「インボイス(適格請求書)」を作成するためには?

「インボイス(適格請求書)」は、税務署に「適格請求書発行事業者の登録申請書」を提出し、登録を受けた「課税事業者」しか発行できません。

「インボイス(適格請求書)」を作成するために、事前に登録申請を行いましょう。

なお、登録を受けた「課税事業者」のことを、「適格請求書発行事業者」と呼びます。

その名のとおり、「インボイス(適格請求書)」を発行できる事業者という意味です。

[手続名]適格請求書発行事業者の登録申請手続(国内事業者用)|国税庁

「インボイス制度」に対応する際のポイントは?

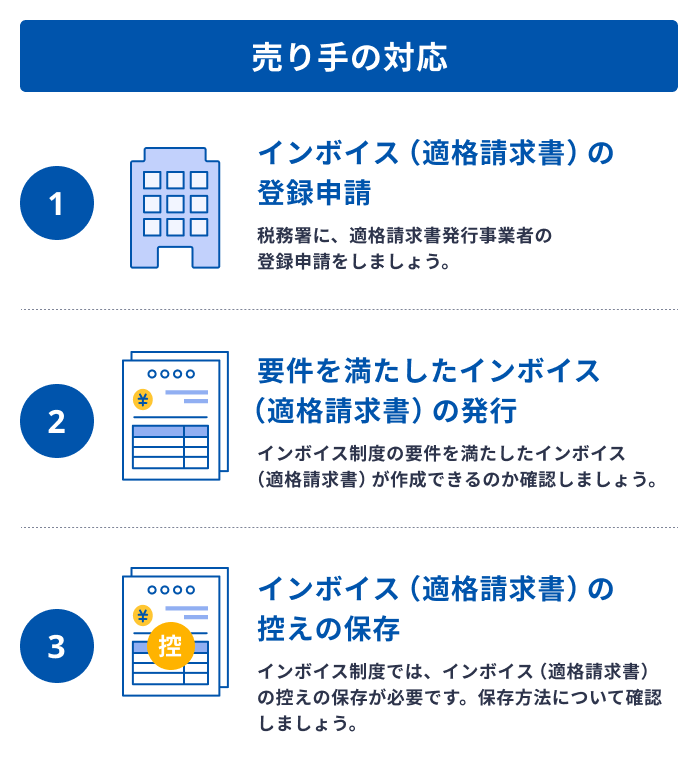

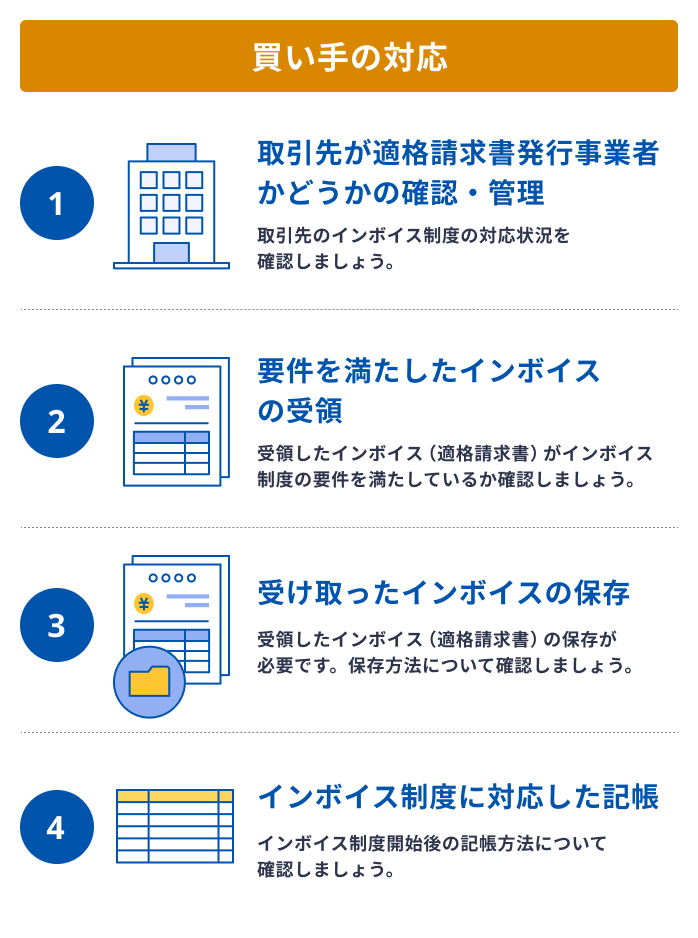

「インボイス制度」への対応ポイントは、売り手(インボイスを発行する課税事業者)と買い手(インボイスを受け取る課税事業者)で異なります。

売り手(インボイスを発行する課税事業者)

買い手(インボイスを受け取る課税事業者)

以下のガイドでは、マネーフォワード クラウドでインボイス制度に対応するために必要な操作をまとめています。

操作上のポイントや注意事項を売り手・買い手ごとに記載していますので、ご参照ください。

【インボイスかんたんガイド】インボイス制度に対応するにあたっての操作上のポイント・注意点まとめ

「インボイス制度」に対応しないとどうなるの?

前述のとおり、「インボイス制度」とは消費税の納税額を計算するための制度です。

そのため、消費税の仕組みからご説明します。

「消費税」の仕組み

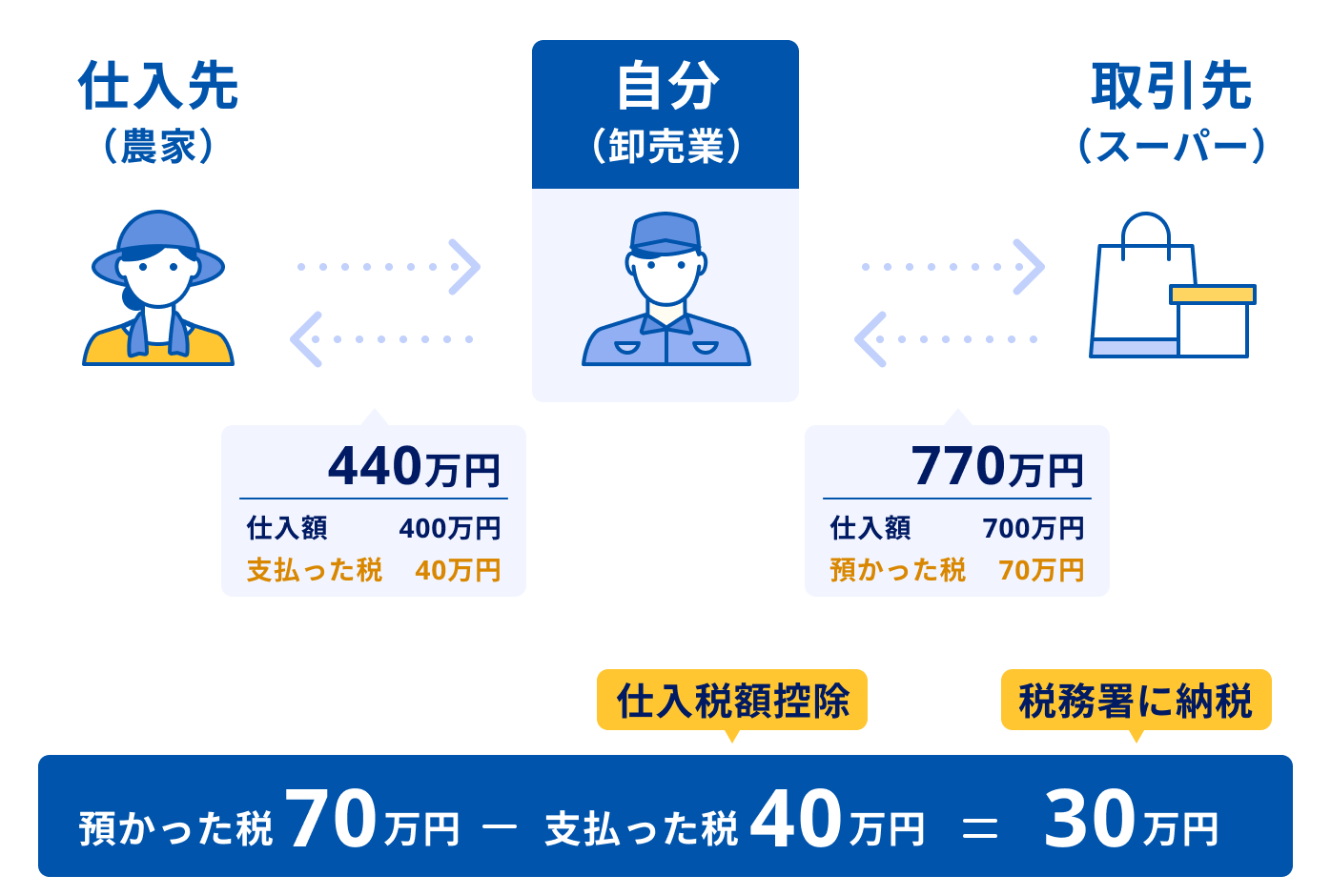

消費税は、店舗や生産者などの事業者が、消費者(お金を支払って商品やサービスを買った人)が負担した消費税を一旦預かり、消費者の代わりに納税額を計算して税務署に納付する仕組みです。

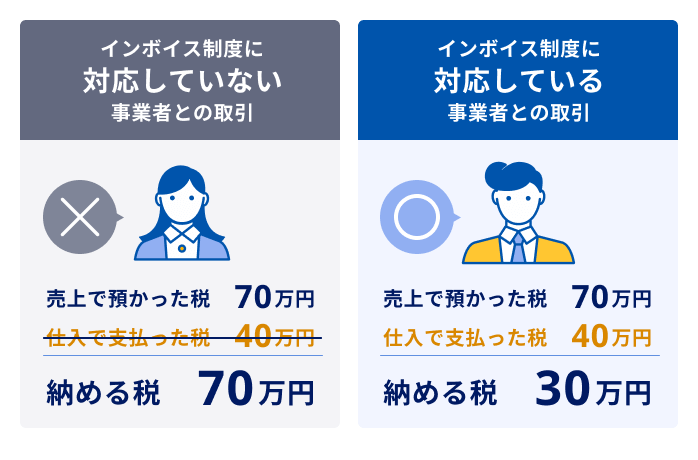

消費税を税務署に納める際は、それぞれの取引の段階で消費税を二重で納めることがないよう、預かった消費税額から支払った消費税額を差し引いて、その差額を納付します。

この支払った消費税額を差し引くことを、「仕入税額控除」といいます。

上記の図の場合は、支払った40万円の消費税が「仕入税額控除」ということです。

「インボイス制度」で変わること

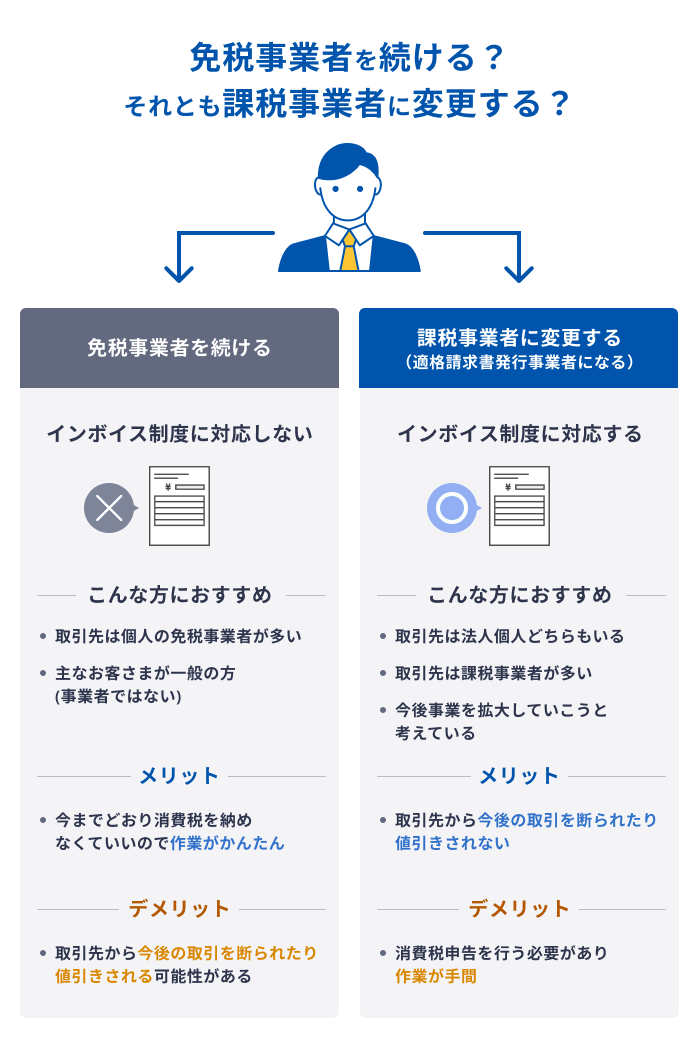

2023年10月1日に「インボイス制度」がスタートすると、仕入税額控除の条件として「適格請求書発行事業者が発行するインボイス(適格請求書)を受領すること」が求められます。

それに伴い、取引先が「インボイス制度」に対応しているかどうかによって、消費税の納税額が変わってきます。

- 取引先が「インボイス制度」に対応している場合:これまでどおりの計算方法で納税できる。

- 取引先が「インボイス制度」に対応していない場合:これまで納税しなかった分も納税する必要がある。

免税事業者の方は、現在の事業状況を踏まえてインボイス制度に対応するかどうか(課税事業者となるかどうか)を検討しましょう!

取引先が「免税事業者」の場合、一切仕入税額控除を受けることができないの?

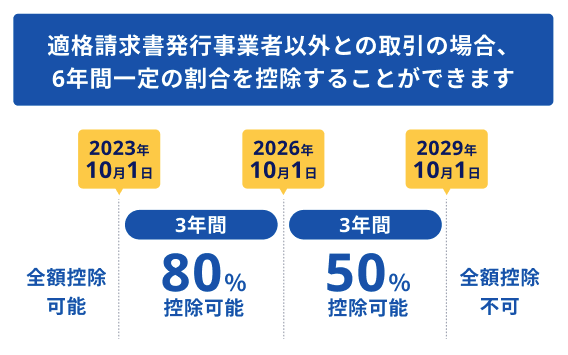

「インボイス制度」に対応していない事業者との取引(適格請求書発行事業者以外との取引)については、「インボイス制度」がスタートする2023年10月1日以降、段階的に仕入税額控除が受けることができなくなります。

適格請求書発行事業者以外との取引でも、2029年9月30日までは一定割合の仕入税額控除を受けられる仕組みを、「インボイス制度の経過措置」といいます。

そのため、2023年10月1日から仕入税額控除を一切受けられないわけではありません。

しかし、これまでよりも仕入税額控除の割合が低くなるため、取引先の負担が増えてしまうことには変わりありません。

取引先と認識を揃えて、対応をするかどうかを検討するようにしましょう。

「免税事業者」から「課税事業者」になるためには?

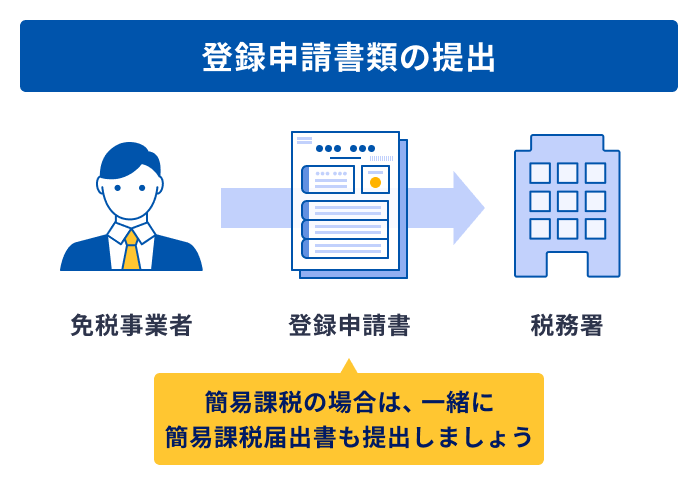

インボイス制度に向けて課税事業者になる場合は、インボイス制度に対応するために必要となる「適格請求書発行事業者の登録申請書」を税務署に提出するだけで課税事業者として認められます。

本来課税事業者になる際に必要な「消費税課税事業者選択届出書」の提出は不要です。

インボイス制度開始後に「適格請求書発行事業者」となる場合には、適格請求書発行事業者となる15日前に登録申請書類を提出する必要があります。

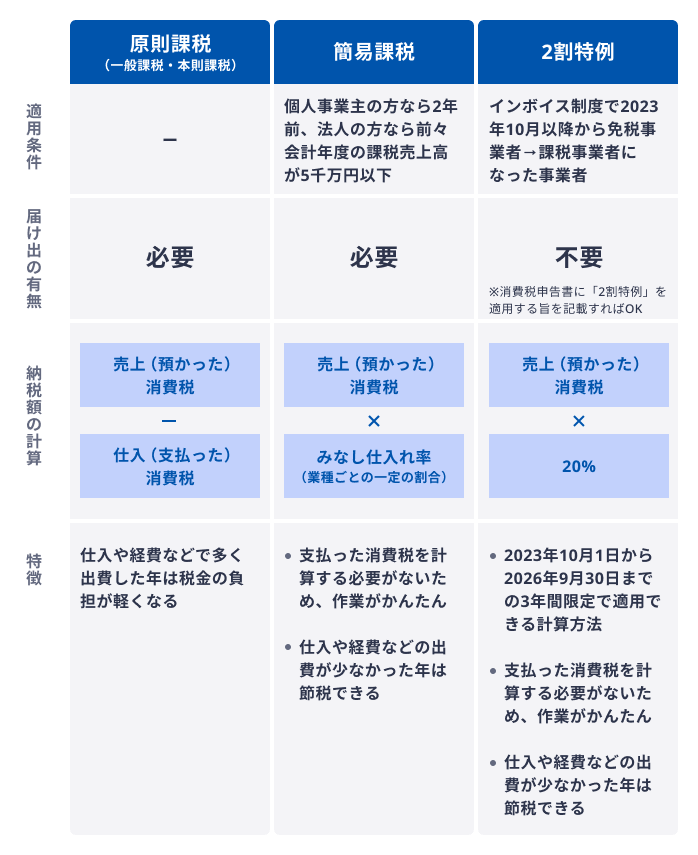

「課税事業者」となるために、消費税の計算方法を選択しましょう。

「課税事業者」となる場合は、消費税の計算方法(課税形式)を選択する必要があります。

現在の事業状況を確認し、課税形式を検討しましょう。

「原則課税」を選択する場合は、「適格請求書発行事業者の登録申請書」を提出することで登録できます。

一方、「簡易課税」を選択する場合は、別途「消費税簡易課税制度選択届出書」の提出が必要です。

消費税の課税形式については、以下のガイドをご参照ください。

Q. 免税事業者・簡易課税・2割特例・原則課税の場合、どの「課税形式」を選択すればいいか教えてください。

「課税事業者」になると国から支援が受けられる?

インボイス制度に対応した事業者は、税金や実務の負担を軽減する「支援措置」を受けられる場合があります。

支援措置については、以下のガイドをご参照ください。

【インボイスかんたんガイド】インボイス制度の支援措置について

インボイス制度についてのサポートページまとめ

インボイス制度に関するサポートページは以下にまとめています。

こちらもぜひご参照ください。

インボイス制度について

※本サポートサイトは、マネーフォワード クラウドの操作方法等の案内を目的としており、法律的またはその他アドバイスの提供を目的としたものではありません。当社は本サイトに記載している内容の正確性・妥当性の確保に努めておりますが、実際のご利用にあたっては、個別の事情を適宜専門家に相談するなど、ご自身の判断でご利用ください。

頂いた内容は、当サイトのコンテンツの内容改善のためにのみ使用いたします。