概要

このガイドでは、マネーフォワード クラウド年末調整の従業員用画面で「住宅ローン控除」に必要な情報を入力する方法についてご説明します。

全体の流れは、「マネーフォワード クラウド年末調整の流れ(従業員用)」をご参照ください。

対象のお客さま

マネーフォワード クラウド年末調整をご利用中のお客さま

目次

全体の流れ

1.「住宅ローン」の入力を開始する

「住宅ローン」の入力を開始します。

「年末調整トップ」画面で「5. 住宅ローン」をクリックしてください。

2.住宅ローン控除の申告の有無を確認する

「住宅ローン控除の確認をはじめます」画面では、住宅ローン控除を申告するかどうかを選択します。

住宅ローン控除を申告する場合

住宅ローン控除を申告する場合は、「はい」を選択して「次へ」をクリックし、住宅ローン控除の入力に進みます。

住宅ローン控除の入力は、以下のような資料を事前に用意しておくとスムーズに進められます。

- 住宅借入金等特別控除申告書

- 住宅取得資金に係る借入金の年末残高等証明書

- 住宅借入金等特別控除計算明細書※

※令和元年(平成31年)中に住宅ローンの適用を受けた方のみ

住宅ローン控除を申告しない場合

住宅ローン控除を申告しない場合は、「いいえ」を選択して「次へ」をクリックします。

申告内容を確認し、年末調整の申告書を提出してください。

3.住宅ローン控除を確認する

- 「住宅ローン控除一覧」画面で「+住宅ローンを追加」をクリックします。

- 「追加方法の選択」画面で「【自動計算の対象外】」を確認し、「自動計算の判定へ進む」または「直接入力する(自動計算の対象外)」を選択します。

- 画面下部の「次へ」をクリックします。

「自動計算の判定へ進む」を選択した場合は、以下のガイドをご参照ください。

住宅借入金等特別控除(住宅ローン控除)を自動計算する方法

「直接入力する(自動計算の対象外)」を選択した場合の入力項目

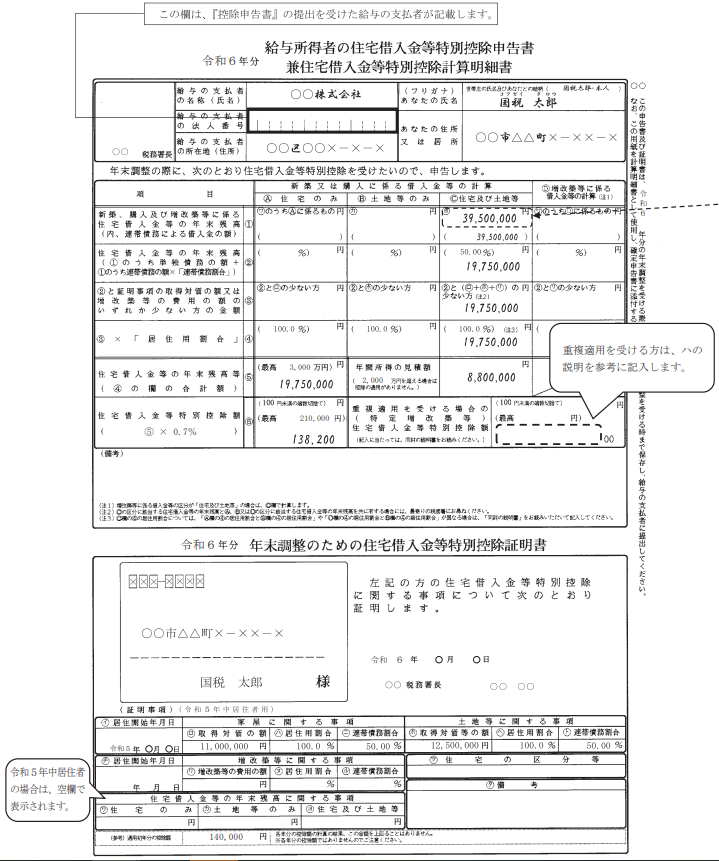

「追加方法の選択」画面で「直接入力する(自動計算の対象外)」を選択した場合、手元の「住宅借入金等特別控除申告書」と「住宅取得資金に係る借入金の年末残高等証明書」を参照して必要事項を入力する必要があります。

「直接入力する(自動計算の対象外)」を選択した場合、マネーフォワード クラウド年末調整では「住宅借入金等特別控除申告書」を作成できません。

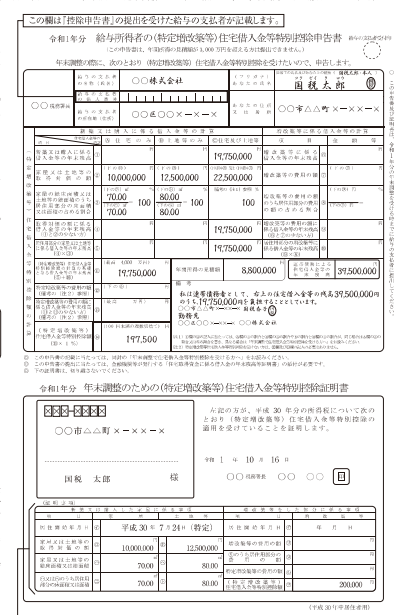

なお、「住宅借入金等特別控除申告書」は新様式と旧様式の2種類の様式があります。

新様式と旧様式の見本は以下をご確認ください。

新様式

出典:国税庁,「給与所得者の(特定増改築等)住宅借入金等特別控除申告書兼(特定増改築等)住宅借入金等特別控除計算明細書の記載例 」(2025年5月7日)

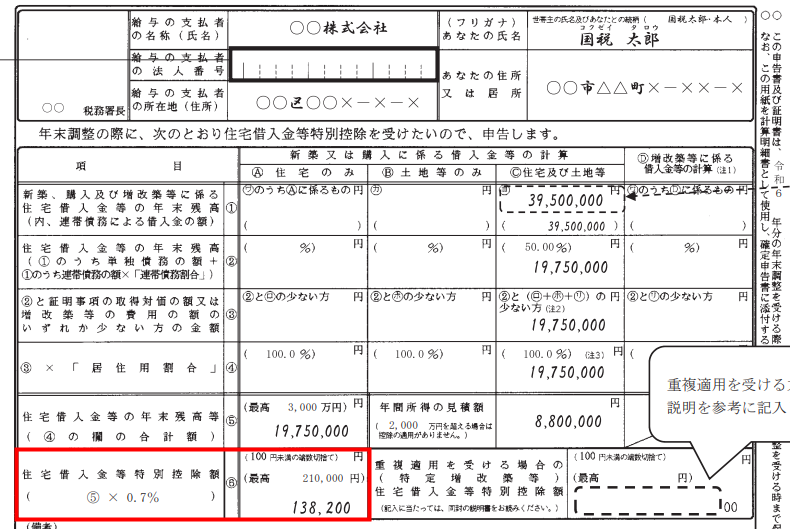

旧様式

出典:国税庁,「給与所得者の(特定増改築等)住宅借入金等特別控除申告書の記載例」(2025年5月7日)

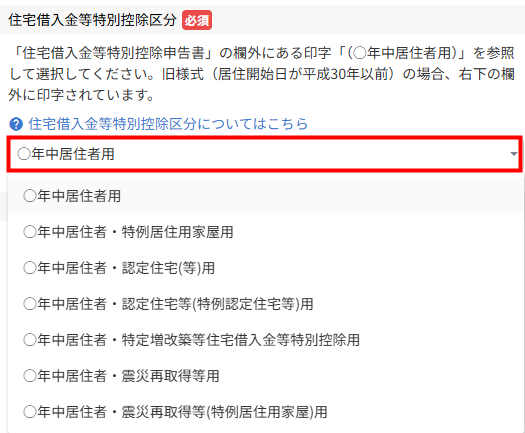

住宅借入金等特別控除区分

「住宅借入金等特別控除区分」では、適用を受けている住宅借入金等特別控除の区分を選択します。

区分の詳細はこちらの項をご参照ください。

区分の確認

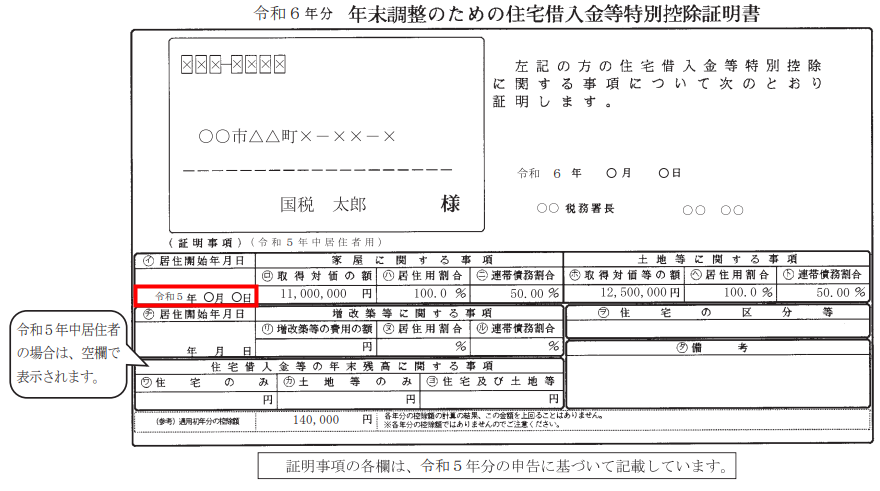

住宅借入金等特別控除の区分は、「住宅借入金等特別控除申告書」の欄外にある印字「(〇年中居住者用)」で確認できます。

出典:国税庁,「給与所得者の(特定増改築等)住宅借入金等特別控除申告書兼(特定増改築等)住宅借入金等特別控除計算明細書の記載例 」を加工して作成(以下同じ)(2025年5月7日)

区分の詳細

「住宅借入金等特別控除区分」で選択できる区分の詳細については、以下の表をご確認ください。

| 区分 | 控除申告書・証明書の表示 | 記載方法 |

|---|---|---|

| 一般の住宅借入金等特別控除の場合(増改築等を含む。) | (元号〇年中居住者用) | 〇年中居住者用 |

| 一般の住宅借入金等特別控除の場合(増改築等を含む。)で住宅が特例居住用家屋に該当するとき | (元号〇年中居住者・特例居住用家屋用) | 〇年中居住者・特例居住用家屋用 |

| 認定住宅(等)の新築(取得)等に係る住宅借入金等特別控除の場合 | (元号〇年中居住者・認定住宅(等)用) | 〇年中居住者・認定住宅(等)用 |

| 認定住宅等の新築等に係る住宅借入金等特別控除の場合で住宅が特例認定住宅等に該当するとき | (元号〇年中居住者・認定住宅等(特例認定住宅等)用) | 〇年中居住者・認定住宅等(特例認定住宅等)用) |

| 特定増改築等住宅借入金等特別控除の場合 | (元号〇年中居住者・特定増改築等住宅借入金等特別控除用) | 〇年中居住者・特定増改築等住宅借入金等特別控除用 |

| 東日本大震災によって自己の居住の用に供していた家屋が居住の用に供することができなくなった場合で、平成23年から令和7年12月31日までの間に新築や購入、増改築等をした家屋に係る住宅借入金等について震災特例法第13条の2第1項「住宅の再取得等に係る住宅借入金等特別控除」の規定(以下「震災再取得等」といいます。)の適用を選択した場合 | (元号〇年中居住者・震災再取得等用) | 〇年中居住者・震災再取得等用 |

| 震災再取得等の適用を選択した場合で住宅が特例居住用家屋に該当するとき | (元号〇年中居住者・震災再取得等(特例居住用家屋)用) | 〇年中居住者・震災再取得等(特例居住用家屋)用 |

参考:給与所得の源泉徴収票等の法定調書の作成と提出の手引|国税庁

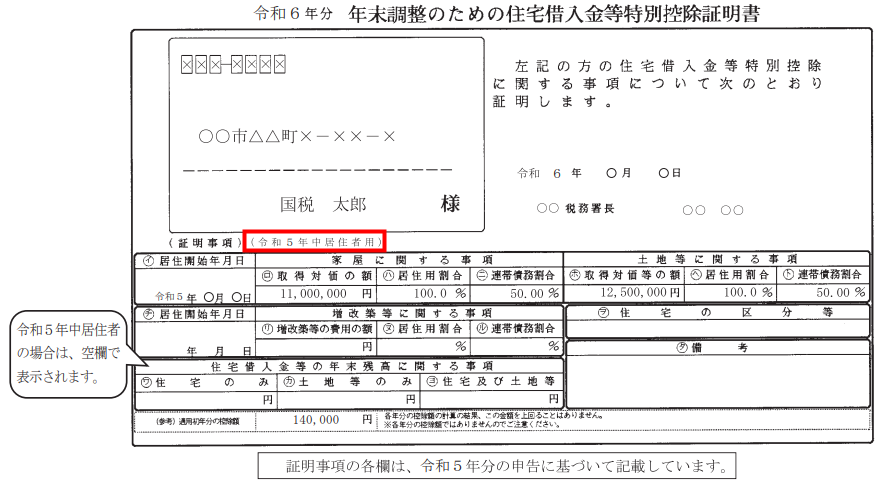

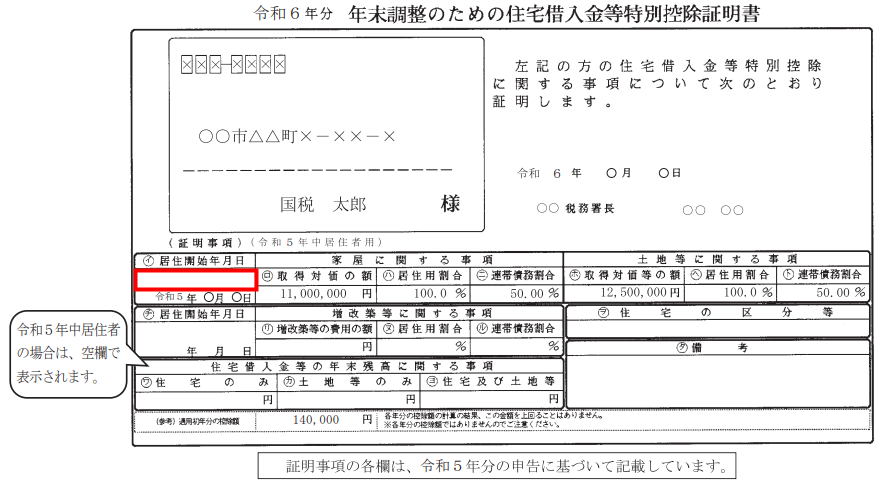

特定取得区分

特定取得区分では、「記載なし」「特定」「特別特定」「特例特別特例」のいずれかを選択します。

特定取得区分は、「住宅借入金等特別控除申告書」の「居住開始年月日」欄に印字された「(特定)」や「(特別特定)」で確認できます。

「(特定)」や「(特別特定)」が記載されていない場合は、「記載なし」を選択してください。

居住開始年月日

「住宅借入金等特別控除申告書」の「居住開始年月日」欄に印字されている日付を選択してください。

住宅借入金等年末残高

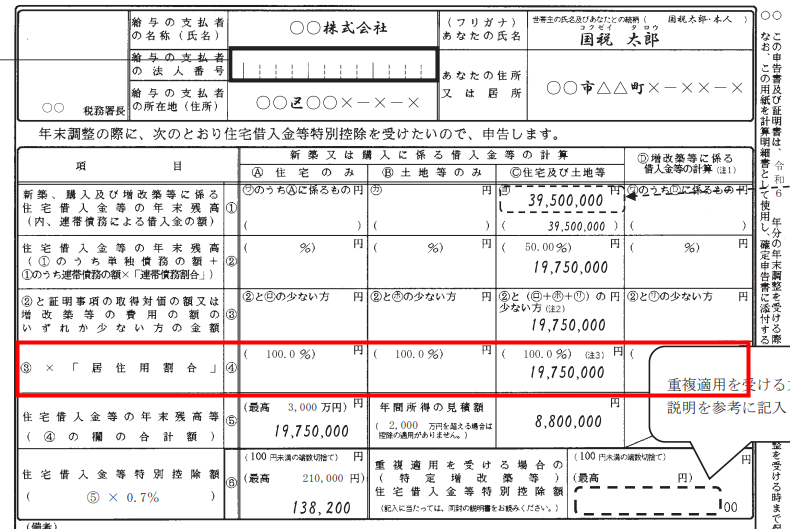

「住宅借入金等年末残高」は、「住宅借入金等特別控除申告書」の④「③×居住用割合」または⑤「居住用部分の家屋又は土地等に係る借入金等の年末残高(④×③)」の金額を入力します。

金融機関から発行された「住宅取得資金に係る借入金の年末残高等証明書」と「住宅借入金等特別控除申告書」で計算した金額を参照して入力してください。

以下は、居住開始が平成30年12月31日以降の画像を参照しています。

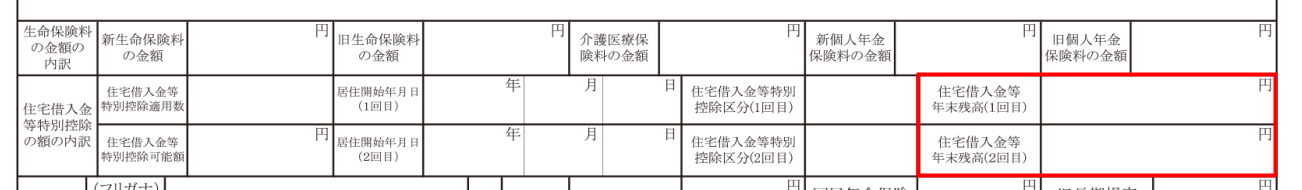

「住宅借入金等年末残高」で入力した金額は、源泉徴収票の「住宅借入金等年末残高(1回目)・(2回目)」に反映します。

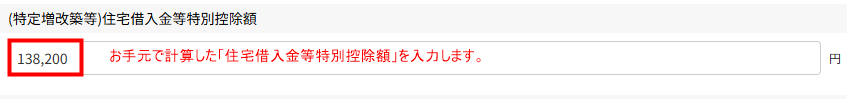

(特定増改築等)住宅借入金等特別控除額

「(特定増改築等)住宅借入金等特別控除額」では、「住宅借入金等特別控除申告書」で計算した「住宅借入金等特別控除額」の金額を入力します。

手元で「住宅借入金等特別控除額」を計算し、金額を入力してください。

入力した金額は、源泉徴収票の「住宅借入金等特別控除の額」欄等に反映します。

- 「住宅借入金等特別控除額」は、手元で計算する必要があります。

- 令和元年(平成31年)中に住宅ローンの適用を受けた場合、「住宅借入金等特別控除計算明細書」をもとに入力と提出が必要です。詳細は

年末調整で(特定増改築等)住宅借入金等特別控除の適用を受ける方へ | 国税庁をご参照ください。

合計

「合計」では、「控除合計額」に表示された金額を確認します。

複数の住宅ローン控除の適用を受け、その合算値が限度額を超える場合、「控除合計額が控除限度額を超えている」のチェックボックスにチェックを入れてください。

【住宅ローン控除】控除限度額とは

画像の添付

「住宅ローン控除の確認」画面では、「住宅借入金等特別控除申告書」や「住宅取得資金に係る借入金の年末残高等証明書」の画像を添付できます。

- 「画像を追加」をクリックすると、複数の画像を添付できます。

- 「削除」をクリックすると、不要な画像を削除できます。

申告書の提出

以上で「住宅ローン控除」の登録は終了です。

続いて、申告書の提出を行います。

提出方法は、マネーフォワード クラウド年末調整の流れ(従業員用)をご確認ください。

※本サポートサイトは、マネーフォワード クラウドの操作方法等の案内を目的としており、法律的またはその他アドバイスの提供を目的としたものではありません。当社は本サイトに記載している内容の正確性・妥当性の確保に努めておりますが、実際のご利用にあたっては、個別の事情を適宜専門家に相談するなど、ご自身の判断でご利用ください。

頂いた内容は、当サイトのコンテンツの内容改善のためにのみ使用いたします。