概要

このガイドでは、インボイス制度に対応する事業者に向けて、税金や実務の負担を軽減するために国が用意している「支援措置」についてご紹介します!

支援措置にはどんなものがあるの?

このガイドでは、以下の支援措置を紹介しています。

「支援措置の名前」列のリンクをクリックすると、各支援措置の詳細を確認できます。

対象となる事業者などを詳しく説明していますので、ぜひクリックしてご覧ください!

| 支援措置の名前 | 概要 |

|---|---|

| 2割特例 | インボイス制度に対応する事業者を対象に、日々の仕訳入力や消費税申告を簡単にする制度 |

| 少額特例 | 少額(税込1万円未満)の課税仕入れについて、インボイスの保存を不要とする制度 |

| 少額な値引き・返品のインボイス対応不要制度 | 1万円未満の値引きや返品等について、返還インボイスの交付を不要とする制度 |

このガイドで紹介していないその他の支援措置については、以下のページをご確認ください。

インボイス制度、支援措置があるって本当!?|財務省

また、お困りの場合はこちらをご確認ください。

2割特例

本項では、「2割特例」について説明していきます。

「2割特例」とは?

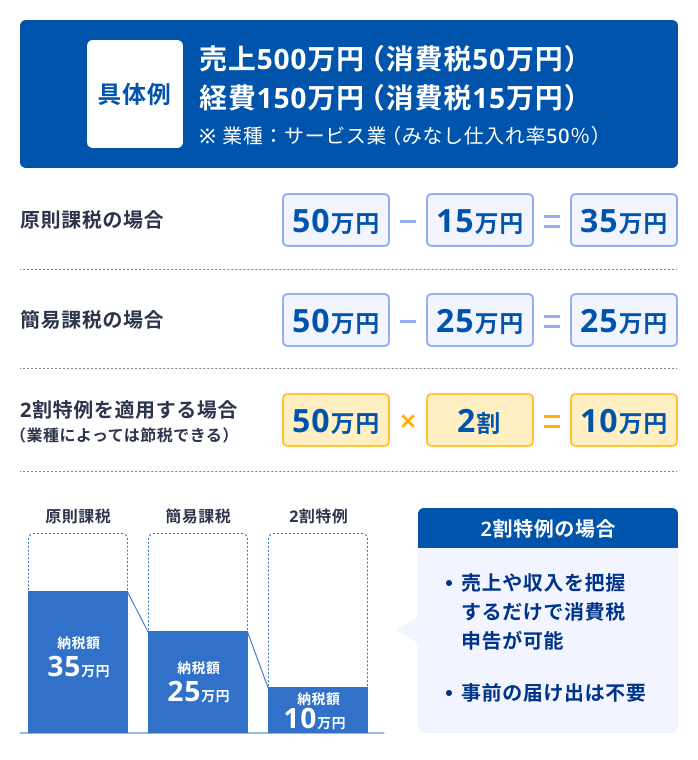

インボイス制度に対応するために自ら消費税の課税事業者になった方は、消費税申告を行う際に「2割特例」という簡単な計算方法を選択できます。

「2割特例」を選択すると、仕訳の入力時に設定する税区分が「売上」のみで済むため、日々の入力や消費税申告が簡単になります。

また、納付する消費税の金額が売上税額の2割になるため、業種によっては節税に繋がります。

「2割特例」の対象となるのは?

「2割特例」の対象となるのは、個人事業主や小規模事業者(小規模の法人)です。

以下の要件を満たした事業者が適用できます。

- a:2023年(令和5年)10月1日以降にインボイス制度に登録し、免税事業者から課税事業者になった事業者である

- b:個人事業主であれば2年前、法人であれば前々会計年度の課税売上高1,000万円以下である※

- c:新たに設立される法人で、資本金の金額が1,000万円未満である※

※bとcの要件はaの要件とセットで満たす必要があります。

「2割特例」のポイント

期限は2026年9月末まで

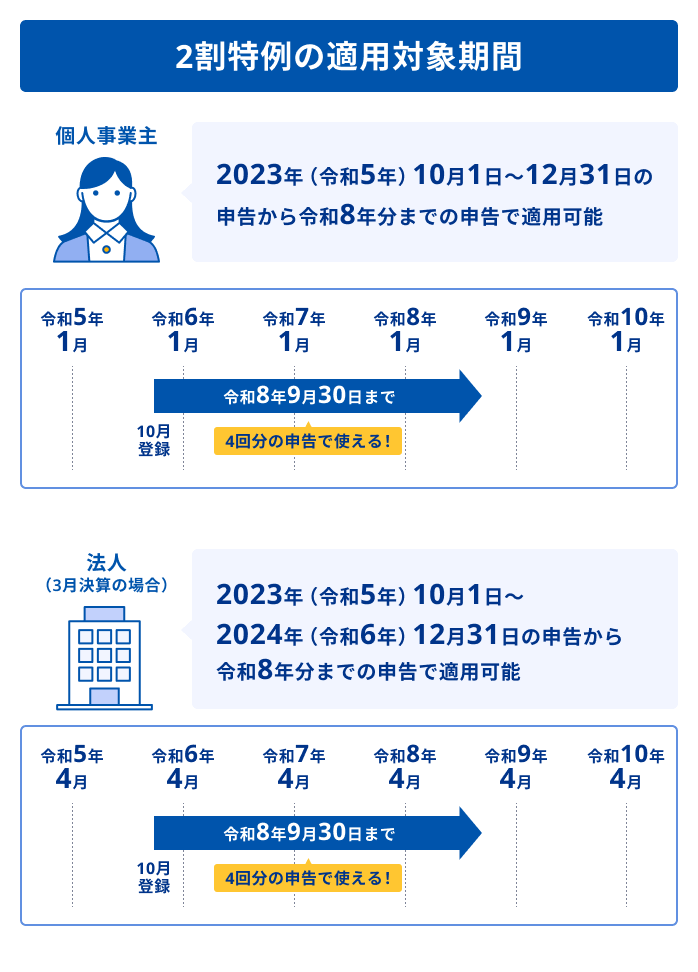

2割特例は、2026年(令和8年)9月30日までの日が属する課税期間まで選択できます。

ずっと特例を使い続けることはできません。

申請なしで利用可能

2割特例を利用するための申請は特に必要ありません。

消費税が増える場合もある

2割特例を選択すると、多くの場合は仕訳の入力が楽になり、納付する消費税額が少なくなります。

一方で、多額の設備投資を行うような場合は、消費税額が増えてしまうケースもあります。

気になる場合は、税理士などの専門家に確認しましょう。

「2割特例」を適用するために、クラウド会計・確定申告で何をすればいいの?

マネーフォワード クラウド会計・確定申告で2割特例を適用する場合の対応方法は、現在準備中です。

今やっておくべきことについては、以下のガイドをご参照ください!

【インボイスかんたんガイド】「2割特例」を適用するために必要な操作・設定について

少額特例

本項では、「少額特例」について説明していきます。

「少額特例」とは?

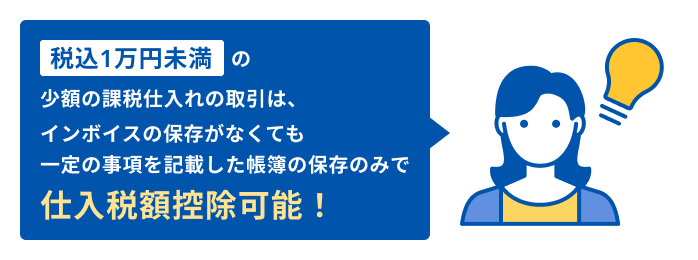

「少額特例」とは、税込1万円未満の少額な課税仕入れ(原料などの購入)に限り、インボイスに対応した請求書や領収書などを保存しなくても、一定の事項を記載した帳簿を保存するだけで仕入税額控除を受けられる制度です。

「一定の事項」とは、以下の4つの項目です。

- 課税仕入れの相手方の氏名または名称

- 取引年月日

- 取引内容(その取引が軽減税率対象の場合はその旨も記載します)

- 課税仕入れに係る支払対価の額

なお、取引先がインボイスに対応している事業者かどうかは関係なく、免税事業者であっても同様に仕入税額控除が受けられます。

詳しくは以下のページをご参照ください。

少額特例(一定規模以下の事業者に対する事務負担の軽減措置の概要)の概要|国税庁

令和5年度改正におけるインボイス制度の改正について|財務省

「少額特例」の対象となるのは?

「少額特例」の対象となるのは、中小事業者です。

以下のいずれかの要件を満たした事業者が適用できます。

- 個人事業主であれば2年前、法人であれば前々会計年度の課税売上高が1億円以下である

- 個人事業主であれば1年前の1月~6月、法人であれば前会計年度の上半期の課税売上高が5千万円以下である

「少額特例」のポイント

適用期間は2023年10月1日から2029年9月30日まで

少額特例は、2023年10月1日から2029年9月30日の間で行った課税仕入れが対象です。

そのため、課税期間の途中であっても、2029年10月1日以降に行う課税仕入れの取引は対象外となります。

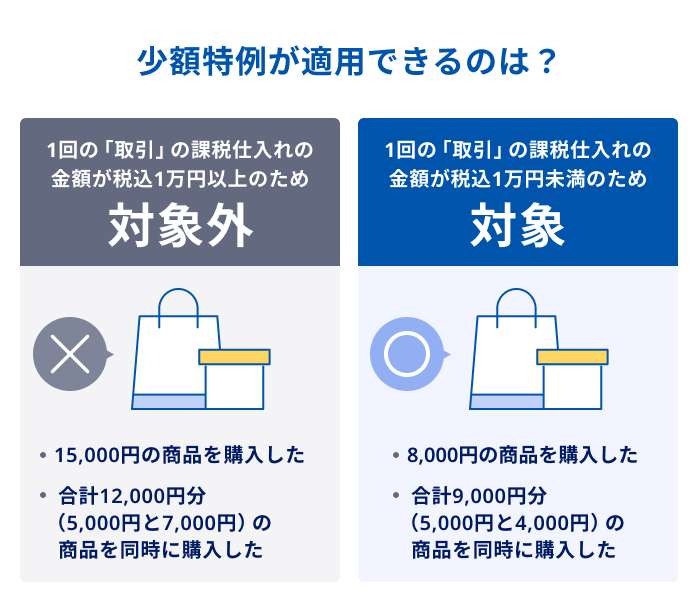

1回の「取引」の課税仕入れの金額が税込1万円未満かどうかで判定される

少額特例は、1商品ごとの金額により判定する仕組みではありません。

そのため、例えば5,000円の商品と7,000円の商品を同時に購入した場合は、合計金額が12,000円のため少額特例の対象外となります。

適格請求書発行事業者のインボイス発行義務が免除されているわけではない

少額特例は、税込1万円未満の少額な課税仕入れについてインボイスの保存を不要とする制度であり、適格請求書発行事業者のインボイス発行義務が免除されるわけではありません。

そのため、適格請求書発行事業者が課税事業者からインボイスの発行を求められた場合は、発行する必要があります。

「少額特例」を適用するために、クラウド会計・確定申告で何をすればいいの?

特別な設定を行わなくても、「少額特例」を適用できます。

「少額特例」を適用する場合は、取引先がインボイスに対応している事業者かどうかは関係なく、仕入税額控除を受けられます。

「適格」チェックボックスにチェックを入れて仕訳を登録してください。

また、仕入時に受け取った請求書や領収書などの添付は不要です!

少額な値引き・返品のインボイス対応不要制度

「少額な値引き・返品のインボイス対応不要制度」とは、1万円未満の値引きや返品等について、返還インボイスの発行が不要となる制度です。

振込手数料分を値引処理する場合も同様に、インボイスを発行する必要はありません。

詳しくは以下のページをご参照ください。

令和5年度改正におけるインボイス制度の改正について|財務省

お困りの場合は

どのような支援制度を適用できるかについては、事業者の状況によって異なります。

また、制度はどんどんアップデートされるので、気になる点は場合は税理士や税務署に確認しましょう。

さらに、国税庁のホームページでもインボイス制度について特集ページが用意されています。

こちらもぜひご活用ください。

特集 インボイス制度|国税庁

※本サポートサイトは、マネーフォワード クラウドの操作方法等の案内を目的としており、法律的またはその他アドバイスの提供を目的としたものではありません。当社は本サイトに記載している内容の正確性・妥当性の確保に努めておりますが、実際のご利用にあたっては、個別の事情を適宜専門家に相談するなど、ご自身の判断でご利用ください。

頂いた内容は、当サイトのコンテンツの内容改善のためにのみ使用いたします。