概要

このガイドでは、定額減税の対応方法についてご説明します。

マネーフォワード クラウド確定申告では、「定額減税」画面で定額減税の対象者の確認や控除額の試算ができます。

- ご注意

- 「定額減税」の項目は、2024年分(令和6年分)の「確定申告書」画面にのみ表示されます。

対象ページ

対象のお客さま

マネーフォワード クラウド確定申告をご利用中のお客さま

目次

「定額減税」とは

「定額減税」とは、本人と本人の扶養親族などの人数によって算出される定額減税額を、令和6年分の所得税額と個人住民税所得割額から差し引くことにより、所得税および個人住民税の負担を軽減する特例措置のことです。

詳細は以下国税庁のページをご参照ください。

定額減税 特設サイト|国税庁

所得税の定額減税の対象となる方

| 対象者 | 要件 |

|---|---|

| 本人 |

|

| 配偶者 |

|

| 家族や親族 |

|

※1 国内に住所を有する個人またはは現在まで引き続いて1年以上居所がある個人をいいます。居住者以外の個人である「非居住者」は定額減税の対象とはなりません。

※2 子ども・特別障害者等を有する者等の所得金額調整控除の適用を受ける方は、2,015万円以下が要件です。控除の詳細は、こちらの国税庁のページをご参照ください。

※3 同一生計配偶者の詳細は、こちらの国税庁のページをご参照ください。

※4 扶養親族の詳細は、こちらの国税庁のページをご参照ください。

- 個人住民税の定額減税については、こちらの総務省のページをご参照ください。

- 実際の減税額等については、お住まいの市区町村にお問い合わせください。

所得税の定額減税額

| 対象者 | 減税額 |

|---|---|

| 本人 | 30,000円 |

| 配偶者 | 30,000円 |

| 家族や親族 | 1人につき30,000円 |

所得税の確定申告について

2024年分(令和6年分)の確定申告を行う場合、定額減税の非対象者を除いて、申告者全員が定額減税の情報を記載する必要があります。

そのため、所得税の確定申告によって定額減税を受ける方だけでなく、すでに定額減税を受けている給与所得者も、確定申告を行う場合は記載が必要です。

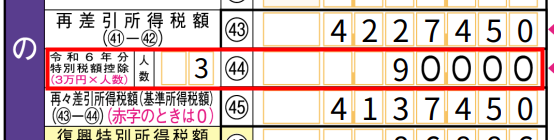

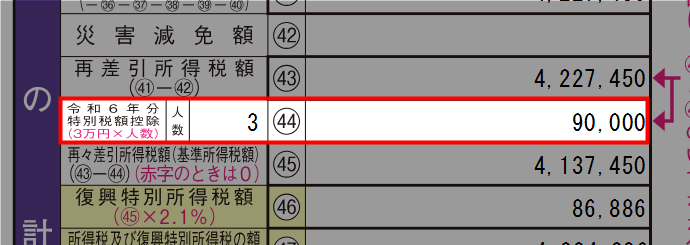

確定申告書第一表「(44)令和6年分特別税額控除」

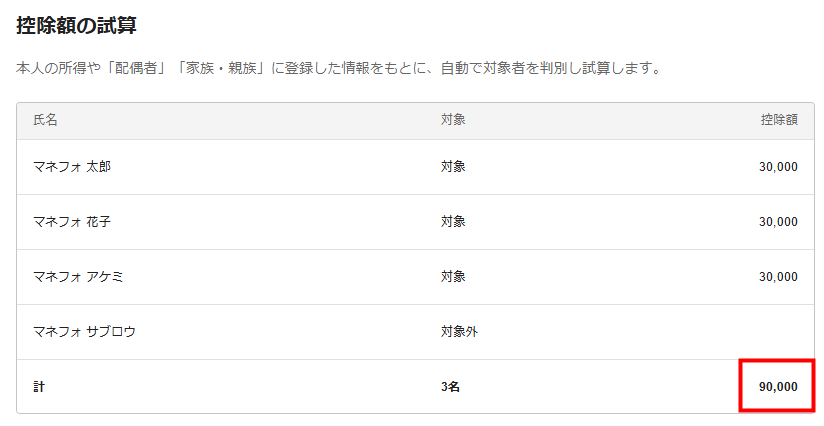

確定申告書第一表の「(44)令和6年分特別税額控除」に、定額減税の対象となる人数と控除額を記載します。

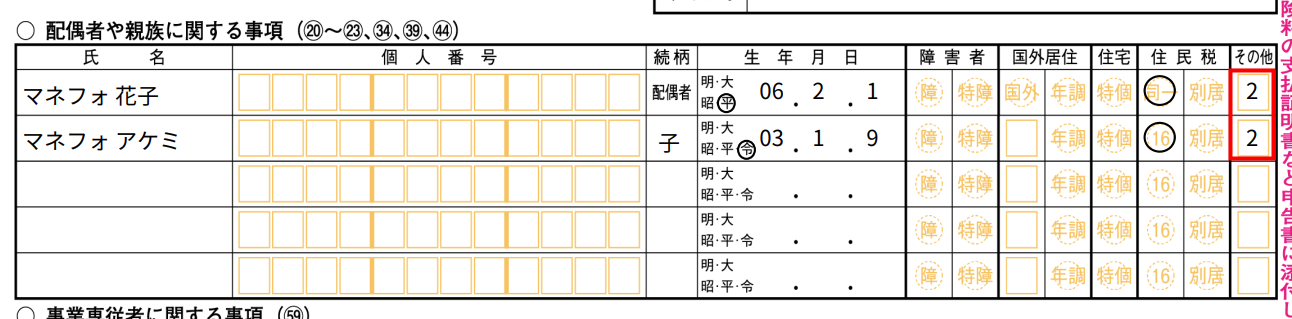

確定申告書第二表「配偶者や親族に関する事項(20)~(23)、(34)、(39)、(44)」

定額減税の対象となる配偶者や扶養控親族がいる場合は、確定申告書第二表の「配偶者や親族に関する事項(20)~(23)、(34)、(39)、(44)」の「その他」に「2」と記載します。

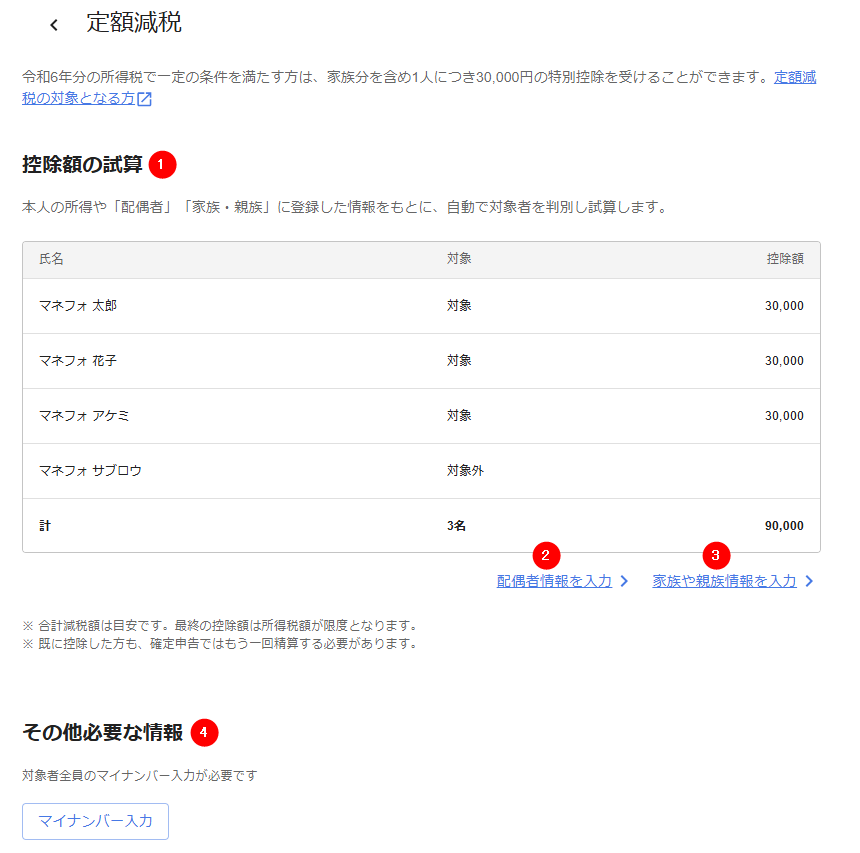

「定額減税」画面について

「定額減税」画面では、「基本情報」>「氏名・住所等」「配偶者」「家族や親族」画面に入力した情報をもとに判定・算出された内容を確認できます。

| 番号 | 項目名 | 項目の説明 |

|---|---|---|

| ① | 控除額の試算※ | 「氏名・住所等」「配偶者」「家族や親族」画面で入力した本人・配偶者・扶養親族が定額減税の対象かどうかを確認できます。 |

| ② | 配偶者情報を入力 | クリックすると、「配偶者」画面に切り替わります。 |

| ③ | 家族や親族情報を入力 | クリックすると、「家族や親族」画面に切り替わります。 |

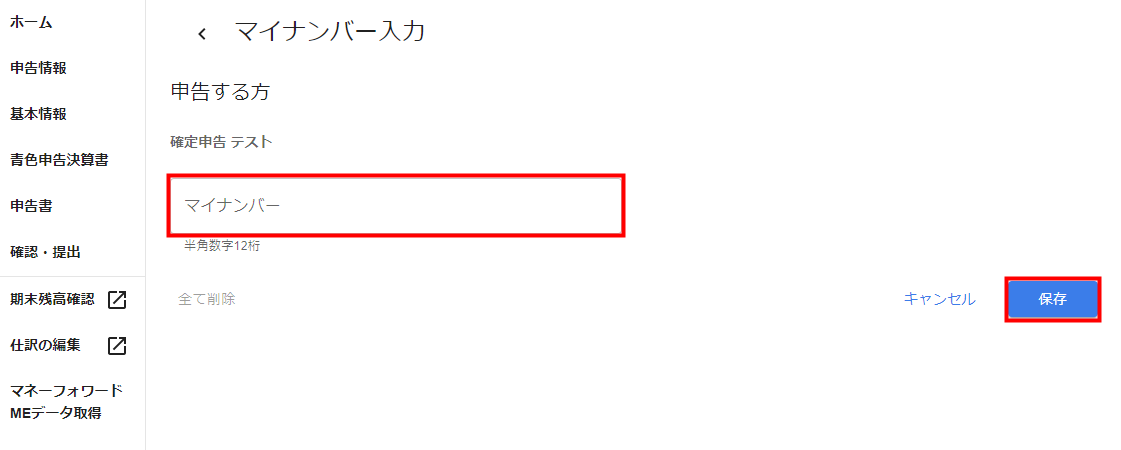

| ④ | その他必要な情報 | 「マイナンバー入力」をクリックすると、「マイナンバー入力」画面に切り替わります。 対象者全員のマイナンバーを入力してください。 |

※「氏名・住所等」画面の入力が完了していない場合、「申告する方」と表示されます。「氏名・住所等」画面で申告者情報を入力してください。

定額減税を受けるための操作方法

- 「基本情報」>「氏名・住所等」画面で申告者の情報を入力します。

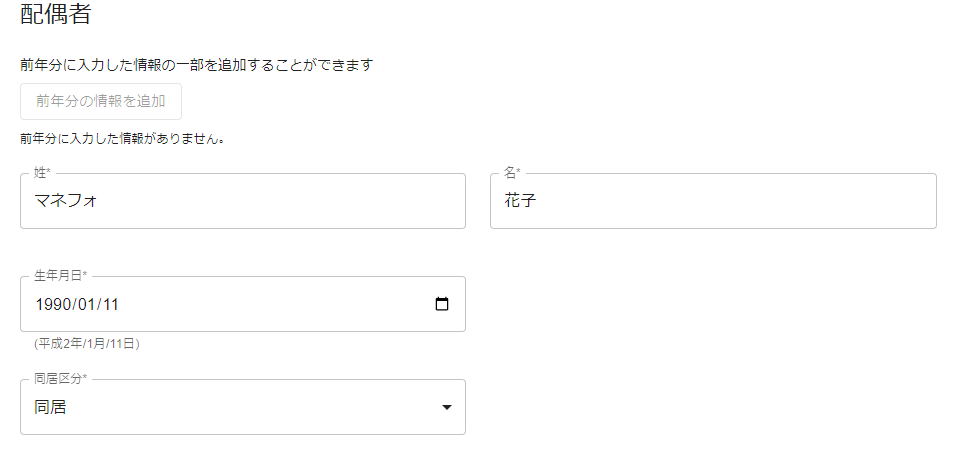

- 「配偶者」画面と「家族や親族」画面を入力します。

定額減税の対象者となる配偶者や扶養親族がいない場合は入力不要です。

- 「申告書」>「税金の計算」>「定額減税」画面で自動算出された控除試算額を確認します。

- 「マイナンバー入力」画面で定額減税対象者のマイナンバーを入力します。

- 「申告書」画面で確定申告書第一表・第二表のプレビューを確認し、想定どおりの金額が表示されているかを確認します。

想定どおりの控除額が反映しない場合

想定どおりの控除額が反映しない場合、以下の要因が考えられます。

合計所得金額が1,805万円を超えている場合

合計所得金額が1,805万円を超えている場合は、定額減税の対象外となります。

合計所得金額の定義については、以下国税庁のページをご参照ください。

◆合計所得金額|国税庁

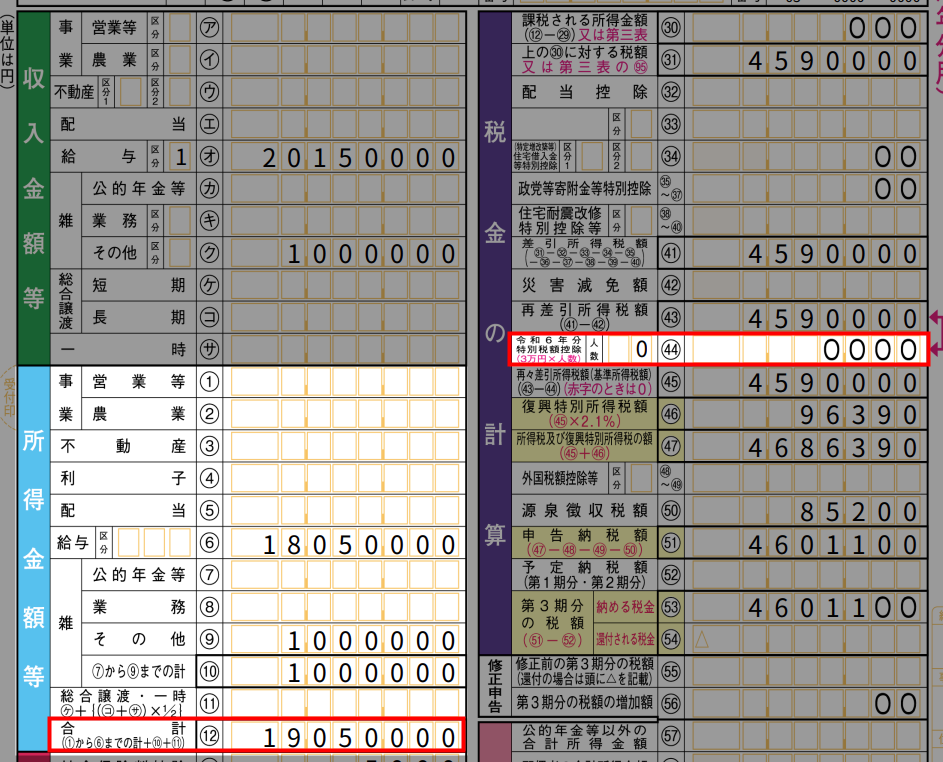

具体例

「(6)給与」「(9)雑所得(その他)」の金額が以下の場合を例に説明します。

- (6)給与:18,050,000円

- (9)雑所得(その他):1,000,000円

所得金額が上記のみの場合、「(12)合計」は「18,050,000 + 1,000,000円 = 19,050,000円」となります。

合計所得金額が1,805万円を超えているため、定額減税の対象外となります。

- 申告分離課税の所得がある場合は、それらの所得金額の合計額を加算した金額となります。

- 申告者の合計所得金額が1,805万円を超えている場合は、入力した配偶者や扶養親族も定額減税の対象外となります。

配偶者や扶養親族の入力に誤りがある場合

配偶者や扶養親族の入力に誤りがある場合、「定額減税」画面で対象外と表示される可能性があります。

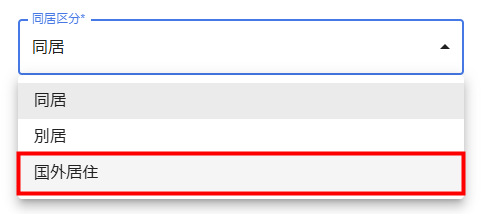

同居区分

定額減税は、日本国内に居住している方が対象者です。

そのため、「同居区分」で「国外居住」を選択している場合、定額減税の対象外となります。

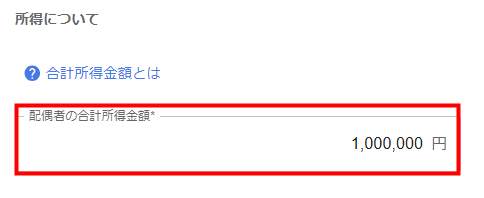

所得について

定額減税は、配偶者や扶養親族の場合、合計所得金額が48万円以下の方が対象となります。

そのため、合計所得金額欄に48万円を超える金額を入力している場合は、定額減税の対象外となります。

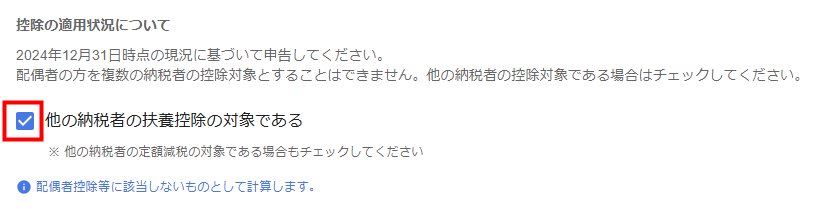

控除の適用状況について

以下の項目にチェックが入っている家族や扶養親族は、定額減税の対象外となります。

青色申告者の事業専従者または白色申告者の事業専従者

定額減税は、以下に該当する配偶者や扶養親族であることが適用要件の1つです。

- 配偶者の場合:同一生計配偶者である。

- 家族や親族の場合:扶養親族である。

「同一生計配偶者」と「扶養親族」は、青色申告者や白色申告者の事業専従者ではない方が対象です。

そのため、「青色申告決算書」の「専従者給与の内訳」画面に登録して給与を支払う場合や、「収支内訳書」の「事業専従者の氏名等」画面で事業専従者として登録した場合は、定額減税の対象外となります。

※本サポートサイトは、マネーフォワード クラウドの操作方法等の案内を目的としており、法律的またはその他アドバイスの提供を目的としたものではありません。当社は本サイトに記載している内容の正確性・妥当性の確保に努めておりますが、実際のご利用にあたっては、個別の事情を適宜専門家に相談するなど、ご自身の判断でご利用ください。

頂いた内容は、当サイトのコンテンツの内容改善のためにのみ使用いたします。