税理士が解説!令和6年の年末調整の重要ポイントと注意点

作成日:2024年11月5日

令和6年の年末調整では定額減税や様式の改訂など何点か注意すべき点があります。年末調整担当者の方が円滑に業務を行うために抑えておくべきポイントや対応策について解説します。

※本記事は2024年10月17日時点の情報をもとに作成しています。

変更概要

◾️ 定額減税の適用

令和6年度税制改正により、令和6年分の所得税について定額減税が実施されています。給与所得者の方に対する定額減税は、原則として2024年6月1日以後に支払われる給与などに対する源泉徴収税額から定額減税額が控除され、年末調整で最終調整が行われます。

また、年末調整において作成する源泉徴収票に、定額減税によって減税された額を記載する必要がある点に注意が必要です。

◾️ 令和6年分の様式の改訂

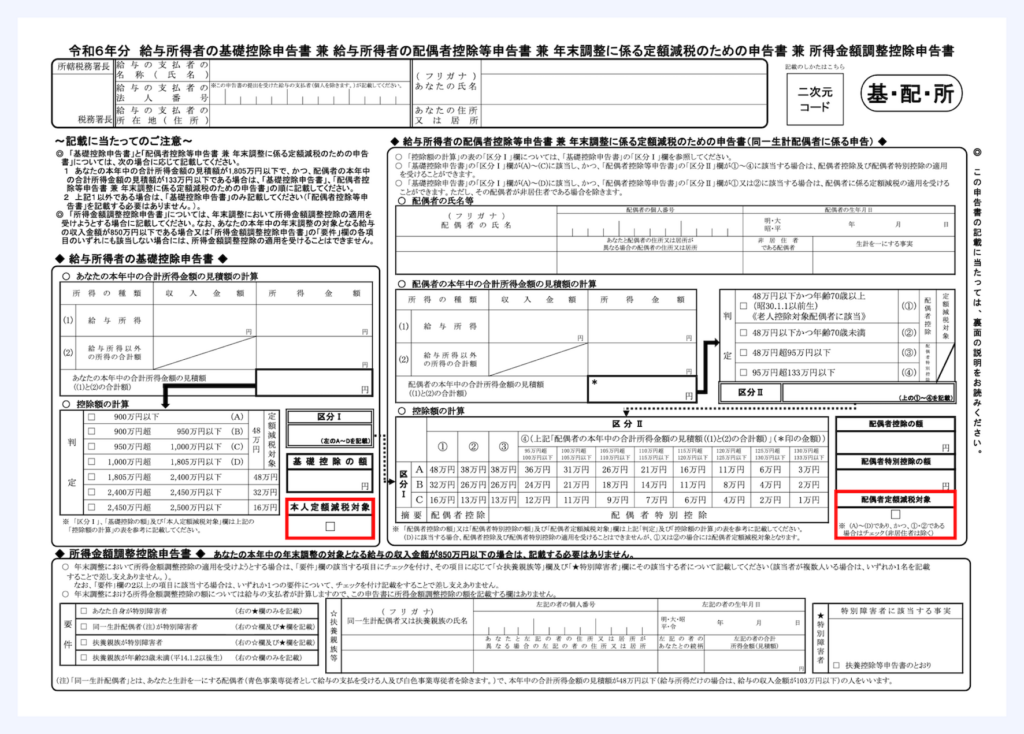

定額減税の実施に伴い「給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書」の様式に記載欄が追加され、「年末調整に係る定額減税のための申告書」も兼用する書類になりました。

また、給与所得者の保険料控除申告書の記載欄がいくつか削除されています。

◾️ 令和7年分の様式の改訂

給与所得者の扶養控除等(異動)申告書において、簡易な給与所得者の扶養控除等申告書としても利用できるようレイアウトが修正されています。

定額減税の適用

年末調整で最終的な精算(年次減税事務)が必要

令和6年6月から定額減税の月次減税事務が行われていますが、年末調整で最終的な精算(年次減税事務)をしないといけません。年末調整での定額減税額の算出方法は、基本的には月次減税の際と同様です。

対象者は合計所得金額1,805万円以下の従業員で、その従業員について12月31日時点で同一生計配偶者の有無、扶養親族の人数(いずれも居住者に限る)を確認し、その合計人数に1人当たり3万円を乗じて年調減税額を算出します。そして、定額減税を考慮せずに算出した年税額を計算し、そこから年調減税額を控除し、2024年の源泉徴収すべき所得税額を算出します。

源泉徴収票の摘要欄に定額減税控除済額等を記載

定額減税の実施に伴って源泉徴収票の様式は改訂されていませんが、年調減税額を「(摘要)」欄に記載する必要があります。

実際に控除した年調減税額を「源泉徴収時所得税減税控除済額×××円」、年調減税額のうち年調所得税額から控除しきれなかった金額を「控除外額×××円」(控除しきれなかった金額がない場合は「控除外額0円」)と記載します。

注意したいポイント

- 月次減税事務で対象にならなかった方も、年調減税事務では対象になる可能性があるため、漏れなく適用する必要があります。月次減税事務は2024年6月1日時点で在籍している方が対象でしたが、年調減税事務は年末調整の対象となる方が対象です。2024年6月2日以降に中途入社した方で年末調整の対象になる方は、年調減税事務の対象となるため、適用が漏れないように注意しましょう。

- 合計所得⾦額が1,000万円を超える従業員の配偶者はたとえ年収103万円以下であっても配偶者控除は受けられないですが、定額減税の対象にはなるため注意が必要です。本人の合計所得⾦額が1,000万円を超え配偶者控除を受けられない方は、配偶者定額減税を受けられるケースがあります。配偶者控除を受けられない場合、配偶者定額減税の対象外と誤解しないように注意しましょう。

令和6年分の様式の改訂

「給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書」に「年末調整に係る定額減税のための申告書」が追加

これまでの様式に、本人および配偶者が定額減税の対象になるかどうかのチェック欄が追加されました。

合計所得金額が1,805万円以下の方は、「本人定額減税対象」欄にチェックを入れ、年調減税事務の対象となります。

また、本人が定額減税対象者で、かつ、配偶者の合計所得金額の見積額が48万円以下の場合は、「配偶者定額減税対象」のチェックを入れ、年調減税事務の対象となります。

引用:国税庁 令和6年分 給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 年末調整に係る定額減税のための申告書 兼 所得金額調整控除申告書

注意したいポイント

- 本人の合計所得金額が1,000万円を超える場合、配偶者控除の対象ではありませんが、こちらのチェックボックスには記入が必要です。記載漏れがないように、従業員へ周知しましょう。

- 給与所得者の保険料控除申告書の記載欄がいくつか削除されました。具体的には、①「生命保険料控除」欄の「保険金等の受取人」欄のうちの「あなたとの続柄」欄②「地震保険料控除」欄のうちの「保険料等の対象となった家屋等に居住または家財を利用している者等の氏名」に係る「あなたとの続柄」欄③「社会保険料控除」欄の「保険料を負担することになっている人」欄のうち「あなたとの続柄」欄です。記載が不要となりましたので、従業員へ周知しましょう。

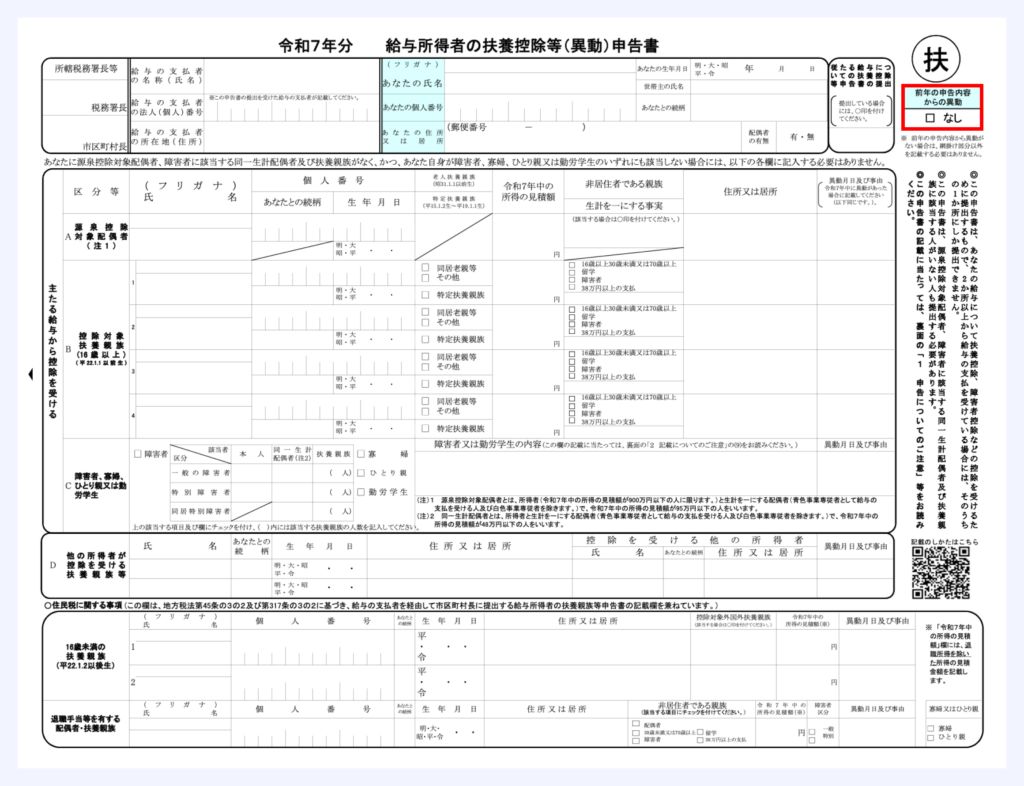

令和7年分の様式の改訂

給与所得者の扶養控除等(異動)申告書が、簡易な給与所得者の扶養控除等申告書としても利用できるようレイアウト修正されました。

税制改正により、扶養控除等申告書に記載すべき事項に前年の申告内容と変更がない場合、異動がない旨を記載した申告書を提出できるようになります。前年に提出された扶養控除等申告書から扶養家族などの情報に変更がない場合、「前年の申告内容からの異動」の箇所で「なし」の欄にチェックマークを入れた上で提出してもらうよう、従業員に周知しましょう。

引用:国税庁 令和7年分 給与所得者の扶養控除等(異動)申告書

【監修者の紹介】

安田 亮(公認会計士・税理士・1級FP技能士)

1987年香川県生まれ、2008年公認会計士試験合格。大手監査法人に勤務し、その後、東証一部上場企業に転職。

連結決算・連結納税・税務調査対応などを経験し、2018年に神戸市中央区で独立開業。