郵送にかかるコスト・手間を大幅削減

基幹システムはそのまま

請求書の郵送業務ゼロへ

請求書・納品書・支払通知書などあらゆる帳票の印刷・封入・発送作業がゼロに!印刷・発送費のコスト削減で郵便料金値上げにも対応!

毎月発生する「請求書の封入」「発送作業」を効率化

マネーフォワード クラウドインボイスは、請求書・納品書・支払通知書などあらゆる帳票の作成・送付の手間とコストを削減します。

「発送作業の自動化」と「請求発行の電子化」を同時に実現

手作業や紙の出力で発送

- 三つ折り・名寄せを手作業で対応

- 取引先指定の送付方法に個別で対応

- 帳票の入れ忘れや誤送付が発生

請求データを取り込み、

自動で発送

- 自動で名寄せ・同封処理

- ワンクリックで一括送付(Web・メール・郵送代行)

- ミスが許されない手作業を自動化

発送にかかる「作業時間」と

「郵送費」を大幅に削減

発送にかかる作業時間

90% 削減!

発送作業を自動化する事で、印刷、三つ折り・同封処理、封詰めなどにかかる工数を大幅に削減する事ができます。

郵送費 43% 削減!

郵送から電子送付に変更することで、切手代や封筒代、印刷代などの郵送コストを低減します。

帳票発行の電子化で

お悩みはありませんか?

マネーフォワード クラウドインボイスは、新規システムの導入におけるお悩みを解決します!

お悩み運用の変更が大変そう...

- 現行のシステムとの連携ができるか

- 帳票のレイアウトに変更はないか

- 改修コストの方が高いのではないか

解決シームレスな運用を実現!

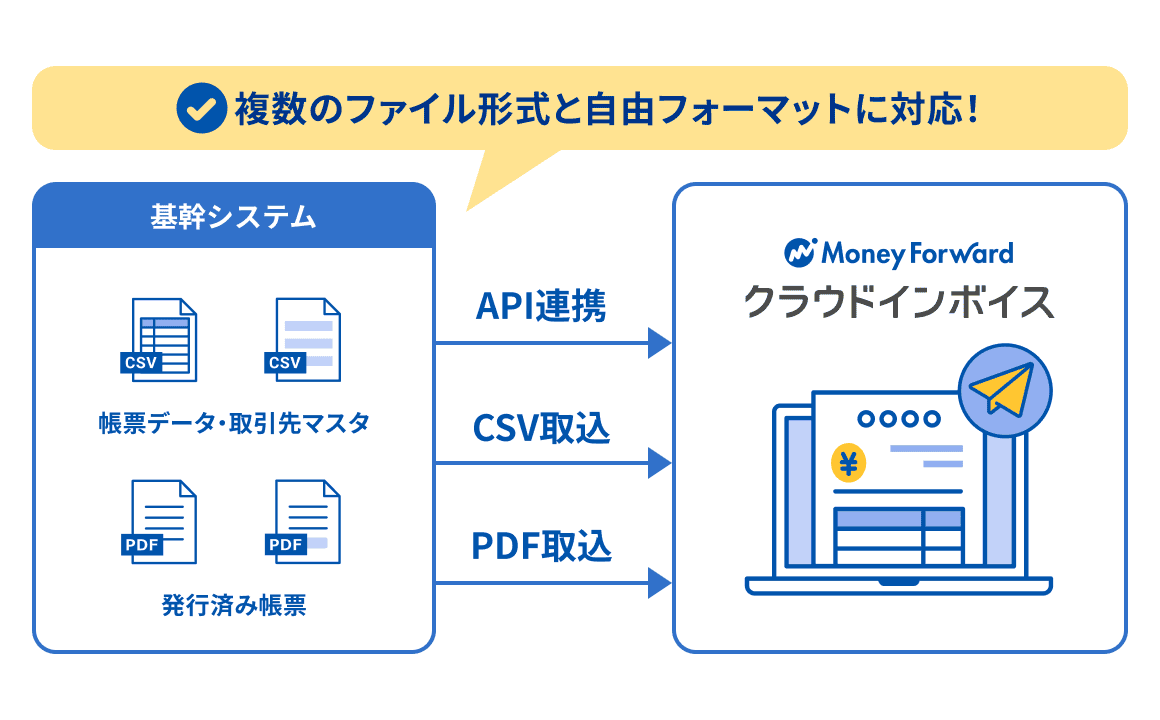

柔軟なデータ連携

PDF分割や柔軟な帳票フォーマット機能により、現行システムの改修なしで導入可能に。

実務を考え抜いたシステム設計

直感的な操作と便利機能でデータ取り込みから送付後の処理まで簡単に。

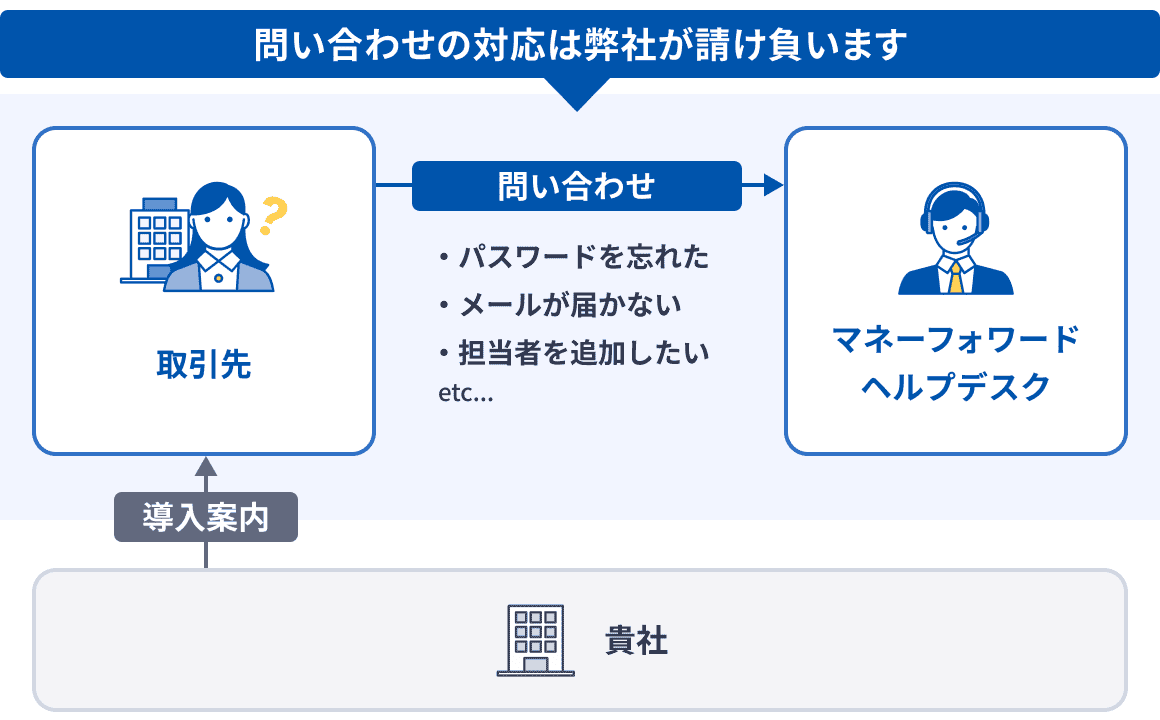

お悩み電子への切り替えが大変...

- 取引先に負担がかかるのではないか

- 問い合わせ対応による現場負荷が心配

- メールアドレスの回収が大変

解決少ない負荷で電子化を実現!

移行支援

問い合わせ対応や準備用コンテンツを提供。

スムーズな電子切替を実現する

商品設計

切替通知やメールアドレス回収、送付方法切替が自動で可能に。顧客基盤を活かし電子切替をスムーズに。

電子への移行を「最短で実現」

「ノンコア業務削減」と「コスト圧縮」を最大化します!

マネーフォワード クラウド

インボイスの特長

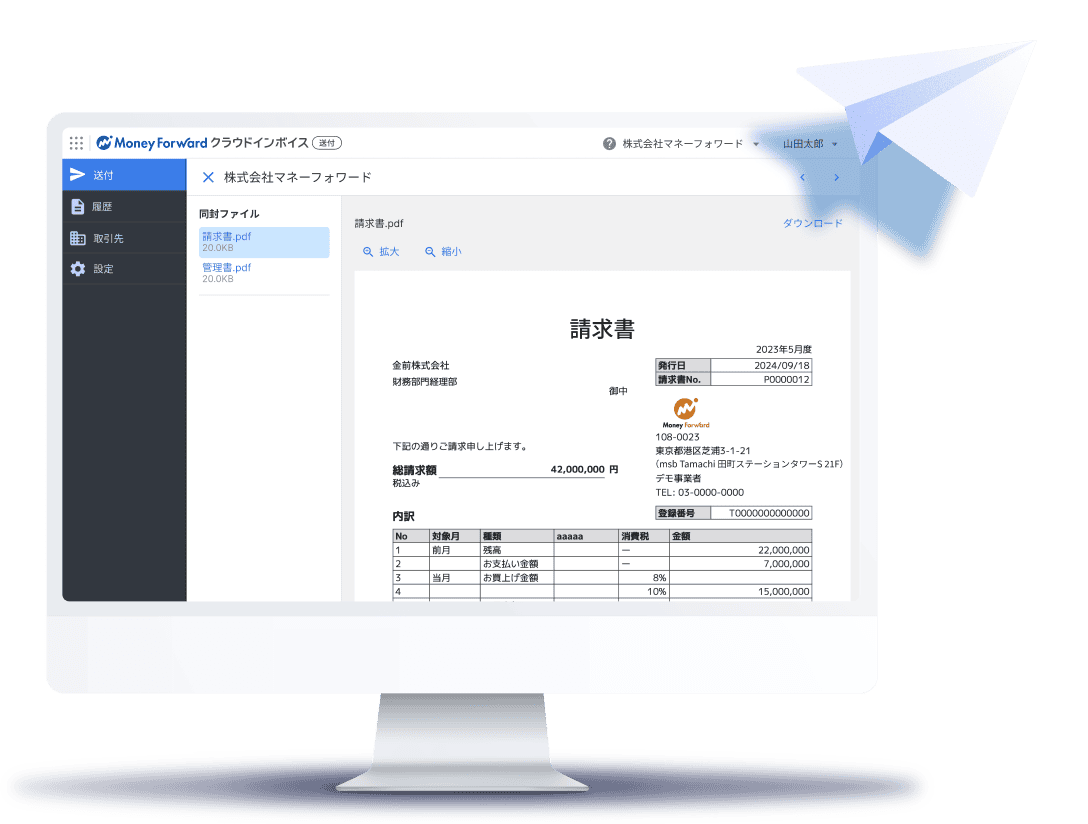

あらゆる帳票の発行・送付に対応

帳票レイアウトは自由で、PDFをそのまま取り込んで送付することも可能なため、利用しているフォーマットをそのまま再現することができます。

取引先も既存の業務フローを変えることなく継続可能

検収など取引先の承認作業がシステム上で完結

基幹システムと柔軟に連携できるので

改修なしで運用を開始

複数の取引先宛ての請求書がまとまったPDFを取引先ごとに一括分割

取引先マスタのCSVを自由なフォーマットで取り込み可能

API連携で帳票データや取引先マスタをインポート

- ※ システム改修が必要になる場合があります。

移行支援サービスで現場負荷を

最小限に

専任担当者が問い合わせやメールアドレスの回収を対応

必要なときに手軽に相談が可能

- ※ オプションサービスです。

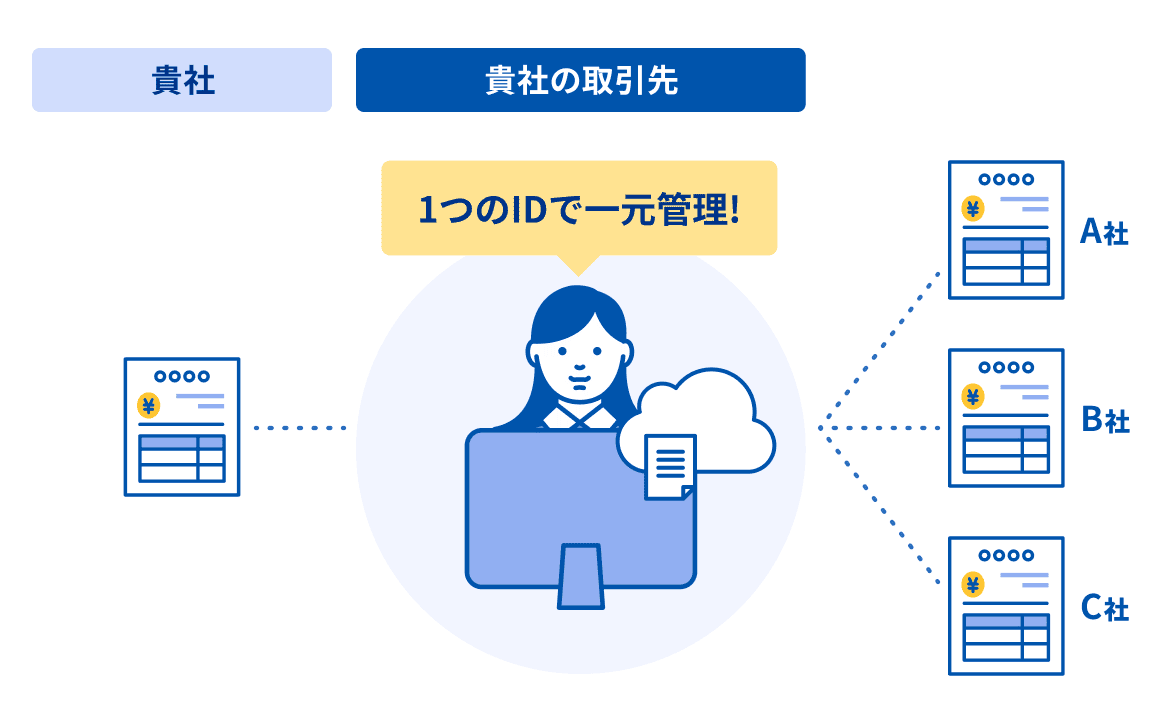

取引先の請求書受領の手間も

最小限に

IDを登録するだけで顧客専用ページの利用が可能

ID保有者は新規作成不要ですぐに電子帳票への移行が可能

- ※ 2025年10月時点

- ※1 送付元がマネーフォワード クラウドインボイスを導入している場合

AIが既存フォーマットから請求書を自動生成

導入前に利用していた請求書フォーマットをAIが読み取り自動生成します。

取引先が慣れ親しんだデザインを簡単に再現し、請求書の電子化を実現できます。

機能一覧

帳票作成

帳票作成

- CSV

- 書式のレイアウトカスタマイズ(帳票種別問わず)

- カスタム項目の設定

- PDF

- 個別ファイル一括アップ

- 分割機能

- ファイルリネーム機能

- API

- CSV、PDF、同封ファイルは拡張子問わず

発行

発行

- プレビュー機能

- 一括同封

- 宛先まとめ機能

- 予約送信機能

- 承認WF

- 明細CSVの同封

送付

送付

- Web送付

- アクセスキー

- メール

- 郵送代行

管理

管理

- 電子帳簿保存法

対応 - 複数部門管理

機能 - 開封検知

- リマインド機能

- 帳票データ出力

- 操作閲覧制限

- IPアドレス制限

顧客

顧客

- 電子帳簿保存法

対応 - コミュニケーション機能※

- 顧客専用ページ

- 案内文送付

※ 具体的な対応時期は未定です。

ご利用の流れ

お問い合わせ

お問い合わせフォームよりお気軽にお問い合わせください。

お打ち合わせ

営業担当から詳細の機能のご説明やお見積りを提示します。

ご契約

お見積りをご確認いただき契約手続きを進めます。

初期設定サポート

サポート担当が初期設定など、導入をご支援します。

ご利用開始

ご登録後すぐに利用できます。チャット・メールサポートがあるので初心者でも安心です。

導入事例

送付機能を活用して請求書発行コストの30%カットを見込む!

- 規模

- 1001名以上

- 業種

- サービス

業務工数削減と経費削減に成功し、余力を他の経理業務に集中!

- 規模

- 1001名以上

- 業種

- 製造

“当たり前”を疑い業務フローを再設計。誰でも使えるシステムで「使われない」をゼロに。

- 規模

- 501〜1000名

- 業種

- 製造

請求書発行業務改善が全社DXのきっかけに。郵送業務の工数を月間33時間以上削減!

- 規模

- 51~300名

- 業種

- 製造

電子帳簿保存法に対応

「電子書類ソフト法的要件認証」を取得しています

マネーフォワード クラウドインボイスは電子帳簿保存法の要件を満たしているので、安心してご利用いただけます。さらに、最適化されたシステムにより最も効率的な運用をご提案します。