税理士として独立することは、キャリアにおける大きな転換点です。自分自身の事務所を持ち、経営者としての一歩を踏み出すにあたっては、期待と同時に多くの不安や疑問もつきまとうものです。「看板を掲げただけで顧問先が見つかるだろうか」「今の年収を超えられるのか」という、経営者としての切実な不安を抱えている方も多いのではないでしょうか。

しかし、入念な準備と正しい知識があれば、その道は確実に開けます。本記事では、単なる手続きの紹介にとどまらず、独立後も安定した事務所経営を目指すための具体的なステップを解説します。

独立開業に伴う不安を解消し、自信を持って新たな一歩を踏み出すための情報を提供いたしますので、ぜひ最後までお読みください。

目次

税理士の独立は食えないのか?厳しいと言われる背景

「税理士として独立したいが、失敗するのが怖い」「AIに仕事を奪われるという噂は本当か?」 開業を検討する際、このような不安を感じる方は少なくありません。かつては「資格さえあれば安泰」と言われた業界ですが、現在は環境が大きく変化しており、「ただ独立しただけ」では食えない時代になっているのが紛れもない事実です。

しかし、それは税理士という職業自体の価値がなくなったからではありません。適切な戦略と準備さえあれば、現在でも独立して成功することは十分に可能であり、勤務時代には味わえない「楽しさ」を得ることができます。

ここでは、なぜ「食えない」と言われるのか、その構造的な理由と、廃業リスクの正体を解き明かします。

データで見る廃業率と厳しいと言われる理由

「食えない」と言われる最大の要因は、需要と供給のバランスの変化と求められるスキルのミスマッチにあります。

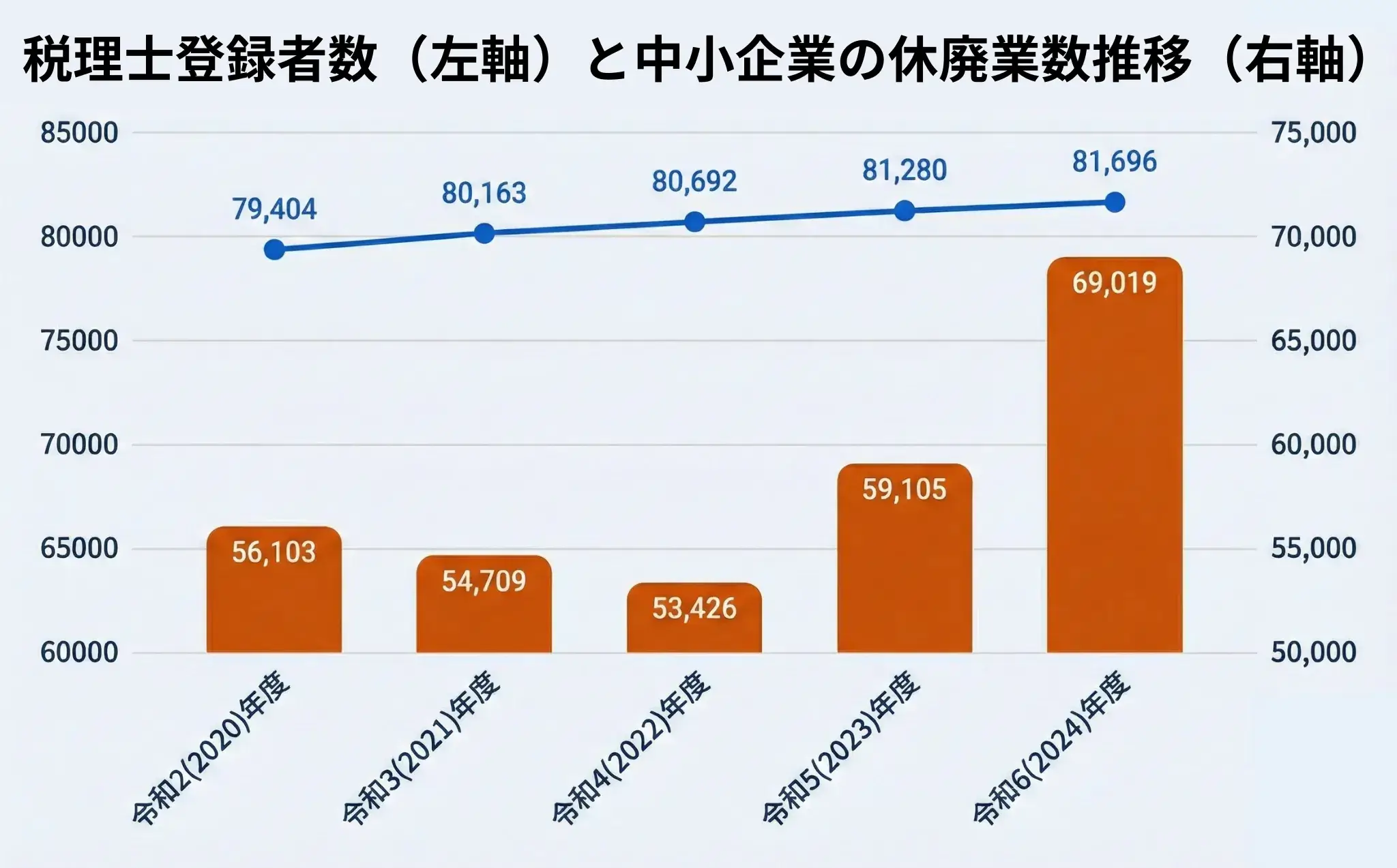

顧客(中小企業)の減少

税理士の登録者数は増加傾向にある一方、顧問先となる中小企業の数は廃業等により減少傾向にあります。「減りゆくパイを多くの税理士で奪い合う」構図となっており、待っているだけで紹介が来る時代ではなくなっています。

参考:国税庁|税理士の登録、経済産業省|令和6年度中小企業実態調査事業を元に編集部で作成

求められるスキルの変化

独立して失敗するパターンの多くは、経営者としての視点が不足していたケースです。独立後は「税務のプロ」であると同時に、一人の「経営者」としての振る舞いが求められます。

具体的には、自分で案件を獲得していくための営業・マーケティング力や、サービス業としてのホスピタリティなど、多岐にわたる経営スキルが求められます。

AI・クラウド会計の影響

もう一つ、独立を検討する方の不安要素として「AIやクラウド会計に仕事を奪われるのではないか」という懸念があります。結論から言えば、AIは税理士を廃業に追い込む「敵」ではなく、高収益体質を作るための「武器」です。

確かに、技術の進歩により、従来の主要業務であった記帳代行や申告書の単純作成は自動化が進んでいます。これにより、単なる計算・集計業務だけでは付加価値が出しにくくなっています。ここに固執すると、価格競争に巻き込まれ忙しいのに儲からない状態になります。

しかし、成功している開業税理士は、この状況をチャンスと捉えています。 単純作業をクラウドツールやAIに任せて自動化し、浮いた時間を顧客との対話や経営相談(コンサルティング)に充てているのです。

「数字を合わせるだけの税理士」の需要は減りますが、「数字をもとに経営の意思決定を支援してくれる税理士」の価値は、不透明な経済状況下でむしろ高まっています。AIを使いこなし、サービスの内容を「作業」から「支援」へシフトできる税理士にとって、現在はかつてないほどの好機と言えるでしょう。

【年収シミュレーション】独立後の年収はどれくらい増える?

「独立すれば年収が上がる」。これは多くの税理士が抱く希望ですが、同時に実際に手元にいくら残るのか(手取り)が見えにくいのも事実です。

税理士が独立開業をする際、その前後の収入変化を単純比較することは難しいです。なぜなら、所属税理士が「給与収入」であるのに対し、開業税理士の場合には事務所(または個人事業)の「売上」になるためです。

そのため、以下のシミュレーションは独立開業を検討する上での参考情報としてご参照ください。

所属税理士 vs 開業税理士 年収比較

まずは、現在(所属時)と未来(開業時)の市場相場を比較してみましょう。

勤務税理士の現実は頭打ちがある

厚生労働省の統計(令和6年度賃金構造基本統計調査)によると、企業規模10人以上の事務所に勤める公認会計士・税理士の平均年収は約856万円となっています。

しかし、この数字には高年収の公認会計士や大規模法人の幹部も含まれている点に注意が必要です。実態に近い相場観を考慮すると、「所属税理士」では約600〜700万円前後、取締役に相当する「社員税理士」では約1,000万円前後が平均値であると考えられます。

所属税理士には、福利厚生や給与の安定が保証されているというメリットがあります。しかし、年収1,000万円の大台を超えるには、取締役に昇進する必要があり、給与上限の壁が存在するのも現実です。

開業税理士の平均値は2,000万円超と言われるが…

一方、開業税理士の平均年収は2,000万〜3,000万円と言われることがあります。しかし、この数字を鵜呑みにしてはいけません。(近年の統計で公開されている情報はありません。)

これは大規模な税理士法人を経営するトップ層もふくまれた平均値であり、全国規模の大手を含めていることを考慮する必要があります。

実態としては、開業税理士の年収分布は極めて幅が広いのが特徴です。年収500万円以下の層も一定数存在し、一方で個人の裁量だけで年収1,000万〜2,000万円を稼ぎ出す層もいます。つまり、独立とは給与テーブルから外れ、自分の実力次第で収入が青天井にも、ゼロにもなる世界へ飛び込むことを意味します。

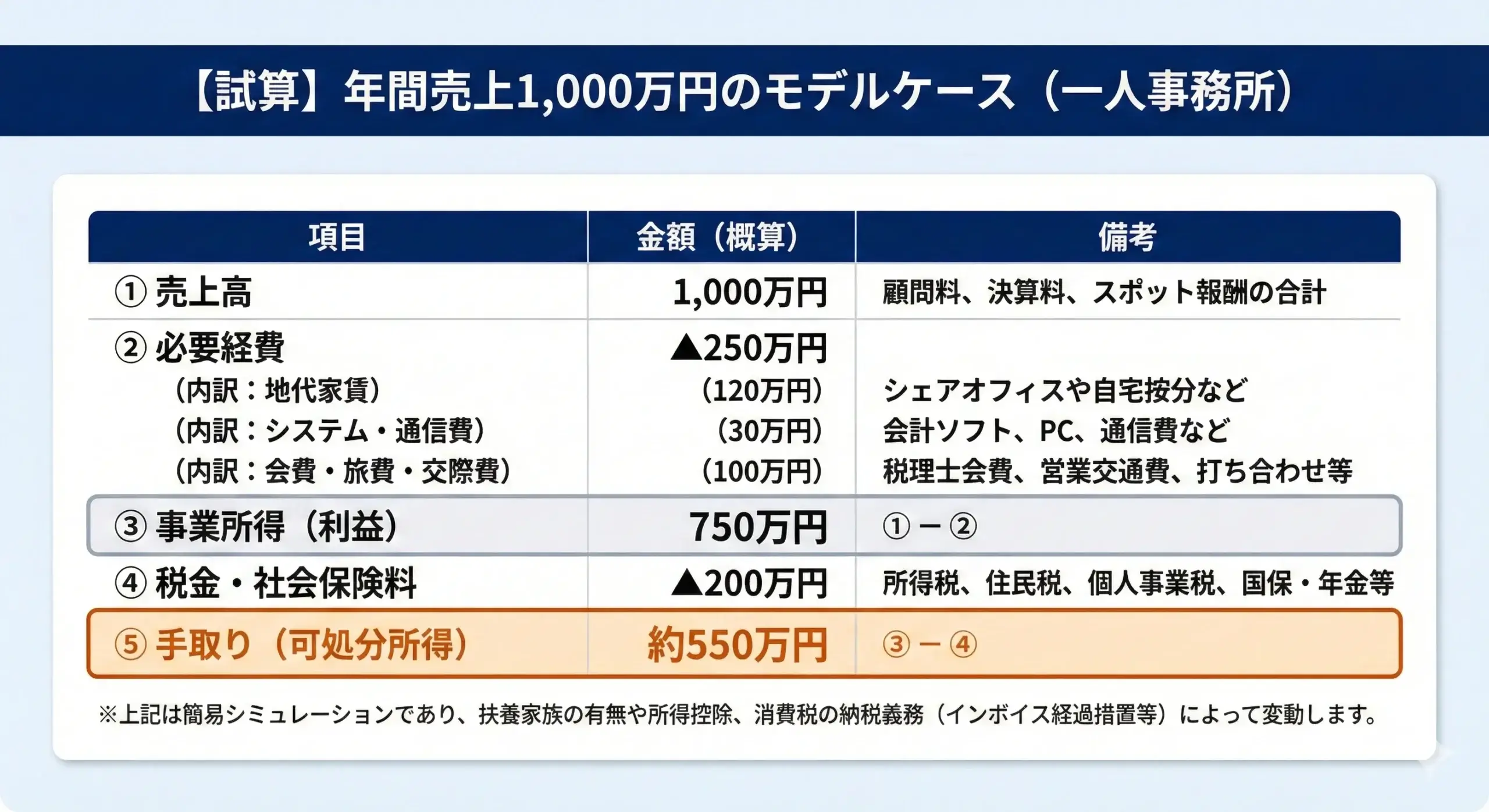

売上1,000万円の時の「手取り」を試算

では、個人で開業し、目標の一つとされる「年間売上1,000万円」を達成した場合、手元にはいくら残るのでしょうか。

自宅兼事務所やシェアオフィスを活用し、事務員を雇わず一人で運営するモデルで試算してみます。

勤務時代より「手取り」は増えるか?

| 項目 | 金額(概算) | 備考 |

|---|---|---|

| ① 売上高 | 1,000万円 | 顧問料、決算料、スポット報酬の合計 |

| ② 必要経費 | ▲250万円 | |

| (内訳:地代家賃) | (120万円) | シェアオフィスや自宅按分など |

| (内訳:システム・通信費) | (30万円) | 会計ソフト、PC、通信費など |

| (内訳:会費・旅費・交際費) | (100万円) | 税理士会費、営業交通費、打ち合わせ等 |

| ③ 事業所得(利益) | 750万円 | ① - ② |

| ④ 税金・社会保険料 | ▲200万円 | 所得税、住民税、個人事業税、国保・年金等 |

| ⑤ 手取り(可処分所得) | 約550万円 | ③ - ④ |

※上記は簡易シミュレーションであり、扶養家族の有無や所得控除、消費税の納税義務(インボイス経過措置等)によって変動します。

売上1,000万円の場合、事業所得(利益)は750万円程度、そこから税金等を引いた手取りは約550万円になることが多いです。一見、勤務時代の年収と変わらないように見えるかもしれません。しかし、家賃の一部や通信費、書籍代、打ち合わせの飲食代などを「経費」として計上できるため、生活の実質的な豊かさは、同額の給与所得者よりも高くなるケースが大半です。

注意すべき「キャッシュフロー」の罠

ただし、独立直後に注意すべきなのが「キャッシュフロー(現金の流れ)」です。

会計上は「売上」が立っていても、実際に口座に入金されるのは翌月や翌々月になることがあります。一方で、家賃やシステム利用料などの経費は毎月出ていきます。特に開業1年目は、黒字なのに手元の現金が足りなくなるリスクがあります。

だからこそ、開業資金(運転資金)の準備が、事務所経営の存続のためには不可欠なのです。

【必要費用】税理士の独立開業前の準備

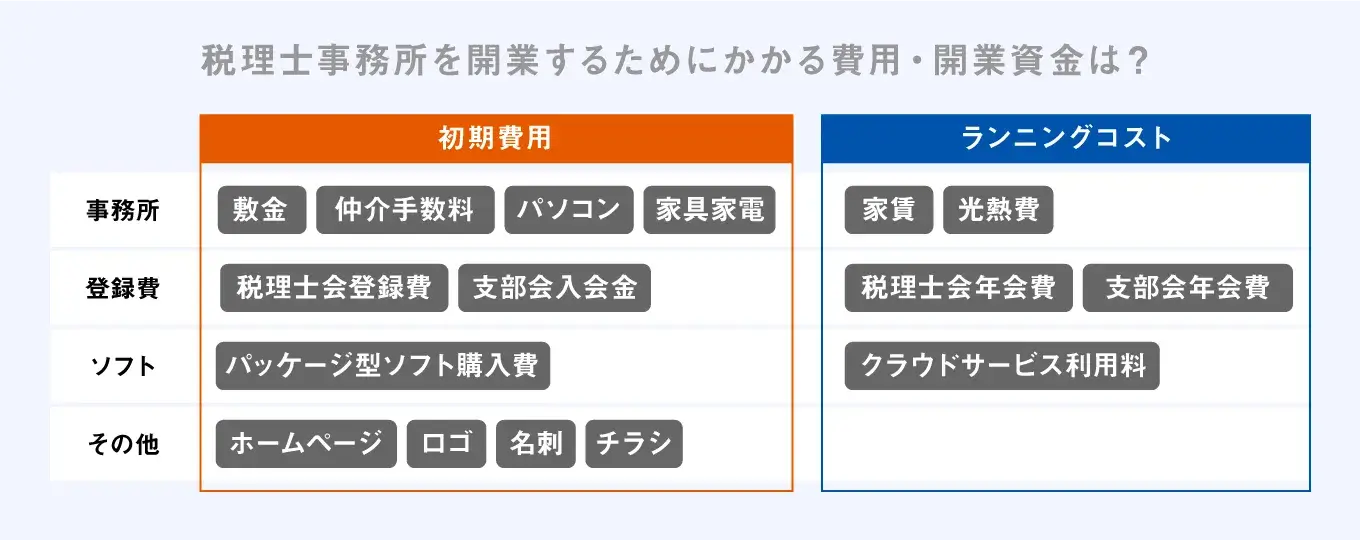

税理士の独立開業にかかる費用は約200万円

税理士事務所を開業する場合、開業資金としては200万円程度を用意することが好ましいです。しかし、事務所の形態によって、必要な資金は大きく変動するためご注意ください。

以下に、各費用の詳細な内容を紹介するので、確認しながら必要な開業資金を計算しましょう。

賃借料やオフィス備品

事務所を賃借する場合は、敷金や仲介手数料が初期費用として発生し、以降もランニングコストとして家賃が発生します。

追加のコストがほとんど発生しない自宅開業を除くと、事務所の開業場所については、主に「レンタルオフィス」と「賃貸事務所」の2パターンが挙げられます。

レンタルオフィスは、事務所や会議室、共用スペースを貸し出すビジネスサービスです。ネット回線や什器も揃っているため、初期費用を抑えて事務所を開業しやすくなります。

一方、賃貸事務所の場合には、敷金や仲介手数料が必要です。地域などによって異なりますが、一般的には50万円程度が目安になります。賃借料については、立地などによっても上下するため、事務所としての在り方を考慮したうえで、最適な開業場所を選定しましょう。

パソコンや事務机などの備品が必要な場合は、およそ20万〜30万円が相場となります。また、複合機などの大型のオフィス機器を導入する場合には、開業資金などの状況に基づいて、購入とリースのどちらが適切か検討するとよいでしょう。

税理士登録費用

日本税理士会連合会には全国15カ所の税理士会があり、さらに各税理士会には支部会が設置されています。税理士登録の際には、開業地の税理士会だけでなく、支部会にも所属する必要があるのでご注意ください。

開業に併せて初めて税理士登録する場合、税理士会への登録費用として合計で11万円が必要となり、さらに所属地域の支部会への入会金として3〜5万円かかります。

なお、独立開業前から「所属税理士」や「社員税理士」として登録済みで、開業に合わせて「開業税理士」へと区分変更する場合には、5,000円の手数料負担のみで変更が可能です。

さらに、入会金とは別に年会費も発生します。自身が所属する税理士会および支部会の双方に対し、毎年10〜15万円を支払う必要があるため、それを考慮して事業計画を行いましょう。

会計ソフト代

開業にあたって、会計や税務ソフトの購入が必要となります。会計ソフトは5〜10万円、税務ソフトは10〜15万円程度が一般的な相場です。なお、近年ではパッケージ型だけでなくクラウドサービスも主流となっています。その場合には、月額利用料として毎月数千円の負担となります。

集客・マーケティング費用

税理士事務所を開業した直後は、集客やマーケティングの費用をどの程度予算に組み込むかは重要な意思決定です。まずは、集客・マーケティングの手段によって、どの程度コストが変化するかを把握することが大切です。

たとえば、事務所のホームページ制作を外部へ委託する場合は、30万円前後が相場です。そのほかにも、名刺やチラシ、ロゴデザインなどを外注する場合には、追加して10〜20万円ほどの料金が求められることが多いです。

開業にあたっては、開業後の具体的な集客方法やツールを想定し、それぞれに必要なコストを漏れなく予算に組み込むことが重要です。

【成功までのステップ】税理士の独立開業方法

それでは、成功までのステップを実際に見ていきましょう。

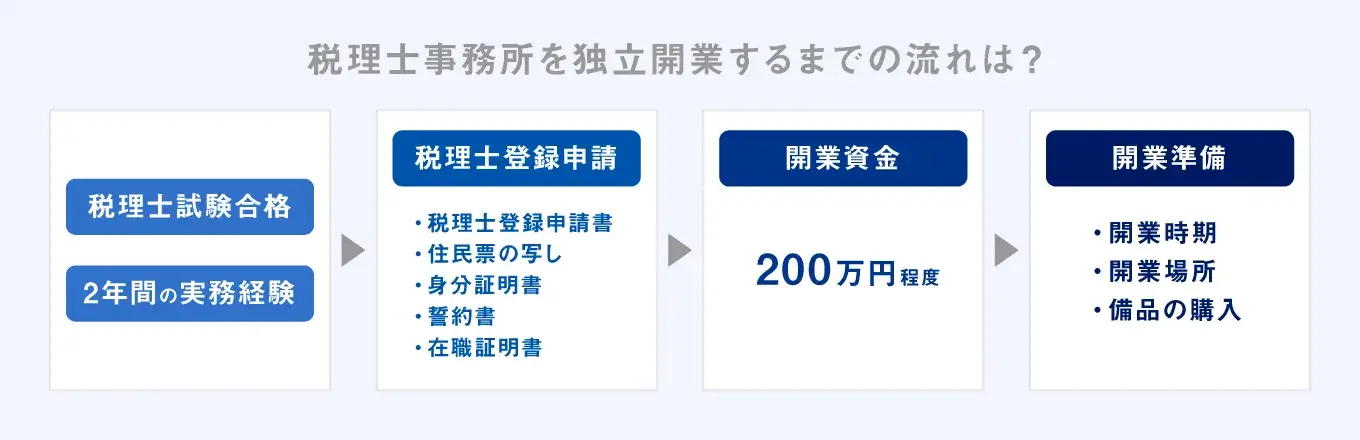

税理士として独立開業する一般的な流れは、「税理士登録申請」を行った後に、事務所勤務などでさらに実務を積んだ上で、独立開業を選択することです。その一方で、税理士試験に合格した上で2年間の実務経験を積むという「税理士登録申請」の規定を満たせば、事務所を創業すること自体は可能です。

また、独立開業するための資金は、200万円程度を用意することが好ましいです。一時的に発生する「初期費用」と、定期的に発生する「ランニングコスト」を考慮すると、200万円程度の準備が妥当と言えます。

ただし、事務所の形態によって必要な資金は大きく変動するため、事業計画に沿って必要な開業資金を計算しましょう。各費用の詳細は後述するので、内容を確認してご自身の計画に役立ててみてください。

続いて、それぞれのステップについて詳しくみていきましょう。

ステップ①税理士資格を取得する

税理士資格を取得するためには、日本税理士会連合会の税理士名簿に登録しなければなりません。登録を受けるためには、以下のいずれかに該当する必要があります。

- 税理士試験に合格した者

- 税理士試験を免除された者

- 弁護士(弁護士となる資格を有する者を含む。)

- 公認会計士(公認会計士となる資格を有する者を含む。)

このうち、1および2に該当する場合には通算2年以上の実務経験も求められます。

税理士試験に合格する

弁護士や公認会計士資格を持たない人が税理士登録を行うためには、まず税理士試験に合格する必要があります。税理士試験に合格するためには、定められた全11科目のうち、必修科目を含んだ5科目の合格が条件です。

税理士試験は年に一度、7〜8月ごろに開催されており、令和6年度の受験者数に対する合格率は16.6%とされています。特に年齢別の傾向が顕著で、若年層につれて合格率が上がっています。最も高い合格率である20歳以下の38.8%に対し、41歳以上は8.4%に留まっています。(いずれも、一部科目合格者を含む合格率)

また、税理士試験では科目免除制度が設けられており、一定の要件を満たすことでいくつかの試験科目の免除を受けることが可能です。具体的には、特定の大学院での単位取得や修士論文の執筆などが必要となります。科目免除制度の内容を正しく理解したうえで、活用を検討しましょう。

なお、税理士試験における科目免除制度については、別記事で詳しく解説していますので、ぜひ以下のリンクをご参照ください。

参考:令和6年度(第74回)税理士試験結果表(試験地別)|国税庁

2年間の実務経験を積む

税理士試験に合格した後は、通算で2年以上の実務経験を積む必要があります。その中でも、弁護士や公認会計士の資格を有している場合は、実務経験は不要です。

なお、実務経験に関しては、実務経験として認められる業務とそうでない業務があるため、注意が必要です。実務経験期間に含まれる業務として税理士法施行令では、「貸借対照表勘定及び損益勘定を設けて経理する会計に関する事務」としています。

たとえば、仕訳処理や財務諸表の作成、決算手続きなどは実務経験に含まれますが、パソコンを使った単純な入出力業務など、簿記会計の知識がなくても対応可能な業務については、実務経験には含まれません。

また、複数の勤務先で実務経験を積む場合には、実務経験期間の計算方法にも注意しましょう。特にパートやアルバイトなどの非正規雇用期間がある場合や、実務経験に該当する業務とそうでない業務が混在する場合には、「積上げ計算」によって実務経験の時間数を集計しなければなりません。

実務経験の証明にあたっては、勤務先から発行を受けた「在職証明書」の提出が一般的です。会計事務所・一般事業会社・非正規雇用など、実務経験を積んだ環境や働き方によって必要な対応が異なる点に注意してください。また、一般事業会社での勤務期間を実務経験としてカウントする場合には、「在職証明書」に加えて「職務概要説明書」の提出が求められるケースもあります。

税理士登録に必要な実務経験に関して、さらに詳しく知りたい方は以下の記事をご参照ください。

ステップ②税理士登録申請をする

続いて、税理士登録の申請を行いましょう。

申請書の提出から税理士登録が完了するまでは、約3ヶ月程度かかるケースが一般的です。

登録完了までの所要期間を加味した上で、申請手続きを開始しましょう。

税理士登録に必要な書類

登録申請の際には、以下の書類が必要です。

- 税理士登録申請書

- 住民票の写し

- 身分証明書

- 誓約書

- 在職証明書

用意した申請書類一式は、所属予定の税理士会を通じて日本税理士会連合会へ提出します。

なお、税理士登録の際には面接が必須となっており、申請書類に記載された内容に誤りがないかどうか確認されます。控えも手元に用意し、面接の前には改めて確認をしておくとよいでしょう。

登録申請に関する一連の審査が完了すると、「税理士登録通知」とともに税理士証票交付式に関する案内が送付されます。 税理士証票交付式に出席することで税理士証票や税理士バッジを受け取ることができるため、開催日時を確認して必ず出席しましょう。

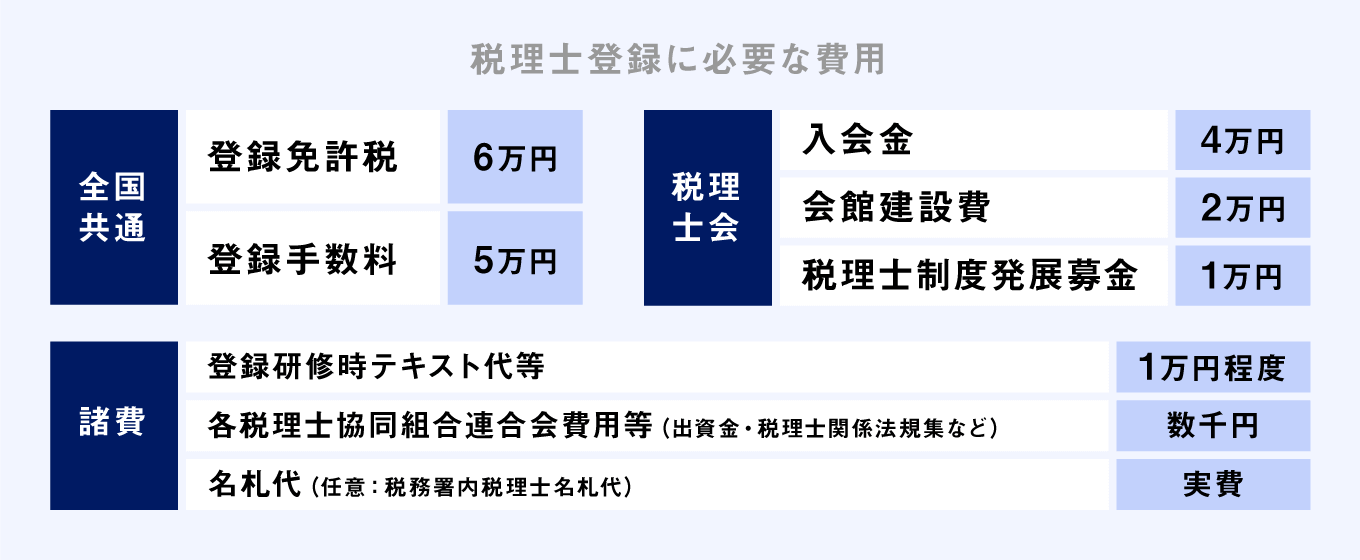

税理士登録するためにかかる費用

税理士登録を行う際には、約20万円程度の資金が必要となります。登録料や税理士会の入会金など、以下の様な費用を負担しなければなりません。税理士会への入会金や年会費など様々な費用が発生するので、登録申請を行う前に準備すべき資金を確認しましょう。

■全国共通

- 登録免許税:6万円

- 登録手数料:5万円

■税理士会

- 入会金:4万円

- 会館建設費:2万円

- 税理士制度発展募金:1万円

※各費用については、税理士会によって異なる場合があります。

■その他諸費用

- 登録研修時テキスト代等:1万円程度

- 各税理士協同組合連合会費用等:数千円

- 名札代:実費

また、税理士登録を行うことで、税理士会及び税理士会支部に対して年会費がかかります。地域によって金額は異なりますが、一般的には税理士会に対して約8万円、支部に対しては約3.6~6万円の年会費が発生します。

毎年10~15万円程度の会費負担が生じることは、把握しておきましょう。

税理士登録後の「登録時研修」は受講必須

日本税理士会連合会では、税理士登録を受けて1年以内の税理士を対象とした「登録時研修」を義務付けています。

「税理士制度」や「関連法規」「租税法概論」「業務に関する知識」などの科目で構成され、合計で20時間程度の研修を受けなければなりません。

現在は、Webでの受講(日本税理士会連合会のホームページ)など、受講しやすい環境が整っているため、計画的に受講しましょう。

ステップ③開業資金を用意する

税理士事務所の開業・独立時には200万円程度を準備するケースが一般的です。事務所の賃借や従業員の必要性などで開業資金も異なりますが、初期費用や開業直後のランニングコストを考慮すれば、200万円程度を用意しておいた方が安全です。

一般的な手段は、税理士事務所に勤務し、実務経験を積みながら開業資金も蓄える方法です。税理士事務所での勤務は、単にお金を稼げるだけではなく、事務所の経営ノウハウに触れられたり、顧問先の代表者とのコミュニケーションで経営者の生の声を吸収できたりと、独立開業に向けて貴重な経験を積めます。

税務の知識や開業資金だけでなく、経営ノウハウを蓄え、さらには人脈を広げられると独立開業を成功させるための大きな助けとなるでしょう。

開業に向けた具体的な準備を進める

税理士登録が完了し、開業資金にも目途がついたら、開業時期や開業場所、備品の購入など、具体的な準備を始めます。

このタイミングで、必ず自己分析を行うようにしましょう。

なぜなら、自らの強みを知ることで、開業後の事務所のコンセプトやターゲットとなる顧客層、料金体系を決定する上での重要な手がかりとなるからです。

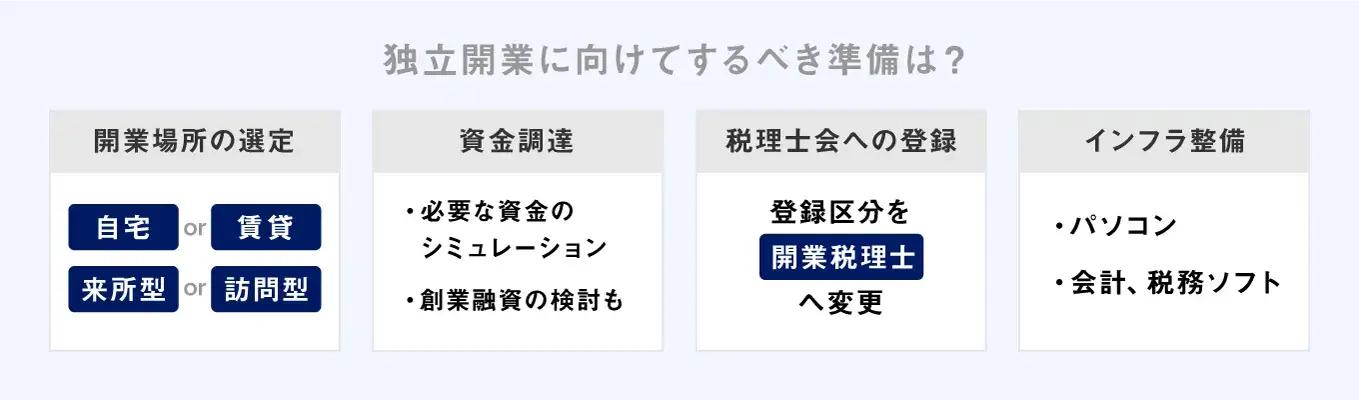

ステップ④独立開業に必要な準備

独立開業を決意した場合には、開業場所の選定から物件選び、人材採用を含めたインフラ整備に至るまで、多くの準備が必要です。

開業の成功に向けて、ステップを踏みながら準備を行いましょう。

立地選定と物件探し

事務所を開業するためには、まず開業場所を決めなければなりません。事務所を賃借する場合にはエリアを選定し、物件探しを行います。なお、自宅開業の場合や自らが顧問先を回る業務形態であれば、事務所の賃借が不要となるケースもあります。

事務所を置くことには、自らの活動拠点を構築できるというメリットがあります。一方、一度事務所を構えると移転する際に追加のコストがかかるため、自身の事業計画と照らし合わせながら慎重に判断しましょう。また、事務所のコンセプトにそぐわない場所を選んでしまうと、集客面に悪影響を及ぼす可能性もあります。開業後は、事務所経営が軌道に乗るまで資金繰りに余裕がないケースが一般的であるため、立地選定で失敗しないようにより一層注意しなければなりません。

物件選びのポイントは、立地や部屋の条件だけでなく、開業後の利用方法を具体的にイメージすることです。たとえば「来所型」をメインで考えるのであれば、顧客が車や公共交通機関を利用して来所しやすい環境にあるのかどうか、「訪問型」の事務所運営であれば、営業エリアを踏まえ、自分が動き回る際に利便性のある環境を選ぶべきです。実際の物件や周辺環境をチェックすることはもちろん、開業後の業務形態を意識して物件を探すことをお勧めします。

以下の記事では、立地選定時に必要な考え方や準備について詳しく解説しています。

必要な資金を確定させて調達する。必要があれば融資の申請を

事業計画を練る際は、後述する初期費用だけでなく、毎月の固定費も含めて準備すべき資金をシミュレーションしましょう。

- 事務所が賃貸か、自宅開業か

- 従業員を雇用

- 集客活動の具体的な手段

など、様々な要素を鑑みて検証をする必要があります。

もし、外部からの資金調達が必要な場合には、創業融資を受けることも検討しましょう。税理士の独立開業時に融資を受ける方法は以下の3つが一般的です。

- 日本政策金融公庫

- 制度融資

- 民間金融機関

たとえば、日本政策金融公庫の新規開業・スタートアップ支援資金の場合、新たに事業を始める方から事業開始後おおむね7年以内の方まで(※)が、融資の対象になります。特に、女性、若者、シニアの方で創業する方・廃業歴等があり、創業に再チャレンジする方・中小会計を適用して創業する方には、有利な条件が適応されるため、該当する場合は活用を検討してみましょう。

(※)「新たに営もうとする事業について、適正な事業計画を策定しており、当該計画を遂行する能力が十分あると認められる方」に限ります。また、提出された創業計画書も審査の対象です。詳しくは、以下を参考にしてください。

融資制度には、それぞれメリットやデメリットがあります。さらに詳しく融資制度について知りたい方は、以下の記事をご参照ください。

税理士会への登録とツールの整備

税理士として独立開業する場合には、税理士会での登録区分を「開業税理士」へ変更する手続きが必要です。また、創業に限らず、業務形態に変更が生じた時は、遅滞なく登録区分の変更申請を行いましょう。(法第20条、基通20-1)

加えて、開業後に使用する会計・税務ソフト、パソコンの購入など、業務に必要なインフラ整備を進めましょう。会計や税務ソフトに関しては、「パッケージ型」と「クラウド型」の2種類があります。前者が手入力での処理スピードに長けているのに対し、後者は預金口座や請求、給与システムなどと自動連携できる点が特徴です。開業後の業務内容やターゲット層などを踏まえ、自分に合ったソフトを選びましょう。

パソコンに関しては税理士の商売道具となるため、価格よりも性能で選ぶことをお勧めします。ただし業務ソフトの中にはMac非対応のものも多いため、Macで動かすためには動作環境を整えなければなりません。特にこだわりがない場合には、Windowsを選ぶのが無難でしょう。

また、開業時の会計ソフトの選び方については、以下の記事でクラウド会計ソフトのメリット・デメリット、開業税理士ならではのソフトの選び方について解説しています。

人材採用をする場合、採用媒体を手配する

従業員を雇用する場合には、以下のような求人媒体の検討も必要です。

- ハローワーク

- 紙媒体の求人情報誌

- 求人サイト

- 検索エンジン

- 人材エージェント

ハローワークは厚生労働省による無料の職業紹介サービスであり、多くの企業が利用しています。即戦力や地域に根付いた求人を行いやすいことが特徴です。またフリーペーパーや折込チラシなどの紙媒体での求人の場合、地域を絞った募集がしやすく、比較的主婦層やシニア層の求人に向いています。現在ではリクナビやマイナビのようなWebでの求人サイトが主流となっており、Indeedのように求人情報に特化した検索エンジンも利用できます。料金体系はサービスによって異なりますが、掲載料やクリック課金、成功報酬などの費用負担が一般的です。

さらに、専門職に特化した人材紹介サービスの場合は、これらのサービスを通じて税理士業界や経理経験のある人材をピンポイントで採用することも可能です。

このように求人媒体によって特徴はさまざまであるため、自身の求人内容に合ったものを選択することが重要です。また事務所家賃と同様に人件費も固定費となるため、資金計画をしっかりと立てた上で、雇用すべきかどうか慎重に判断しましょう。

【ポイント】独立開業に失敗しないための集客・マーケティング戦略

税理士の独立・開業直後は、新規顧客を獲得するために営業活動を行わなければなりません。具体的な集客・営業⽅法や、施策成果の⾒込みが⽴てにくいといった悩みを抱える方も多いでしょう。

営業力を強化するためには、単に「トーク力」を鍛えるだけでなく、相手のニーズを引き出す「ヒアリング力」や、それを適切に解決する「提案力」を磨きましょう。また、対面での営業活動の他に、ホームページやブログを活用したWeb集客も有効です。Web集客を軌道に乗せるためには、定期的な更新や読み手を意識した情報発信が必要不可欠となります。

この章では、開業事務所の集客・営業に関する具体的な取り組みや、各事例における再現性の⾼い成功要因について解説します。

ホームページ・ブログ集客

税理士との顧問契約を検討する際にインターネット検索をするユーザーも増え、ホームページやブログの出来不出来が業績に直結することも少なくありません。また、デジタル社会において、検索した際にページが見つからないことは不信感に繋がる可能性があります。まだホームページを持っていない場合は、制作を検討してみてください。

例えば、京都で独立開業を果たした事務所様では、専門性の高いブログを執筆することで、広告費を抑えた集客を実現しています。専門性の高いメディアはGoogleの評価が高く、検索画面の1ページ目に位置することができれば、継続的な集客チャネルになります。実際に、こちらの事務所様は顧客の20%ほどがホームページ経由で顧問契約に至っています。

ただし、ホームページを作成したからといって自動的に新規顧客を獲得できるわけではありません。定期的な更新や情報発信はもちろん、目的をもったコンテンツ制作が必要です。以下の記事では、税理士事務所の独立開業時に必要なホームページ制作のノウハウについて詳細に解説しています。ぜひお役立てください。

税理士マッチングサイト・税理士紹介サービスの活用

税理士専門のマッチングサイトを活用すれば、税理士を求めるユーザーを検索し、直接交渉することができます。サイトによって月額料金や成果報酬の有無などが異なるため、利用する際には料金体系を確認しましょう。

また、税理士紹介サービスも同様に、税理士を求めるユーザーからの問い合わせを受けることができるサービスとして、集客施策に有効と言えます。

マネーフォワード クラウドが提供する、税理士検索サイトは無料で掲載することも可能なのでぜひご検討ください。

▶︎無料登録はこちらから◀︎

SNSの活用

税理士業界において、差別化を図るための集客施策として、SNSを活用した集客は非常に効果的です。X(旧Twitter)やインスタグラムなどのSNSやYouTubeなどの動画配信サービスを効率的に活用することで、競合他社と差別化を図ることが可能です。

また、SNSの活用は集客面だけでなく、職員を採用する際にも大いに役立ちます。実際にSNSのコンテンツには親近感を覚えやすい特徴があり、事務所の理念や職場の雰囲気を発信する手段としても活用する余地があります。例えば、高知県に拠点を構える白川浩平税理士事務所様では、YoutubeやSNSを運用することで採用の質を向上させることに成功しています。

一方で、せっかく運用を始めたSNSの更新が止まってしまうケースも多く見受けられます。SNSコンテンツは、期待した成果がすぐには得られなくても、継続的に運用していくことがポイントです。いくつかのポイントに注意したうえで、マーケティング戦略を見直し、継続的な運用に取り組みましょう。

以下の記事ではSNSの活用におけるポイントや注意点について解説しています。具体的な施策実行時にご活用ください。

税理士の独立開業に適したタイミングや年齢

税理士の独立開業に適したタイミングとして、一般的には10〜15年の実務経験を積んだ後、40〜50歳代での開業が多いとされています。しかし、税理士業界の現状を考慮すると、若手税理士にとってもチャンスが広がっていると言えます。国税庁のデータによれば、税理士試験合格者の年齢分布では「41歳以上」が約3割を占めていますが、実際には60歳を超える税理士が過半数を占め、平均年齢も60歳前後とされています。

どのくらい事務所に勤務すべきか

下図は令和6年度における税理士試験受験者の年齢分布を表したものです。実際に「41歳以上」の占める割合が3割以上を占めていることが分かります。

その中でも、若手税理士の割合が非常に少なく、特に20~30代の開業税理士は全体の1割にも満たない状況です。このような高齢化が進む業界において、若手税理士はその「若さ」を強みとして活かすことが求められます。

事務所での勤務期間については、立地や周辺環境によって開業の前提条件が変わるため、一概に適切なタイミングを断言することは難しいです。また、試験合格後すぐに独立開業するケースは少なく、税務知識だけでなく経営ノウハウを多く吸収することが重要です。若手税理士は、業界の高齢化を前向きに捉え、柔軟な発想や新しい視点を持ち込むことで、独自の価値を提供できる可能性があります。大きな制度改正がない限り、この年齢構成は今後も続くと見込まれるため、若手税理士にとっては今がチャンスと言えるでしょう。

税理士事務所での勤務経験がある場合のメリット

税理士事務所での勤務経験がある場合、それまでの実務経験を通じて培った専門性の高さを存分に活かせることが最大のメリットといえます。

ただし、勤務時代と開業後ではターゲットとなる顧客層が異なるケースも多いため、開業後の顧客像に合ったサービスを再構築することも重要です。

また、勤務時代の経営方針や業務フローの影響を受けやすく、無意識のうちに事務所づくりに関する先入観が形成される可能性もあるため、注意が必要です。

税理士事務所での勤務経験がない場合の注意点

税理士事務所での勤務経験を経ず、一般事業会社などの実務経験のみに基づいて開業するケースも少なくありません。

一般事業会社での勤務のみで開業する場合、会計や税務に関する対応実績は少ない一方で、ひとつの会社におけるバックオフィス業務に深く携わった経験を活用したり、特定の業種に絞ったサービスを提供したりすることで、自らの強みに転換しやすくなるでしょう。

また、弁護士や公認会計士などの資格によって税理士事務所を開業する場合も同様に、開業後の自己研鑽によって税理士業務での実績不足をカバーしつつ、法務や会計面での専門性によって差別化を行うことが効果的です。

【体験談】税理士の独立開業への覚悟と心構え

開業にあたっては、自らの事業環境や経営目標に近い事例から、成功体験や苦労したことを参考にし、自分自身の事務所経営に役立てることも重要です。年齢や営業エリアなど、それぞれの背景をお持ちの先生方の事例をぜひご覧いただき、ご自身の独立開業にご活用ください。

今回は、一人で独立開業をして、半年で顧客数50件超えを実現した「PYXIS会計事務所」の独立・開業の事例をご紹介します。

事例から学ぶ独立開業:PYXIS会計事務所

IT活用で「一人で半年で50件」の高効率経営を実現

ー事務所理念

「PYXIS会計事務所」という事務所名に、理念としての思いを込めています。「PYXIS(ピクシス)」とは、ラテン語で「羅針盤」という意味です。つまり、「中小企業の発展と継続に貢献する羅針盤となる」という意味を込めて、事務所名を決めました。

ー独立の経緯

開業は2023年の2月です。経歴としては、税理士法人を2社経験し、フリーランスとしての独立を経て、開業に至っています。税理士資格を取得したことを期に、事務所を設立しました。

その背景には、中小規模の居酒屋を経営している父の影響があります。当初は漠然と「父のような経営者になりたい」という夢を持っていましたし、父が税理士とやりとりするところも見ていたからです。そこで、「税理士ってなんだろう」とこの仕事に興味を持つようになり、簿記3級から受けたりしていました。もともと数字が好きで、簿記に面白さを感じたこともあり、税理士を目指そうと決めました。

開業を決めたのも、元はと言えば「父の会社を税理士として見ることができれば、親孝行になるのでは」と考えたことがきっかけです。実際に今、父の会社に税理士として関わっています。

ー開業時の戦略

開業当初から使用ソフトは「マネーフォワードクラウド」のみに限定しました。

一本に絞った理由は、業務を効率化したいと考えたからです。さまざまな会計ソフトを採用すると集客のチャンスは増えますが、その分一つひとつのソフトへの理解が進まない側面もあります。それよりは、お客様に「マネーフォワード クラウドだったらPYXIS・水島」と思っていただきたい。

もちろん、他の会計ソフトもあるなかで、「マネーフォワード クラウド」に絞ることで取りこぼしてしまうお客様も、いるかもしれないと少し不安もありましたが、「本当に『マネーフォワード クラウド』に詳しいんですね」と認知いただけるようになりました。また、実際、お客様も私自身も、業務の効率化を実現できていると思います。

ー今後の展望

「今後も事務所のフロントに立つ人間は、私でありたい」と考えています。

お客様は、事前に面談した私を信用して契約いただいていると思いますし、実際そのようなお声が多いです。税理士法人の場合は、面談担当者と記帳担当者、フロントに立つ税理士が違うことも多いのですが、PYXISではあくまで私が一貫して対応していきたいです。その体制を維持しながら件数を増やすためにも、便利なツールを活用してどんどん効率化していきたいと考えています。

将来的には、お客様のバックオフィスの効率化もお手伝いしたいですし、売上のコンサルにも徐々にシフトしていきたいです。あとは、「事業の発展と継続」という理念に基づき、お客様の事業継続計画(BCP)も重要視しています。中小企業こそ、コロナ禍や震災など、有事の際にも生き残れる計画が必要です。「マネーフォワード クラウド」をはじめとしたクラウドツールを活用しつつ、お客様の会社が継続するための支援をしていきたいですね。

そして、お客様の事業拡大やフェーズの変化に合わせた提案をしていきたいです。無理にサービスを売るのではなく、あくまでもお客様に合ったタイミングで、必要なサービスを提供していく。こうしてお客様と一緒に成長できるのがシンプルに楽しいので、今後もよい提案をしていきたいです。

独立前の万全な準備で覚悟を決め、税理士として新たな一歩を

税理士として独立開業を目指す際には、事前の準備が成功への鍵となります。開業前にしっかりとした資金計画を立て、必要な準備を整えることで、開業後のスムーズなスタートを切ることができます。

この記事では、独立開業に向けた具体的なステップや必要な資金、成功のためのポイントを詳しく解説しました。これらの情報を活用し、不安を解消しながら、自信を持って新たな一歩を踏み出しましょう。あなたの税理士としての新しいキャリアが、確実に実を結ぶことを願っています。

よくある質問

税理士の独立開業資金は最低いくら必要ですか?

一般的には200万〜300万円程度が目安ですが、工夫次第で抑えることも可能です。 事務所を借りるための敷金・礼金や、オフィス家具、PC・ソフト等の設備投資、税理士会の登録費用などを含めると200万円程度が相場です。ただし、自宅を事務所にする、中古の備品を活用する、リースを利用するなどすれば、初期費用を100万円以下に抑えることも可能です。重要なのは初期費用だけでなく、売上が安定するまでの半年〜1年分の「生活防衛資金(運転資金)」を確保しておくことです。詳しくはこちらをご覧ください。

税理士が独立しても「食えない」「廃業が多い」というのは本当ですか?

競争は激化していますが、戦略があれば十分に収益を上げられます。 廃業に追い込まれるケースの多くは、営業活動不足や差別化の失敗が原因ですが、特定の業種に特化する、ITツールを活用して効率化する、Web集客に力を入れるなど、現代に合った経営戦略を持つ税理士は、独立後も順調に顧問先を増やし、勤務時代以上の年収を実現しています。詳しくはこちらをご覧ください。

自宅を事務所にして税理士開業することは可能ですか?

い、可能です。コスト削減になりますが、プライバシーへの配慮が必要です。 開業当初は固定費を抑えるために自宅兼事務所でスタートする税理士も多くいます。家賃がかからないのが最大のメリットですが、自宅の住所が公開される、顧客との打ち合わせ場所を別途確保する必要がある(カフェや貸し会議室など)、といったデメリットもあります。プライバシーや信用の観点から、バーチャルオフィスやレンタルオフィスを利用するのも一つの手段です。詳しくはこちらをご覧ください。

実務未経験や経験が浅い状態でも独立開業できますか?

制度上は可能ですが、実務面・営業面での入念な準備をおすすめします。 税理士試験合格後の2年間の実務経験(または免除認定)があれば開業は可能です。しかし、独立後は誰も業務を教えてくれないため、判断に迷う場面が出てきます。実務経験が浅い場合は、ベテラン税理士とのネットワークを作っておく、税理士会の研修に積極的に参加する、あるいはフランチャイズやのれん分け制度を活用するなど、サポート体制を整えておくことが成功の鍵です。詳しくはこちらをご覧ください。

税理士として独立するのに適した年齢はありますか?

30代〜40代での独立が多いですが、近年は若手のITスキルが強みになります。 一般的には実務経験を積んだ30代後半〜40代での独立が多い傾向にあります。しかし、税理士業界の平均年齢が高齢化(60歳以上が過半数)している現在、20代・30代という「若さ」自体が差別化になります。特にクラウド会計やチャットツールに明るい若手税理士は、同世代の起業家やITベンチャーからの需要が高く、独立のチャンスは大いにあると言えます。詳しくはこちらをご覧ください。