税理士は、日本の中小企業を支える頼もしい存在として、経営者から信頼を寄せられています。しかし、その背後には重い責任がのしかかり、職業特有の悩みに直面することも少なくありません。繁忙期の過酷な業務量や、クライアントの要望と税法との板挟み、ミスが許されないプレッシャーなど、税理士ならではの課題が山積しています。

さらに、勤務税理士と開業税理士では、その働き方に応じて異なる悩みが生じます。勤務税理士は長時間労働や同僚の退職による業務の負担増加、開業税理士は顧客獲得や人材採用の難しさ、マネジメント業務とプレイヤー業務の両立など、さまざまな問題に頭を悩ませています。

本記事では、税理士が抱えやすい悩みを洗い出し、その解決方法について働き方ごとに詳しく解説します。業務の仕組みを見直し、悩みを最小限に抑えるための実践的なヒントをご紹介しますので、税理士としてのキャリアをより充実させたい方はぜひ最後までお読みください。

目次

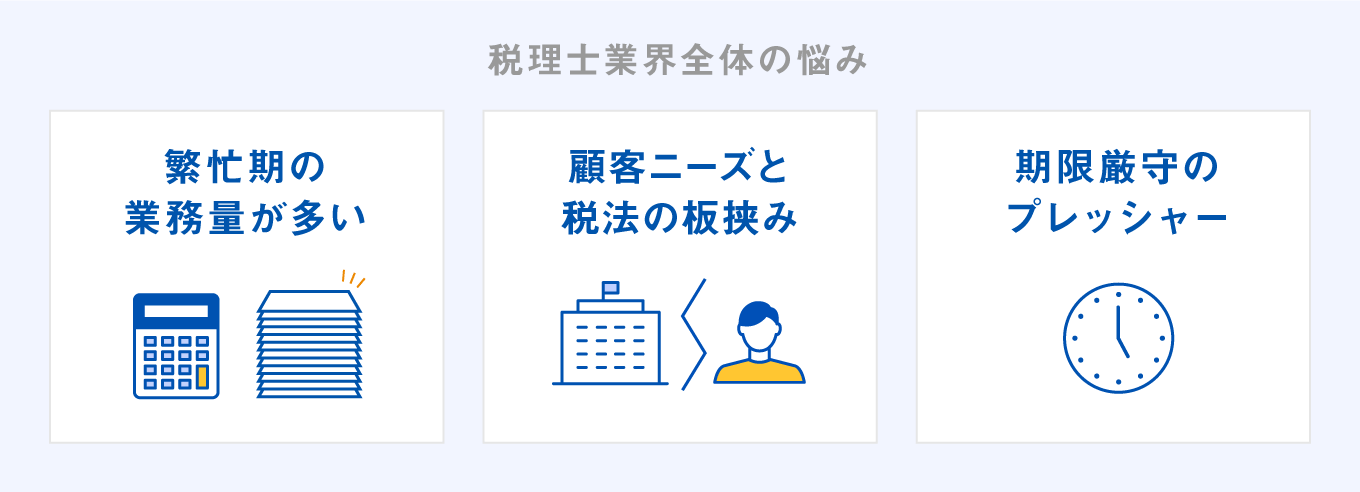

税理士業界全体の悩み

勤務税理士や開業税理士のような税理士としての勤務形態にかかわらず、税理士業界全般に共通する悩みとしては下図のような内容が挙げられます。

これらの問題点が慢性化してしまっている税理士事務所も多く、悩みの原因を放置することで後々大きなトラブルへと発展するリスクもあるため、課題解決に向けて適切なアプローチを実施しましょう。

繁忙期の業務量が多い

中小企業や個人事業主への顧問業務を中心に提供する一般的な税理士事務所では、繁忙期の偏りに毎年頭を抱える事例が非常に多いです。

特に個人の確定申告時期にあたる2〜3月頃や、3月決算法人の申告時期である5月に繁忙期のピークを迎える事務所が多く、それらの期間は職員が連日連夜にわたって業務にあたるケースも増加します。これらの繁忙期では通常業務とは別に確定申告や決算手続きが加わるため、業務量が大幅に増加してしまい、その結果として残業や休日出勤などの時間外労働が必要です。

このように多忙な日々を繰り返すことにより、税理士業界で勤務する職員は体力面だけでなく精神的にも大きく消耗し、集中力や生産性が低下することでますます時間外労働が増加するという「負のスパイラル」に陥ってしまうケースもあります。

【解決方法】

繁忙期の業務量を減らすためには、繁忙期で行う業務の一部を繁忙期以外の期間に分散させる工夫が必要不可欠です。繁忙期にまとめて行っていた資料収集や記帳業務を複数回に分け、閑散期のうちに一部の業務を進めておくことや、普段から決算手続きを意識した論点整理や帳簿づくりを心掛けるなどの対策が必要です。

詳しくはマネーフォワードで作成した「来年の決算を1週間早く!月次業務の見直しとクラウド会計活用の手法」にて解説しているので、この機会にぜひご利用ください。

上記以外にも繁忙期を無理なく乗り切るためには、事務所内での適切な業務配分の実施が欠かせません。そのためには業務の属人化を防ぎ、各職員の抱える業務量の見える化に取り組むことで、業務負荷の偏りが発生していないかどうか確認できる体制を整備することが重要です。

さらに、確定申告や決算手続きなどの一連の業務フローのうち、資料収集や仕訳入力などの序盤の工程が遅延することで、その後の工程にしわ寄せが及びます。繁忙期を迎えるにあたってスケジュール管理を徹底し、序盤の工程をスムーズに進めることができるよう、職員や顧問先に対して周知を行いましょう。

クライアントの要望と税法の板挟み

税理士法の第1条では、「税理士の使命」について以下のように明文化されています。

- 税理士法第1条

- 税理士は、税務に関する専門家として、独立した公正な立場において、申告納税制度の理念にそつて、納税義務者の信頼にこたえ、租税に関する法令に規定された納税義務の適正な実現を図ることを使命とする。

税に関する専門家である税理士については、当然ながら税法に沿った適正な会計や税務処理が義務付けられており、クライアントに対しても正しい税務会計へと導くための指導や助言を行う立場です。その一方で、税理士にとってクライアントは「顧客」であり、顧客ニーズを満たすためのサービス提供が求められることとなり、場合によっては顧問先から無理難題を押し付けられるケースもあります。

そのような場合には「クライアントからの要望」と「税法」の間で板挟みとなり、いずれかを満たせば他方を失いかねないトレードオフの状況に陥ってしまいます。

【解決方法】

税理士という国家資格を有する以上、税法に則った適正な処理を行うことが最優先事項です。そのため顧客ニーズが適法性を欠く場合には、本来の適切な処理方法や不適切な処理を行った場合のリスクについてわかりやすく伝え、クライアントに納得してもらうための十分な説明を行いましょう。

場合によってはクライアントの説得に時間を要するケースもあるため、毎月の月次処理では不明点を解消するだけでなく、税務上のリスクが懸念される内容に関してはその都度説明責任を果たすように心掛けましょう。

またクライアントの要望と税法の間でジレンマが発生する場合には、後々専門家として適切な指導を行ったかどうかに関してトラブルへと発展する事例も少なくありません。

クライアントに対して説明を行った内容についてはしっかりと記録に残し、可能であればクライアントとも共有することで「言った言わない」の状況を回避するように努めましょう。

ただし、税理士側が専門家としての適切な指導や助言を行ったとしても、クライアント側の過度な節税意識によって、適正な税務申告に至るまでのコミュニケーションコストが高くなりすぎる場合もあります。そのような場合には、業務に携わる税理士としてのリスクも拡大することとなるため、両者合意のうえで顧問契約の解消や更新のお断りを行うことも選択肢の一つとして検討しましょう。

期限がある一方でミスができない

税理士業務に限らず、どのような仕事でも納期を遵守するための苦労は多かれ少なかれ存在します。税理士事務所のメイン業務である税務申告書の作成については申告期限が定められており、国や地方公共団体に対して提出を行うため、災害などのよほどの事情がない限りは期限の延長が認められません。

そのような絶対的な期限がある一方で、専門家として誤りがあってはならないため、税務申告書の作成については特にプレッシャーのかかる業務のひとつといえます。また、適正かつスムーズな税務申告のためにはクライアント側の協力が必要不可欠であり、顧問先からの資料回収の遅延が発生した場合には、スケジュールがタイトになることでより一層ミスが発生しやすい状況に陥ってしまいます。

【解決方法】

期限に余裕をもった税務申告手続きができるよう、事務所内外で適切な対策を講じる必要があります。

まずは事務所内部では業務の見える化に取り組み、特定の職員に過度な業務負担が生じないように徹底しましょう。また、業務が属人化することでミスの発生リスクが高まるため、事務所内の業務品質を均一にするためにも、顧問先ごとにバラバラの処理方法を採用するのではなく、業務標準化に取り組むように心掛けましょう。

さらにミスを減らすためには、事務所内部のチェック体制の整備も欠かせません。複数名のチェック担当者を設置するだけでなく、チェック内容に不備や漏れが生じないようにチェックリストの作成にも取り組みましょう。

次にクライアントに対してはスムーズな資料収集ができるよう、顧問先ともあらかじめスケジュールを共有し、必要書類をリストアップして案内するなどの事前準備が重要です。万が一資料収集が遅延した場合には、翌年以降に同様のトラブルが発生しないように、原因の究明と適切な改善策を検討し、ブラッシュアップに取り組みましょう。

なおマネーフォワードでは、決算・申告でのミスを防止するための「法人決算チェックリスト」を提供しているため、この機会にぜひご利用ください。

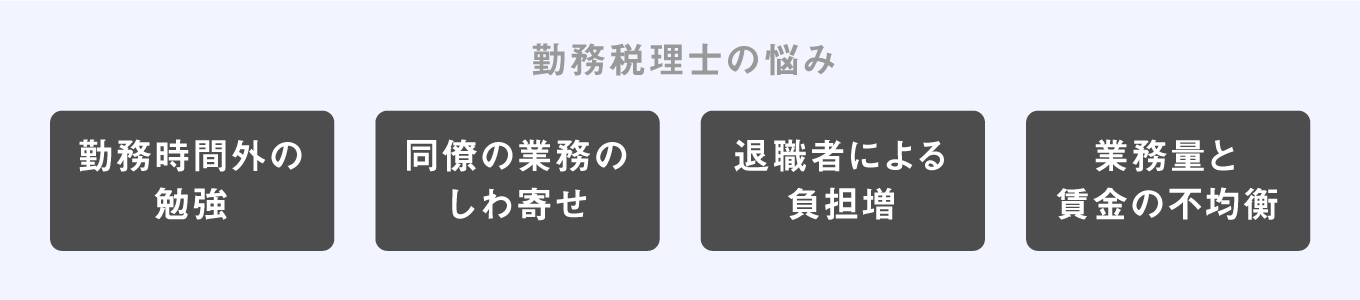

勤務税理士の悩み

税理士が抱える悩みについては「開業税理士」だけでなく、下図のように税理士事務所や税理士法人で働く「勤務税理士」特有の問題もあります。

勤務税理士が抱える悩みは事務所内部で連鎖し、場合によっては事務所全体の生産性やモチベーション低下へとつながるおそれもあるため、事務所の経営者は勤務税理士の持つ悩みや不満を理解し、早急に改善策を講じることが重要です。

勤務時間外の勉強がある

税理士試験勉強中の職員だけでなく、税理士登録を受けた後でも継続的な学習が欠かせません。

特に税理士という専門家である以上は、最新の判例や毎年の税制改正に対するキャッチアップは必要不可欠です。加えて、税理士登録者は毎年36時間以上の研修の受講が義務付けられているため、勤務時間内外での学習が求められます。また「モノ」としての商品がない税理士業界においては、他の職業に比べて各職員や有資格者の知識量やサービスの質が問われます。業界内で活躍するためには勉強を疎かにせず、ときにはプライベートの時間を活用してスキルアップに取り組むことも重要です。

【解決方法】

税理士として勤務する以上は自己学習が必須であり、勉強を避けることは現実的ではありません。

ただし自らのモチベーション管理を行うことで、学習に対する姿勢や向き合い方をポジティブな方向へ転換することは可能です。そのためには学習の目的や自らのキャリア、将来目指すべき税理士像を具体的にイメージすることや、事務所の同僚らと切磋琢磨できる環境を整えることが大切です。

他人に強制されて勉強するのではなく、税理士として働くうえでの学習の必要性を正しく理解し、自らの将来のために前向きに取り組めるように意識改革を行いましょう。また、税理士事務所にとっても、職員の知識量は事務所全体のサービスの質に直結します。

学習を本人任せにするのではなく、勤務税理士をはじめとする職員全体の知識の底上げができるよう、事務所内部で定期的に研修会を開催するなどの環境づくりも検討しましょう。

同僚のしわ寄せが来る

事業規模の大きい顧問先を担当する場合や短期間のプロジェクトメンバーに任命されるケースなど、事務所内の複数名の職員が共同で一つの業務にあたる場合もあります。

そのようなケースにおいて、職員間の能力や知識量に差がある場合やコミュニケーションエラーが生じた場合には、知識が豊富で処理能力の高い有資格者に業務のしわ寄せがくる事例も少なくありません。

税理士業務の多くは定められた期限に手続きを完了させることが必須であるため、それらのプレッシャーと相まって余計にストレスを抱えてしまうケースがあります。

【解決方法】

業務過多の状況が継続することでミスが発生するリスクも高まり、その結果として税理士事務所だけでなくクライアント側にも悪影響が及ぶ可能性があります。そのため自分自身に業務負荷が偏っていると感じる場合には、状況改善のために直属の上司に必ず相談してください。

また、税理士事務所としても、職員間の業務配分は慎重に行わなければなりません。能力の高い職員ほど業務が集中してしまうケースも多いため、業務の見える化に取り組み、業務負荷の偏りには細心の注意を払いましょう。

なお、複数名で業務を担当させる場合には、職員ごとの能力差だけでなく、職員間の相性についても考慮することをおすすめします。定期的に各職員とコミュニケーションをとり、それぞれの職員の心境やストレス度をチェックするよう心掛けましょう。

職員間で連携する機会の多い事務所では、人材採用時においても応募者の保有資格や実務経験だけでなく、すでに在籍している勤務税理士や職員との相性を考慮する必要があります。場合によっては、同僚となる職員が面接に同席することで人となりや相性を確認できるため、職員と応募者の双方にとって安心材料となります。

退職者が多い

税理士事務所の中には離職率が高く、職員の入れ替わりが激しい職場もあります。

離職率が高い事務所において、業務が属人化してしまっている場合には、前任者の退職によって業務の引継ぎを受ける後任の職員の業務負荷が大幅に増加するケースも多いです。

このような職場で退職者が相次ぐことによって後任の税理士や職員の負担が増し、それが原因となって「退職の連鎖」が発生する可能性も十分に考えられます。

【解決方法】

勤務税理士としては、自らが働くうえでの職場選びを慎重に行うことが極めて重要です。

面接を受ける際には残業時間をヒアリングすることで、事務所内の業務が現在の人員構成で適切に回っているかどうかを確認することが可能です。また併せて事務所の離職率や在籍している職員の勤続年数も確認し、退職者が多発する職場環境でないかチェックすることをおすすめします。

一方で税理士事務所としても、職員の入れ替わりが激しい場合は事務所全体の業務習熟度が停滞しやすいため、離職率の上昇は税理士業界にとって死活問題といえます。業務の属人化が進み、離職率が高止まりしているような職場では、職員の退職が繰り返されるたびに事務所としてのサービスの質が落ちてしまい、顧客満足度の低下だけでなく、場合によってはミスの発生によって賠償責任に発展するリスクもあります。

職員が安心して働けるように職場環境を整備することに加え、勤務税理士が長く勤めることをイメージできるよう、各々のキャリア形成に対するサポートにも積極的に取り組み、離職率の抑制に努めましょう。

業務量に対する賃金の割安感

税理士業界では慢性的な人材不足に悩む事務所も多く、職員一人あたりの業務量も増加しやすい傾向にあります。

特に有資格者として専門的な知識を持つ勤務税理士に対し、慢性的な人材不足や退職者の穴埋めとして業務が集中するケースも多く、「業務負担に見合った給与でない」と感じる場合には事務所に対する不満へとつながりかねません。

【解決方法】

勤務税理士側の選択肢としては、一般的に「既存の職場環境の改善」「転職」「独立開業」のいずれかとなります。

勤務する職場の上司などに相談することで、労働環境や人事評価制度の改善が見込まれる場合には、「転職」や「独立開業」を選択せずに働き続けることも合理的な判断といえるでしょう。

しかし事務所の中には生産性が芳しくなく、税理士事務所として職員の負担に見合う十分な売上を獲得できていないケースもあります。

事務所自体の生産性が向上しなければ人件費の拡大も困難であるため、勤務税理士が自らの待遇を好転させるためには事務所の生産性を高めるか、十分な売上を獲得することが必要です。現状の勤務先でそれらの対応を行うことが困難な場合には、「転職」や「独立開業」も合理的な選択肢です。

一方で人材を雇用する側の税理士事務所としても、定着率を向上させるためには職員の職場満足度を高めることが必要不可欠です。

業務量に見合った給与を支給するだけでなく、仕事自体のやりがいを確保することや、現場の声を反映した人事評価制度の導入など、事務所としてさまざまな取り組みを実施することが重要です。

業務量に対する賃金の割安感

「開業税理士」として自らの税理士事務所を開業する場合、自分自身が経営者となることで新たな悩みに直面することとなります。

特に「顧客獲得」や「人材採用」などの悩みについては、自分自身が経営者となって初めて直面する場合が大半であるため、解決策がわからずに四苦八苦する場合も多いです。

顧客獲得や集客がうまくいかない

多くの開業税理士にとっての最大の悩みは、顧客獲得のための集客活動といえます。独立開業直後は「顧客ゼロ」からのスタートとなる場合も多く、勤務税理士時代に培った豊富な営業経験やマーケティングの知識がある場合を除き、士業経験のみの税理士の場合には集客活動を手探りで行うケースが一般的です。

特にインターネット環境の整備やSNSなどの普及により、近年では税理士業界における集客活動も多様化しています。

従来のチラシ営業や紹介ルートだけでなく、事務所ホームページやTwitterなどを活用したWeb集客も主流となっており、自らにとって最適な広告媒体がわからず、開業直後から顧客獲得につまずいてしまう事例も頻発しています。

【解決方法】

闇雲に広告宣伝活動を行う前に、まずは開業税理士として魅力的なプロフィールを作成しましょう。プロフィールの作成を通じて自らの強みや特徴を客観的に分析し、ターゲット層に対して効果的に発信する方法を検討することが重要です。

作成したプロフィールについては、事務所ホームページなどのインターネット上の広告だけでなく、チラシ広告や事務所パンフレットなどのさまざまな媒体に掲載できるため、集客活動において非常に汎用性の高いツールとなります。なおマネーフォワードでは、魅力的なプロフィールを作成するための「税理士プロフィール作成ワークシート」を提供しているため、この機会にぜひご活用ください。

良い人材の採用がうまくいかない

開業税理士ひとりで対応可能な業務量には限界があるため、自らのキャパシティを超えて業務を受注する場合には職員を雇用しなければなりません。

しかし中小企業と同様に税理士業界においても人材難と言われており、就職市場でも業界経験者や税理士試験科目合格者が減少し、有望な人材の確保が困難になっています。また、税理士試験や日商簿記検定の受験者数に関しても長期的には減少傾向にあり、高度な専門知識だけでなく、基礎的な会計知識を持った人材自体も減っていることが伺えます。

参考:税理士試験|国税庁

簿記 3級受験者データ|商工会議所の検定試験

【解決方法】

業界経験者や科目合格者の採用が困難な現状を考慮すると、未経験者でも十分に活躍できるような業務設計や教育体制の整備が欠かせません。税理士事務所によっては採用専用のホームページを作成し、働く場所としての魅力を積極的に発信するなど、人材採用に関して特に力を入れています。

さらに人材難の現状を鑑みると、人材を採用することに加えて雇用した職員を事務所に定着させることが極めて重要です。新人教育や職員研修を実施するなど、事務所内の仕組みづくりに注力し、職員の職場満足度向上に努めましょう。

マネーフォワードが作成した「未経験職員の即戦力化!古田土式、職員教育プログラム」の資料では、古田土会計が未経験者の活用させる方法についてまとめているため、ぜひご参考ください。

プレイヤーとマネージャーの兼務

開業税理士やマネージャークラスの勤務税理士については、事務所の経営や管理、運営などのマネジメント業務に関しても重要な職務です。

一般的な大手企業とは異なり、税理士事務所では慢性的な人員不足に陥っているケースもあります。税理士もマネジメント業務に専念することが難しく、税務申告書作成などの業務を兼任する「プレイングマネージャー」とならざるを得ない場合が多いです。

事務所経営に携わるポジションになることで業務負荷が大幅にアップし、精神的にも肉体的にも大きな負担が生じるだけでなく、マネジメント業務に専念できないことで事務所経営にも悪影響が及ぶリスクもあります。

【解決方法】

プレイングマネージャー化による業務過多の状況から脱却するには、現場での業務とマネジメント業務のいずれか一方の負担を軽減するための仕組みづくりが重要です。

一般的にはマネジメント業務についてはその性質上、他の職員に代替させることは困難です。事務所経営に携わる人員に関しては「マネージャー」の役割に集中できるよう、「プレイヤー」としての業務負荷軽減に取り組むことが望ましいでしょう。

巡回監査や税務申告書の作成などの税理士業務に関しては属人化を防止し、業務標準化に取り組むことで、他の職員へスムーズに移行できるような業務体制を整備してください。また開業税理士が「プレイヤー」としての業務を削減することで、他の職員の業務負荷が過大となることがないよう、業務進捗の見える化にも積極的に取り組み、事務所全体での健全な業務運営を追求しましょう。

業務の仕組みを見直して悩みを最小限に

税理士が抱えるストレスは、専門家としての責任の重さや業務量の偏りが原因となっている場合が多く、開業税理士や勤務税理士の区分によっても悩みの性質や内容が異なります。ただしそれらの悩みについては、事務所の管理体制や仕組みづくりによって問題点の軽減や解消につながるケースも多いため、税理士は自らの悩みの原因と向き合い、具体的な解決策を検討することが重要です。

また、独立・開業を検討している方は、ぜひこちらの記事も参考にしてみてください。

よくある質問

税理士業界全体の悩みとは?

「繁忙期の業務過多」や「顧客ニーズと税法の板挟み」「期限厳守のプレッシャー」が挙げられます。特に「繁忙期の業務過多」はミスの発生にもつながるため、一部の業務を閑散期に分散させるなどの対策が必要です。

勤務税理士の悩みとは?

「退職者増加による負担拡大」や「業務量と賃金の不均衡」などが挙げられます。面接時に事務所の残業時間や離職率、職員の勤続年数をヒアリングすることで傾向を把握できるため、積極的に情報収集を行いましょう。

開業税理士の悩みとは?

「顧客獲得」や「人材採用」などが挙げられます。勤務時代には営業や人事に関する業務経験を積んでいないケースも多いため、自らの強みや事務所の方向性を踏まえ、集客や人材採用に最適なスキームを検討しましょう。