近年、グローバル化の進展により、多くの企業が海外市場へ進出しています。それに伴い、税理士業界でも海外で活躍する機会が増えてきました。大手税理士法人では海外拠点を設立し、現地での税務・会計サービスを提供する動きが活発化しています。海外での経験を積みたい、国際的なフィールドでキャリアを築きたいと考える税理士にとって、今はまさに絶好のチャンスと言えるでしょう。

しかし、税理士が海外で働くためには具体的にどのような方法があり、どのようなスキルや資格が求められるのでしょうか。また、海外での具体的な業務内容や、海外勤務を通じて身につくスキル、キャリアパスについても気になるところです。

本記事では、税理士が海外で働く方法から必要なスキル・資格、海外での仕事内容、さらには海外勤務を経て得られるスキルやキャリアパスまで、詳しく解説していきます。国際的な舞台で活躍したい税理士の方は、ぜひ最後までご覧ください。

目次

税理士が海外で働く方法

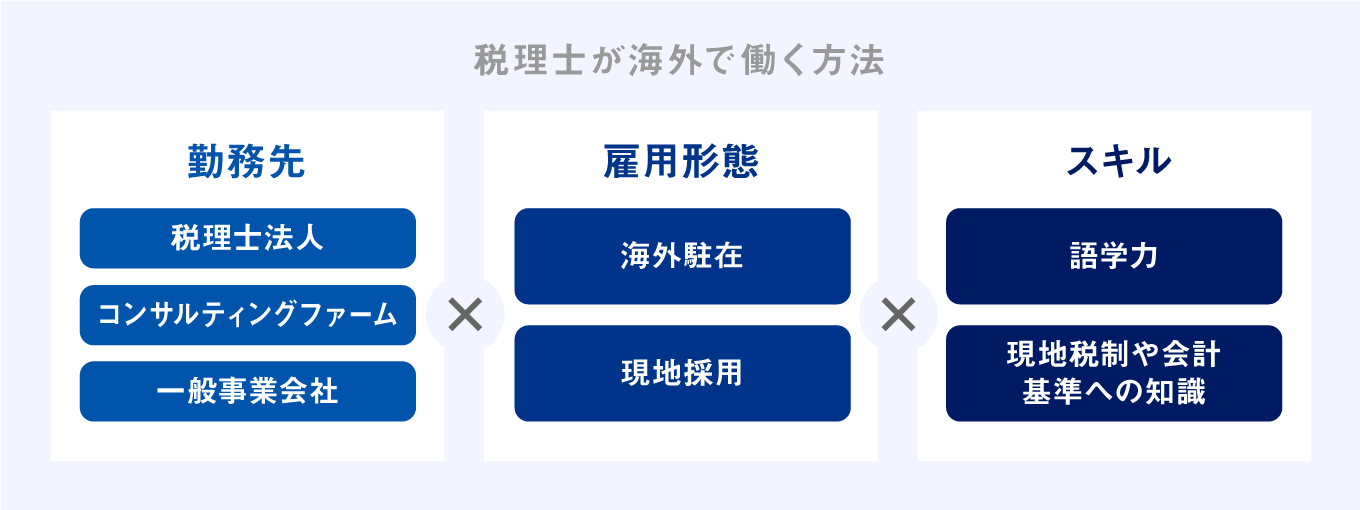

税理士が海外で勤務するためには海外赴任のチャンスがある勤務先を選定するだけでなく、下図のような語学力や現地の税務会計に関する知識が求められます。

現地で勤務することで、国内では得られないさまざまな経験を積むことができます。海外勤務を希望する場合には、自らのキャリアプランを慎重に検討しましょう。

税理士が海外で働く形態

近年では大企業だけでなく中小企業も海外進出を果たすなど、企業のグローバル化が加速しています。その中で、クライアントを会計や税務の分野からサポートする税理士にもグローバル化への対応が求められるケースが増加し、語学力や国際税務に関する知識の豊富な税理士が活躍の場を広げています。

税理士が海外で勤務する場合には、以下のいずれかに該当するケースが一般的です。

- コンサルティングファームの海外駐在

- コンサルティングファームの現地採用

- 会計事務所や税理士法人の職員として海外赴任

- グローバル展開を行う一般事業会社の経理職

特に近年のグローバル化の影響で海外進出する企業が増加しているため、現地での会計や税務手続きのサポートはもちろんのこと、進出先の選定や海外子会社の財務コンサルティング業務へのニーズも拡大しています。

税理士が海外で勤務する場合には、雇用主である日本国内の企業や税理士法人からの指令を受けて海外の拠点へ赴任するケースが多いです。その場合には住宅補助などの手当が厚遇である一方で、国内で十分なキャリアを積んだ上で海外赴任を命じられるケースが大半であり、会社都合の場合には自らの意思で赴任先を選定できない可能性が高くなります。

それに対し「現地採用」として海外企業に雇用される場合には、待遇面では海外赴任に劣る傾向にあります。その一方であらかじめ赴任先が決まっているため、海外勤務希望者にとって勤務先のミスマッチを防ぐことができるというメリットがあります。

海外企業に直接雇用されることで帰国命令が下されることもないため、将来的に海外へ移住することを視野に入れている場合には現実的な選択肢となります。

税理士が海外で働くために必要なスキル・資格

税理士が海外で勤務する場合には語学力が必要不可欠です。税理士法人やコンサルティングファームが海外赴任者を社内公募する場合には、対象者の実務経験だけでなく、TOEICなどの語学力に関する選考基準が設けられているケースも多いです。

赴任先の会計基準や税制に関する知識があることが望ましいですが、中には海外赴任者を対象に語学や現地税制などに関する研修制度を設け、海外勤務に向けたサポートを行う企業もあります。

アメリカへの進出支援を専門とするコンサルティングファームを除き、米国税理士(EA)などの現地資格は必須条件にはならない場合が一般的であり、あくまで日本の税理士資格のみで応募が可能なケースが多いです。

海外で税理士が行う仕事内容

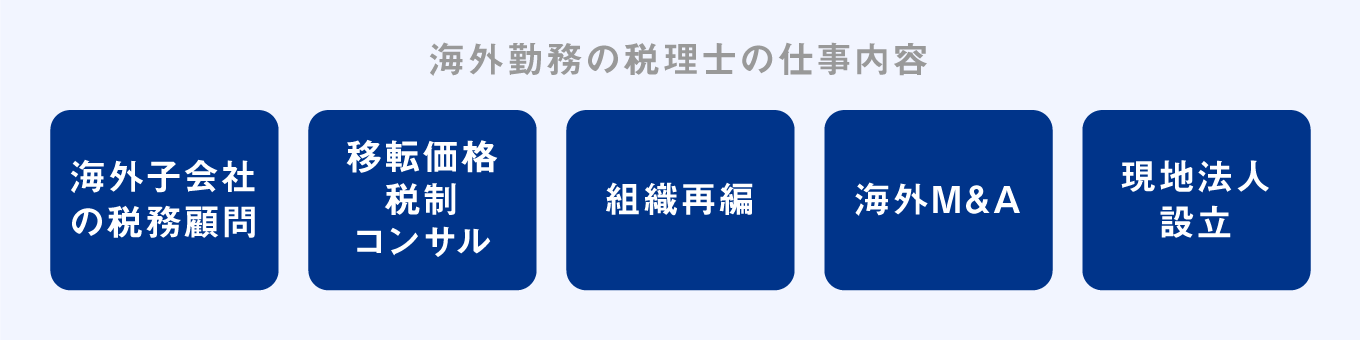

税理士が海外で勤務する場合には、主に下図のような業務に従事するケースが一般的です。

日本国内の税理士業務とは異なり、現地における法律や税制を踏まえた上で税理士としての業務を行わなければならないため、より専門性の高い業務内容といえます。

税務・会計サービス

税理士が海外で勤務する場合には、日系企業が設立した海外子会社に対して専門的なサービスを提供することが一般的です。

現地での会計基準や税制に則った手続きを行うだけでなく、日本国内と海外の双方で課税を受ける場合には「外国税額控除」の適用によって二重課税を排除するなど、国際税務に基づいた手続きを行う必要があります。

二国間の税制の違いを利用した利益操作や租税回避行為を防止するための「移転価格税制」への対応も必要不可欠であり、取引フローなどを確認した上で適正な移転価格を算定しなければなりません。

さらに税務会計に関する業務以外にも、現地法人の経営に関するアドバイスやさまざまな課題に対するサポート業務、M&Aや組織再編に対するコンサルティング業務を行う場合もあります。

日系企業の海外進出の支援

コンサルティングファームや大手税理士法人の場合には、日系企業が海外子会社を設立した後の支援業務だけでなく、海外進出を検討する段階で専門家として携わる事例も多いです。

企業がグローバル展開を行う際の「海外拠点の選定」や「進出形態の検討」「子会社設立スキームの実行支援」「各種手続き代行」などに携わるケースもあり、クライアント企業へのサービス内容は多岐にわたっています。

海外子会社へ税務や会計サービスを提供する場合には、グループ全体で迅速な意思決定が行えるよう、子会社だけでなく親会社とのコミュニケーションについても緊密に行う必要があります。海外子会社の財務状況や経営課題に関する資料を作成し、親会社に対して定期的にレポートを行うことも「海外進出支援業務」としての職務に含まれます。

税理士が海外で働くことで身につくスキル

海外での勤務期間を通じて、税理士は下図のようなスキルや経験を習得できます。

日本国内での勤務経験では得ることが難しい特別な体験ができるため、それらのメリットも踏まえた上で自らのキャリアを検討するようにしましょう。

海外現地の会計基準や税法に詳しくなれる

海外で勤務することで、国内では携われない現地の税制や会計基準に触れる機会が格段に増えるため、それらの知見をより一層深めることが可能です。

日本での税理士登録者数は年々増加傾向にありますが、語学力や国際税務に関する深い知識を有している税理士は少ないため、自らの専門性を高めることで他の税理士との差別化がしやすくなるというメリットが期待されます。

国際的な会計基準であるIFRS(国際財務報告基準)が適用される地域に赴任する場合には、「世界基準」に則った財務諸表の作成に関するノウハウが習得できます。今後IFRSが世界的なスタンダードとなった場合には、自らの知識を活かしてクライアントに対してIFRS導入支援を積極的に行うなど、スムーズな対処が可能となります。

さらに現地法人設立サポートなどの専門性の高い業務に関する経験が蓄積されることで自らの「強み」が醸成され、その後のキャリア形成においても自らの選択肢を広げる重要な役割を担うこととなります。

人材マネジメント能力の向上

一般的に海外赴任を命じられる場合には、管理職やマネージャーとして現地スタッフを束ねる役職が与えられるケースが多いです。そのため税務会計に関する専門的な知識の習得だけでなく、現地スタッフや関係者とのコミュニケーションを通じて「国際的なマネジメント能力」の向上も期待できます。

特に海外では言語以外にも多様な文化や社会性、習慣、価値観などさまざまなパーソナリティに触れる機会が得られます。業務を遂行する上での困難を乗り越えることで、人材育成や組織マネジメントに関するノウハウを蓄積することが可能です。

そのほかにも現地での生活を送ることで自らの語学力や国際的な感覚が高まるため、帰国することなく現地に定住することも選択肢となります。現地で幅広い人脈が形成できれば、帰国後のキャリア次第では多方面で活用することが可能であり、自らにとって大きな強みとなります。

海外で働いた税理士のキャリアパス

海外勤務を経験した税理士の帰国後のキャリアに関しては、自らの知識や実績を活かして引き続き国際税務に携わるケースが一般的です。

具体的には以下のようなキャリアが代表例です。

- Big4監査法人にて、グローバル日系企業や外資系企業の監査

- 大手税理士法人やコンサルティングファームにて、海外進出支援や移転価格税制対応、駐在員の所得税申告業務

- グローバル企業の経営管理部門などで新たなキャリアを構築

帰国後も会計や税務分野を中心に扱う場合には、Big4監査法人のような大規模顧客を抱える監査法人にて、グローバル企業の監査業務やIFRSの導入など海外の会計基準への対応支援に携わることも選択肢となります。

Big4税理士法人をはじめとする大手税理士法人に勤務することで、国内企業の海外進出や外資系企業の国内参入、現地税制を踏まえた移転価格税制コンサルティングなどの業務に従事することも可能です。

あるいは国際税務や現地法人設立支援などを専門に扱う部門を新設する中堅税理士法人に転職し、実務経験や人材マネジメント能力を活かして部門内の主要メンバーとして活躍する方法も考えられます。

それ以外にもグローバル化に取り組む一般事業会社へ転職し、自社の海外進出やIFRS導入、現地税制への対応などの業務に従事することも可能です。

このように海外での勤務経験を活かし、自らが培ってきたグローバルな知識やノウハウを帰国後も十分に発揮できるようなキャリアを選択することが有用です。

海外で働いた税理士として、差別化を図ろう

日本国内における税理士数が増加する現状において、熾烈な価格競争に巻き込まれないためには他の税理士との差別化が必要不可欠です。

グローバル化が進む日本国内においては、顧問税理士に対する国際化へのニーズも今後ますます高まっていくことが予想されます。その中で自らの専門性を活かして海外で勤務したという経験は、他の税理士にはない大きな「強み」となり、差別化を行う上でも効果的です。

自分自身のキャリアプランをしっかりと検討した上で海外勤務を選択するかどうか慎重に考え、着実にキャリアアップを図っていくことが重要です。税理士としての将来像をイメージし、自らの語学力や国際性を活かすために海外勤務も視野に入れてキャリア全体を検討してみてはいかがでしょうか。

また、独立・開業を検討している方は、ぜひこちらの記事も参考にしてみてください。

よくある質問

税理士が海外で勤務する場合の仕事内容は?

日系企業が設立した海外子会社に対し、現地の会計基準や税制に則った処理を代行します。また外国税額控除や移転価格税制への対応が必要となるケースも多いため、専門家として節税対策や税務リスクの削減を行います。

海外勤務で習得できるスキルは?

現地の会計基準や税制に対する知識はもちろんのこと、赴任先によってはIFRSに基づいた財務諸表作成スキルを習得することも可能です。また現地スタッフとの勤務によって人材マネジメント力の向上も期待できます。

海外勤務後のキャリアパスは?

海外勤務で培った専門性の高いスキルを活用できるキャリアを選択するケースが大半です。大手監査法人や税理士法人で勤務し、日系企業の海外進出や移転価格税制コンサルティングなどに従事することが一般的でしょう。