税理士を目指す方やキャリアチェンジを検討している方にとって、自分がこの職業に適しているのか不安に感じることは少なくありません。税理士の業務は、細やかな作業だけでなく、高いコミュニケーション能力や分析力も求められます。さらに、常に変わる税制に対応するための向上心も必要です。

本記事では、税理士として成功するために必要な性格や適性、具体的なスキルについて詳しく解説します。自分の適性を確認し、税理士としてのキャリアを確立するためのヒントを提供します。

目次

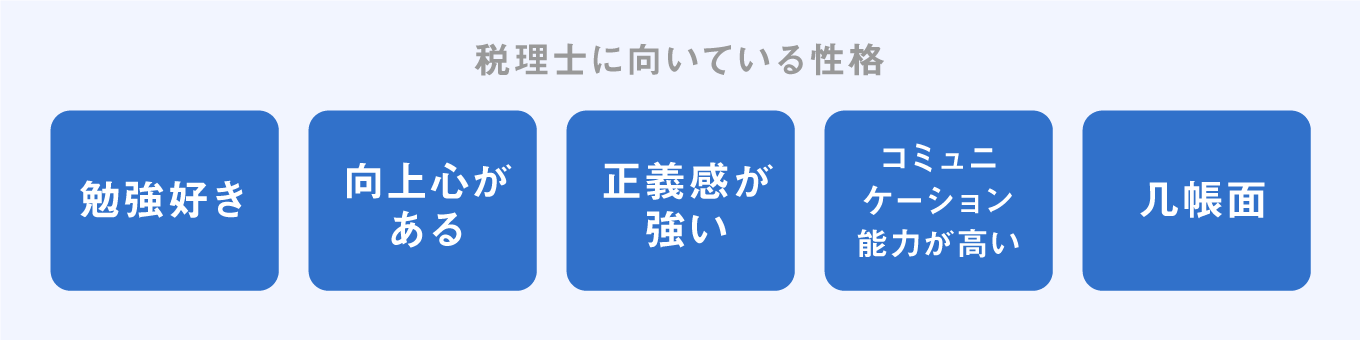

税理士に向いている性格

税理士業務に向いている性格としては、次のような特徴が挙げられます。

- 学ぶことが好きで向上心がある

- 正義感が強い

- コミュニケーション能力が高い

- 几帳面

これらは絶対条件ではありませんが、税理士業界で活躍するためには役立つ資質です。どのような特性を備えていることが望ましいのかを理解し、自分自身の適性判断の一つの目安としてご参考にしてください。

学ぶことが好きで向上心がある

まず、学ぶことが好きで向上心がある、という特徴です。

税理士として活躍するためにはまず税理士登録をする必要があり、原則として税理士試験に合格しなければなりません。

税理士試験には科目合格制度が導入され、合計5科目に合格することで税理士登録を行う資格を得ることができます。難関試験である税理士試験を突破するためには長い年月を要するケースが大半であり、税理士事務所で勤務しながら10年以上にわたって学習を続けている場合も珍しくありません。

税理士試験合格以外にも弁護士や公認会計士の有資格者や、国税庁あるいは税務署などの「国税専門官」として一定年数以上のキャリアを有する場合には税理士登録の資格を得ることが可能です。

しかし、それらの方法でも他の国家資格や税務知識の習得が必要不可欠であるため、勉学から逃れることは難しいでしょう。また、税理士登録を果たした後も、毎年行われる税制改正や実践的なスキルやノウハウを得るためには継続的な学習によるキャッチアップが重要です。

このように税理士業界で長く活躍を続けるためには、税理士試験合格前だけでなく合格後も学び続ける必要があるため、「向上心を持ってコツコツと学習することに意欲的であること」が活躍を続けている税理士の特徴です。

正義感が強い

税理士は会計や税務のプロとして適切に振る舞うことが求められるため、然るべき倫理観や判断基準を持ち合わせていることが大前提となります。

顧問税理士として顧問先の節税対策を講じるだけでなく、「納税」という社会的義務を果たすためのサポートも行わなければなりません。顧問先のニーズに対して闇雲に応えようとするのではなく、ときには専門家として適切な指導や助言を行い、顧客の事業経営を正しい方向へと導くことが重要です。

また、税務調査の際には顧問税理士として顧問先に不利益が生じることがないよう、税務署に対して明確な意見の主張や交渉を行うことが求められます。専門的な知識や経験を持ったプロとして、適切な判断軸に基づいて顧客のニーズに寄り添いながらも、脱税や不法行為などの間違った思想に対しては毅然とした態度で立ち向かわなければなりません。

コミュニケーションを取ることが得意

次に、正義感が強い、という特徴です。

税理士は会計や税務のプロとして適切に振る舞うことが求められるため、然るべき倫理観や判断基準を持ち合わせていることが大前提となります。

また、顧問税理士として顧問先の節税対策を講じるだけでなく、「納税」という社会的義務を果たすためのサポートも行わなければなりません。顧問先のニーズに対して闇雲に応えようとするのではなく、ときには専門家として適切な指導や助言を行い、顧客の事業経営を正しい方向へと導くことが重要です。

さらに、税務調査の際には顧問税理士として顧問先に不利益が生じることがないよう、税務署に対して明確な意見の主張や交渉を行うことが求められます。専門的な知識や経験を持ったプロとして、適切な判断軸に基づいて顧客のニーズに寄り添った上で、脱税や不法行為などの間違った思想に対しては毅然とした態度で立ち向かわなければなりません。

几帳面な人

最後に、几帳面である、という特徴です。

「モノ」としての商品が存在しない税理士業務においては、顧客との関係性は信頼関係に基づいています。顧問先との間に信頼関係を構築することは容易ではなく、ひとたび信頼を失ってしまえばそれを取り戻すことは極めて困難になります。

会計や税務のプロとして行う業務にミスがあれば、顧問先からの信頼は大きく揺らいでしまいます。税額計算や申告手続きには誤りが発生しないよう慎重に処理を行うとともに、十分なチェック体制を構築する必要があります。

また、税理士には守秘義務があり、顧問先の情報を外部に漏らすことのないよう徹底しなければなりません。顧客から預かる書類や証憑類に関しても紛失しないように厳重な管理が求められます。顧客とやり取りを行うメールや郵便物にも重要書類が含まれることが多いため、送信先の間違いや他の顧客の書類が混入しないように常に注意が必要です。

このように、税理士業務に関しては信頼関係の構築や維持が最重要であるため、日頃から几帳面に整理をしながら業務にあたることが求められます。

ただし、細かい部分に意識が集中するあまり、業務の全体像を見失わないように注意しなければなりません。一つの業務に没頭しやすい性格の場合には、物事の重要性や業務の手順を大局的な視点でとらえ、視野が狭くならないように意識すると良いでしょう。

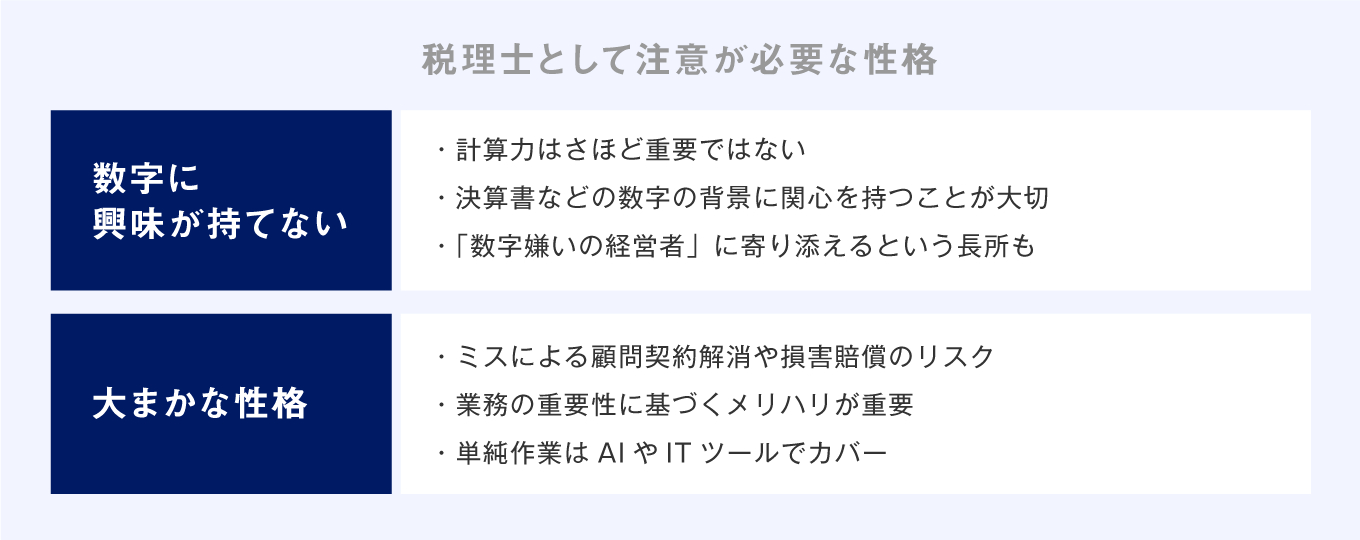

税理士として注意が必要な性格

一般的に税理士業務においてあまり適切ではないと考えられる性格は下図のとおりです。

ただしこれらの性格はただちに税理士として不適格というものではありません。自らの性格の長所と短所を正しく理解し、マイナスとならないような工夫を講じることで対策を立てることも十分に可能です。

数字に興味が持てない

試算表や決算書の作成あるいは税務申告手続きなど、税理士業務においては「数字」や「計算」がつきものです。税理士として活躍するためには、これらの業務を迅速かつ正確に処理することが求められます。ただし、現代においては電卓やパソコンの普及により、税理士自身が高い「計算力」を有していることは絶対条件とはいえません。

数学的な能力よりもむしろ試算表や決算書、申告書に記載されている「数字に興味を持つこと」が重要です。税理士が扱う「数字」は顧問先における日々の取引の積み重ねの結果として表れるものです。「数字」の表面的な部分だけでなく、その中身に関心を持って深掘りすることがさまざまな発見につながります。

そのため税理士業務に不向きかどうかの判断基準としては、計算力よりも「数字を読み取ること」に対する興味の有無が重要といえるでしょう。

また、顧問税理士として働くうえで経営者の中にも「数字嫌いの経営者」は数多く存在します。税理士自身も数字の羅列に苦手意識を感じる場合、「数字嫌いの経営者」の気持ちを理解できるはずです。図やグラフなど自分自身が理解しやすい方法を顧問先への説明にも活用することで、顧客満足度を高めることにもつながるでしょう。

数字や計算に対する表面的な得手不得手よりも、顧問先の数字を掘り下げ、わかりやすく相手に伝えることに対する関心の有無をひとつの判断基準とすることをお勧めします。

大まかな性格

税理士業務ではミスが発生することで信頼関係が損なわれ、最悪の場合には顧問契約の解消や損害賠償請求につながることも十分に考えられます。大雑把で細かいことは顧みない性格の場合には、これらのリスクも増大しやすくなるでしょう。

税理士として働くためには、計算間違いや手続きの漏れがないよう事務所内のチェック体制を整備するだけでなく、個々の税理士や職員が注意深く業務に取り組む必要があります。

税理士業務については申告期限や納期限が定められているケースも多く、正確性に加えてスピード感を持って仕事をこなさなければなりません。すべての業務にダブルチェックやトリプルチェックを実施することは困難であり、個々の担当者が責任を持って高い品質を維持することが重要です。

大まかな性格である場合には大局を見ることには長けているのに対し、細々とした業務は苦手な傾向にあります。

そのような場合にはリスクの高いポイントはしっかりと押さえられるよう、業務ごとの重要性を適切に見定めるための適切な「判断軸」が必要です。それに加えて重要度の低い単純作業はITツールやAIに処理を任せるなど、自らの不得意な業務領域をカバーする方法を探さなければなりません。

このように自らの性格における長所と短所を正しく理解し、長所を活かすとともに短所が悪影響を及ぼすことがないよう工夫を講じましょう。

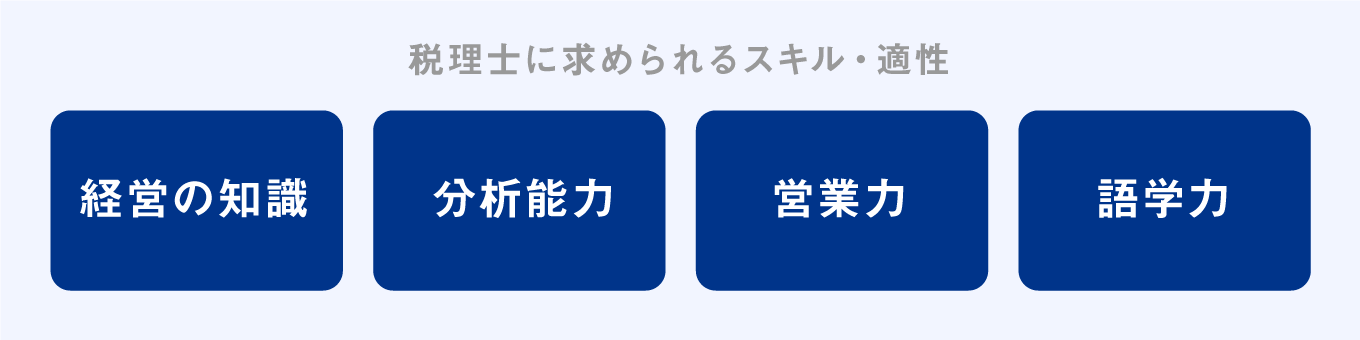

税理士に求められるスキル・適性とは

国家試験である税理士試験に合格することは難易度が高く、長い年月を要するものですが、無事に合格を果たしたとしても実務での活躍の場や安定的な収入が保障されるものではありません。

税理士として実力を発揮するためには、税務以外にも下図のようなスキルや適性を持ち合わせていることが重要です。

経営の知識や分析能力

会計や税務に関する手続きの代行業務だけでなく、決算書の分析や節税のアドバイスなどの提案業務についても税理士に求められる重要な役割といえるでしょう。

またクライアントにとっては顧問税理士が「最も身近な相談相手」であるケースも多く、経営についてアドバイスを求められることも珍しくありません。その場合には税務に限らず、人事労務や事業戦略など、経営活動全般に関する相談を受ける機会も多くなります。

税理士は顧問先の経営状況を把握し、経営課題を解決するための的確な改善策を提示しなければなりません。会計や税務に加え、経営に関する周辺知識についても習得することによって多方面から顧問先をサポートすることが可能となります。

このように業務領域を拡大することで顧客満足度を高め、税理士として付加価値の高いサービスを提供できれば収益性向上にもつながることでしょう。

営業力

税理士が売上を獲得するためには、専門的な知識や経験の有無だけでなく「営業力」が欠かせません。

特に開業税理士が新規顧客を獲得するためには営業活動が必須であり、他の事務所と差別化を図るための「強み」をターゲット層に対して効果的に訴求する必要があります。また、既存顧客を維持し続けるためにも、自らのサービス内容の優位性をアピールするだけでなく、その価値を顧客に実感してもらえるように継続的な努力が求められるでしょう。

なお「営業力=トーク力」と思われがちですが、必ずしも話術に長けている必要はありません。むしろ相手のニーズをしっかりと聞き取り、その課題に対して適切な解決策を提案することが重要です。

対面での集客活動に限らず、近年ではホームページやSNS、Web広告などさまざまな広告媒体を活用することが可能です。それぞれの特徴を踏まえ、自身の事務所のビジョンや戦略、ターゲット層に基づいて最も効果的に訴求できる媒体を選択し、自らの営業活動に役立てましょう。

語学力

インターネット環境やITツールの普及によって「企業のグローバル化」が加速しています。

日本企業の海外進出や海外企業の日本参入、海外企業との取引増加により、大企業だけでなく中小企業においても国際化が進んでおり、税理士にもグローバル化への対応が求められています。

具体的には外国籍の経営者や海外企業とのコミュニケーションの機会が増え、契約書や請求書などの証憑類にも英語や現地の言語での表記が多くなるでしょう。また、国際税務や移転価格税制、租税条約などに関する知識やノウハウが必要となります。

税理士がグローバル化の流れを取り込み、業務領域を拡大するためには、単純な語学力だけでなく国際税務や海外の税制に関する専門的な知識が必要不可欠です。これらのスキルを習得することで他の税理士事務所との差別化が図れ、今後さらに加速することが見込まれる「企業のグローバル化」によって変化する顧客ニーズに対応することが可能となるでしょう。

税理士に求められるスキルを身につける方法

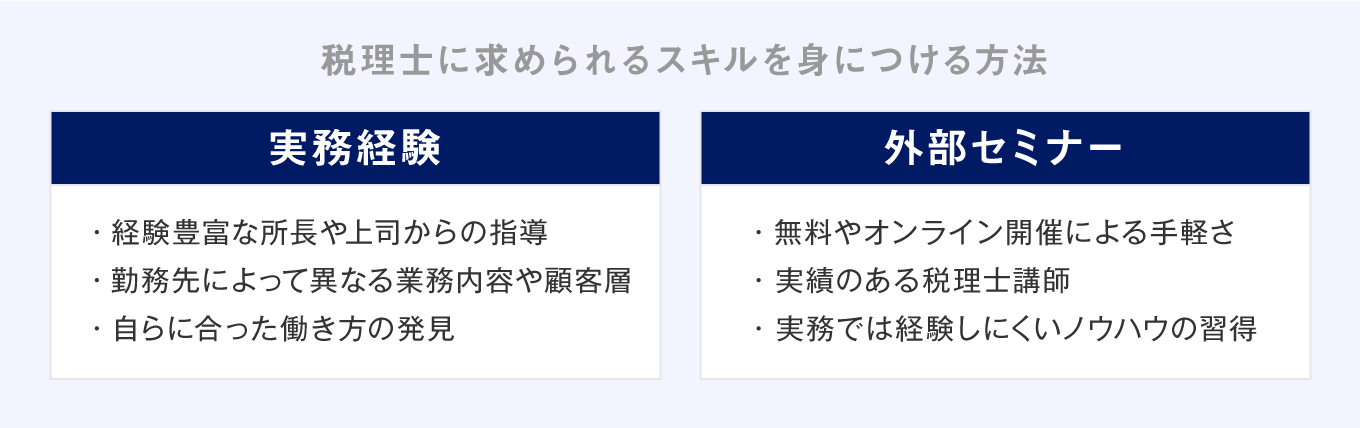

税理士として必要なスキルを習得するためには、自らが積極的に知識を吸収する機会を創出する必要があります。具体的には下図のような経験や取り組みを通じ、自らのスキルアップを行うケースが一般的でしょう。

税理士登録に必要な実務経験を有効に使う

税理士登録を行うためには、原則として通算で2年以上の実務経験が必要です。

実務経験の詳細な内容については税理士法基本通達で定められていますが、仕訳入力や決算手続きなどの会計や税務に関する事務が対象となります。一般企業の経理部門などでも実務経験要件を満たすことは可能ですが、税理士事務所での勤務によって要件を満たすケースが大半です。

実務経験を通じて経験豊富な所長や上司から指導を受け、業務を通じて多くの知識や経験を身につけることにより、税理士として活躍するための素地を整えることが重要です。また、上司や同僚、クライアントなど、数多くの人々と接することでさまざまな仕事の仕方を学ぶことができ、自分に合った働き方を見つける手助けにもなるでしょう。

勤務先の選択によって一般的な税理士業務を網羅的に取り扱う職場や、資産税やコンサルティング業務などの専門領域に特化した職場など、経験できる業務内容や顧客層にも大きな違いがあります。将来的に独立開業する場合には、それまでの実務経験の内容に基づいて自らの強みや事務所としての方向性が形成されるケースが多いです。

したがって税理士として長く活躍するためには「税理士としての将来像」をイメージし、そのイメージを実現するために必要な実務経験を積み重ねるように心掛けましょう。

参考:税理士の登録|国税庁

セミナーに参加する

会計や税務に関する知識やノウハウを拡充するためには、外部の研修やセミナーを活用することをお勧めします。税理士会が主催する研修会や一般企業が開催するセミナーに参加することで、実務で役立つスキルの向上につながるでしょう。

無料で開催されるセミナーもあり、さらに近年ではオンラインセミナーも増加しているため、以前にも増してより気軽に申し込むことが可能です。特にオンラインを活用することで遠方のセミナーにも参加できることから、必要とするスキルの習得がしやすい傾向にあります。また、税理士がセミナーを開催するケースも多く、実績のある税理士のノウハウを聴講することで、より高度で実践的なスキルを学ぶことが可能です。

このように勤務先のような内部環境だけでなく、外部セミナーを活用することで実務では経験しにくいスキルやノウハウについても習得しやすくなります。研修やセミナーへ積極的に参加することで新たな知識を吸収し、税理士としてのスキルや能力の向上に努めましょう。

税理士に向いている性格や適性を知って、資格取得を目指そう

税理士のような専門職においては、個人の性格や適性によって少なからず向き不向きが存在します。

ただしこれらは絶対的なものではなく、クライアントや業務内容によっても異なります。また自らの性格や適性を理解することでマイナス面での影響を最小化しつつ、プラス面を最大化するように工夫を講じることも可能です。

向き不向きで一喜一憂するのではなく、自らの個性を最大限に活かし、スキルアップにも取り組むことで税理士としての強みを確立しましょう。

また、独立・開業を検討している方は、ぜひこちらの記事も参考にしてみてください。

よくある質問

税理士に向いている性格は?

税理士業界では毎年税制改正が行われるため、向上心があり、学習意欲の高い人が向いています。また税務会計のプロとしての正義感や几帳面さ、顧問先との良好な関係性を築くためのコミュニケーション能力も重要です。

税理士に向いていない性格は?

顧問先に対する適切な助言が求められるため、数字自体に関心がない場合には税理士業は難しくなります。また顧問先との信頼関係が最も重要であるため、大まかな性格の場合にはミスが起こらないような工夫が必要です。

税理士に必要なスキルや適性は?

顧客獲得のための営業力や、顧客ニーズに応えるために経営の知識や分析力が必要です。また企業のグローバル化に対応するための語学力を習得することで競合他社との差別化が図れ、自らの強みを確立できるでしょう。