マネーフォワード クラウド確定申告では、事業所得や不動産所得のある個人事業主から、医療費やふるさと納税のみを申告したい会社員の方まで、様々な方の申告内容に対応しています。

「確定申告書」機能の「申告情報」画面では、確定申告書類を作成する前に、自身が申告する内容について設定します。

詳細は以下をご確認ください。

「申告情報」画面の使い方

申告タイプの確認

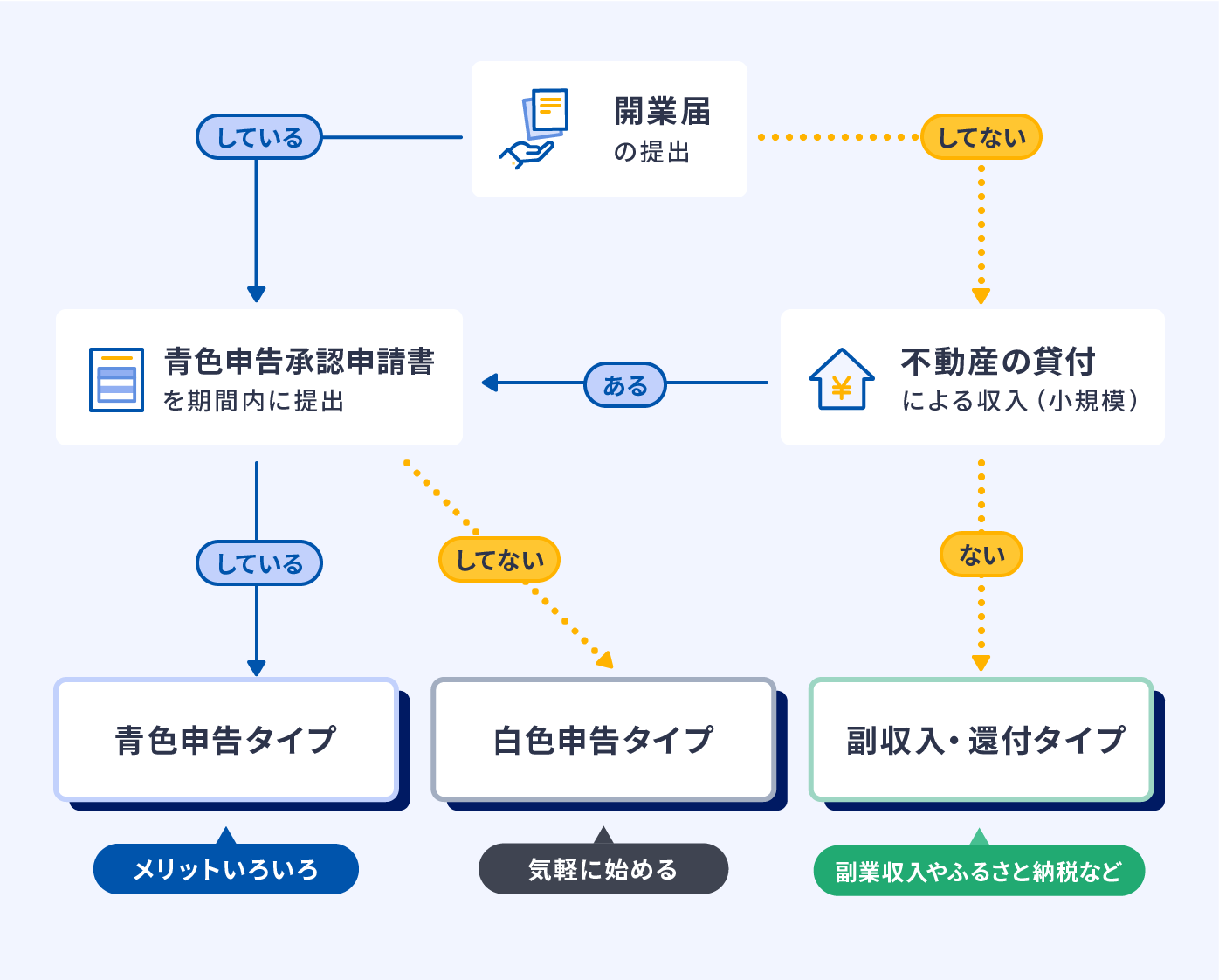

「申告情報」画面で設定を行う前に、まずは自身がどのタイプか確認する必要があります。

以下のチャートを参考にして、適切な設定を行ってください。

チャートの補足については、以下をご確認ください。

開業届の提出

開業届は、個人で新たに事業や不動産貸付などを開始したときに提出します。

提出時期

事業を開始して1ヶ月以内

提出方法

作成した届出書を管轄税務署の窓口に持参するか、郵送などで提出します。

マネーフォワード クラウドでの対応

マネーフォワードでは、開業に関する届出一式を3ステップで簡単に作成できる「マネーフォワード クラウド開業届」を提供しています。

クラウド開業届の使い方については、以下のガイドをご参照ください。

使い方ガイド

青色申告承認申請書を期間内に提出

青色申告承認申請書は、確定申告を青色申告で申告するために、所轄税務署に提出する書類です。

青色申告承認申請書が受理・承認されると、事業や不動産貸付などによる収入・支出の差引額から、さらに55万円(一定の要件を満たせば65万円)または10万円を差し引くことができ、税額を抑えて節税効果を期待できます。

所得税の青色申告承認申請手続については、以下国税庁のページをご確認ください。

A1-8 所得税の青色申告承認申請手続|国税庁

提出時期

- 原則、青色申告書による申告を行おうとする年の3月15日まで

- その年の1月16日以降に新たに事業を開始したり不動産の貸し付けを行った場合は、その事業開始等の日(非居住者の場合には事業を国内において開始した日)から2ヶ月以内

- その年の1月16日以降に業務を承継した場合は、業務を承継した日から2ヶ月以内

No.2070 青色申告制度|国税庁

具体例

2024年4月20日に開業した場合、2024年6月20日までに青色申告承認申請書を提出することで、開業したその年分について青色申告の特典を受けられます。

提出期限が土・日曜日・祝日等にあたる場合は、これらの日の翌日が期限となります。

不動産の貸付による収入

不動産貸付による収入は、不動産貸付が事業的規模か小規模かによって、所得計算上の取り扱いが異なる場合があります。

「事業的規模」とは

「事業的規模」の判断基準については、国税庁のサイトに「原則として社会通念上事業と称するに至る程度の規模で行われているかどうかによって、実質的に判断します」と記載されています。

建物の場合、次のいずれかの基準に当てはまれば、原則事業として行われているものとして取り扱われます。

- 貸間・アパート等については、貸与できる独立した室数がおおむね10室以上であること

- 独立家屋の貸し付けについては、おおむね5棟以上であること

「実質的に判断します」と記載があるように、個々の実情により判断がなされるため、迷ったら最寄りの税務署へ確認しましょう。

事業規模の詳細については、以下国税庁のページをご参照ください。

No.1373 事業としての不動産貸付けとその区分|国税庁

タイプ別の方法

本項では、確定申告のタイプ別に「申告情報」画面の設定方法について説明します。

メリットいろいろ 青色申告タイプ

申告者のイメージ

- 開業届を提出している。

- 青色申告承認申請書を期限内に提出している。

- スマホアプリで電子申告したい。

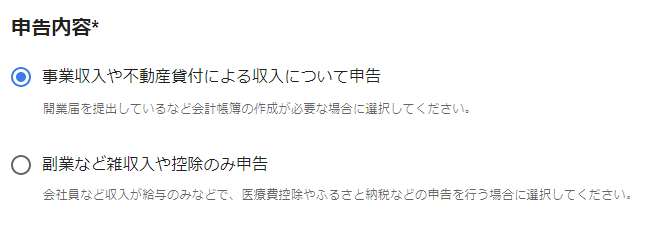

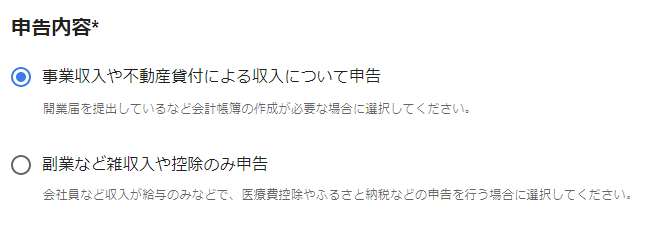

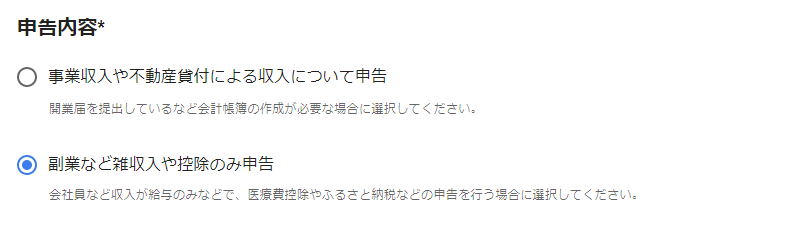

申告内容

「申告内容」では、「事業収入や不動産貸付による収入について申告」を選択します。

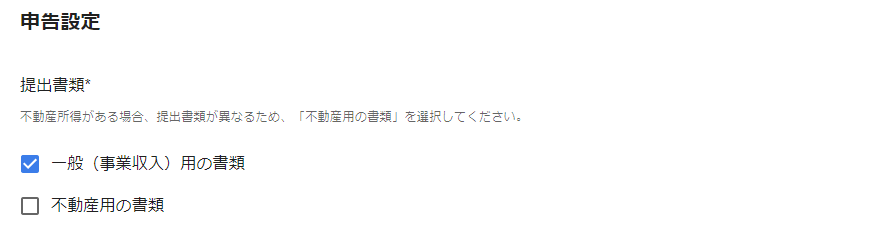

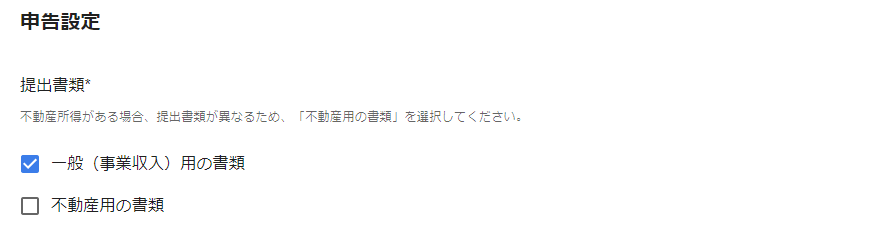

提出書類

「提出書類」の初期値は「一般(事業収入)用の書類」となっています。

不動産貸付による収入がある場合は、「不動産用の書類」を選択してください。

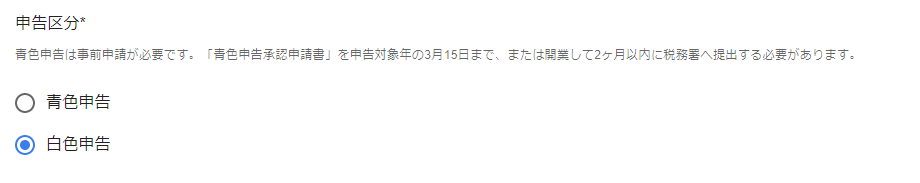

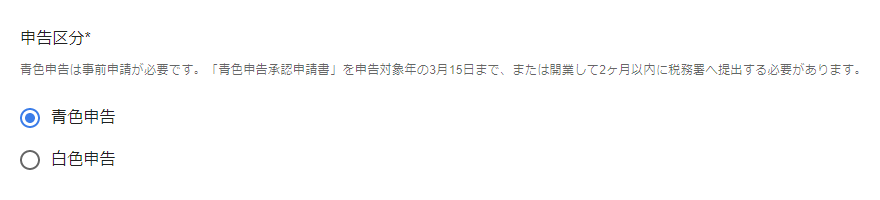

申告区分

「申告区分」の初期値は「青色申告」となっています。

「青色申告」が設定されていることを確認してください。

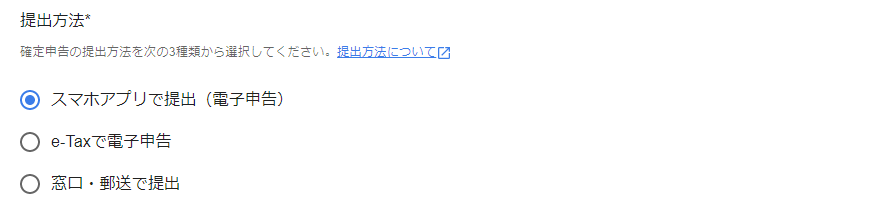

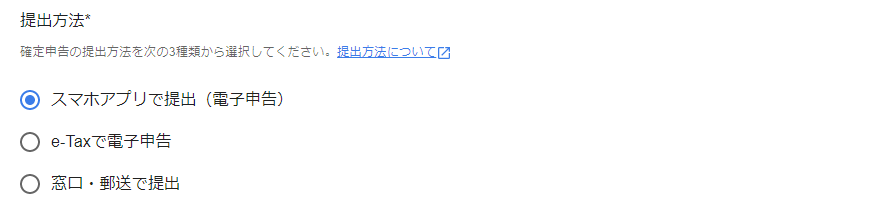

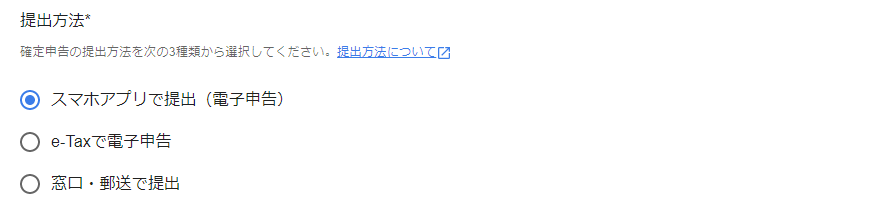

提出方法

「提出方法」では、「スマホアプリで提出(電子申告)」を選択します。

提出方法に関する詳細は、以下のガイドをご参照ください。

確定申告書の提出方法

青色申告特別控除

「青色申告特別控除」では、適用する控除額を選択します。

青色申告特別控除額は、収益からさらに差し引くことができる額です。

控除金額の違いについては、以下のガイドをご参照ください。

Q. 青色申告特別控除65・55・10万円の違いについて教えてください。

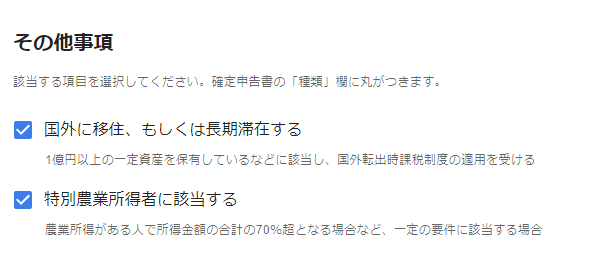

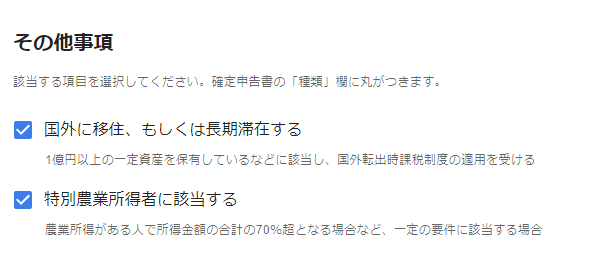

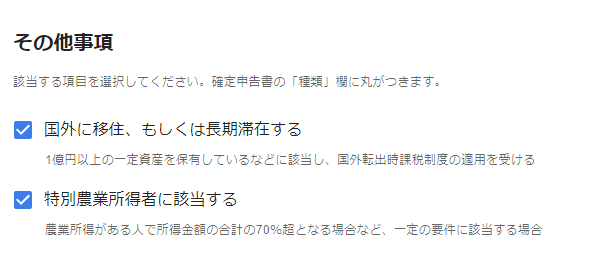

その他事項

必要に応じて、「国外に移住、もしくは長期滞在する」「特別農業所得者に該当する」の各項目にチェックを入れてください。

クラウド確定申告が対応している書類については、以下のガイドをご参照ください。

Q. クラウド確定申告が対応している確定申告関連の書類を教えてください。

気軽に始める 白色申告タイプ

申告者のイメージ

- 開業届を提出している

- スマホアプリで提出(電子申告)

申告内容

「申告内容」では、「事業収入や不動産貸付による収入について申告」を選択します。

提出書類

「提出書類」の初期値は「一般(事業収入)用の書類」となっています。

不動産貸付による収入がある場合は、「不動産用の書類」を選択してください。

申告区分

提出方法

「提出方法」では、「スマホアプリで提出(電子申告)」を選択します。

提出方法に関する詳細は、以下のガイドをご参照ください。

確定申告書の提出方法

その他事項

必要に応じて、「国外に移住、もしくは長期滞在する」「特別農業所得者に該当する」にチェックを入れます。

クラウド確定申告が対応している書類については、以下のガイドをご参照ください。

Q. クラウド確定申告が対応している確定申告関連の書類を教えてください。

副業収入やふるさと納税がある 副収入・還付タイプ

申告者のイメージ

- 開業届を提出していない。

- スマホアプリで電子申告したい。

申告内容

「申告内容」では、「副業など雑収入や控除のみ申告」を選択します。

提出方法

「提出方法」では、「スマホアプリで提出(電子申告)」を選択します。

提出方法に関する詳細は、以下のガイドをご参照ください。

確定申告書の提出方法

その他事項

必要に応じて、「国外に移住、もしくは長期滞在する」「特別農業所得者に該当する」にチェックを入れます。

クラウド確定申告が対応している書類については、以下のガイドをご参照ください。

Q. クラウド確定申告が対応している確定申告関連の書類を教えてください。

※本サポートサイトは、マネーフォワード クラウドの操作方法等の案内を目的としており、法律的またはその他アドバイスの提供を目的としたものではありません。当社は本サイトに記載している内容の正確性・妥当性の確保に努めておりますが、実際のご利用にあたっては、個別の事情を適宜専門家に相談するなど、ご自身の判断でご利用ください。

頂いた内容は、当サイトのコンテンツの内容改善のためにのみ使用いたします。