税理士試験という難関を突破しても、すぐに「税理士登録」を行うとは限りません。実際、合格後もあえて税理士登録をしないという選択をし、企業内や会計事務所で活躍している方は多く存在します。

「せっかく合格したのに登録しないのはもったいない?」 「登録しないままだと、就職や転職で不利になるのでは?」

このような疑問や不安を感じている方も多いのではないでしょうか。そこで本記事では、税理士登録をしない人が抱える具体的な理由や、登録を見送るメリット・デメリット、未登録であることが就職・転職市場でどのように評価されるのかについて詳しく解説します。ご自身にとってベストな登録のタイミングを見つけるための参考にしてください。

目次

税理士登録をしない人の理由とは

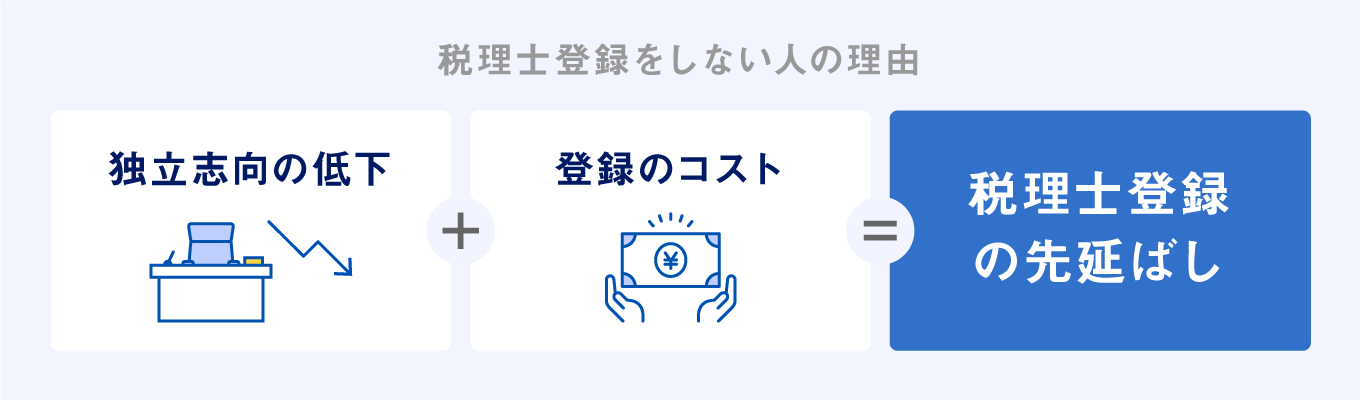

税理士試験に合格し、登録に必要な実務経験期間を満たした場合でも、ただちに税理士登録を行うとは限りません。登録するメリットや必要性を慎重に検討した結果、税理士登録をせずに一旦保留とする場合もあるでしょう。

具体的には下図のような背景から、税理士登録をしないケースが考えられます。

独立する人が減少している

近年では、税理士登録をしてすぐに独立するケースが減少傾向にあります。

昨今は不安定な日本経済に対する懸念から安定志向が高まり、大手企業での勤務を希望する社会人が増加しています。その一方で、起業や会社設立に対するモチベーションは低下し、国内の個人事業主や中小企業の数は年々減少しています。

それに対して、税理士登録者数は過去60年にわたって増加し続けていることから、将来の見通しが立てづらい税理士業界の現状を鑑みて、独立開業を躊躇するケースが増えつつあると考えられます。

また、税理士登録者だけでなく税理士法人の数も増加傾向にあり、全国各地に支店を開設するなど、一般事業会社に引けを取らない事業規模を有する税理士法人も増えています。まとまった規模の税理士法人で勤務することで、社内での出世の道を目指すこともでき、独立開業後では従事できないような大規模なクライアントや案件に携わることも可能です。

このような背景から税理士法人の職員として勤務することのメリットが拡大しており、独立開業以外の選択肢が広がることも影響していると考えられます。

なお税理士業界で働く場合には、税理士登録の有無に関わらず、スキルや経験を重視して役職を与える税理士事務所や税理士法人も多いため、そのような勤務先では税理士登録自体が必須条件とはならないケースもあります。

さらに社会全体で資格取得を「キャリア形成の一環」として捉える傾向も相まって、必ずしも税理士資格が「一国一城の主」を夢見て目指す対象ではなくなったことも要因として挙げられます。これらのいくつかの要因によって税理士の独立開業に対するモチベーションは低下傾向にあり、特に税理士登録とともに独立開業するようなケースは減少していると予測されます。

税理士登録には費用がかかる

税理士登録を行うためには申請書類を用意するだけでなく、登録に必要な費用を負担しなければなりません。

具体的には税理士登録時に、以下の費用を支払う必要があります。

■全国共通

- 登録免許税:6万円

- 登録手数料:5万円

■税理士会

- 入会金:4万円

- 会館建設費:2万円

- 税理士制度発展募金:1万円

※上記費用に関しては、各税理士会によって金額が異なる場合もあります。

■その他諸費用

- 登録研修時テキスト代等:1万円程度

- 各税理士協同組合連合会費用等:数千円

- 名札代:実費

税理士登録のためには全体で20万円程度の費用の支払いが必要であり、勤務先が負担しない限りは登録者自らが支払わなければなりません。

また、登録時だけでなく、所属する税理士会やその支部に対する年会費も発生します。具体的な金額は各税理士会によって異なりますが、約10〜15万円程度で会費が設定されているケースが多く、税理士登録を行った場合にはランニングコストとして毎年支払うことになります。

税理士登録を行うタイミングは申請者の任意であるため、これらの「税理士登録に関連したコスト」が「登録するメリット」を上回る場合には、登録自体を保留する判断も合理的といえます。

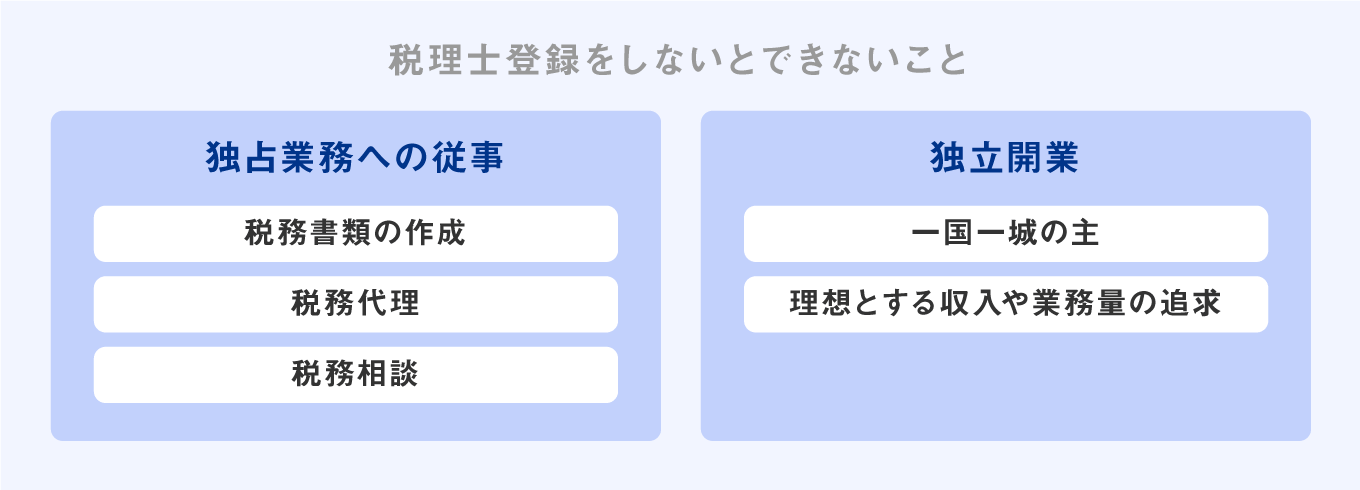

税理士登録をしないとできないこと

税理士登録をしないという選択肢が用意されている一方で、下図のように税理士登録を行うことで開ける道も存在します。

税理士資格の持つ社会的信用に加え、税理士法によって日本税理士会連合会の税理士名簿への登録者のみに認められる「特権」があるため、それらを正しく理解したうえで税理士登録の要否や適切なタイミングを判断しましょう。

税理士の独占業務

税理士法では税理士のみが従事できる独占業務として「税務書類の作成」「税務代理」「税務相談」の3つを掲げています。

これらの独占業務については日本税理士会連合会にて登録された税理士のみ従事できるため、税理士試験合格者であっても未登録の場合には「非税理士」となり、従事することは認められません。

また「非税理士」の場合には名刺などに「税理士」の肩書きを記載できず、税理士を名乗って営業活動を行うことも認められないためご注意ください。

ただし登録を受けていない「非税理士」の場合でも、税理士事務所や税理士法人で勤務するケースでは、税理士業務の「補助者」として税理士登録者による適切な指示や監督の下、独占業務にも従事可能であると解釈されます。

そのため実務上は税理士試験合格者の職員だけでなく、税理士志望ではないパートやアルバイトであっても税務書類の作成などを行うケースが一般的です。

独立開業

言うまでもなく、登録を受けた税理士でなければ税理士事務所を開業できません。独立開業によって自らのサービス内容を構築し、自分の理想とするペースで働くことや、税理士として事務所経営を成功させ、自らの収入を何倍にも増やすためには税理士登録が前提条件となります。

税理士事務所などで勤務する税理士試験合格者が登録手続きを保留している場合には、遅くとも独立開業のタイミングで税理士登録を行わなければなりません。

官報合格など税理士となる資格自体に有効期限はないため、税理士登録の申請手続きはあくまで各人の任意のタイミングで行うことが可能です。将来において独立開業することを視野に入れている場合には、どの段階で税理士登録を行うべきかじっくりと検討し、自らのキャリアにとって最適な選択を行うように心掛けましょう。

税理士登録をしないと就職、転職は不利?

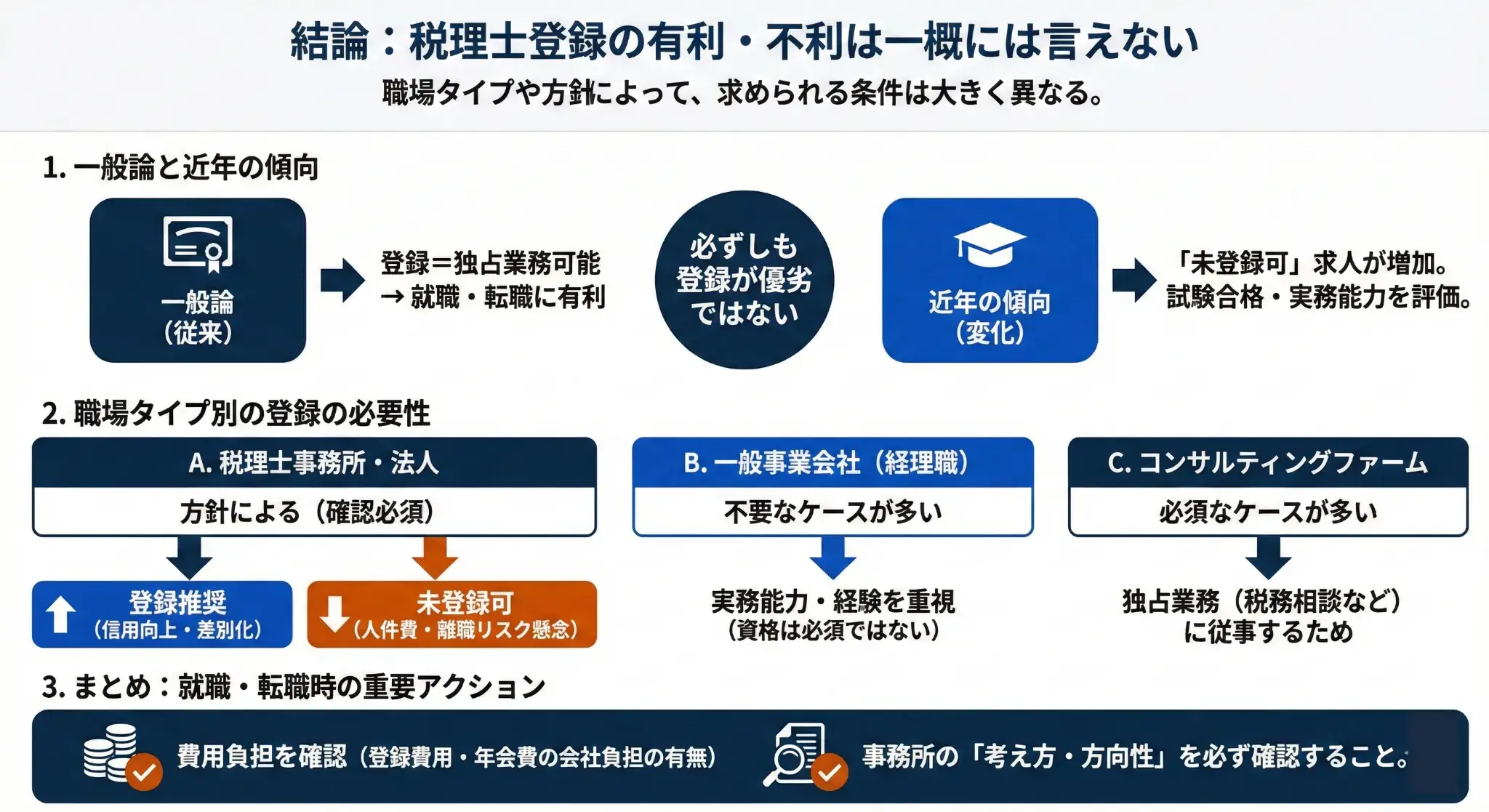

一般的には税理士登録を行うことで独占業務に従事することが可能となり、就職や転職のチャンスが拡大すると考えられます。

しかし近年の求人では「税理士(未登録可)」と設定されているケースも増えており、就職活動や転職活動時に税理士登録の有無が必ずしも優劣につながるとは限りません。

未登録であっても税理士試験に合格していれば知識や能力に対する一定の評価が獲得でき、税理士登録に関して自らの考えをきちんと伝えれば、就職先からの理解を得られるケースもあります。

特に税理士事務所や税理士法人で勤務する場合には、適切な監督下にあれば未登録の「非税理士」でも税理士業務を行うことが可能であるため、登録の有無については問われないケースも多いでしょう。

ただし、税理士事務所によっては所内の税理士の数を増やすことでクライアントからの信用を高め、他の事務所との差別化を図るケースもあるため、税理士登録者を優先的に採用する場合もあります。対照的に税理士登録済みの人材に対し、人件費の増加や独立開業による将来の離職リスクへの懸念から採用を敬遠する事務所もあります。

このように求める人材に関しては事務所によって希望条件が大きく異なるため、就職や転職活動の際には事務所の考え方や方向性についても確認してください。

一般事業会社の経理職などへ就職する場合には、自社の経理業務や税務手続きであれば税理士資格は必要ないため、税理士登録の有無を問われる可能性は低いです。

一方でコンサルティングファームなどへ就職するケースでは、クライアントに対して税務相談を行うなど、税理士としての独占業務に従事できる人材を求めている場合もあります。そのような職場へ就職を希望する場合には税理士登録が必要不可欠となるため、具体的な業務内容や必要な資格を確認したうえで応募しましょう。

なお、税理士登録済みの人材を優先的に採用するような職場においては、税理士登録時の費用や毎年の税理士会への年会費を勤務先が負担してくれる場合も珍しくありません。登録によるコストの増加が懸念される場合には、登録によって発生する費用の負担者についても事前に確認することをお勧めします。

今後、税理士登録をしない人は増えていく?

現在の税理士業界では高齢化が加速しており、AIやITツールの発展も相まって業界全体の将来性に対して不安視する声が高まっています。

しかしそのような現状は、若手税理士にとって大きなビジネスチャンスとして捉えることもできます。20〜40代の若手税理士が税理士登録を行うことで年齢面での差別化につながるだけでなく、AIやRPAなどの最新のテクノロジーを活用し、効率的な働き方を実現することで「業務の高付加価値化」に取り組むことも可能です。

また営業活動においても、TwitterやInstagramなどのSNSやYouTubeのような動画配信サービスを積極的に活用することで、競合相手の少ない環境で集客活動を展開でき、他の税理士とのすみ分けがしやすくなります。

高齢化が進む税理士業界の現状に関しては、若手税理士にとってはむしろポジティブな側面を持つため、今後税理士登録者が増加する可能性は高いと考えられます。

自身のキャリアプランに応じて、税理士登録を検討しよう

税理士試験に合格したとしても、ただちに税理士登録を行うことに対するメリットをさほど感じられないケースもあります。特に税理士登録によって発生する金銭的なコストを把握し、登録するメリットと天秤にかけなければならない場合もあるはずです。

官報合格を果たし、通算2年以上の実務経験期間を満たすことで得られる「税理士登録を行う資格」は生涯にわたって有効であるため、各人の任意のタイミングで登録手続きができます。

必ずしも税理士試験の合格と同時に登録手続きを行うのではなく、自らのキャリアプランや希望する勤務先、業務内容と照らし合わせ、税理士登録を行うタイミングを慎重に検討しましょう。

また、独立・開業を検討している方は、ぜひこちらの記事も参考にしてみてください。

よくある質問

税理士試験合格後、登録をしないまま放置すると合格実績は失効しますか?

いいえ、合格実績が失効することはありません。 税理士試験の合格実績(官報合格など)に有効期限はないため、合格から数年、あるいは数十年経過してから登録申請を行うことも可能です。ご自身が独立開業するタイミングや、税理士としての独占業務が必要になった段階で登録手続きを行うことができます。

税理士登録をしない場合、名刺に「税理士」と記載しても良いですか?

いいえ、「税理士」と名乗ることはできません。 税理士法により、税理士名簿への登録を受けていない人が「税理士」という名称や、それに紛らわしい名称を使用することは禁止されています。たとえ試験に合格していても、未登録の場合は「税理士試験合格者」や、事務所内の職位などで名乗る必要があります。

税理士登録をしていないと、会計事務所への就職は難しいですか?

必ずしも不利になるわけではありません。 多くの税理士事務所や税理士法人では、税理士の補助業務を行うスタッフとして、未登録者を積極的に採用しています。「税理士(未登録可)」とする求人も多く、実務経験や能力が評価されれば十分に採用のチャンスはあります。ただし、即戦力として「独占業務」を任せたいと考える事務所の場合は、登録者が優遇されることもあります。

税理士登録にはどのくらいの費用がかかりますか?

初年度は総額で約20万円以上の費用が必要になるケースが一般的です。 登録免許税や登録手数料、各税理士会への入会金などを合わせると、登録時に約20万円程度の初期費用がかかります。さらに、登録後は年会費として毎年10万〜15万円程度のランニングコストが発生します。勤務先が負担してくれるケースを除き、これらは自己負担となるため、費用対効果を考えて登録を保留にする方もいます。