税理士事務所を経営されている方は、M&A業務に取り組んでみたいと思ったことはございませんでしょうか?日本国内のM&A件数は増加傾向にあったり、経営者の身近な相談相手として、税理士や会計士が多く認識されていたりすることから、税理士事務所がM&A業務に取り組む理由は多くあります。そこで、本記事では、税理士事務所がM&A業務に取り組むためにやるべきことについて詳しく解説していきます。

目次

税理士事務所に求められる役割の変化

かつては大企業のイメージがあった「M&A」ですが、経営者の高齢化や後継者不足に伴い、近年では中小企業や個人事業においても着実に件数が増加しています。

中小企業の経営者にとっては、自社の経営や将来の方向性に関する相談相手として「顧問税理士・公認会計士」が選ばれるケースも多いため、M&Aに関する相談が税理士に寄せられることは必然ともいえるでしょう。

その一方で税理士業界においては年々税理士登録者数が増加しているため、今後もより一層競争が激しくなると予想され、他の事務所との差別化戦略の重要性が高まるものと考えられます。

したがって税理士としては顧問先に対してより良いサービスを提供することが重要であり、そのための手段のひとつとしてM&A業務への進出も有効な選択肢となります。

なおM&A業務については法人税や所得税、相続税などの複数の税目にまたがる内容であり、実務経験や他士業とのネットワークも必要不可欠であるため、一般的に参入障壁が高いことも大きなメリットです。

税理士事務所が行うM&A業務の内容

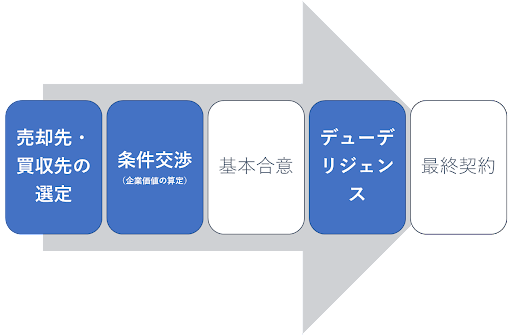

税理士事務所がM&A業務を行う場合には、下図のように「売却先・買収先の選定」や「企業価値の算定」「デューデリジェンス」を請け負うケースが一般的です。

なおこれらの業務については必ずしも税理士がすべて受託するとは限らず、案件の規模や事務所の方針によっては一部の業務のみ受注し、それ以外は外部の専門家に委託するケースもあります。

またM&A業務に対する知見やノウハウによって対応可能な業務範囲も異なるため、事務所としての実績やリソースなども考慮したうえで、適切な業務領域を設定しましょう。

買収先・売却先の選定や紹介

顧問先をはじめ、M&Aを検討しているクライアントに対し、買収先や売却先の選定や紹介を行うこともM&A業務のひとつです。

適切な候補先を探すためには常にM&Aに関するアンテナを張り、買収または売却を検討している企業の情報を収集する必要があります。

なお近年ではM&Aニーズの拡大に着目し、売り手と買い手をつなげるプラットフォームも提供されているため、税理士事務所としてM&A業務を扱う場合にはそれらのサービスを通じて情報収集することも可能です。

また単に買収先や売却先を検討するだけでなく、「株式譲渡」や「事業譲渡」などのM&Aの手法のうち、クライアントにとって最適なスキームを提案するなどの対応も求められます。

企業価値の算定

相続税や贈与税の計算において非上場株式の株価を算定する場合には、財産評価基本通達に則って評価しますが、M&A業務において売り手企業の価値を算定する場合には、必ずしも税務上の評価方法を用いる必要はありません。

またM&Aには「株式譲渡」だけでなく「事業譲渡」などのスキームも存在し、M&Aの手法によって評価の対象範囲や課税体系も異なるため、顧客ニーズに基づいたスキームの検証や企業価値の算定を行う必要があります。

さらにM&Aでは将来の利益などの不確定な要素を企業価値に含める場合もあるため、唯一無二の取引価格を算定することは現実的ではありません。当事者間の関係性に加え、「少しでも高く売りたい企業」と「少しでも安く買いたい企業」として対照的なニーズを持つ両社が納得できるよう、専門家の立場から企業価値を算定する必要があります。

具体的には将来の収益性やキャッシュフローに基づく「インカムアプローチ」や、企業の保有する資産に基づく「コストアプローチ」、類似会社や他のM&A案件に基づく「マーケットアプローチ」による算定方法が一般的です。

これらの算定方法に基づいていくつかの企業価値を算出し、それらの複数の算定結果から取引価格としての妥当なラインを見積もるケースが多いです。

なお税理士が当事者のいずれか一方に肩入れするような立ち回りをした場合には、取引相手の不信感を招いて契約自体が解消となるおそれもあるため、あくまで中立的な立場から企業価値の算定を行いましょう。

デューデリジェンス

デューデリジェンスとは、M&Aに伴って売り手企業の実質的な価値やリスクを分析する業務を指します。

デューデリジェンスはそれぞれの専門分野に分けて実施され、契約や訴訟リスクに関する「法務デューデリジェンス」や、人事や労務全般を対象とする「人事デューデリジェンス」、財務内容の調査を行う「財務デューデリジェンス」が一般的です。

税理士が携わるのは「財務デューデリジェンス」および「税務デューデリジェンス」であり、財務諸表には載っていない簿外債務などの財務リスクの検証や、過去の税務申告の内容や納税状況のチェックを行います。

特に簿外債務として未払い残業代や退職給付引当金が存在する場合、それらに気づかずにM&Aを実行することで買い手企業は予期せぬリスクにさらされる可能性もあります。また取引価格が不相当に高額となってしまうケースもあるため、M&A後のクライアントとの信頼関係にも悪影響が及ぶリスクもあるでしょう。

したがって対象会社の財務諸表を過信するのではなく、税務や会計に関する専門家として想定されるリスクをひとつずつチェックすることを心掛けてください。

会計事務所がM&A業務に取り組むためにやるべきこと

税理士事務所がM&A業務を取り扱うためには、まず事務所内の体制を整備することが重要です。

税務顧問業務における担当制とは異なり、一般的には専門のチームや部署を組んで対応することとなるため、M&A業務をスムーズに扱えるように組織体制の見直しやノウハウの蓄積に取り組みましょう。

M&A組織の立ち上げ

新たにM&Aの支援業務をサービスとして採り入れる場合には、第一に事務所内でM&A業務に取り組むチームを立ち上げる必要があります。チームを編成する際には「責任者」や「プロジェクトリーダー」を選任し、責任や権限を明確にするとともに、モチベーションの高いメンバーを選考するように心掛けましょう。

M&A業務を行うチーム編成が完了したら、実務を行ううえで必要となる基本的知識やスキルの習得などのインプット作業を中心に行ってください。

なおチームの立ち上げ当初に関しては一般的にM&A案件自体が少なく、事務所内でもM&A業務に専任できる人材を確保することが困難であるため、責任者やチームメンバーに関しても通常業務を兼務する場合が多いです。

ただしそのような状況においても、日常業務に追われてM&A組織の立ち上げや運営自体がおろそかにならないよう、責任者やリーダーが中心となって計画的にプロジェクトを推進しましょう。

M&Aの情報管理体制の構築

M&A組織の立ち上げを行ったあとは、事務所内でM&Aに関する情報管理体制を整える必要があります。

新たにM&A業務を開始する場合には、まずは自らの事務所の顧問先を中心にサービス提供を行うケースが一般的です。したがって事務所で管理している顧問先情報に「顧問先経営者の年齢」や「後継者の有無」「持ち株比率」などの項目を追加し、M&Aに関するニーズを整理するためのリスト作成に取り組みましょう。

税務顧問の担当者は、顧問先を訪問する際にリスト作成に必要な情報をヒアリングするだけでなく、実際にM&Aに関するニーズを確認した場合には「売買情報管理」として適切に情報をストックし、事務所内で共有しなければなりません。

顧問先の中には売却ニーズだけでなく買収ニーズを持っている場合もあるため、それぞれのニーズに合致する案件が見つかった場合には迅速に提案できるよう、ニーズごとに分けて情報をストックし、適切に管理してください。

会計事務所がM&Aの相談を受けるために必要なこと

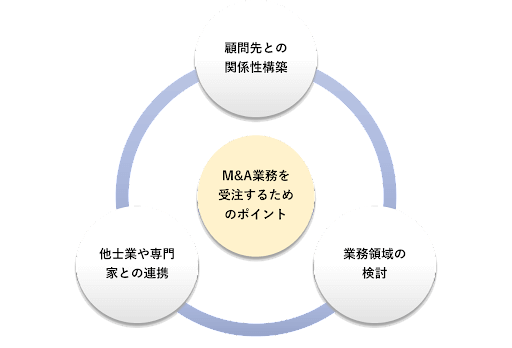

新たにM&A業務に取り組むためには、事務所内の体制を整備するだけでなく、下図のように外部との関係性構築にも注力しなければなりません。

また事務所の規模やリソースによって取り扱うM&A業務の内容も異なるため、自らの事務所にとって最適な業務領域を設定することも重要です。

顧問先との関係性

税理士事務所が顧問先からM&A業務の依頼を受けるためには、「認知」や「信頼」が欠かせません。

まず「認知」に関しては、顧問先は税務や会計の専門家として税理士事務所と顧問契約を締結しているため、自社が依頼している業務内容以外のサービスについては十分に把握していないケースも多いです。

したがって顧問先からM&A業務の案件を獲得するためには、前提としてM&Aのサポートを行う事務所であることをクライアントに理解してもらう必要があります。そのためにはそれぞれの顧問先の担当者が個別に伝えるだけでなく、事務所のニュースレターやセミナー開催などを通じてまとめて情報発信することも効果的です。

また通常の税務顧問業務に比べ、M&Aや事業承継、相続対策に関する相談はよりデリケートな問題であり、事務所や担当者との信頼関係が十分に構築されていないと共有しにくい内容であると考えられます。

担当者である職員とのコミュニケーションが不十分な場合や、巡回監査の際に淡々と試算表の説明のみに徹する場合には、経営や事業承継に関する相談へ発展する可能性は低くなるでしょう。

一方で担当者との関係性が十分に構築されている場合や、普段から試算表を踏まえて会社の状況に関するヒアリングを行っている事務所では、経営者からの信頼も得やすく、経営やM&Aの相談を受ける機会も自ずと増加するはずです。

他士業や専門家との連携

M&A業務に関しては税務や会計の知識だけでなく、法務や労務など多方面での知見が必要であるため、それぞれの専門家との連携が欠かせません。

税理士事務所としてはM&Aにおけるスキームの検討や税額シミュレーション、事業計画の策定、融資サポートなどの業務を担うことができますが、契約内容や許認可、知的財産、人的資源などに関連する業務への対応は困難です。

さらに売却先あるいは買収先候補に関する情報や、基本合意書または最終譲渡契約書などのツールについては外部の専門機関のサポートが必要なケースもあるため、幅広いネットワークを構築することが求められます。

そのためM&A業務を取り扱う場合には、公認会計士や弁護士、社会保険労務士などの士業に加え、M&A専門会社や金融機関とも連携を強化しておきましょう。

M&A業務の取り組み体制を検討する

中小企業のM&Aに対する需要拡大に伴い、近年ではM&A業務に取り組む税理士事務所も着実に増加しています。

しかし税理士業務全体におけるM&A業務の位置づけについては事務所によって異なるため、事務所の体制やスキル、経験を考慮して適切な業務範囲を検討しなければなりません。

具体的には事務所規模やリソースに応じて、下表のように「対象顧客」や「業務内容」を段階的に設定するケースが一般的です。

| M&A業務の位置づけ | 対象顧客 | 業務内容 | 収益の内訳 |

| 顧問先へのサービス拡充 | 顧問先のみ | 相談対応は可能(必要に応じて外部へ委託) | 紹介料 |

| 事務所内の主要部門 | 顧問先が中心(一部顧問外あり) | 企業価値算定や財務デューデリジェンスなど、一部の業務は対応可能 | 紹介料+業務受託料 |

| M&A専門事務所 | 顧問外が中心 | クロージングまで対応可能 | ファイナンシャルアドバイザー報酬または仲介手数料 |

新たにM&A業務に取り組む場合を含め、多くの事務所では通常の税務顧問業務との兼業となるため、M&A業務に投入できるリソースは限定的であることから、すべての業務工程を網羅することは現実的ではありません。

最終的なクロージングまで事務所が主体となって対応するためには、スキルや経験だけでなく、M&A業務に専任可能な職員の確保や外部ネットワークの構築が必要となります。

したがって税理士事務所としてM&A業務のノウハウを蓄積するにつれてリソース配分を増やし、それに伴って取り扱う業務範囲も少しずつ拡大するなど、事務所経営において無理のない範囲でM&A業務へ取り組むように心掛けましょう。

税理士事務所はM&A案件にも取り組んでみよう

経営者の高齢化によってM&Aに対するニーズが拡大する中、税理士は中小企業の経営者とのコミュニケーション機会も多く、経営者にとって良き相談相手となることから、M&A業務との親和性が高いと想定されます。

新たにM&A業務に取り組む場合には、事務所内でチーム編成を行うなどの負担も生じるため、事前に事務所の体制の見直しや業務量の調整などの必要性について、代表税理士が中心となってしっかりと検討しなければなりません。

またM&A業務では実務経験や高度な税務スキルに加え、士業間や専門機関とのネットワーク構築が必要となるため、他の事務所との差別化にも大きく貢献すると考えられます。

付加価値業務による事務所の収益性向上に向けて、計画的にM&A業務に取り組んでみましょう。

よくある質問

税理士が行うM&A業務とは?

事務所の規模やリソースによって異なりますが、「売却先・買収先の検討」や「企業価値の算定」「財務デューデリジェンス」が一般的です。また税務上の観点から、最適なスキームに関する助言を行う場合もあります。

M&A業務に必要な情報管理とは?

顧問先を中心にサービス展開を行う場合には、経営者の年齢や後継者の有無などをリスト化しましょう。また売却や買収ニーズごとに情報をストックし、ニーズに合致する情報を迅速に提案できるように管理してください。

M&A業務を受注するために必要な準備は?

M&A業務を行う場合には法務や労務面などの知見に加え、実務に精通した専門機関からのサポートが必要となるケースも多いです。そのため他士業だけでなく、M&A専門会社や金融機関などとの連携を強化しましょう。