税理士試験の合格後に立ちはだかるのが、登録要件である「2年以上の実務経験」です。

しかし、単に経理の現場にいれば良いわけではありません。「今の仕事内容は要件を満たしているか?」「学生時代のアルバイト期間は合算できるか?」「一般企業の経理でも認められるか?」といった疑問を曖昧にしたままでは、いざ申請する段階で「要件不足」と判断されるリスクがあります。

本記事では、実務経験の定義について「認められる業務・認められない業務」の境界線を専門的に解説します。さらに、期間の計算方法(試験合格前も含む)や、雇用形態・勤務先(会計事務所vs一般企業)によって異なる「実務経験証明書」の具体的な準備手順を網羅。 「今の職場で経験が積めない」場合の対処法など、キャリアの悩みにもお答えします。

この記事を読めば、試験合格から税理士証票を手にするまでの最短ルートが明確になります。確実な登録に向けて、知っておくべきルールをすべて確認していきましょう。

目次

税理士登録に必要な「実務経験2年」の概要

税理士の独占業務である「税務代理」「税務書類の作成」「税務相談」を行うためには、試験に合格するだけでなく、一定の登録要件を満たす必要があります。

税理士法の第3条には、

「次の各号の一に該当する者は、税理士となる資格を有する。ただし、第一号又は第二号に該当する者については、租税に関する事務又は会計に関する事務で政令で定めるものに従事した期間が通算して二年以上あることを必要とする。」

引用:税理士法 第三条 | e-Gov法令検索

とされ、各号の一とは次の4項目を指します。

- 第一 税理士試験に合格した者(実務経験2年が必要)

- 第二 税理士試験を免除された者(実務経験2年が必要)

- 第三 弁護士(実務経験不要)

- 第四 公認会計士(実務経験不要)

つまり、多くの受験生が該当する「試験合格者」や「大学院等での科目免除者」の場合、通算2年以上の実務経験がないと、どれだけ試験成績が良くても税理士として登録・活動することはできない仕組みになっています。

なお、弁護士や公認会計士の資格を有していれば、実務経験は不要です。政令で定める事務については、次の項で解説します。

試験合格「前」の経験もすべて合算できる!

「2年間の実務経験」と聞くと、試験に合格してから2年間修行しなければならないと思われがちですが、実はそうではありません。

ここが最大のポイントですが、実務経験の期間は「試験合格の前・後」を問いません。これらはすべて、後から実務経験として通算できます。極端な例を言えば、合格した時点で既に2年以上の職歴があれば、合格発表の直後に登録申請を行うことも可能です。

「合格してからがスタート」と構える必要はありません。今のあなたのキャリアが、すでに税理士へのカウントダウンの一部になっているのです。

複数の事務所で実務経験を積んだケース

必ずしも同じ勤務先において2年間以上の実務経験が必要なわけではなく、複数の実務経験の通算期間が2年以上あればよいとされます。

次のような場合、在籍期間(実務経験期間)は8ヶ月+4ヶ月+12ヶ月=2年となるので、基本的には「通算2年以上」の要件を満たしています。ただし、土日祝祭日や休業日などについては実務期間から除外されます。実務経験期間は余裕をもって申請しましょう。

在籍期間が実務経験期間とされるのは、勤務先との雇用関係が「正規の雇用関係」とされる場合です。パート、アルバイトなど正規の雇用形態に比べ勤務日数や勤務時間が少ない場合には、それらの実務時間を積算して2年相当であることを証明する必要があります。

一般事業会社において会計部門と他部門を兼務していた場合などには、実務経験にあたる事務に従事した期間を抽出して計算することになります。

試験合格前の期間も含められる

実務経験期間については、税理士試験合格後でなくても問題ありません。よって、税理士試験の合格前に通算2年以上の実務経験期間があれば、試験合格後すぐに税理士登録申請が可能です。実際に、会計事務所や税理士法人などでは、多くの人が実務経験を積みつつ税理士試験に挑んでいます。

また、自分自身は実務経験を積んでいると思っていても、勤務先の理由により証明書が発行されない場合も想定されます。事前に勤務先に相談しておくと良いでしょう。

実務経験はどこで積むのがベスト?

.webp)

税理士登録に必要な実務経験を積める場所は、大きく分けて「会計事務所(税理士法人)」「一般企業の経理」の2つです。(国税専門官として勤務する、というルートもあります)

多くの受験生が「どこで経験を積むのが自分にとってベストか?」と悩みますが、それぞれ得られるスキルや登録時の手続きの難易度が異なります。

①会計事務所・税理士法人:登録までの王道ルート

もっとも確実でスムーズなのが、会計事務所や税理士法人で働くルートです。

業務内容のほとんどが「会計・税務」に該当するため、実務経験として否認されるリスクがほぼないというメリットがあります。多種多様な業種の決算や税務申告に携われるため、将来の独立に直結する経験が積めます。

また、代表者が税理士であることも多いため、実務経験証明書の発行など手続き面にも理解があるでしょう。非常にスムーズです。その一方で、繁忙期(確定申告時期など)には残業が発生する可能性が高いなど、試験勉強との両立に工夫が必要です。

②一般企業の経理・財務部門:キャリアの幅を広げる選択肢

「一般企業での経験は認められないのでは?」と不安に思う方も多いですが、正しく実務を行っていれば問題なく認められます。「仕訳・決算・財務諸表作成」といった複式簿記の知識を要する業務に従事した期間は、実務期間に含めることができますが、登録時に「職務概要説明書」を自作し、会社に証明印をもらう手間が発生します。

なお、一般事業会社においては、部門異動などで経理部門以外の部門での業務経験がある場合には、「簿記会計に関する知識を必要とする業務」のみが期間としてカウントされますのでご注意ください。

③国税専門官として勤務(税務署など)

税務署などに国税専門官として勤務した場合には、次のように取り扱われます。

10年(又は15年)以上税務署に勤務した国税従事者

税法に属する試験科目の免除

23年(又は28年)以上税務署に勤務し、指定研修を修了した国税従事者

会計学に属する試験科目の免除

*地方税の賦課または立法に関する事務を扱う地方公務員

参考:税理士の資格取得|日本税理士連合会

公務員として一定期間(10年〜28年)従事することで、将来的に税理士資格を得るという非常に特殊で手厚いルートと言えます。

実務経験として認められる業務と却下される例

税理士登録において、単に「経理部に在籍していた」「会計事務所で働いていた」という事実は重要ではありません。問われるのは「その業務に簿記・会計の専門知識が必要だったか」という点です。

ここでは、実務経験としてカウントできる業務と、否認されやすい業務の境界線を明確にします。

認められる業務(簿記・会計の知識を要するもの)

実務経験期間に含まれる業務として税理士法施行令では、「貸借対照表勘定及び損益勘定を設けて経理する会計に関する事務」としています。これには、簿記会計に関する判断のない機械的な事務は含まれません。

参考:税理士法施行令(第一条の三) | e-Gov法令検索

税理士法基本通達第3条には次のように、租税に関する事務及び会計に関する事務が具体的に記載されています。

【租税に関する事務】税理士法基本通達第3条第1項税務官公署における事務、その他の官公署及び会社等における税務

【会計に関する事務】税理士法基本通達第3条第3項

| 1 | 簿記上の取引について、簿記の原則に従い取引仕訳を行う事務 |

| 2 | 仕訳帳等から各勘定への転記事務 |

| 3 | 元帳を整理し、日計表又は月計表を作成して、その記録の正否を判断する事務 |

| 4 | 決算手続に関する事務 |

| 5 | 財務諸表の作成に関する事務 |

| 6 | 帳簿組織を立案し、又は原始記録と帳簿記入の事項とを照合点検する事務 |

税務官公署における事務とは、国税局、税務署、地方税を扱う官署における事務を言い、特別の判断を要しない機械的事務を除き、税務に限らないとされます。もともと税務に関する事務については、業務上の基盤として会計知識も求められますので、あまり細やかな要件は設定されていません。会計に関する事務については、さまざまな業務がありますので細かな要件設定がなされています。例えば中小企業の経理業務や会計事務所で業務を行う際、多くの場合は上記のどの項目も経験するかと思われます。上記に対応する個々の作業例を挙げると次のとおりです。

| 対応番号 | 作業例(一般事業会社を想定) |

|---|---|

| 1 | 証憑の確認を含む仕訳処理(手書き、システムへの入力)など |

| 2 | 総勘定元帳や補助元帳への転記など |

| 3 | 日次又は月次締め(支払時の元帳確認や現預金残高との照合など) |

| 4 | 決算のための振替えや現物管理を含む各種照合、監査法人や税理士との折衝など(必要な債権債務の残高確認を含む) |

| 5 | 損益計算書、貸借対照表をはじめとする財務諸表作成及び報告など |

| 6 | 帳簿体系の確立、証憑と会計帳簿の整合性の確認、保管など |

会計事務所での補助業務はもちろん、一般企業の経理において「仕訳から決算までの一連の流れ」に携わっていれば、まず間違いなく認められます。

【重要】登録が却下される・認められないケース

ただし、このうちのある項目だけの単純作業は実務経験に含まれない場合があります。以下のような業務は、たとえ「経理部」で行っていても実務経験にカウントされない可能性が高いため注意が必要です。

- 簿記会計知識が不要なもの

- 電卓などを利用した単純な入出力作業

- 限定的な専門事務(給与計算事務のみ、など)

電卓で出張経費の精算をするだけの業務のような、勘定科目の選択や複式簿記の知識は不要と言えます。パソコンを利用したとしても、単純な入出力事務のみで簿記の知識が不要なものは実務経験には含まれません。

このように、ある程度判断を要する、簿記会計の専門知識を活かした業務でないと実務経験期間にカウントされません。

実務経験の証明方法と積めない時の解決策

実務経験の期間を満たしていても、それを正しく「証明」できなければ登録は受理されません。ここでは、雇用形態別の証明方法と、今の職場で要件を満たせない場合の具体的なアクションプランを解説します。

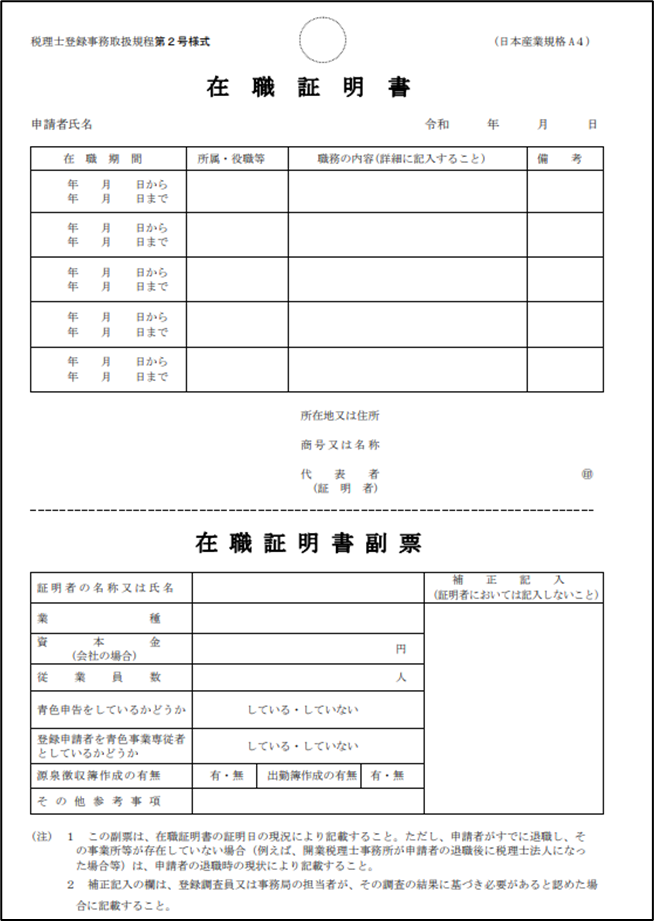

実務経験を証明するための必須書類

実務経験をしたことの証明には、先述のとおり「在職証明書」が必要です。税理士試験合格者と試験免除者については、下記の勤務先の代表者の証明書が必要となります。

勤務先が税務官公署である場合には在職証明書に印鑑証明は不要ですが、それ以外の場合には勤務先の印鑑証明が必要ですので、依頼する際にまとめて行いましょう。

在籍証明書は、以下の書式となっています。

注意するべきポイント

会計事務所・税理士法人の場合は、代表者(税理士)による「在職証明書」のみで原則OKです。複数の事務所を渡り歩いた場合は、それぞれの事務所から取得する必要があります。

一方、一般企業の場合は、「在職証明書」に加えて、「職務概要説明書」と「組織図」の提出が求められます。職務概要説明書には、従事した業務のうち経理業務が占める割合などを具体的に記載し、代表者の署名捺印をもらう必要があります。

また、非正規雇用(アルバイト・派遣など)を含める場合は、正規雇用と異なり、在籍期間がそのまま実務期間とは認められません。「勤務時間の積み上げ計算書」を作成し、実際の勤務時間を積み上げて「2年相当(概ね3,400〜3,600時間程度)」であることを証明する必要があるので、注意しましょう。

実務経験を積めない場合の対処法

今の職場の業務範囲を広げてもらう

「経理部にいるけれど、単純な入力作業ばかりで要件を満たせるか不安」という方は、まず社内での役割調整を試みましょう。

上司に対し、将来的に税理士登録を目指していることを明確に伝え、「登録には決算や財務諸表作成の経験が必要である」ことを具体的に相談してみましょう。そうすることで、補助業務から一歩踏み込んだ決算業務や申告書の作成補助にアサインしてもらえる可能性が高まります。

その際、前述の「認められる業務(仕訳、転記、決算等)」を網羅できるよう、職務概要説明書の項目を意識して提案する姿勢が重要です。

実務経験が積める職場へ転職する

今の環境ではどうしても「簿記・会計の専門知識を要する業務」に携われない場合、転職が現実的な選択肢となります。

会計事務所への転職が、最も確実な方法です。「試験科目合格」があれば、未経験でも採用されるケースは多々あります。特に1〜2科目合格したタイミングは、実務経験を積み始める絶好の機会です。

また、「会計事務所はハードルが高い」と感じる場合でも、経理部門が確立された(決算を自社で行っている)企業であれば、実務要件を満たしやすくなります。求人票に「税理士有資格者在籍」などの記載がある企業は、登録への理解が深く、証明書の発行もスムーズな傾向にあります。

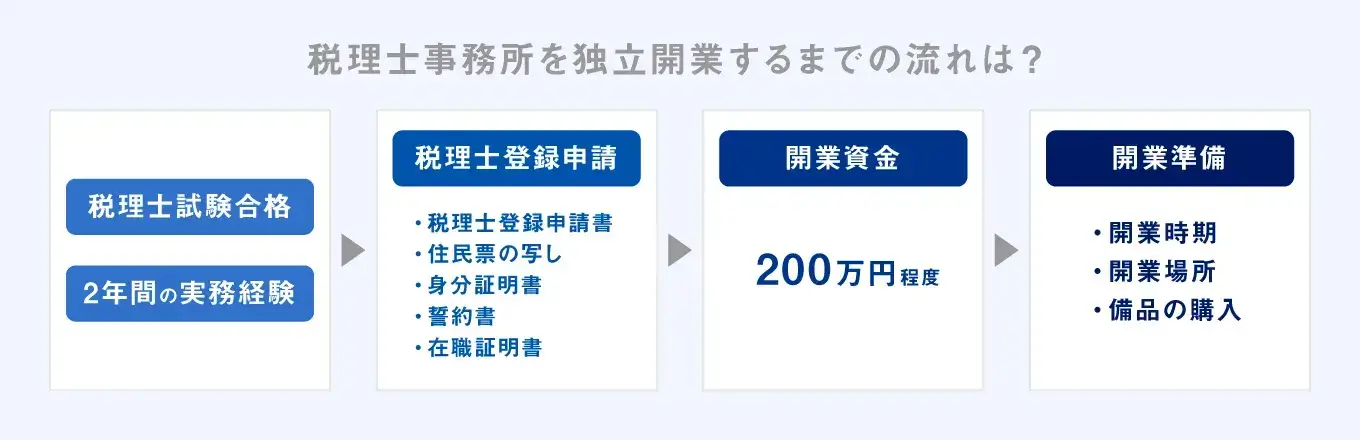

【合格後】税理士登録までの具体的な流れ

税理士試験の合格(または免除決定)は、あくまで資格を得たに過ぎません。実際に税理士を名乗って仕事をするためには、日本税理士会連合会の名簿への登録が必要です。

事務所の所在地(または居住地)を管轄する地方税理士会へ、「税理士登録申請書」「在職証明書」などの必要書類一式を持参(または郵送)して申請します。この際、登録手数料(5万円)や登録免許税(6万円)などの費用も発生します。

書類提出からしばらくすると、各地方税理士会の支部による面接が行われます。基本的には提出書類の内容に間違いがないか、欠格事由に該当しないかを確認するための対面調査です。誠実に答えれば恐れる必要はありません。

審査を通過すると、官報に氏名が掲載され、正式に登録となります。後日開催される「証票交付式」にて税理士証票を受け取り、晴れて税理士としての活動がスタートします。

なお、より詳細な手順や、独立開業に向けての準備については以下の記事で解説しています。

実務経験をしっかり積んで、税理士登録を目指そう

税理士登録においては、実務経験が必要です。特に一般事業会社においては、実務経験の期間にカウントできる業務とできない業務があるため、注意が必要です。実務経験の形態によって提出する書類も異なってきます。複数の会計事務所に勤務した場合には、登録の際の手続きは大変でも、それ以上に多くの経験を積むことができるため、のちの税理士業務にはプラスに働きます。実務経験期間にはできるだけ多くの実務経験をして、後の税理士業務に活かしましょう。

ここまで記事を読んでくださった方へおすすめ

よくある質問

税理士登録に必要な実務経験とは?

税理士試験に合格した者や試験が免除された者が税理士として登録するためには、通算して2年以上の実務経験が必要です。必要とされる実務は、租税又は簿記会計に関する事務の経験です。

税理士登録に必要な実務経験から除かれる「特別の判断を要しない機械的事務」とは?

簿記会計知識が不要なものや、電卓などを利用した単純な事務などです。パソコンを利用した単純な入出力事務も含まれます。

税理士登録に必要な実務経験を積める勤務先とは?

税理士法人や会計事務所をはじめ、一般事業会社の経理部門や税務署などが挙げられます。