税理士として独立・開業する際、「どの会計ソフトを選ぶべきか」は、その後の事務所経営と顧問先へのサービス提供の質を左右する重要な判断です。

勤務時代に使っていたソフトにするか、それとも最近主流のクラウド型会計ソフトを導入すべきか…。導入コストや機能性、顧問先との連携、さらに長期的な視点で選び方を間違えると、業務効率の低下や顧問先への指導の足かせになりかねません。

本記事では、開業税理士の方向けに、会計ソフトを選ぶ際の判断軸と着眼点を徹底解説します。会計ソフトの種類(クラウド型・インストール型)ごとのメリット・デメリットを詳しく比較し、あなたの事務所の経営方針に最適なソフトを見つけるためのサポートをします。

目次

開業税理士の会計ソフトの選び方

税理士事務所で使用する会計ソフトについては、下図の3つの判断軸に基づいて選択することが一般的です。

税理士にとって会計ソフトは長期間にわたって使用する重要な「商売道具」となるため、短期的な思考ではなく、長期的なビジョンに基づいて選択しましょう。

導入コストで選ぶ

開業当初は運転資金が限られているケースも多いため、会計ソフトの導入コストもできる限り低く抑えたい場合も多いでしょう。一般的にインストール型会計ソフトの場合には「製品の購入」であるため、購入費用としてまとまった初期投資が必要である一方、月々のランニングコストは不要となります。

それに対してクラウド型の会計ソフトの場合には、ソフトの購入ではなく「サービスを利用する」という形式であり、初期費用が安く済む代わりにランニングコストとして毎月の利用料負担が発生します。

ターゲット層や事務所のコンセプトで選ぶ

クラウド型やインストール型の会計ソフトについては明確な優劣が存在するものではなく、税理士事務所のターゲットとなる顧客層や事務所の方向性によって選ぶべきソフトは異なります。

たとえばターゲット層が20~30代の若手経営者や新規創業者の場合には、クラウドサービスのような最新のツールを利用する割合が増加するため、クラウド型会計ソフトへのニーズも高まるでしょう。事務所のコンセプトとして、若手経営者との顧問契約や創業支援、バックオフィス業務の効率化支援などの業務を中心に取り扱うのであれば、クラウド型を選択するメリットは大きくなります。

それに対して経営者の年齢層が高く、長年にわたって事業を営む法人顧客をターゲットとする場合には、慣れ親しんだ会計ソフトや社内システムが存在するケースが一般的です。そのような顧客の場合にはすでに社内インフラが整備されている場合が多く、新たにクラウドサービスを導入すること自体が困難なケースも多いです。これらの顧客層をターゲットとしたサービス展開を目指すのであれば、インストール型の会計ソフトを選択することも検討すべきでしょう。

使用経験で選ぶ

独立開業前の勤務先から「のれん分け」などによって顧問先を引き継ぐ場合や、早急に会計データの入力が必要となる場合には、自分自身が慣れ親しんだ会計ソフトを導入することも選択肢となるでしょう。開業前における使用経験が豊富であるほど会計ソフトへの成熟度も高く、新たな操作を覚える必要がないためスムーズな導入が可能となります。

ただしこれらの要因がないにもかかわらず、単に「使い慣れているから」という安易な考えで選択すると、開業後のターゲット層や事務所のコンセプトと合致しない会計ソフトを導入してしまう可能性があります。会計ソフトは長年にわたって使用する可能性が高いため、独立開業にあたっては自身の事務所の方向性をイメージし、長期的な視点で最適なソフト選びを行うことをお勧めします。

上記の判断軸を踏まえた上で、それぞれの会計ソフトの特徴を見ていきましょう。

会計ソフトの種類

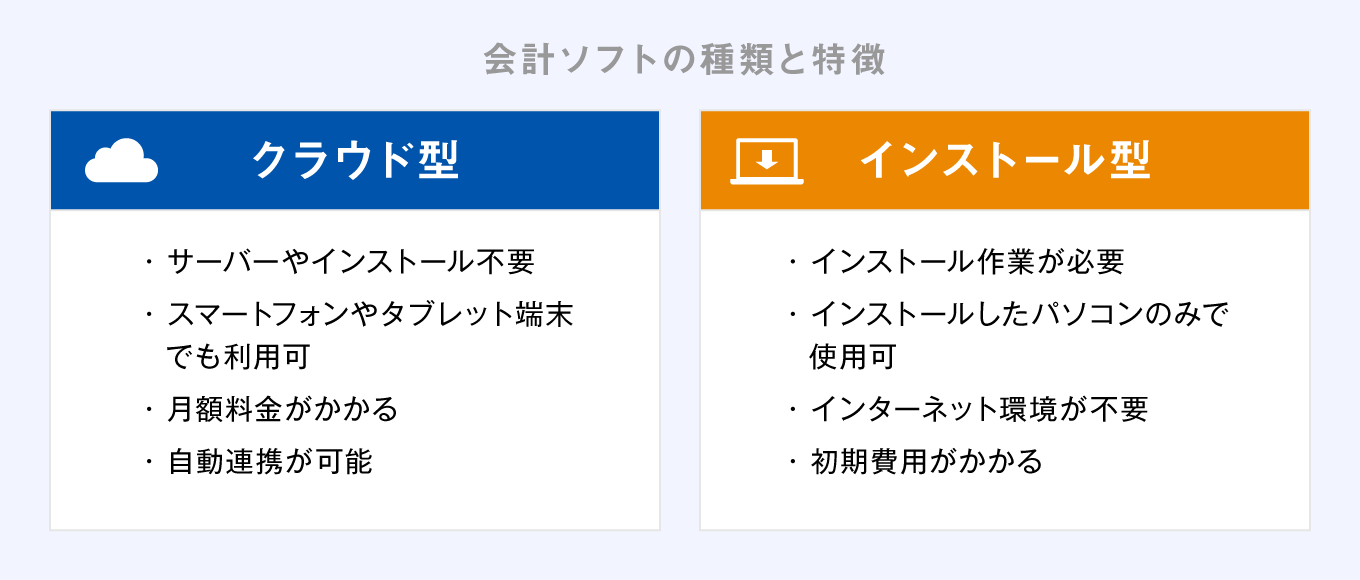

現在の会計ソフト市場は「クラウド型」と「インストール型」の2つに分かれますが、それぞれ下図のような特徴を有しています。

ソフトごとの性質を正しく理解したうえで、自らに合ったものを選択しましょう。

クラウド型会計ソフト

クラウド型の会計ソフトではインターネット経由でサービスに接続して利用するため、パソコンへのインストール作業は不要となります。また会計データはインターネット上のサーバーに保存されるため、各ユーザーが自分でサーバーを用意する必要はありません。インターネット環境さえ整っていれば、経理用のパソコンだけでなくスマートフォンやタブレット端末からもアクセスが可能であることも特徴です。

料金体系に関しては初期費用が発生しないケースが一般的であり、サービスの利用料として月額料金がかかることが多いです。

また、クラウド型会計ソフトの大きな特徴として「自動連携機能」があります。インターネットバンキングやクレジットカードと連携することで仕訳入力を自動処理することが可能です。給与計算や請求システム、経費精算などのクラウドサービスも併用することで、単なる会計ソフトとしての役割に留まらず、バックオフィス業務全体を一元管理するサービスへと発展しています。

インストール型会計ソフト

インストール型会計ソフトの場合には、店舗等で購入したパッケージソフトをパソコンへインストール、またはWebサイトから直接ダウンロードして使用します。経理用のパソコンへ直接インストールするため、基本的にはオフラインで動作させることができますが、会計ソフトをインストールしたパソコン以外では使用することはできません。

料金面については、インストール型の場合にはソフトの購入対価として初期費用が発生します。しかし一度購入すれば月額料金を負担することなく使用できるため、基本的にランニングコストは不要となります。

機能面に関してはクラウド型のような自動連携機能は有していませんが、インターネット環境を利用しないため処理速度が安定しており、多量の仕訳を手作業で入力する場合に有用です。

会計ソフトの機能比較

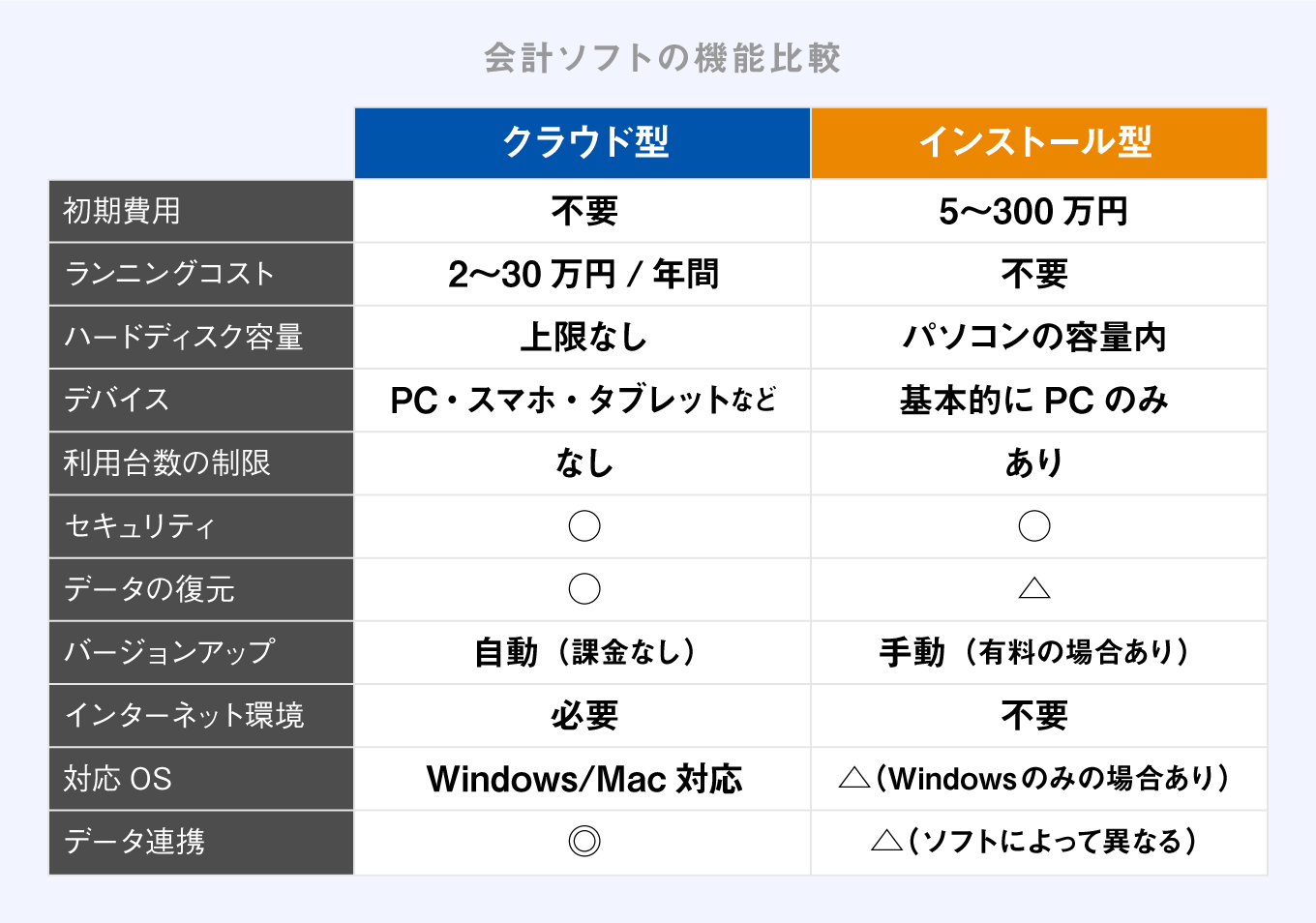

下表のとおり、クラウド型とインストール型の会計ソフトに関しては、費用面だけでなく機能面についてもさまざまな違いがあります。

インストール型の会計ソフトの中にも、Mac対応が可能な製品や一部データ連携機能を有している製品も存在します。クラウド型に関しても同様に、それぞれのクラウドサービスによって料金だけでなくデータ連携などの機能面にも差異があります。

会計ソフトを選ぶ際には「クラウド型」や「インストール型」という大枠の区分だけでなく、個々の製品比較も行うようにしましょう。

クラウド型会計ソフトのメリット

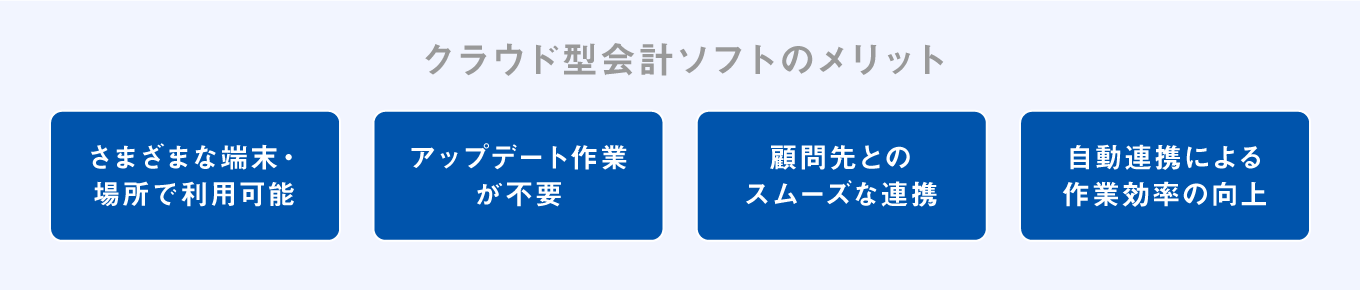

クラウド型の会計ソフトはインストール型とは異なる特徴を有しており、下図のようなメリットが期待されます。

様々な端末・場所で利用可能

インストール型の会計ソフトの中にはWindows OSでのみ動作する製品もあり、Macは非対応であるケースも珍しくありません。それに対し、クラウド型はMacでも利用が可能であり、さらにはインターネット環境さえ整っていれば、スマートフォンやタブレット端末でもアクセスできます。

経理用のパソコンが設置されたオフィスへと出勤する必要がなく、テレワーク環境でも柔軟に適応しやすいといえるでしょう。

アップデート作業が不要

ソフトとしての機能追加や毎年の税制改正への対応のため、定期的なアップデートが必要となります。インストール型の会計ソフトでは個々のパソコンにインストールして使用するため、アップデート作業も各ユーザーが行わなければなりません。

一方、クラウド型はインターネット上のサービスを利用しているため、ベンダーがアップデートを行うことでユーザー側の作業が不要となり、常に最新のサービスを自動的に利用できます。

顧問先とのスムーズな連携が可能

税理士事務所では顧問先からの証憑回収を郵送や訪問によって行うケースも多いため、余分なコストや業務遅延が発生しやすくなります。

クラウド型会計ソフトによってインターネット上でさまざまなデータを顧問先と共有でき、チェック作業が捗ることによって作業効率を高めることができます。また、毎月の業績もリアルタイムで共有することが可能となるため、顧問先にとっても自社の利益状況に基づいた意思決定を迅速に行いやすくなるでしょう。

自動連携による作業効率の向上

クラウド会計ではインターネットバンキングやクレジットカード、レジシステムなどの取引履歴と自動連携できるだけでなく、給与計算や請求業務、経費精算とも連携することで作業効率を向上させることが可能です。

従来の税理士業務では手入力や残高合わせのための修正作業に多くの時間を費やしていましたが、クラウド型の会計ソフトによってこのような単純作業を自動化させ、事務所全体の労働生産性を高めることができます。

クラウド型会計ソフトのデメリット

クラウド型会計ソフトの場合、一般的に初期費用が発生しないものの、月額利用料として毎月のランニングコストがかかります。また、インターネット経由でサービスを利用するため、通信環境が安定しない状況下では動作も不安定となりやすく、インターネット環境の構築が必須となります。

クラウド型の場合、ベンダーによってセキュリティ対策が講じられていることで情報流出のリスクは僅少であるものの、インターネット上でサービスを利用する以上、セキュリティリスクはゼロではありません。クラウド型会計ソフトの種類によってセキュリティ対策にも違いがあるため、ソフト選びの際にはコストや機能面だけでなく安全性についても比較検討してください。

インストール型会計ソフトのメリット

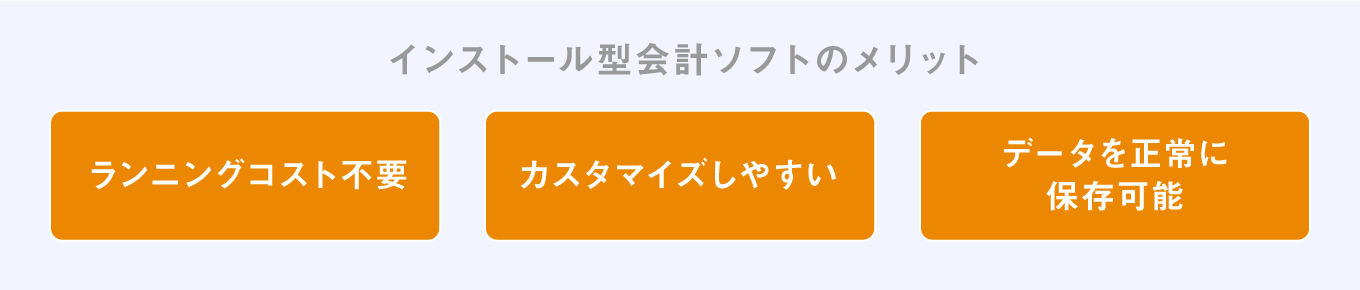

インターネット環境やテレワークの導入によりクラウド型の会計ソフトのニーズが拡大していますが、下図に掲げるメリットからインストール型会計ソフトを選択する事業者も多いです。

ランニングコストが不要

インストール型会計ソフトでは初期費用が必要である一方、基本的に毎月のランニングコストは不要となるため、月々の資金計画が立てやすくなるというメリットがあります。

ただし消費税率の改正などの大規模な税制改正が行われる場合には、軽微なアップデートでは対応できず、ソフト自体の買い替えが必要となるケースもあります。

カスタマイズしやすい

インターネット上で提供されているサービスを利用するクラウド型に対し、インストール型の場合には自社のパソコンに直接インストールして使用するため、自由にカスタマイズすることが可能です。

勘定科目の体系や日々の仕訳処理のルールなど、それぞれの会社独自の経理方法を会計ソフトへ柔軟に反映しやすくなります。

データを正常に保存できる

さまざまな端末から自由に利用できるクラウド型の会計ソフトでは複数人が同時に作業することが可能なため、ユーザーごとに権限設定を行うなど、会計データの正確性を保つために管理体制の整備が必要です。

インストール型の場合、インストールしたパソコン以外では会計ソフトを使用することができません。一度に1名しかソフトを操作できないため、会計データを正しく保存でき、データ自体の正確性を維持しやすいというメリットがあります。

インストール型会計ソフトのデメリット

インストール型では、毎年の税制改正で仕様変更が必要になった場合、ユーザー側が自分でアップデート作業を行わなければなりません。アップデートを行わないまま使用を続けた場合には、正しい会計処理や税額計算ができなくなってしまう可能性もあるためご注意ください。

また特定のパソコンへインストールして使用するため、パソコン自体が故障した場合のリスクは大きくなります。復旧までの間は経理業務が停止するだけでなく、パソコン内に会計データを保存している場合にはデータ自体が取り出せなくなってしまう可能性もあります。

外付けハードディスクなどの外部記録媒体やオンラインストレージを活用し、定期的にバックアップを取ることで、パソコンにトラブルが発生した場合のリスクに備えましょう。

事務所の方針に合う会計ソフトを選ぼう

クラウド型とインストール型の会計ソフトではそれぞれ異なる機能や特徴を有しており、想定するユーザー層にも違いがあります。

税理士として会計ソフトを選ぶ際には、各ソフトのメリットやデメリットに加え、税理士事務所としてのビジョンやコンセプトに基づいて慎重に検討し、自分自身にとって最適な製品を選択しましょう。

また、独立・開業を検討している方は、ぜひこちらの記事も参考にしてみてください。

よくある質問

税理士の会計ソフトの選び方は?

導入コストやターゲット層、事務所のコンセプトを判断軸として、クラウド型やインストール型のいずれかを選択することが一般的です。会計ソフトによって料金体系や機能にも違いがあるため、比較検討を行いましょう。

クラウド型会計ソフトのメリットは?

インターネット環境さえあれば端末や場所を問わず利用でき、顧問先ともリアルタイムでデータ共有が可能です。またインターネットバンキングやクレジットカードと連携することで、仕訳処理を自動化できます。

インストール型会計ソフトのメリットは?

ソフトを購入するための初期費用がかかりますが、毎月のランニングコストは不要です。またパソコンへインストールして使用するため、それぞれの会社に合った科目体系や経理処理にカスタマイズすることが可能です。